معاملهگران فارکس همواره به دنبال ابزارهایی برای تحلیل دقیقتر و تصمیمگیریهای هوشمندانه تر هستند. یکی از این ابزارها، شاخص مومنتوم است که به معاملهگران کمک میکند تا سرعت و قدرت حرکت قیمتها را ارزیابی کنند. اندیکاتور مومنتوم به عنوان یکی از شاخصهای کلیدی در تحلیل تکنیکال، نقشی اساسی در تشخیص جهت و قدرت روند بازار ایفا میکند.

در این مقاله از وبسایت آرون گروپس، به بررسی کامل مفهوم مومنتوم، نحوه محاسبه آن، انواع استراتژیهای معاملاتی مبتنی بر مومنتوم و چالشهایی که معاملهگران با آن مواجه هستند، پرداخته خواهد شد. هدف این مقاله کمک به شماست تا بتوانید با درک بهتر از این شاخص، معاملات موفقتری انجام دهید و تصمیمات معاملاتی خود را بهینهتر کنید.

مومنتوم چیست؟

مومنتوم در معاملات مالی یکی از شاخصهای مهم تحلیل تکنیکال است که برای اندازهگیری سرعت و شدت تغییرات قیمت استفاده میشود. این شاخص نشان میدهد که قیمت دارایی با چه سرعتی در حال حرکت به سمت بالا یا پایین است. در واقع، مومنتوم به معاملهگران کمک میکند تا قدرت یک روند را تشخیص دهند و بفهمند که آیا این روند قوی است و ادامه خواهد داشت یا اینکه در حال تضعیف و احتمالاً تغییر جهت است.

مومنتوم به عنوان یک شاخص پیشرو (Leading Indicator) در نظر گرفته میشود، به این معنی که میتواند قبل از تغییرات بزرگ قیمتی، تغییراتی در روند نشان دهد. وقتی مومنتوم بالا باشد، به این معناست که خریداران یا فروشندگان کنترل کامل بازار را در دست دارند و احتمالاً روند قیمتی فعلی ادامه خواهد داشت. از سوی دیگر، کاهش مومنتوم میتواند نشانهای از ضعف خریداران یا فروشندگان باشد و احتمال تغییر جهت قیمت را نشان دهد.

نحوه محاسبه مومنتوم

محاسبه مومنتوم در معاملات به کمک یک فرمول ساده انجام میشود که شامل مقایسه قیمت فعلی یک دارایی با قیمت آن در یک بازه زمانی مشخص در گذشته است. این مقایسه به معاملهگران کمک میکند تا تغییرات نسبی قیمت در طول زمان را اندازهگیری کرده و بر اساس آن تصمیمگیری کنند.

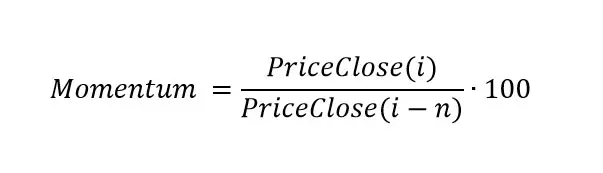

فرمول محاسبه مومنتوم به شرح زیر است:

مومنتوم = قیمت فعلی – قیمت در بازه زمانی گذشته

به عنوان مثال، اگر قیمت فعلی یک سهم ۱۵۰ دلار باشد و قیمت آن ۱۰ روز پیش ۱۲۰ دلار بوده، مومنتوم برابر با ۳۰ خواهد بود (۱۵۰-۱۲۰=۳۰). این عدد نشاندهنده این است که قیمت سهم در طول این بازه زمانی ۱۰ روزه با ۳۰ واحد افزایش یافته است. هر چه این عدد بزرگتر باشد، مومنتوم قویتر و احتمال ادامه روند صعودی بیشتر است.

علاوه بر این، برخی معاملهگران مومنتوم را به صورت درصدی محاسبه میکنند تا بتوانند تغییرات نسبی قیمت را بهتر درک کنند. برای محاسبه مومنتوم درصدی، از فرمول زیر استفاده میشود:

مومنتوم درصدی = (قیمت فعلی – قیمت گذشته) ÷ قیمت گذشته × 100

این محاسبه به معاملهگران کمک میکند تا قدرت نسبی یک روند را با دقت بیشتری ارزیابی کرده و برای ورود یا خروج از معاملات خود برنامهریزی کنند.

استراتژیهای معاملاتی بر اساس مومنتوم

استراتژیهای مبتنی بر مومنتوم به عنوان یکی از محبوبترین روشهای معاملاتی در تحلیل تکنیکال شناخته میشوند. در این استراتژیها، معاملهگران سعی میکنند از حرکات قوی قیمت استفاده کنند و با ورود به موقع به بازار، از سود بیشتری بهرهمند شوند. در ادامه به برخی از استراتژیهای متداول مبتنی بر مومنتوم میپردازیم.

استراتژی دنبالکننده روند (Trend Following Strategy)

یکی از رایجترین استراتژیها در معاملات مبتنی بر مومنتوم، استراتژی دنبالکننده روند است. در این روش، معاملهگران وقتی که مومنتوم در جهت روند قوی قرار دارد، وارد بازار میشوند. به عبارت دیگر، زمانی که قیمت دارایی به سرعت در حال افزایش یا کاهش است و مومنتوم نشاندهنده قدرت روند است، معاملهگر اقدام به خرید یا فروش میکند.

برای مثال، فرض کنید مومنتوم یک دارایی به شدت صعودی است و قیمت آن با قدرت به سمت بالا در حال حرکت است. در این شرایط، معاملهگر میتواند به خرید وارد شود و تا زمانی که مومنتوم در حال افزایش است، در معامله باقی بماند. هرگاه مومنتوم شروع به کاهش کند، معاملهگر از معامله خارج میشود تا از زیانهای احتمالی جلوگیری کند.

استراتژی مومنتوم معکوس (Reversal Momentum Strategy)

در استراتژی مومنتوم معکوس، معاملهگران به دنبال فرصتهایی هستند که مومنتوم به سطوح افراطی رسیده و احتمال بازگشت قیمت وجود دارد. این استراتژی معمولاً زمانی استفاده میشود که قیمت دارایی بیش از حد افزایش یا کاهش یافته و معاملهگر انتظار دارد که قیمت به زودی تغییر جهت دهد.

به عنوان مثال، اگر مومنتوم یک دارایی به شدت نزولی باشد و شاخصهایی مانند RSI (شاخص قدرت نسبی) نشاندهنده شرایط فروش بیش از حد باشد، معاملهگر ممکن است منتظر تغییر جهت قیمت و ورود به یک موقعیت خرید باشد. در این استراتژی، معاملهگران به دنبال نقاط بازگشت احتمالی هستند و سعی میکنند از این فرصتها برای ورود به بازار استفاده کنند.

چگونه مومنتوم جهت روند را تعیین میکند؟

یکی از مهمترین کاربردهای مومنتوم در تحلیل تکنیکال، تشخیص جهت روند بازار است. معاملهگران با استفاده از مومنتوم میتوانند به سرعت درک کنند که آیا یک روند قوی و پایدار است یا اینکه در حال تضعیف و آماده تغییر جهت است.

مومنتوم به عنوان شاخصی پیشرو میتواند قبل از تغییرات بزرگ در قیمت، نشانههای اولیه را ارائه دهد. برای مثال:

- اگر مومنتوم در یک روند صعودی افزایش یابد، نشاندهنده این است که قدرت خرید بالا بوده و احتمال ادامه روند وجود دارد.

- در مقابل، اگر مومنتوم در یک روند نزولی کاهش یابد، ممکن است نشاندهنده کاهش فشار فروش و احتمال بازگشت قیمت به سمت بالا باشد.

تحلیلگران از مومنتوم بهعنوان یکی از ابزارهای اصلی برای پیشبینی تغییرات قیمتی استفاده میکنند. برای مثال، اگر مومنتوم در یک روند صعودی شروع به کاهش کند، این میتواند هشداری برای کاهش تقاضا و احتمال بازگشت قیمت به سطوح پایینتر باشد. در این حالت، معاملهگران ممکن است از موقعیتهای خرید خود خارج شوند و به انتظار فرصتهای بهتر برای ورود دوباره به بازار باشند.

اندیکاتورهای مومنتوم محبوب

اندیکاتورهای مومنتوم به عنوان ابزارهای کلیدی در تحلیل تکنیکال شناخته میشوند و به معاملهگران کمک میکنند تا سرعت و قدرت تغییرات قیمت را ارزیابی کنند. برخی از محبوبترین این اندیکاتورها عبارتند از:

شاخص قدرت نسبی (RSI)

RSI یک اندیکاتور مومنتوم است که میزان خرید یا فروش بیش از حد یک دارایی را نشان میدهد. این اندیکاتور بین 0 تا 100 نوسان میکند و سطوح بالای 70 نشاندهنده خرید بیش از حد (اشباع خرید) و سطوح زیر 30 نشاندهنده فروش بیش از حد (اشباع فروش) است. معاملهگران از RSI برای شناسایی فرصتهای بازگشت قیمتی و تغییرات احتمالی روند استفاده میکنند.

مکدی (MACD)

اندیکاتور MACD یکی از محبوبترین اندیکاتورهای مومنتوم است که از دو میانگین متحرک استفاده میکند تا قدرت و جهت یک روند را تعیین کند. تفاوت بین میانگین متحرک کوتاهمدت و میانگین متحرک بلندمدت به عنوان شاخصی برای تشخیص نقاط ورود و خروج به کار میرود. زمانی که MACD بالاتر از خط سیگنال خود قرار بگیرد، به عنوان سیگنال خرید شناخته میشود و زمانی که پایینتر از آن باشد، نشاندهنده سیگنال فروش است.

اسیلاتور استوکاستیک (Stochastic Oscillator)

این اسیلاتور نیز مشابه RSI عمل میکند و به معاملهگران کمک میکند تا سطوح اشباع خرید و فروش را شناسایی کنند. اسیلاتور استوکاستیک با مقایسه قیمت فعلی یک دارایی با محدوده قیمت آن در یک بازه زمانی خاص، نشان میدهد که قیمت دارایی در حال نزدیک شدن به بالاترین یا پایینترین نقاط خود است. سطوح بالای 80 نشاندهنده اشباع خرید و سطوح زیر 20 نشاندهنده اشباع فروش است.

این اندیکاتورها با هم میتوانند به معاملهگران کمک کنند تا نقاط ورود و خروج مناسبی را شناسایی کرده و استراتژیهای معاملاتی خود را تقویت کنند.

مومنتوم در بازارهای روند دار و بدون روند

مومنتوم در بازارهای مختلف نقش متفاوتی ایفا میکند. در بازارهای روند دار، مومنتوم به عنوان یک شاخص قوی برای تایید جهت و قدرت روند استفاده میشود. برای مثال، وقتی مومنتوم در یک بازار صعودی افزایش یابد، نشاندهنده قدرت خریداران و احتمال ادامه روند صعودی است. معاملهگران میتوانند از این فرصت برای ورود به موقعیتهای خرید استفاده کنند.

اما در بازارهای بدون روند (بازارهای نوسانی)، مومنتوم میتواند به عنوان یک ابزار هشداردهنده عمل کند. در این بازارها، نوسانات قیمت معمولاً زیاد است و مومنتوم به سرعت تغییر میکند. معاملهگران در چنین شرایطی معمولاً به دنبال فرصتهای کوتاهمدت هستند و از افزایش ناگهانی مومنتوم برای ورود به معاملات استفاده میکنند.

تحلیل قدرت مومنتوم و تاثیر آن بر تصمیمات معاملاتی

تحلیل قدرت مومنتوم به معاملهگران کمک میکند تا شدت حرکت قیمت را ارزیابی کنند و بر اساس آن تصمیمات خود را بهبود بخشند. قدرت مومنتوم نشاندهنده نیروی پشت یک روند است و معاملهگران به دنبال افزایش یا کاهش مومنتوم هستند تا نقاط ورود و خروج مناسب را پیدا کنند.

- مومنتوم صعودی قوی: نشاندهنده این است که خریداران کنترل بازار را در دست دارند و احتمال ادامه روند صعودی بالا است. در این حالت، معاملهگران میتوانند وارد موقعیتهای خرید شوند.

- مومنتوم نزولی قوی: نشاندهنده افزایش فشار فروش و ادامه روند نزولی است. در این شرایط، معاملهگران ممکن است به دنبال فرصتهای فروش باشند.

اما کاهش مومنتوم در هر دو روند صعودی و نزولی میتواند نشاندهنده تغییر جهت قیمت باشد. در چنین شرایطی، معاملهگران ممکن است به موقع از معاملات خارج شوند تا از زیانهای احتمالی جلوگیری کنند.

نقش مومنتوم در شناسایی نقاط ورود و خروج

یکی از کاربردهای مهم مومنتوم در معاملات، شناسایی نقاط بهینه ورود و خروج است. معاملهگران با تحلیل مومنتوم میتوانند تشخیص دهند که آیا یک روند به اوج خود رسیده یا در حال تغییر جهت است. زمانی که مومنتوم در یک روند صعودی قوی افزایش مییابد، نشاندهنده این است که بازار در دست خریداران است و این میتواند زمان مناسبی برای ورود به معامله باشد.

از سوی دیگر، کاهش مومنتوم در نزدیکی سطوح مقاومت یا پس از یک دوره افزایش قیمت، میتواند هشداری برای خروج از معامله باشد. معاملهگران با استفاده از مومنتوم میتوانند بهتر تصمیم بگیرند و ریسکهای خود را بهطور موثرتری مدیریت کنند.

چالشهای معامله با مومنتوم

اگرچه مومنتوم به عنوان یک شاخص قدرتمند در تحلیل تکنیکال شناخته میشود، اما استفاده از آن با چالشهای خاصی نیز همراه است. یکی از این چالشها تغییرات ناگهانی و ناپایدار مومنتوم است. در بازارهای پرنوسان، مومنتوم میتواند به سرعت جهت خود را تغییر دهد و معاملهگران را با سیگنالهای نادرست مواجه کند.

همچنین، مومنتوم ممکن است به عنوان یک شاخص تاخیری عمل کند و تا زمانی که روند تثبیت شود، سیگنالهای دقیقی ارائه ندهد. این مسئله ممکن است باعث از دست رفتن فرصتهای اولیه شود. به همین دلیل، معاملهگران حرفهای توصیه میکنند که مومنتوم را بهعنوان بخشی از یک تحلیل جامع و همراه با دیگر شاخصها مانند حجم معاملات، سطوح حمایت و مقاومت و سایر ابزارهای تحلیلی مورد استفاده قرار دهند.

نتیجهگیری

مومنتوم به عنوان یکی از ابزارهای کلیدی در تحلیل تکنیکال، نقش حیاتی در شناسایی قدرت و جهت روندهای بازار ایفا میکند. این شاخص به معاملهگران کمک میکند تا با تحلیل دقیقتر تغییرات قیمت، فرصتهای معاملاتی بهتری شناسایی کنند و ریسکهای خود را به حداقل برسانند. البته باید به این نکته توجه کرد که مومنتوم نباید بهتنهایی مورد استفاده قرار گیرد؛ بلکه باید به همراه دیگر ابزارهای تحلیلی و در چارچوب یک استراتژی جامع استفاده شود.

با درک دقیق مومنتوم و استفاده از آن در استراتژیهای معاملاتی خود، میتوانید تصمیمات هوشمندانهتری بگیرید و در بازارهای مالی با اطمینان بیشتری عمل کنید.

پیشنهاد میکنم مطالعه کنید: بهترین اندیکاتورهای فارکس کدامند؟

سوالات متداول

چه چالشهایی در استفاده از مومنتوم در معاملات وجود دارد؟

یکی از چالشهای اصلی مومنتوم، تغییرات ناگهانی و غیرقابلپیشبینی آن در بازارهای پرنوسان است. مومنتوم ممکن است سیگنالهای نادرستی ایجاد کند یا به عنوان شاخصی تاخیری عمل کند که منجر به از دست رفتن فرصتهای معاملاتی میشود. برای مقابله با این چالشها، استفاده از مومنتوم همراه با سایر ابزارهای تحلیل تکنیکال توصیه میشود.

آیا مومنتوم تنها برای تحلیل تکنیکال مفید است یا در تحلیل بنیادی نیز کاربرد دارد؟

مومنتوم بیشتر در تحلیل تکنیکال کاربرد دارد و برای ارزیابی حرکتهای کوتاه مدت قیمت استفاده میشود. تحلیل بنیادی معمولا بر عوامل بلندمدت مانند درآمدها و دادههای اقتصادی تمرکز دارد و از مومنتوم کمتر استفاده میکند.

آیا میتوان مومنتوم را برای تمامی داراییها و بازارهای مالی استفاده کرد؟

بله، مومنتوم در تمامی بازارهای مالی از جمله سهام، فارکس، کالاها و ارزهای دیجیتال قابل استفاده است. این شاخص به دلیل ساده بودن محاسبات و قدرت پیش بینی، در انواع بازارها کاربرد دارد و به معاملهگران کمک میکند تا حرکات قیمتی را بهتر تحلیل کنند.

چگونه از مومنتوم برای شناسایی نقاط ورود و خروج استفاده کنیم؟

مومنتوم به شما کمک میکند تا زمانی که یک روند قوی است وارد معامله شوید و زمانی که قدرت آن کم میشود، از معامله خارج شوید. در یک روند صعودی، افزایش مومنتوم نشان دهنده قدرت خریداران و فرصت ورود به معامله است، در حالی که کاهش مومنتوم به معنای ضعیف شدن روند و احتمال اصلاح قیمت است که میتواند زمان مناسب برای خروج از معامله باشد.

منابع: Groww, Investopedia