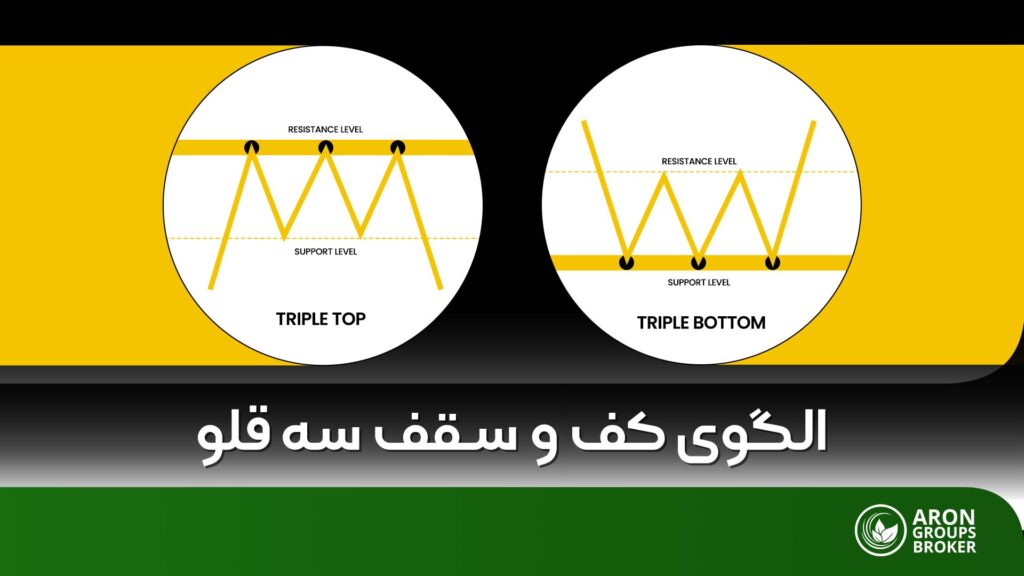

الگوهای سه قله و سه دره از مهمترین الگوهای بازگشتی در تحلیل تکنیکال هستند و برای شناسایی نقاط ورود و خروج مورد استفاده قرار میگیرند. الگوی سه قله یک الگوی بازگشتی نزولی است و تغییر روند بازار، از صعودی به نزولی را پیشبینی میکند. در مقابل، الگوی سه دره نشان دهنده تغییر روند بازار از نزولی به صعودی است.

در این مقاله، روی معرفی این الگوها، نحوه شناسایی آنها روی نمودار قیمت و تکنیکهای معامله با آنها تمرکز میکنیم، به مزایا و معایب این الگوها و مقایسه آنها با سایر الگوهای قیمت میپردازیم و خواهیم دید که نوسانات بازار، چگونه بر شکلگیری این الگوها تاثیر میگذارند. اگر به این موضوع علاقمندید، تا پایان مقاله با ما همراه باشید.

آنچه در این مقاله خواهید خواند...

معرفی الگوهای سه قله و سه دره در تحلیل تکنیکال

الگوهای سه قله و سه دره یا سقف و کف سه قلو (Triple Top & Triple Bottom) نوعی از الگوهای قیمت بازگشتی (Reversal Pattern) و از ابزارهای بسیار کارآمد در تحلیل تکنیکال هستند.

الگوی سه قله الگویی است که در انتهای یک روند صعودی شکل میگیرد و با دیدن آن، میتوانیم منتظر شروع یک روند نزولی در بازار باشیم. در مقابل، الگوی سه دره یا کف سه قلو، یک الگوی قیمتی است که در پایان روند نزولی شکل میگیرد و با مشاهده آن در نمودار، میتوانیم منتظر شروع یک روند صعودی در بازار باشیم.

روانشناسی پشت الگوی سه قلو: نبرد نهایی خریداران و فروشندگان

الگوی سه قلو نشاندهنده نبردی شدید بین خریداران و فروشندگان است. در این بخش، به توضیح روانشناسی پشت الگوی سه قلو و این نبرد میپردازیم.

الگوی سقف سه قلو (Triple Top)

الگوی سه قلو سقف زمانی شکل میگیرد که قیمت سه بار تلاش میکند تا از یک سطح مقاومت عبور کند، اما هر بار شکست میخورد و به عقب بازمیگردد. این الگو به طور کلی نشاندهنده فرسودگی خریداران و قدرت گرفتن فروشندگان است.

روانشناسی پشت الگوی سقف سه قلو:

- اولین تلاش: در ابتدا، خریداران به قیمت میرسند و آن را به سطح مقاومت میرسانند. اما فروشندگان نیز در این سطح حضور دارند و فشار میآورند تا وقتی که باعث برگشت قیمت میشوند.

- دومین تلاش: قیمت دوباره به سمت همان سطح مقاومت حرکت میکند. این بار خریداران با اعتماد بیشتر وارد بازار میشوند، اما دوباره فروشندگان قدرت بیشتری پیدا میکنند و قیمت را پایین میآورند.

- سومین تلاش: این بار قیمت برای سومین بار به سطح مقاومت میرسد، اما خریداران دیگر همان قدرت و اعتماد گذشته را ندارند. این فرسودگی خریداران به وضوح نشاندهنده این است که نیروی خرید در حال تمام شدن است. وقتی قیمت نمیتواند از سطح مقاومت عبور کند، فروشندگان کنترل بازار را به دست میگیرند و روند قیمت معکوس میشود.

در الگوی سقف سه قلو، وقتی قیمت برای سومین بار به یک سطح مقاومت میرسد اما توانایی عبور از آن را ندارد، به معاملهگران نشان میدهد که نیروی خرید در حال تمام شدن است. این فرسودگی، فرصتی طلایی برای فروشندگان است تا کنترل بازار را در دست بگیرند و باعث تغییر روند شوند

الگوی کف سه قلو (Triple Bottom)

الگوی سه قلو کف دقیقاً برعکس الگوی سه قلو سقف است. این الگو زمانی شکل میگیرد که قیمت سه بار تلاش میکند تا از یک سطح حمایت پایینتر نرود، اما هر بار از آن برگشته و بالا میآید. این الگو نشاندهنده فرسودگی فروشندگان و قدرت گرفتن خریداران است.

روانشناسی پشت الگوی کف سه قلو:

- اولین تلاش: در ابتدا، فروشندگان قیمت را به سمت سطح حمایت پایین میآورند. اما خریداران در این سطح حضور دارند و از سقوط بیشتر جلوگیری میکنند، باعث برگشت قیمت میشوند.

- دومین تلاش: قیمت دوباره به سمت همان سطح حمایت حرکت میکند. این بار فروشندگان با اعتماد بیشتر وارد بازار میشوند، اما خریداران دوباره از کاهش بیشتر قیمت جلوگیری میکنند.

- سومین تلاش: این بار قیمت برای سومین بار به سطح حمایت میرسد، اما فروشندگان دیگر همان قدرت و اعتماد گذشته را ندارند. این فرسودگی فروشندگان نشاندهنده این است که نیروی فروش در حال تمام شدن است. وقتی قیمت نمیتواند از سطح حمایت عبور کند، خریداران کنترل بازار را به دست میگیرند و روند قیمت معکوس میشود.

در الگوی کف سه قلو، وقتی قیمت برای سومین بار به یک سطح حمایت میرسد و نمیتواند پایینتر از آن برود، به معاملهگران نشان میدهد که نیروی فروش در حال تمام شدن است. این فرسودگی، فرصتی طلایی برای خریداران است تا بازار را به دست بگیرند و روند صعودی آغاز شود

راهنمای گام به گام معامله با الگوی سقف و کف سه قلو

برای معامله با الگوی سقف و کف سه قلو (Triple Top and Triple Bottom) رعایت گامهای زیر ضروری است:

گام اول: شناسایی الگوی سقف و کف سه قلو

همانطور که گفته شد، این الگو به صورت سه قله یا سه دره همسطح در نمودار قیمت ظاهر میشود که نشاندهنده قدرت مقاومت یا حمایت در بازار است. به طور خلاصه:

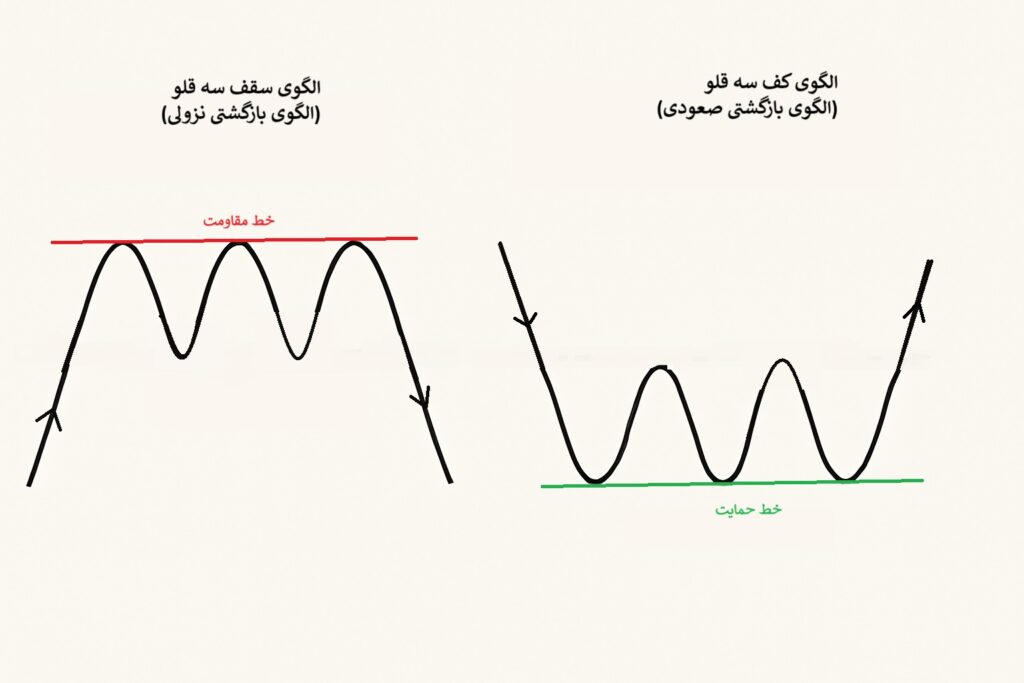

- الگوی سقف سه قلو زمانی تشکیل میشود که قیمت به سه بار به یک سطح مقاومت نزدیک میشود و در هر بار نمیتواند آن را شکسته و از خط مقاومت عبور کند. همین موضوع دلیلی است بر آنکه روند صعودی ضعیف است در نتیجه، این الگو اغلب به عنوان الگوی بازگشت نزولی شناخته میشود.

- الگوی کف سه قلو زمانی تشکیل میشود که قیمت سه بار به یک سطح حمایت میرسد و در هر بار نمیتواند از آن عبور کند. این موضوع نشاندهنده ضعف در روند نزولی است و به همین دلیل، الگوی کف سه قلو معمولا به عنوان الگوی بازگشت صعودی شناخته میشود.

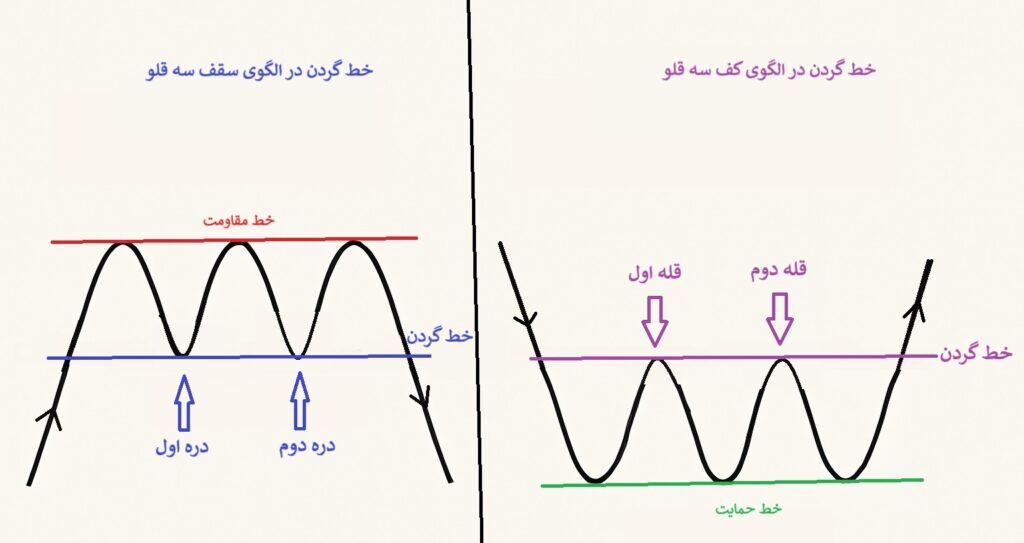

گام دوم: ترسیم خط گردن (Neckline)

پس از شناسایی الگوی سقف یا کف سه قلو، خط گردن (Neckline)باید ترسیم شود. خط گردن خط حمایت یا مقاومتی است که از خط اتصال دومین دره یا قله (در سقف یا کف سه قلو) به سومین دره یا قله عبور میکند. به عبارت دیگر:

- در الگوی سقف سه قلو، خط گردن یک خط حمایت است که از طریق اتصال دو دره پایانی ترسیم میشود.

- در الگوی کف سه قلو، خط گردن یک خط مقاومت است که از طریق اتصال دو قله پایانی ترسیم میشود.

استراتژیهای ورود به معامله بر مبنای الگوهای کف و سقف سه قلو

در این بخش دو استراتژی ورود (تهاجمی و محافظهکارانه) بر مبنای الگوهای کف و سقف سه قلو را بررسی می کنیم که هرکدام، میتوانند در موقعیتهای مختلف کارآمد باشند.

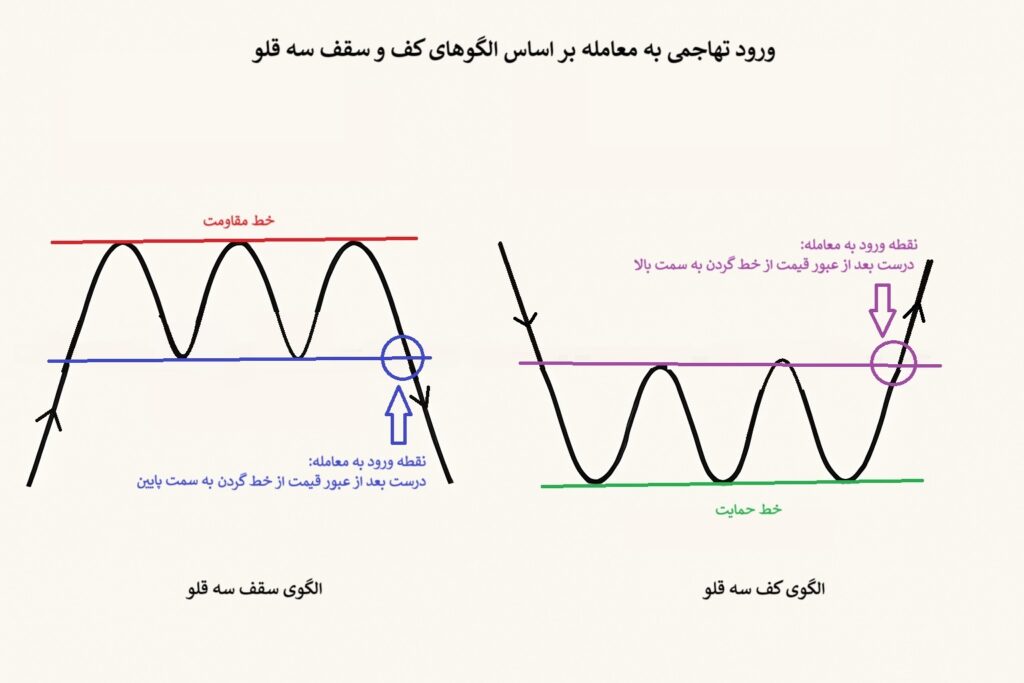

ورود تهاجمی:

در این استراتژی، تریدر بلافاصله پس از شکست خط گردن وارد معامله میشود. به عبارت دیگر:

- در الگوی سقف سه قلو وقتی قیمت خط گردن را به سمت پایین میشکند، تریدر وارد پوزیشن فروش میشود؛

- در الگوی کف سه قلو وقتی قیمت خط گردن را به سمت بالا میشکند، تریدر وارد پوزیشن خرید میشود.

دقت کنید که این استراتژی ریسک بیشتری دارد، زیرا تریدر قبل از پولبک یا تایید بیشتر وارد معامله میشود، اما در عوض فرصت زودتر وارد شدن به معامله را خواهد داشت.

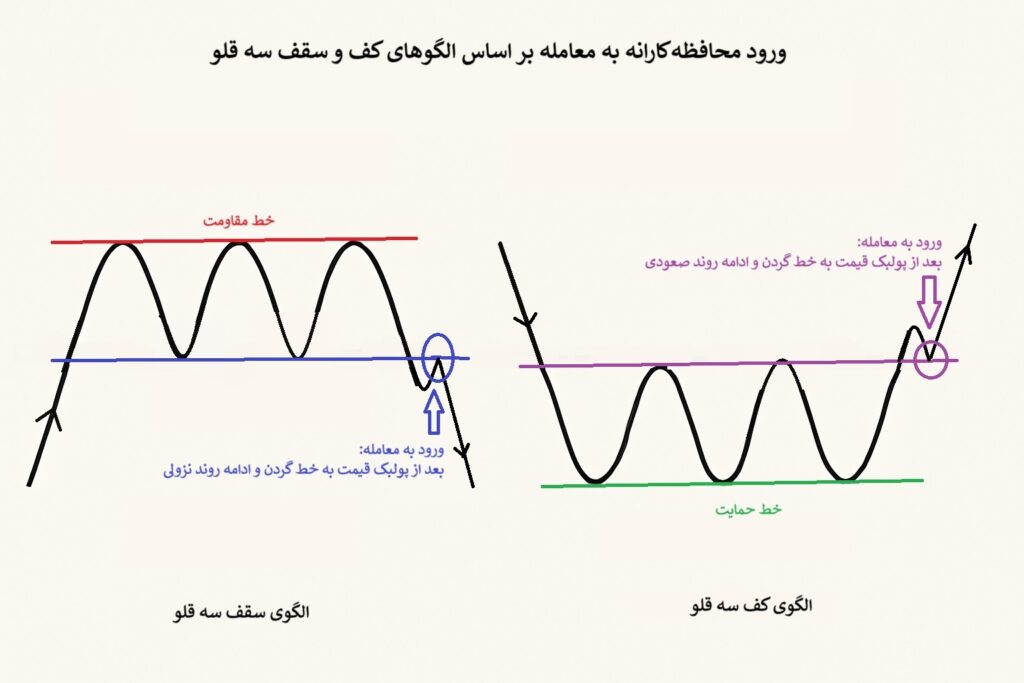

ورود محافظهکارانه:

در این استراتژی، تریدر منتظر پولبک به خط گردن میماند و بعد از آن وارد معامله میشود. این استراتژی ریسک کمتری دارد زیرا تریدر تایید بیشتری از شکست الگو دریافت کرده و از ضررهای ناشی از نوسانات غیرمنتظره جلوگیری کرده است.

این استراتژی معمولاً سیگنالهای دقیقتری ارائه میدهد، اما ممکن است فرصت ورود زودتر از دست برود.

تعیین حد ضرر و حد سود در معاملات

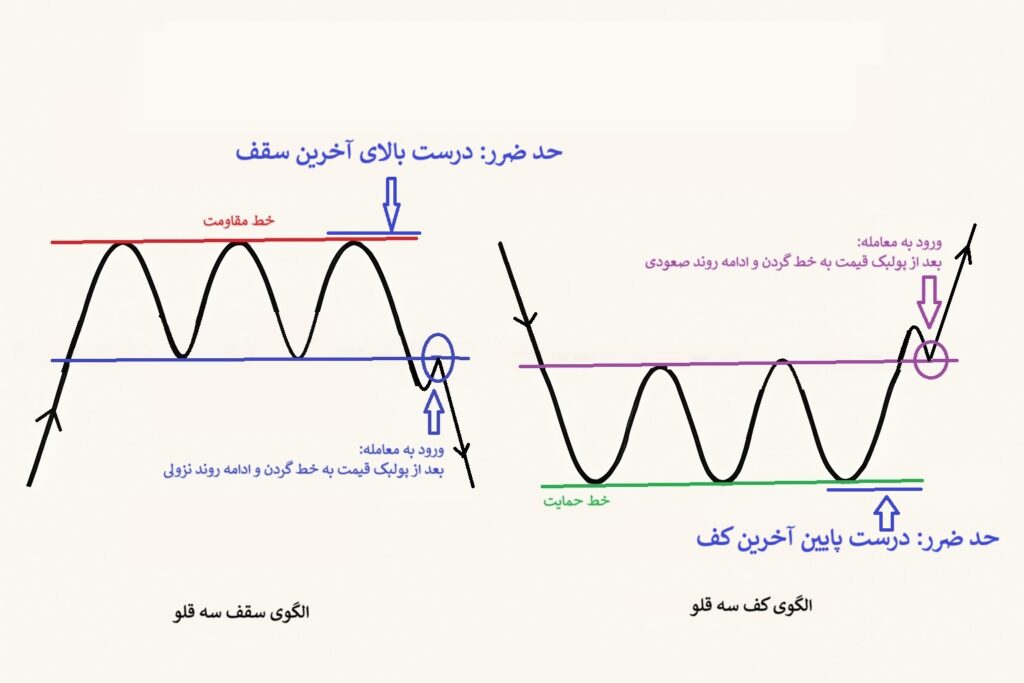

1. حد ضرر (Stop-Loss)

حد ضرر نقطهای است که اگر قیمت به آن برسد، معامله بهطور خودکار بسته میشود تا از زیان بیشتر جلوگیری شود.

اگر در سقف سه قلو وارد معامله فروش (Sell) شدهاید:

- بلندترین قله را شناسایی کنید (معمولاً قله دوم یا سوم).

- حد ضرر را چند پیپ بالاتر از آن قله قرار دهید.

- اگر بازار نوسان بالایی دارد، فاصله بیشتری در نظر بگیرید. این کار باعث میشود حتی اگر قیمت کمی بالا برود، قبل از برگشت، شما از معامله محافظت شده باشید.

اگر در کف سه قلو وارد معامله Buy شدهاید:

- پایینترین کف را پیدا کنید.

- حد ضرر را چند پیپ پایینتر از آن کف قرار دهید.

- اگر بازار پرنوسان است، کمی فاصله بیشتری بگذارید تا نویز بازار باعث خروج زودهنگام نشود.

2. حد سود (Take-Profit)

حد سود نقطهای است که اگر قیمت به آن برسد، معامله بهطور خودکار با سود بسته میشود.

در الگوی سقف سه قلو:

- پس از شکست خط گردن (Neckline)، فاصله بین خط گردن و سقف قلهها را اندازه بگیرید.

- همان فاصله را از نقطه شکست به پایین اعمال کنید و حد سود را در آن سطح قرار دهید.

- میتوانید از نسبت ریسک به بازده حداقل ۱:۲ هم استفاده کنید.

در الگوی کف سه قلو:

- فاصله بین خط گردن (Neckline) و کفها را اندازه بگیرید.

- این فاصله را از نقطه شکست خط گردن به سمت بالا اعمال کنید.

- حد سود را در آن سطح بگذارید.

- میتوانید از نسبت ریسک به بازده حداقل ۱:۲ هم استفاده کنید.

نحوه محاسبه و تعیین حد سود (Take-Profit)

یکی از چالشهای رایج معاملهگران در استفاده از الگوهای سقف و کف سه قلو، تعیین دقیق حد سود است. برای اینکه معاملهگر بتواند یک هدف منطقی و بر اساس ساختار بازار مشخص کند، از روش اندازهگیری فاصله عمودی استفاده میشود.

گام اول: اندازهگیری فاصله عمودی

ابتدا باید فاصله عمودی بین بالاترین قله (در الگوی سقف سه قلو) یا پایینترین دره (در الگوی کف سه قلو) تا خط گردن (Neckline) را محاسبه کنید. این فاصله، میزان قدرت الگو را نشان میدهد.

گام دوم: اعمال فاصله از نقطه شکست

بعد از اینکه قیمت موفق شد خط گردن را بشکند، همان فاصله عمودی را از نقطه شکست به سمت جهت حرکت قیمت اعمال کنید:

- در الگوی سقف سه قلو: فاصله محاسبهشده از خط گردن به سمت پایین انتقال داده میشود. این سطح، اولین و حداقل هدف قیمتی برای معامله فروش خواهد بود.

- در الگوی کف سه قلو: فاصله محاسبهشده از خط گردن به سمت بالا اعمال میشود. این سطح، اولین و حداقل هدف قیمتی برای معامله خرید است.

مثال کاربردی

فرض کنید در یک الگوی سقف سه قلو، فاصله بین قلهها و خط گردن ۲۰۰ پیپ باشد. اگر قیمت در سطح 1.3500 خط گردن را به سمت پایین بشکند، حداقل هدف قیمتی شما برابر خواهد بود با:

1.3500 – 0.0200 = 1.3300

یعنی سطح 1.3300 بهعنوان حد سود (Take-Profit) اولیه در نظر گرفته میشود.

به همین ترتیب در الگوی کف سه قلو، اگر همان فاصله ۲۰۰ پیپ از نقطه شکست به سمت بالا اضافه شود، هدف قیمتی در همان مقدار بالاتر از خط گردن قرار خواهد گرفت.

شناسایی الگوهای سه قله و سه دره در نمودار قیمت

شناسایی الگوهای سه قله و سه دره در نمودار قیمت، کاری سخت و پیچیده و نیازمند صرف وقت و دقت فراوان است. با این وجود، اگر مراحل شکلگیری این الگوها را بدانیم تشخیص آنها در نمودار سادهتر میشود. مراحل شکلگیری این الگوها به شرح زیر هستند:

شناسایی الگوی سه قله در نمودار قیمت

برای شکلگیری الگوی سه قله، بایستی مراحل زیر طی شوند:

- شکلگیری سقف اول: در یک روند صعودی، قیمت بالا و بالاتر میرود تا به یک مقاومت برخورد میکند. سپس، قیمت کاهش مییابد تا به یک حمایت برسد و کاهش آن متوقف شود؛

- شکلگیری سقف دوم: پس از برخورد به حمایت، قیمت مجددا افزایش مییابد، اما این بار هم موفق نمیشود مقاومت را بشکند و دوباره تا خط حمایت نزول میکند؛

- شکلگیری سقف سوم: قیمت برای سومین بار از خط حمایت جهش میکند و تلاش میکند که خط مقاومت را بشکند، اما باز هم موفق نمیشود و این بار در بازگشت از خط مقاومت، به زیر خط حمایت سقوط میکند و روند نزولی آغاز میشود.

شکست خط حمایت و نزول قیمت به زیر آن، به معنای تایید تشکیل الگوی سه قله است.

شناسایی الگوی سه دره در نمودار قیمت

الگوی سه دره در اثر حرکت رفت و برگشتی قیمت بین یک خط حمایت و یک خط مقاومت شکل میگیرد. این الگو در انتهای یک روند نزولی شکل میگیرد؛ جایی که یک خط حمایت قوی اجازه نمیدهد قیمت بیش از این کاهش یابد، اما در پی هر افزایش قیمت به خط مقاومتی برخورد کرده و مجددا کم میشود تا به خط حمایت برگردد.

این افزایش و کاهش قیمت تا جایی ادامه پیدا میکند که قیمت سه برخورد را با خط حمایت ثبت کند که همان سه دره هستند. با این حال، تشکیل الگو تنها زمانی تایید میشود که قیمت پس از تشکیل دره سوم، بتواند خط مقاومت را به سمت بالا شکسته و از خط گردن رد شود.

الگوی سه دره به شکل زیر تشکیل میشود:

- شکلگیری کف اول: در ادامه یک روند نزولی، قیمت کم و کمتر میشود تا در نهایت به یک حمایت برخورد میکند و پس از برخورد، افزایش مییابد تا به یک مقاومت برسد؛

- شکلگیری کف دوم: پس از برخورد به مقاومت، قیمت دوباره کاهش مییابد تا دوباره به خط حمایت برسد. در برخورد به خط حمایت، قیمت دوباره افزایش مییابد؛

- شکلگیری کف سوم: قیمت برای سومین بار به خط مقاومت برخورد و در پی آن سقوط میکند تا باز هم به خط حمایت برسد. در برخورد به حمایت، قیمت باز هم افزایش مییابد، اما این بار با موفقیت از خط مقاومت بالاتر میرود و روند صعودی آغاز میشود.

شکست خط مقاومت و صعود قیمت به بالای آن، به معنای تایید تشکیل الگوی سه دره است.

تکنیکهای ورود و خروج با استفاده از الگوهای سه قله و سه دره

در این بخش با توجه به مطالب ارائه شده در وبسایت Elearnmarkets، تکنیکهای ورود و خروج و مدیریت ریسک در معاملات با الگوهای سه قله و سه دره را بررسی میکنیم.

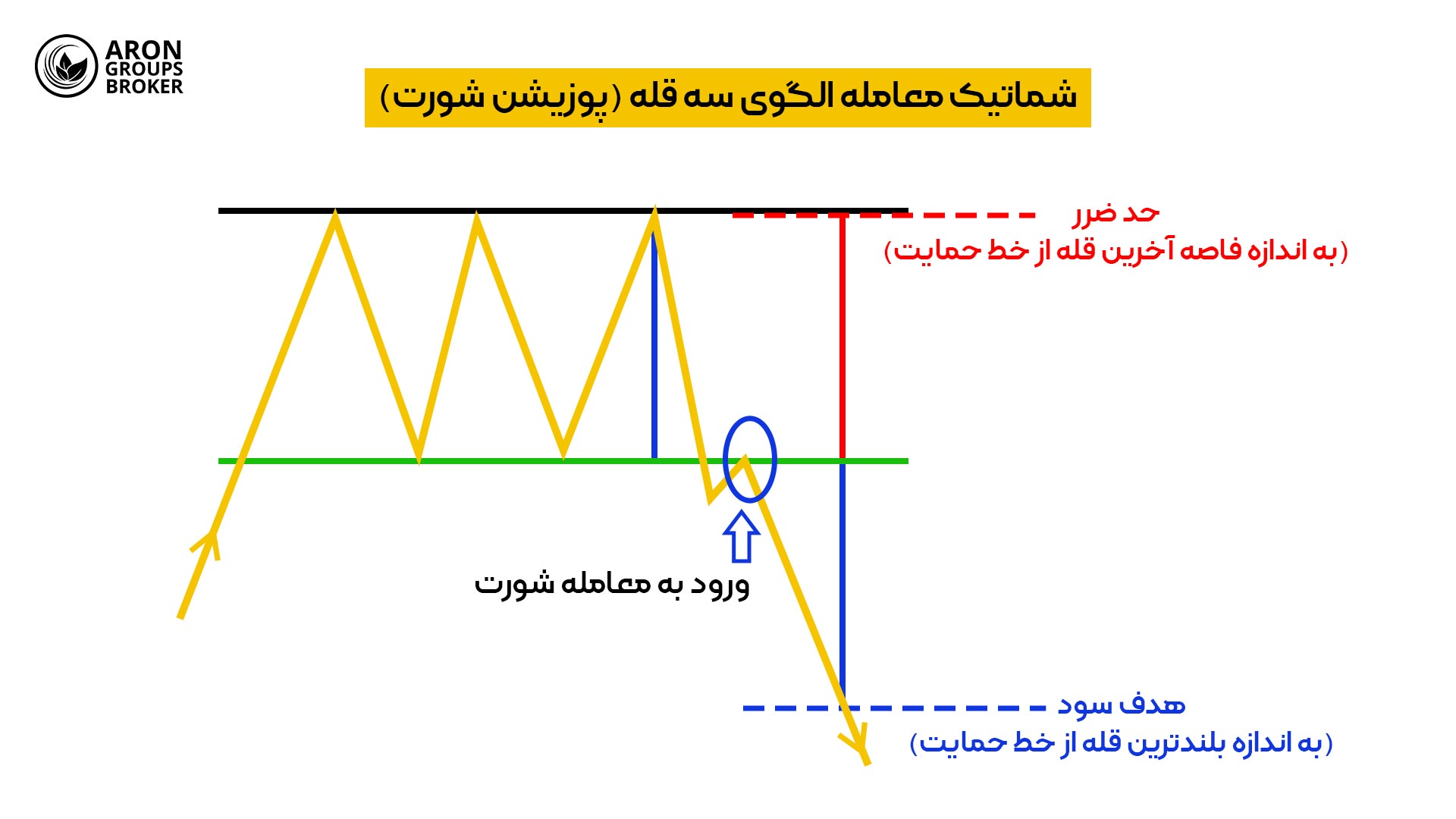

معامله با الگوی سه قله

از آنجا که الگوی سه قله یک الگوی برگشتی نزولی است و پس از شکل گرفتن آن، قیمت شروع به کاهش میکند، با این الگو وارد معامله Short میشویم، برای اینکار:

- تنها زمانی وارد معامله شوید که قیمت، خط حمایت (خط گردن) را به سمت پایین بشکند؛

- حد سود (Take Profit) را به اندازه ارتفاع بلندترین قله و زیر خط حمایت قرار دهید؛

- برای رعایت اصول مدیریت ریسک، حد ضرر را به اندازه آخرین قله و بالای خط حمایت قرار دهید.

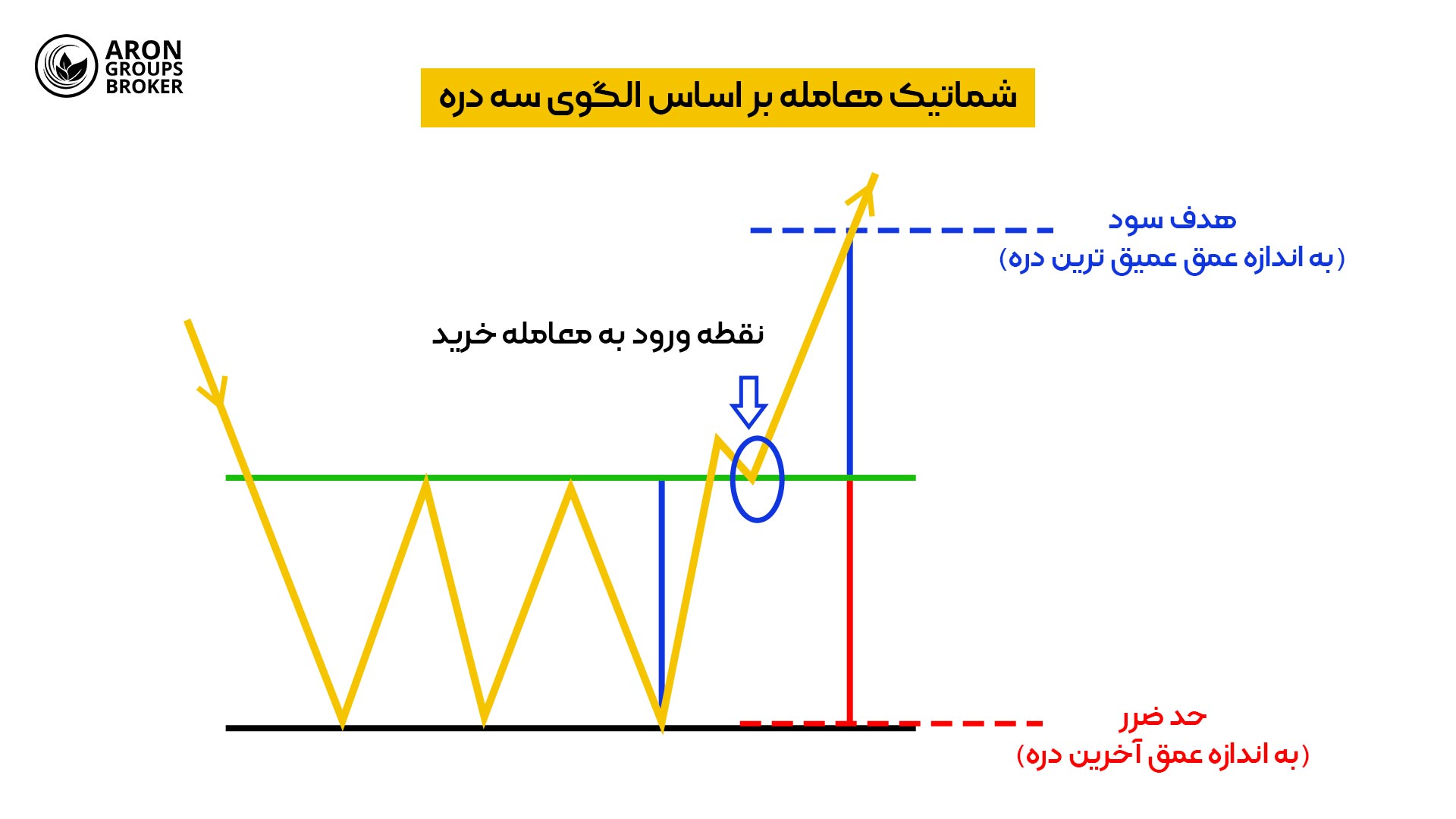

معامله با الگوی سه دره

الگوی سه دره یک الگوی قیمت صعودی است و با مشاهده آن، میتوان پیشبینی کرد که قیمت بالا خواهد رفت. بنابراین، بهتر است که با این الگو وارد معامله لانگ یا خرید شوید. برای انجام معامله با الگوی سه دره مراحل زیر را طی کنید:

- ابتدا منتظر شکست خط گردن به سمت بالا بمانید و تنها پس از آن وارد معامله شوید؛

- حد سود را به اندازه عمق عمیقترین دره و بالاتر از خط گردن قرار دهید؛

- برای رعایت اصول مدیریت ریسک، حد ضرر را به اندازه عمق آخرین دره و زیر خط گردن قرار دهید.

اشتباهات رایج در تشخیص و معامله با الگوی سه قلو

اگرچه الگوهای کف و سقف سه قلو جزو الگوهای قدرتمند بازگشتی به شمار میروند، اما بسیاری از معاملهگران به دلیل عجله یا تحلیل نادرست، دچار خطاهایی میشوند که میتواند منجر به زیان شود. در ادامه به مهمترین اشتباهات رایج در استفاده از این الگو میپردازیم:

ورود به معامله قبل از شکست خط گردن

بزرگترین اشتباه، ورود عجولانه به معامله تنها به دلیل مشاهده سه قله یا سه دره است.

- در واقع، تا زمانی که خط گردن (Neckline) شکسته نشود، الگو هنوز تأیید نشده است.

بسیاری از الگوها ممکن است در نیمه راه شکست بخورند و بازار دوباره به روند قبلی برگردد.

راهحل: همیشه منتظر بمانید تا شکست خط گردن با کندل معتبر یا حتی یک پولبک تأییدی همراه باشد.

اشتباه گرفتن الگوی سه قلو با الگوی مستطیل

یکی از خطاهای متداول، اشتباه گرفتن سه برخورد متوالی به یک سطح حمایت یا مقاومت با الگوی مستطیل (Range یا Consolidation) است.

- تفاوت اصلی: در الگوی سه قلو، قدرت خریداران یا فروشندگان بهتدریج کاهش مییابد و الگو نهایتاً با شکست خط گردن تکمیل میشود.

- در حالی که در الگوی مستطیل، بازار صرفاً در یک محدودهی افقی در حال نوسان است و میتواند در هر دو جهت (صعود یا نزول) شکسته شود.

نادیده گرفتن حجم معاملات

حجم (Volume) نقش مهمی در اعتبار الگو دارد.

- اگر شکست خط گردن با افزایش قابلتوجه حجم همراه نباشد، احتمال شکست کاذب (False Breakout) بالا میرود.

- معاملهگران تازهکار معمولاً این نشانه حیاتی را نادیده میگیرند و وارد معاملهای میشوند که پشتوانه کافی ندارد.

تعیین حد ضررهای بسیار نزدیک

برخی معاملهگران حد ضرر (Stop-Loss) را دقیقاً روی خط گردن یا نزدیک به قله/درهها قرار میدهند.

- این کار باعث میشود با کوچکترین نوسان، معامله بسته شود.

- در حالی که برای مدیریت بهتر ریسک، حد ضرر باید چند پیپ فراتر از قله یا کف الگو در نظر گرفته شود.

معامله در تایمفریمهای خیلی پایین

الگوی سه قلو در تایمفریمهای کوتاه (مانند ۱ دقیقه یا ۵ دقیقه) بسیار پرخطاست.

- زیرا نوسانات کوتاهمدت میتوانند الگوهایی شبیه سه قلو بسازند اما اعتبار کافی ندارند.

توصیه میشود از این الگو بیشتر در تایمفریمهای میانمدت و بلندمدت مانند ۴ ساعته یا روزانه استفاده کنید.

مزایا و معایب استفاده از الگوهای سه قله و سه دره

استفاده از الگوهای سه دره و سه قله برای معاملات، مزایا و معایبی دارد که در ادامه به آنها اشاره میکنیم.

مزایای استفاده از این الگوها عبارتند از:

- این الگوها خطوط حمایت و مقاومت قطعی را مشخص میکنند که معاملهگر، میتواند با اطمینان از آنها برای تنظیم حد سود و حد ضرر استفاده کند؛

- با اطمینان بالایی، تشکیل این الگوها به معنای تغییر روند قیمت است و معاملهگر میتواند از این پیشبینی برای کسب سود استفاده کند.

از مهمترین معایب الگوهای سه قله و سه دره میتوان به موارد زیر اشاره کرد:

- این الگوها به ندرت در بازار شکل میگیرند و تشخیص آنها بسیار دشوار است؛

- برای تشکیل آنها به زمان زیادی (گاه بین سه تا شش ماه) نیاز است؛

- احتمال شکست الگو و برگشتن قیمت به خط گردن همواره وجود دارد؛

- حد سود و حد ضرر آنها تقریبا به یک اندازه است و همین موضوع، نسبت ریسک به ریوارد در معامله بر اساس این الگوها را 1:1 میکند که نسبت نامطلوبی است.

تأثیر نوسانات بازار بر الگوهای سه قله و سه دره

نوسان در بازار به معنای میزان تغییرات قیمت از قیمت میانگین است.

هرچه بازار نوسانیتر باشد، یعنی رقابت فروشندگان و خریداران شدیدتر است و هر کدام تلاش میکنند که سنتیمنت خود را بر بازار حاکم کنند. این رقابت تا وقتی ادامه پیدا میکند که یکی از این دو گروه بر دیگری برتری پیدا کرده و یک روند کلی (اعم از صعودی یا نزولی) بر کل بازار حاکم شود.

الگوهای سه قله و سه دره نیز نشان دهندهی یک نبرد جدی بین خریداران و فروشندگان و در واقع نوسانات بازار هستند و پیشبینی میکنند که برنده این نبرد، کدام یک از طرفین است. هر چه این نوسانات در بازار شدیدتر باشد (یعنی سقفها مرتفعتر و درهها عمیقتر باشند)، به این معناست که چرخش قیمت بعد از شکلگیری الگو با شدت بیشتری انجام خواهد شد.

ترکیب الگوهای سه قله و سه دره با سایر اندیکاتورها

به طور کلی، در استفاده از الگوهای قیمتی بهتر است به سیگنالهای خرید و فروش آنها به تنهایی استناد نکرده و از ترکیب این الگوها با سایر اندیکاتورها استفاده کنید. از جمله اندیکاتورهای محبوب برای ترکیب با الگوهای سه قله و سه دره، میتوان به اندیکاتور مکدی و اندیکاتور RSI اشاره کرد.

به عنوان مثال، اگر همزمان با تایید تشکیل الگوی سقف سه قلو شاهد یک کراس اور نزولی در مکدی باشیم یا RSI به زیر 70 برود (یعنی از منطقه اشباع خرید خارج شود)، سیگنال ورود به معامله شورت در الگوی سقف سه قلو، اعتبار بسیار بیشتری دارد.

در مقابل، همزمانی یک کراس اور صعودی مکدی یا افزایش RSI به بالای 30 (یا بالای منطقه اشباع فروش)، میتواند به سیگنال خرید الگوی سه دره (کف سه قلو) اعتبار بالاتری بدهد.

روانشناسی معاملهگر در استفاده از الگوهای سه قله و سه دره

الگوهای سه قله و سه دره در واقع ماراتنهایی بین خریداران و فروشندگان هستند و روانشناسی این معاملهگران است که به شکلگیری این الگوها کمک میکند. به عنوان مثال، در الگوی سه دره، فروشندگان تلاش میکنند که قیمت را کمتر و کمتر کنند. در مقابل، خریداران تلاش میکنند که مانع از این کاهش شده و حتی قیمت را بالا ببرند. با هر بار برخورد نمودار قیمت به خط حمایت، فروشندگان فرسوده میشوند و از حجم معاملات بازار کاسته میشود. در نهایت، توان فروشندگان کم و توان خریداران زیاد میشود تا حدی که، خریداران برتری پیدا میکنند. در این مرحله، فروشندگانی که در طول روند شکلگیری الگو از بازار خارج شده بودند، نیز تشویق به ورود دوباره و خرید میشوند. همین امر، فشار خرید را در بازار زیاد میکند و همزمان با افزایش حجم معاملات خرید، قیمت روند صعودی خود را از سر میگیرد.

مشابه همین ماراتن، در انتهای یک روند صعودی بین فروشندگان و خریداران شکل میگیرد که در نهایت، منجر به تشکیل الگوی سقف سه قلو، برتری فروشندگان و آغاز روند نزولی میشود.

به طور کلی، الگوهای سهگانه نشانهای از تغییر سنتیمنت موجود بازار هستند: الگوی سه قله، تغییر سنتیمنت بازار از صعودی به نزولی را نشان میدهد و الگوی سه دره، تغییر سنتیمنت بازار از نزولی به صعودی.

زمانبندی مناسب در استفاده از الگوهای سه قله و سه دره

همانطور که در این مقاله وبسایت Investopedia اشاره شده است، زمان برای استفاده از الگوهای سه دره و سه قله، زمانی است که شکلگیری آنها با افزایش حجم معاملات در بازار همراه باشد. در الگوی سه دره، اگر در هنگام تکمیل الگو شاهد افزایش حجم در بازار نباشیم، یا الگو به سرعت فیلد میشود و یا قیمت آنقدر که انتظار میرود افزایش نخواهد یافت.

همین موضوع در مورد الگوی سه قله نیز صادق است. اگر عبور قیمت از خط گردن به سمت پایین با افزایش حجم معاملات همراه نشود، الگو به سرعت فیلد میشود و یا قیمت، آنقدرها که انتظار میرود کاهش نخواهد یافت.

مقایسه الگوهای سه قله و سه دره با سایر استراتژیها

در مقایسه با دیگر الگوهای قیمتی و به ویژه الگوهای کف و سقف دوقلو، الگوهای سه قله و سه دره بسیار نادر هستند و به ندرت در نمودارها شکل میگیرند. در عین حال، به دلیل نوسانات زیاد و رقابتهای تنگاتنگی که بین خریداران و فروشندگان بازار رخ داده و در نهایت منجر به تشکیل الگوهای سه قلو شده است، میتوان گفت که این الگوها در مقایسه با دیگر الگوهای قیمتی معتبرترند و سیگنالهای قویتری ارائه میدهند.

مقایسه جامع: الگوی سه قلو در مقابل دو قلو و سر و شانه

الگوهای بازگشتی کلاسیک هرکدام ویژگیها و شرایط خاصی دارند که معاملهگران بر اساس آنها تصمیمگیری میکنند. الگوی سه قلو به دلیل شکلگیری زمانبر و نادر بودن، معمولاً اعتباری بالاتر نسبت به بسیاری از الگوهای مشابه دارد. در جدول زیر مقایسهای میان سه الگوی مهم (سه قلو، دو قلو و سر و شانه) ارائه شده است:

| ویژگی | الگوی سه قلو | الگوی دو قلو | الگوی سر و شانه (Head & Shoulders) |

|---|---|---|---|

| تعداد قله/دره | سه (سه سقف یا سه کف همسطح) | دو (دو سقف یا دو کف همسطح) | سه (قله میانی بلندتر یا دره میانی عمیقتر) |

| نادر بودن | بسیار نادر | رایج | نسبتاً رایج |

| اعتبار سیگنال | بسیار بالا | بالا | بسیار بالا |

| مدت زمان شکلگیری | طولانیتر (چند ماه) | کوتاهتر (چند هفته تا چند ماه) | متوسط |

| نوع الگو | بازگشتی (نزولی یا صعودی) | بازگشتی (نزولی یا صعودی) | بازگشتی (نزولی یا صعودی) |

| نقطه ورود | شکست خط گردن پس از سومین قله/دره | شکست خط گردن پس از دومین قله/دره | شکست خط گردن پس از تکمیل شانه راست |

| کاربرد در بازار | بیشتر در تایمفریمهای بالا | در اکثر تایمفریمها | در تمام تایمفریمها کاربردی |

| ریسک شکست الگو | کمتر (سیگنال مطمئنتر) | بیشتر (گاهی الگو فیلد میشود) | متوسط |

این جدول کمک میکند تا معاملهگران با نگاهی سریع، تفاوتهای کلیدی بین این سه الگوی مهم را درک کرده و بسته به شرایط بازار، استراتژی مناسبتری را انتخاب کنند.

نتیجهگیری

استراتژی معامله بر اساس الگوهای سه قله و سه دره به شناسایی نقاط ورود و خروج و مدیریت ریسک معاملات بر اساس این الگوهای قیمت میپردازد. الگوهای سه قله و سه دره، از الگوهای نادر اما بسیار قدرتمندی هستند که تغییر روند قیمت را پیشبینی میکنند. اگرچه شناسایی این الگوها نیازمند صبر زیاد و دقت و تجربه بالاست، اما در صورت تشخیص درست و تحلیل مناسب از این الگوها، میتوان انتظار سود قابل توجه و تا حد زیادی قطعی را داشت.

با این وجود، لازم است که معاملهگران به این موضوع دقت کنند که سیگنالهای معاملاتی الگوهای سقف و کف سه قلو، زمانی اعتبار بیشتری دارند که با اندیکاتورهای دیگر مانند RSI یا مکدی ترکیب شوند و تایید تشکیل الگو، با افزایش حجم معاملات در بازار همراه باشد.