معرفی و بررسی جامع پرایس اکشن به سبک RTM:

پرایس اکشن یکی از روشهای محبوب تحلیل تکنیکال در بازارهای مالی است که بر مطالعه حرکت قیمتها بدون استفاده از اندیکاتورها تمرکز دارد. یکی از استراتژیهای محبوب در تحلیل پرایس اکشن، استراتژی RTM (Read The Market) است. در این مقاله، به بررسی مفهوم RTM، اصول و روشهای اجرای آن خواهیم پرداخت. که توسط تریدرهای حرفهای برای پیشبینی بازگشت قیمت به میانگین استفاده میشود. در این مقاله، به بررسی کامل مفهوم پرایس اکشن RTM و کاربردهای آن خواهیم پرداخت.

Table of Contents

_ آشنایی با پرایس اکشن در تحلیل تکنیکال؛ مفهوم، ویژگیها و تاریخچه:

پرایس اکشن (Price Action) یکی از روشهای اصلی تحلیل تکنیکال در بازارهای مالی است که بر مطالعه حرکت قیمت و الگوهای آن تمرکز دارد. به جای استفاده از اندیکاتورها و ابزارهای پیچیده، پرایس اکشن مستقیماً با تحلیل تغییرات قیمت و رفتار آن در نمودارها سروکار دارد. این روش به معاملهگران اجازه میدهد تا با فهم بهتر حرکت قیمت، تصمیمات معاملاتی آگاهانهتری بگیرند.

در واقع پرایس اکشن به معنای مطالعه رفتار قیمت در نمودارها و شناسایی الگوها و سطوح کلیدی است. معاملهگران با استفاده از پرایس اکشن، تغییرات قیمت را بدون توجه به عوامل خارجی (مانند اخبار اقتصادی) بررسی میکنند و تنها بر اساس دادههای خام بازار تحلیل میکنند.

این دادهها شامل نمودارهای قیمت، حجم معاملات و الگوهای کندلی هستند. پرایس اکشن دارای ویزگی های منحصر به فردی است که در ادامه به معرفی و بررسی برخی از آنها خواهیم پرداخت:

- سادگی و کارآمدی: پرایس اکشن از ابزارهای ساده و قابل فهم مانند خطوط حمایت و مقاومت، کانالها و الگوهای کندلی استفاده میکند. این سادگی باعث میشود که معاملهگران بتوانند به راحتی تغییرات قیمت را تحلیل کنند.

- تمرکز بر دادههای خام: برخلاف بسیاری از روشهای تحلیل تکنیکال که از اندیکاتورهای مختلف استفاده میکنند، پرایس اکشن تنها بر اساس دادههای خام قیمت و حجم معاملات عمل میکند. این روش به معاملهگران کمک میکند تا به جای پیروی از سیگنالهای اشتباه، به رفتار واقعی بازار توجه کنند.

- انعطافپذیری: پرایس اکشن میتواند در تمام بازارهای مالی (سهام، فارکس، ارزهای دیجیتال و…) و در تمام تایمفریمها (از نمودارهای دقیقهای تا ماهانه) مورد استفاده قرار گیرد.

- تفسیر ذهنی: یکی از ویژگیهای مهم پرایس اکشن، ذهنی بودن تفسیر آن است. هر معاملهگر میتواند الگوها و سطوح کلیدی را به شکل متفاوتی تفسیر کند که این موضوع میتواند هم مزیت و هم چالش باشد.

پرایس اکشن به عنوان یک روش تحلیل تکنیکال، تاریخچهای طولانی دارد و نمیتوان آن را به یک فرد خاص نسبت داد. با این حال، میتوان گفت که چارلز داو (Charles Dow)، بنیانگذار نظریه داو (Dow Theory)، از اولین کسانی بود که به اهمیت رفتار قیمت و تحلیل آن پرداخت. نظریه داو بر این اساس بود که قیمتها همه اطلاعات موجود را منعکس میکنند و میتوان با تحلیل روندها و حرکتهای قیمت، به پیشبینی بازار پرداخت.

پس از چارلز داو، معاملهگران و تحلیلگران دیگری نیز به توسعه و بهبود روشهای تحلیل پرایس اکشن پرداختند. افرادی مانند ریچارد وایکوف (Richard Wyckoff) و جسی لیورمور (Jesse Livermore) نیز از پیشگامان این حوزه بودند که با مطالعه و تحلیل رفتار قیمت، به استراتژیهای معاملاتی مؤثری دست یافتند.

به صورت کلی میتوان گفت پرایس اکشن یکی از مؤثرترین و سادهترین روشهای تحلیل تکنیکال است که با تمرکز بر رفتار قیمت و شناسایی الگوهای تکراری، به معاملهگران کمک میکند تا تصمیمات معاملاتی بهتری بگیرند. با اینکه این روش نیاز به تجربه و دقت دارد، اما با تمرین و مطالعه مداوم میتوان به تسلط کافی در آن دست یافت. در نهایت، پرایس اکشن به معاملهگران این امکان را میدهد که با فهم عمیقتر از بازار، موفقیت بیشتری در معاملات خود داشته باشند.

_ بررسی مفهوم RTM در پرایس اکشن:

RTM یا “Read The Market” به معنای خواندن بازار است. این روش بر اساس تحلیل رفتار قیمت و شناسایی الگوهای تکراری در نمودار قیمتها عمل میکند. هدف اصلی RTM، فهمیدن نیتها و حرکتهای احتمالی بازار بر اساس رفتار گذشته است. این استراتژی توسط معاملهگران حرفهای به منظور شناسایی نقاط ورود و خروج بهینه در بازار استفاده میشود.

بدون شک شناخت الگو ها، اصطلاحات ستاپ ها و کندل های مختلف موجود در سبک RTM به تریدر کمک میکند تا موقعیتهای جذابی برای معامله پیدا کند. در ادامه به معرفی و بررسی برخی از مهمترین الگو های کندلی و ستاپ های معاملاتی موجود در سبک RTM خواهیم پرداخت:

کندلهای قیمتی در سبک RTM:

1 . کندلهای مومنتوم (Momentum Candles):

کندل های مومنتوم دارای بدنه بزرگ و سایههای کوچک هستند که نشاندهنده حرکت قوی قیمت در یک جهت خاص میباشند. این کندلها نشاندهنده ورود قوی خریداران یا فروشندگان به بازار است و معمولاً به عنوان تأیید جهت روند استفاده میشوند.

2 . کندلهای بیس (Base Candles):

کندلهای بیس معمولا دارای بدنه کوچک و سایههای بلند هستند و نشاندهنده جنگ قیمتی میان خریداران و فروشندگان میباشند. این کندلها معمولاً در نواحی حمایتی یا مقاومتی دیده میشوند و میتوانند به عنوان نقاط بازگشت یا ادامهدهنده روند مورد استفاده قرار گیرند.

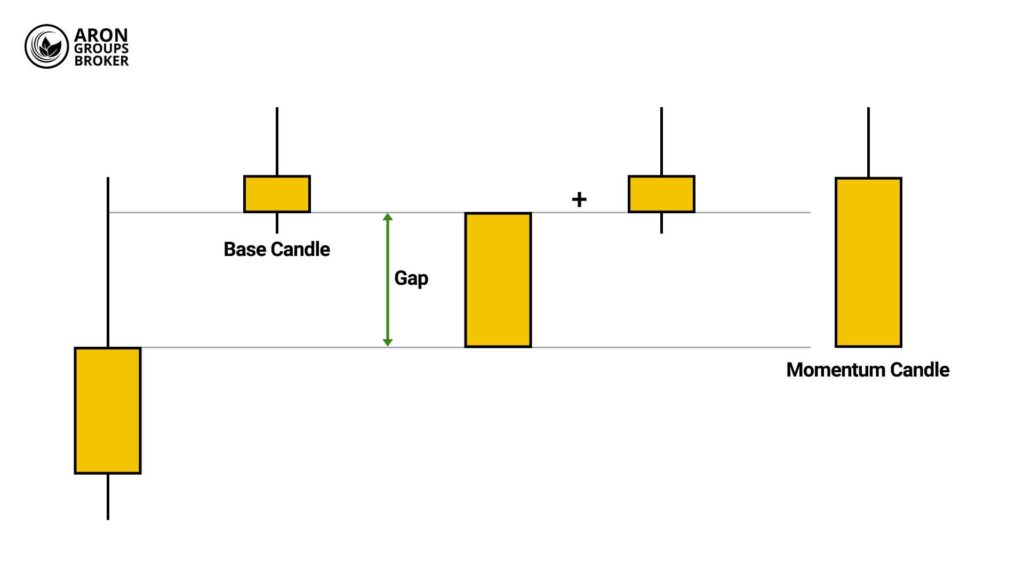

3 . کندل های گپ (Gap Candles):

همانطور که میدانید در چارت های قیمتی کندل استیک اکثر اوقات قیمت اوپن (Open) کندل جدید برابر با قیمت کلوز (Close) کندل قبل از خودش است. اما در مواردی پیش میآید که قیمت اوپن کندل جدید بالاتر و یا پایینتر از قیمت کلوز کندل قبل باشد؛ در چنین وضعیتی بازار شاهد گپ قیمتی بوده است که در سبک RTM این گپ های قیمتی را به عنوان کندل گپ شناسایی کرده و آن را در دسته ی کندل های مومنتوم قرار میدهند.

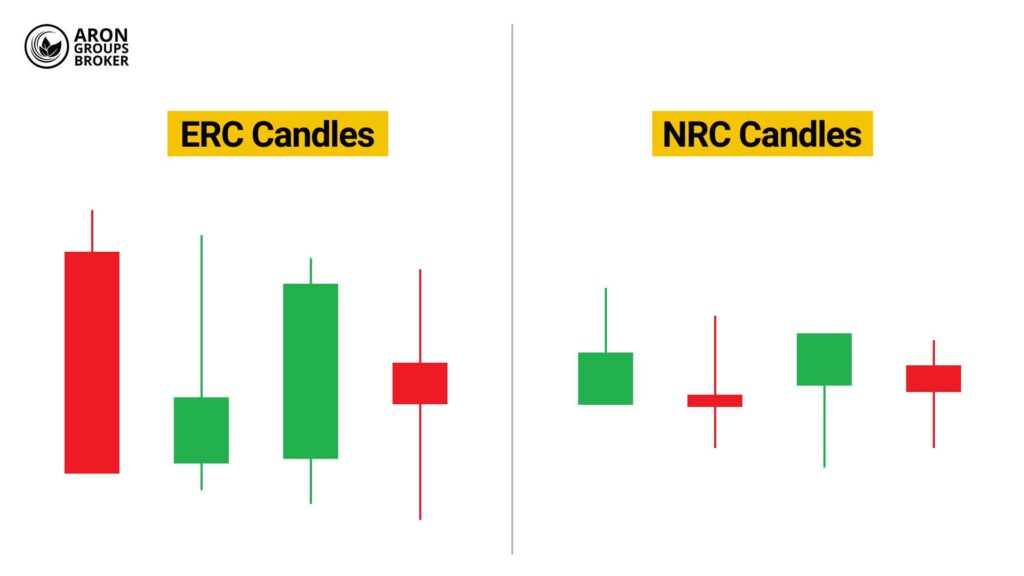

4 . کندلهای خیلی بزرگ (ERC - Expanded Range Candles):

کندلهایی با بدنه بسیار بزرگ هستند که نشاندهنده یک حرکت بسیار قوی و ناگهانی در قیمت میباشند. این کندلها نشاندهنده تغییرات سریع در احساسات بازار و ورود حجم بالای معاملات هستند. لازم به ذکر است که چنانچه این کندل ها در تایم های بالا رویت شوند میتوان محدوده ی 50% این کندل هارا برای نقاط ورود به معامله در جهت رنگ کندل ERC استفاده نمود.

5 . کندلهای خیلی کوچک (NRC - Narrow Range Candles):

کندلهایی با بدنه بسیار کوچک و سایههای کوتاه هستند که نشاندهنده تردید و عدم تصمیمگیری بازار میباشند. این کندلها معمولاً در نواحی تجمع قیمت و قبل از حرکات بزرگ بازار و یا قبل از انتشار اخبار و دیتا های اقتصادی تاثیر گذار دیده میشوند.

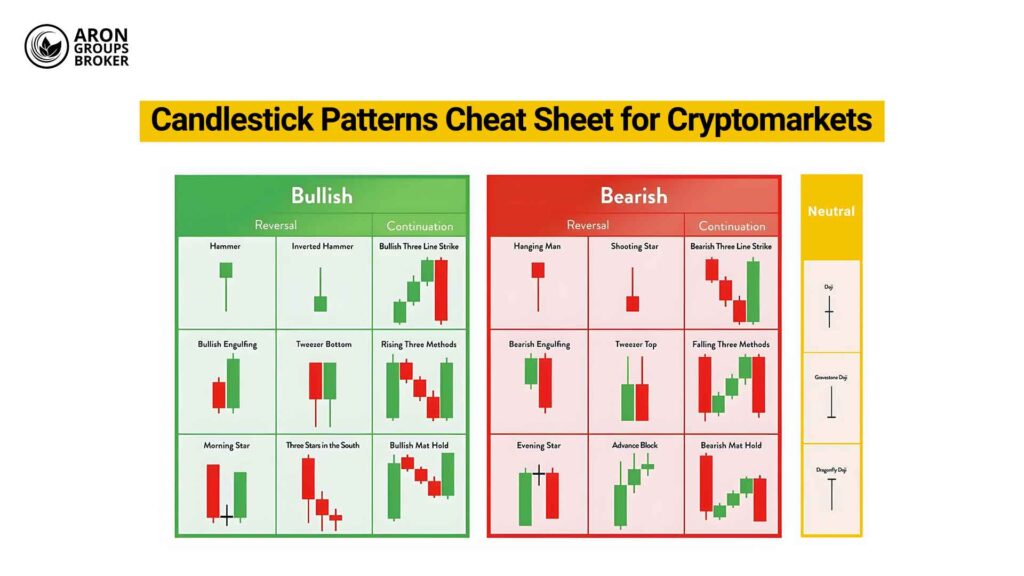

o دیگر الگو های کندلی کاربردی:

1 . پین بار(Pin Bar):

پین بار کندلی است که دارای سایه بلند و بدنه کوچک میباشد. سایه بلند نشاندهنده بازگشت قیمت از یک سطح خاص است . این کندل میتواند نشاندهنده برگشت قیمت در یک روند باشد. اگر سایه بلند در بالا باشد، نشاندهنده فروش قوی و اگر در پایین باشد، نشاندهنده خرید قوی است.

2 . اینگالفینگ (Engulfing):

الگوی اینگالفینگ از دو کندل تشکیل شده است که کندل دوم به طور کامل کندل اول را میپوشاند. الگوی اینگالفینگ میتواند نشاندهنده تغییر جهت بازار باشد. اگر کندل دوم صعودی و کندل اول نزولی باشد، نشاندهنده بازگشت به سمت بالا است و بالعکس.

3 . کندل دوجی (Doji):

کندل دوجی دارای بدنه بسیار کوچک و سایه ی بلند در هر دو طرف است که نشاندهنده تساوی بین خریداران و فروشندگان است. این کندل معمولاً نشاندهنده عدم تصمیمگیری بازار و احتمال تغییر جهت قیمت میباشد.

4 . هامر (Hammer) و شوتینگ استار (Shooting Star):

هامر دارای بدنه کوچک و سایه بلند پایین است، در حالی که شوتینگ استار دارای بدنه کوچک و سایه بلند بالا میباشد. هامر نشاندهنده برگشت صعودی و شوتینگ استار نشاندهنده برگشت نزولی است.

• ساختارهای مهم سبک rtm:

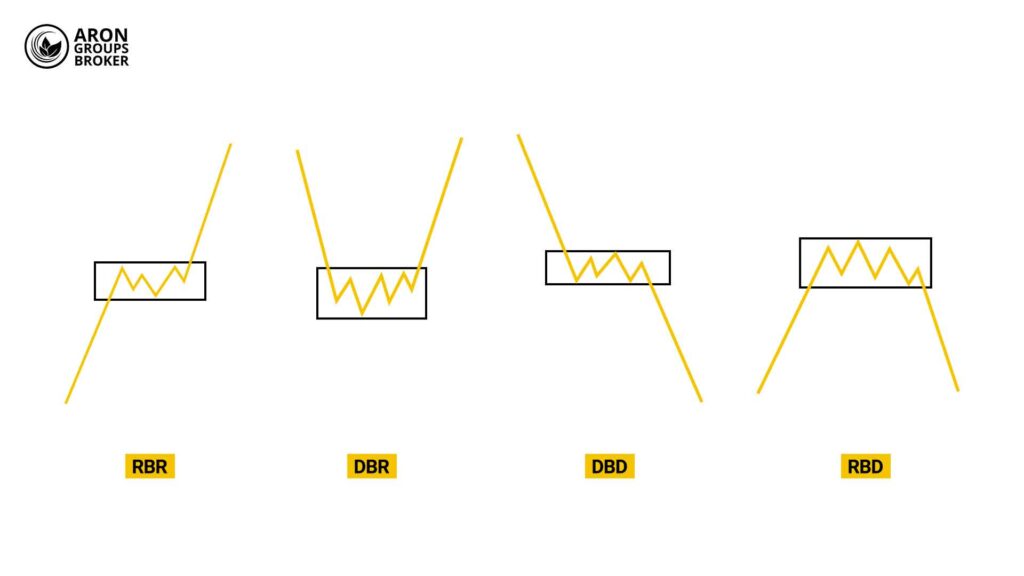

به صورت کلی چهار ساختار مهم در پرایس اکشن RTM وجود دارد که 2 ساختار صعودی و 2 ساختار نزولی هستند که در ادامه هریک از آنها را توضیح خواهیم داد.

1 . رالی بیس رالی (RBR):

در این ساختار ابتدا خریدارها خرید می کنند و قیمت را بالا میبرند که منجر به تشکیل کندل رالی (rally) میشود سپس فروشندگان وارد بازار می شوند و بازار را به تعادل میرسانند که منجر به تشکل کندل بیس (base) میشود سپس خریداران با قدرت بیشتری وارد بازار می شوند و قیمت دوباره افزایش می یابد و کندل رالی دیگری را تشکیل میدهد.

2 . دراپ بیس رالی (DBR):

در این ساختار ابتدا فروشندگان وارد بازار می شوند و قیمت را کاهش میدهند که منجر به تشکیل کندل دراپ (drop) میشود بعد از آن خریداران وارد بازار می شوند و بازار به تعادل میرسد که این تعادل عامل به وجود آمدن کندل بیس (base) است. سپس خریداران بیشتر می شوند و کم کم بازار را در دست میگیرند و قیمت صعود میکند و یک کندل رالی (rally) تشکیل میدهد.

3 . دراپ بیس دراپ (DBD):

در این ساختار بازار دست فروشندگان است و قیمت را کاهش میدهند که منجر به تشکیل اولین کندل دراپ (drop) میشود. سپس خریداران کم تجربه وارد بازار میشوند و بازار را به یک تعادل نسبی میرسانند که نتیجه ی این تعادل تشکیل کندل بیس (base) است. اما حضور خریداران دوامی ندارد و فروشندگان دوباره وارد بازار شده و قدرت را در دست میگیرند و دومین کندل دراپ (drop) را تشکیل میدهند.

4 . رالی بیس دراپ (RBD):

در این ساختار خریداران در بازار حضور دارند و قیمت را افزایش می دهند که این حضور منجر به تشکیل کندل رالی (rally) میشود سپس، فروشندگان وارد بازار شده و بازار را به تعادل میرسانند که نتیجه ی این تعادل کندل بیس (base) میباشد. اما رفته رفته خریداران از بازار خارج می شوند و قدرت به طور کامل در اختیار فروشندگان قرار میگیرد و قیمت کاهش مییابد و کندل دراپ (drop) تشکیل میشود.

• انواع ناحیه در استراتژی RTM:

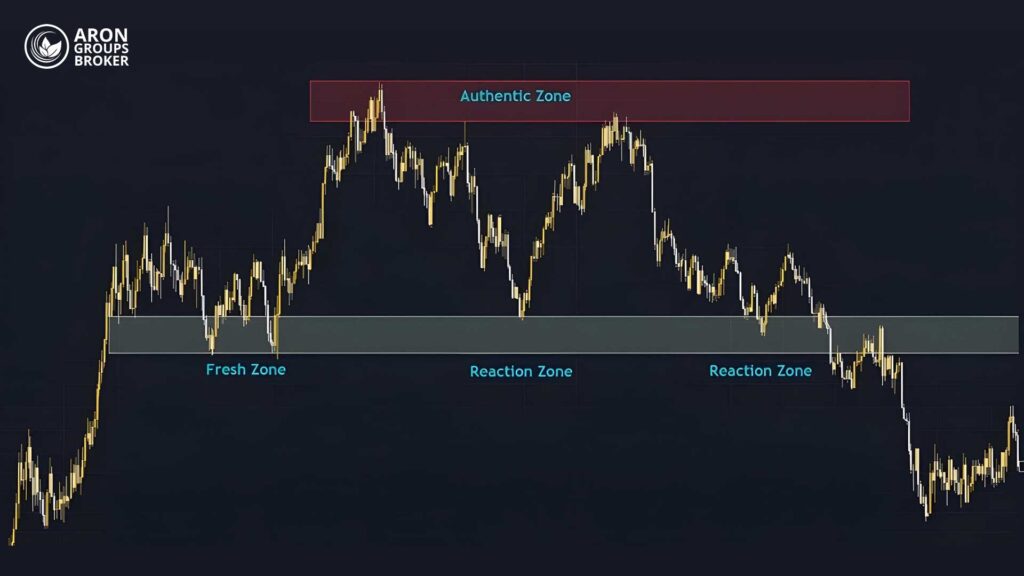

1 . زون اصلی یا آتنتیک زون (Authentic Zone):

زون اصلی یا Authentic Zone، یک منطقه قیمتی است که در آن خریداران و فروشندگان با یکدیگر به تعادل میرسند. آتنتیک زون معمولاً در نقاطی از نمودار قیمتی ایجاد میشود که در آنها، قیمت برای مدتی در یک محدوده مشخص نوسان میکند.

آتنتیک زون میتواند یک نقطه شروع قوی برای تحلیل در استراتژی ترید Rtm باشد و نشاندهنده این است که خریداران و فروشندگان در آن نقطه در حال تعادل هستند؛ همچنین احتمال اینکه قیمت در آن نقطه تغییر جهت دهد، زیاد است. ناحیه های اصلی روی هیچ ناحیه قدیمی تری نمی افتند و سر منشا واکنش قیمت هستند؛ زیرا گاهی ممکن است ناحیه ای که پیدا شده روی یک زون قدیمی تر افتاده باشد و واکنش قیمت به ناحیه قدیمی باشد.

برای شناسایی زون اصلی، میتوان از روشهای مختلفی استفاده کرد. یکی از روشهای ساده، استفاده از خطوط روند است. فرض کنید قیمت در یک روند صعودی در حال حرکت است و به یک ناحیه مقاومتی میرسد سپس قیمت مابین ناحیه ی مقاومتی مذکور و خط روند صعودی خود شروع به نوسان میکند و در نهایت خط روند خود را از دست میدهد. در این حالت ناحیه مقاومتی، احتمالا بک ناحیه ی اصلی یا آنتیک زون است که میتواند باعث تغییر روند گردد.

روش دیگر برای شناسایی آتنتیک زون، استفاده از الگوهای کندلی است. برخی از الگوهای کندل مانند الگوهای هامر یا شوتینگاستار و یا الگوی کندلی اینگالفینگ نشان دهنده ی احتمال چرخش قیمت هستند.

برای مطالعه بیشتر: وکیوم بلاک چیست؟

2 . زون واکنشی (Reaction Zone):

زون واکنشی یا Reaction Zone، ناحیهای است که تحتتأثیر آتنتیک زون رخ میدهد. این زون ممکن است از نظر قدرت یا اهمیت، کمتر از ناحیه اصلی باشد، اما تأثیر آن قابل توجه است. در رابطه یا این ناحیه ها وقتی به گذشته نگاه میکنیم، می بینیم که روی یک ناحیه دیگر می افتد. در واقع واکنشی به یک ناحیه اصلی است و قدرت آنها نسبت به ناحیه اصلی کمتر است.

3 . زون تازه یا دست نخورده (Fresh Zone):

به ناحیه ای که پس از مشخص شدن، هنوز توسط قیمت تست نشده باشد، ناحیه دست نخورده گفته می شود و هر چقدر ناحیه بیشتر تست شود، قدرتش کمتر می شود. به عنوان مثال فرض کنید قیمت در انتهای یک ساختار رالی بیس رالی در حال نوسان است. همانزور که میدانید معاملهگران محدوده ی بیس این ساختار را به عنوان ناحیه تسخیص میدهند و از آنجایی که این ناحیه بعد از تشکیل شدن هنوز توسط قیمت تست نشده است، به آن ناحیه تازه یا دست نخورده میگویند.

• انواع ستاپ در استراتژی RTM:

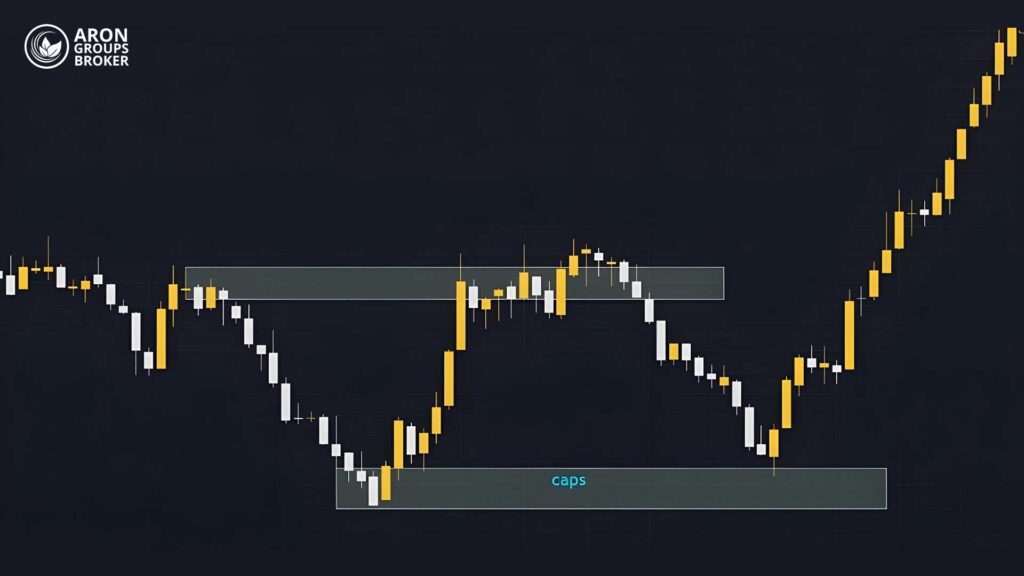

1 . ستاپ caps در پرایس اکشن rtm:

ستاپ CAPS مخفف چهار مرحله اصلی است که معاملهگران برای شناسایی نقاط بازگشت قیمت به آن توجه میکنند. که شامل C – Compression (تراکم) ، A – Accumulation (انباشته شدن) ، P – Pattern (الگو) و S – Spring (شکست) است. این چهار مرحله به ترتیب نشاندهنده فرآیندی هستند که در طی آن قیمت به نقطهای میرسد که آماده برای بازگشت یا تغییر جهت میشود. در ادامه به بررسی دقیق تر این مراحل خواهیم پرداخت:

- تراکم (Compression): در این مرحله، قیمت در یک ناحیه محدود حرکت میکند و حجم معاملات کاهش مییابد. تراکم معمولاً نشاندهنده آماده شدن بازار برای یک حرکت بزرگ است.

- انباشته شدن (Accumulation): در این مرحله، خریداران و فروشندگان در حال انباشته کردن موقعیتهای خود هستند. این مرحله نشاندهنده تردید بازار و احتمال تغییر جهت قیمت میباشد.

- الگو (Pattern): در این مرحله، یک الگوی قابل تشخیص مانند الگوی سر و شانه یا الگوی دو قله یا دو دره تشکیل میشود که نشاندهنده احتمال تغییر جهت قیمت است.

- شکست (Spring): در این مرحله، قیمت از الگوی تشکیل شده خارج میشود و یک حرکت قوی در جهت جدید آغاز میکند. این مرحله تأیید نهایی برای ورود به معامله است.

فرض کنید قیمت اتریوم در ناحیه 2,500 دلار تا 2,700 دلار برای دو هفته نوسان کرده و حجم معاملات کاهش یافته است. در این ناحیه، چندین کندل دوجی و پین بار تشکیل شده است که نشاندهنده انباشته شدن موقعیتهای خرید و فروش است. در همین حین قیمت اتریوم یک الگوی دو دره در ناحیه 2,500 دلار تشکیل داده است که هر دو دره تقریباً در یک سطح قرار دارند.

در ادامه قیمت اتریوم از سطح 2,700 دلار با یک کندل مومنتوم صعودی عبور میکند و حجم معاملات به طور قابل توجهی افزایش مییابد.در این وضعیت معاملهگر میتواند پس از شکست سطح 2,700 دلار و تأیید الگوی دو دره، یک موقعیت خرید باز کند. استاپلاس این معامله میتواند در زیر ناحیه انباشته شدن، مثلاً در 2,500 دلار قرار داده شود. و تیکپرافیت میتواند در ناحیه مقاومت بعدی، مثلاً در 3,000 دلار تعیین شود.

2 . ستاپ compression یا cp در پرایس اکشن rtm:

ستاپ Compression (CP) در پرایس اکشن RTM یکی از الگوهای کلیدی است که به شناسایی مناطق پتانسیل بالا برای بازگشت یا شکست قیمت کمک میکند. این ستاپ بر اساس مفهوم فشردگی قیمت و کاهش نوسانات بازار شکل میگیرد و میتواند به عنوان یک نشانه مهم برای حرکتهای قوی بعدی بازار استفاده شود.

Compression به معنای فشردگی قیمت و کاهش نوسانات بازار در یک محدوده خاص است. این الگو نشاندهنده تردید و عدم تصمیمگیری بین خریداران و فروشندگان است و معمولاً قبل از یک حرکت بزرگ بازار رخ میدهد. در ستاپ CP، قیمت به تدریج در یک محدوده تنگتر حرکت میکند.

قیمت اوپن و کلوز کندلها به هم نزدیک شده و سایههای بلند یا کوتاه تشکیل میدهند. حجم معاملات در دورههای فشردگی کاهش مییابد که نشاندهنده عدم تمایل به معامله در این محدوده است. پس از یک دوره فشردگی، بازار آماده برای یک حرکت بزرگ است. این حرکت میتواند در جهت شکست الگو (صعودی یا نزولی) باشد.

فرض کنید قیمت طلا (XAU/USD) در ناحیه 1,800 دلار تا 1,820 دلار برای چند روز نوسان کرده و کندلها به هم نزدیک شدهاند. حجم معاملات در این دوره به طور قابل توجهی کاهش یافته که نشاندهنده عدم تمایل به معامله در این محدوده است. قیمت طلا آماده برای یک حرکت بزرگ است که میتواند در جهت شکست الگو رخ دهد. پس از شکست واضح محدوده 1,820 دلار به سمت بالا، معاملهگر میتواند یک موقعیت خرید باز کند. استاپلاس میتواند در زیر ناحیه فشردگی، مثلاً در 1,800 دلار قرار داده شود. تیکپرافیت میتواند در ناحیه مقاومت بعدی، مثلاً در 1,850 دلار تعیین شود.

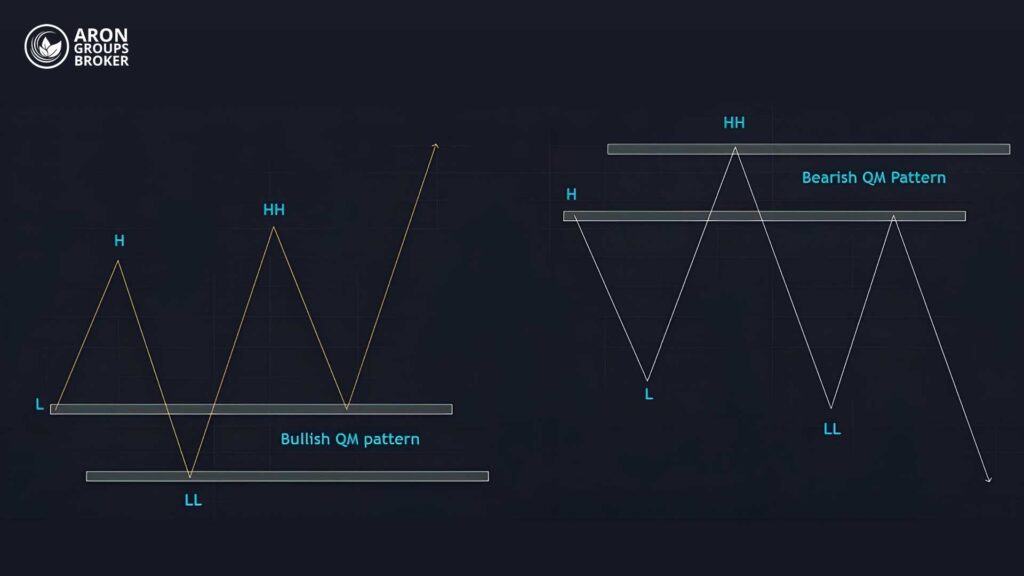

3 . ستاپ کازیمودو (Quasimodo - QM):

ستاپ کازیمودو زمانی رخ میدهد که قیمت پس از تشکیل یک سقف یا کف جدید، به سطح قبلی بازگشته و یک الگوی مشابه با سر و شانه یا سر و شانه معکوس ایجاد میکند. این ستاپ معمولاً در نواحی برگشتی مهم دیده میشود و به عنوان نشانهای از تغییر جهت قیمت مورد استفاده قرار میگیرد. معاملهگران میتوانند در نزدیکی سطح شانه دوم وارد معامله شوند و با تعیین استاپلاس در زیر یا بالای سطح سر، ریسک را مدیریت کنند.

به عنوان مثال فرض کنید قیمت EUR/USD یک سقف جدید در 1.1900 تشکیل داده و سپس به سطح 1.1850 بازگشته است. بعد از آن به سطح 1.2000 افزایش یافته است و سپس با تشکیل یک کف پایین تر از کف قبلی در 1.1800، قیمت به 1.1900 بازگشته و یک الگوی کازیمودو را تشکیل داده است. در چنین وضعیتی معاملهگر میتواند یک معامله فروش در نزدیکی سطح 1.1900 باز کند با استاپلاس در بالای 1.2000 و تیکپرافیت در 1.1650.

4 . ستاپ دایموند (Diamond):

ستاپ دایموند زمانی رخ میدهد که قیمت در یک محدوده محدود در حال نوسان است و الگوی مشابه با یک الماس تشکیل میدهد. این ستاپ نشاندهنده تراکم قیمت و آماده شدن برای یک حرکت بزرگ میباشد. معاملهگران میتوانند پس از شکست الگو در جهت روند وارد معامله شوند و با تعیین استاپلاس در نزدیکی نقاط شکست، ریسک را کنترل کنند.

به عنوان مثال فرض کنید قیمت BTC/USD در روندی صعودی قرار دارد و در محدوده 40,000 دلار تا 42,000 دلار نوسان کرده و یک الگوی دایموند تشکیل داده است. در چنین وضعتی معاملهگر میتواند پس از شکست سطح 42,000 دلار وارد معامله خرید شود با استاپلاس در 41,000 دلار و تیکپرافیت در 45,000 دلار.

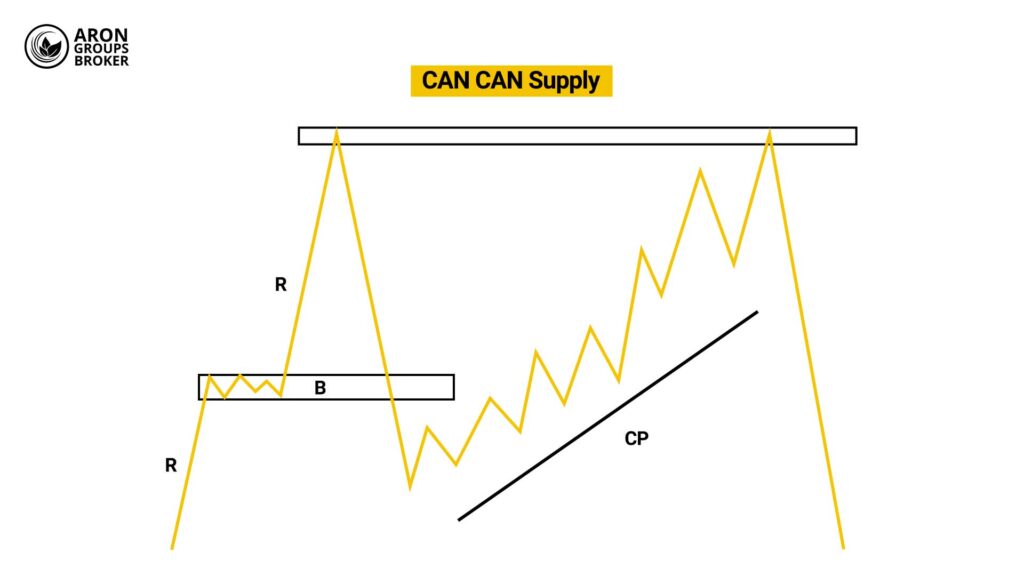

5 . ستاپ کن کن (Can Can):

دیگر ستاپ قدرتمند در آموزش rtm است که نام دیگر آن dancing lady است. بدین شکل که به عنوان مثال ابتدا قیمت یک RBR میسازد که base آن یک Fresh Zone است. این base یک ناحیه تقاضا است و انتظار بازگشت قیمت از آن وجود دارد اما قیمت به محض رسیدن به آن، با قدرت آن را میشکند.

در ادامه قیمت با تشکیل فشردگی (cp) و در غالب یک کانال صعودی محدود مجددا به سمت بالا حرکت میکند و با رسیدن به ناحیه can can با قدرت شروع به ریزش میکند. لازم به ذکر است که این ستاپ تفاوت جندانی با ترکیب ستاپ caps و cp ندارد و معمولا این الگو در بازار به ندرت اتفاق میافتد.

مزایا و معایب استفاده از RTM

همانطور که گفته شد سبک RTM یکی از روشهای تحلیل تکنیکال است که بر مبنای رفتار قیمت و تحلیل پرایس اکشن بنا شده است. این سبک با تمرکز بر الگوهای قیمتی و شناسایی نقاط کلیدی در نمودار، به معاملهگران کمک میکند تا تصمیمات بهتری در بازار بگیرند. در ادامه به بررسی مزایا و معایب این سبک میپردازیم:

مزایا:

- فهم عمیق از بازار: سبک RTM به معاملهگران کمک میکند تا ساختار بازار را بهتر درک کنند و الگوهای قیمتی را شناسایی کنند. این درک عمیق از رفتار بازار میتواند به معاملهگران کمک کند تا تصمیمات بهتری بگیرند و بهبود عملکرد معاملاتی خود را تجربه کنند.

- عدم وابستگی به اندیکاتورها: RTM عمدتاً بر تحلیل پرایس اکشن و رفتار قیمت تمرکز دارد و کمتر به اندیکاتورهای تکنیکال وابسته است. این رویکرد سادهتر و کارآمدتر میتواند معاملهگران را از سیگنالهای اشتباه اندیکاتورها دور نگه دارد و تحلیل دقیقتری ارائه دهد.

- انعطافپذیری بالا: سبک RTM میتواند در تمامی بازارها (سهام، فارکس، ارزهای دیجیتال و…) و تایمفریمهای مختلف استفاده شود. این انعطافپذیری به معاملهگران اجازه میدهد تا استراتژیهای خود را بر اساس شرایط بازار و ترجیحات شخصی تنظیم کنند.

- شناسایی نقاط ورود و خروج دقیق: RTM با شناسایی الگوهای قیمتی و نقاط کلیدی در نمودار، به معاملهگران کمک میکند تا نقاط ورود و خروج بهینه را شناسایی کنند. این میتواند به بهبود ریسک به ریوارد معاملات و افزایش احتمال موفقیت کمک کند.

معایب:

- نیاز به تجربه و مهارت بالا: تحلیل پرایس اکشن و شناسایی الگوهای قیمتی نیاز به تجربه و مهارت بالایی دارد. معاملهگران تازهکار ممکن است زمان و تلاش زیادی برای یادگیری و تسلط بر این سبک نیاز داشته باشند.

- احتمال تفسیر اشتباه: چون RTM بر تحلیل ذهنی و تجربی تکیه دارد، احتمال تفسیر اشتباه الگوها و سیگنالها وجود دارد. این میتواند منجر به تصمیمات نادرست و ضررهای مالی شود.

- عدم وجود قوانین دقیق و مشخص: در مقایسه با روشهای مبتنی بر اندیکاتور، RTM دارای قوانین و قواعد مشخص و دقیقی نیست. این میتواند باعث سردرگمی معاملهگران و عدم ثبات در استراتژی معاملاتی شود.

- عدم کارایی در بازارهای رنج و کمنوسان: سبک RTM بیشتر در بازارهای رونددار و پرنوسان کارایی دارد. در بازارهای رنج و کمنوسان، شناسایی الگوهای قیمتی و نقاط کلیدی ممکن است دشوارتر باشد و منجر به سیگنالهای کاذب شود.

سبک RTM با مزایا و معایب خود، یکی از روشهای مؤثر تحلیل تکنیکال در بازارهای مالی است. معاملهگران باید با درک مزایا و معایب این سبک، استراتژیهای خود را بهینهسازی کرده و ریسکها را مدیریت کنند تا بتوانند از فرصتهای موجود در بازار به بهترین شکل استفاده کنند.

برای کسب ازاطلاعات بیشتر: آموزش سبک lit

نتیجهگیری

در این مقاله به بررسی جامع سبک معاملاتی RTM (Read The Market) که شامل بررسی کندلهای قیمتی مهم در سبک RTM، ساختار ها و ناحیه های موجود در سبک RTM و همچنین ستاپهای معاملاتی سبک RTM است پرداختیم. این سبک یکی از روشهای تحلیل تکنیکال است که با تمرکز بر پرایس اکشن و رفتار قیمت، به معاملهگران کمک میکند تا نقاط کلیدی بازار را شناسایی و تصمیمات معاملاتی بهتری اتخاذ کنند. با یادگیری و تمرین مداوم، معاملهگران میتوانند مهارتهای خود را در سبک RTM تقویت کنند و از آن برای کسب سود در بازارهای مالی بهرهمند شوند.