تحلیل تکنیکال چیست؟ — راهنمای معامله گران

بهمن 25, 1400

تحلیل تکنیکال چیست؟ تحلیل تکنیکال عبارت است از مطالعه دادههای پیشین مارکت از جمله قیمت و حجم معاملات. این تحلیل قصد دارد تا با استفاده از عملکرد پیشین، روانشناسی بینش مارکت، تحرکات اقتصادی و تجزیه و تحلیلهای کمی سیر و رفتار آتی مارکت را پیش بینی کند. دو شکل رایج تحلیل تکنیکال عبارتند از الگوهای نمودار و شاخصهای فنی.

تحلیل تکنیکال چه چیزی را به شما میگوید؟

تحلیل تکنیکال یک استراتژی عمومی برای انواع استراتژی بوده که مبتنی بر تفسیر پرایس اکشن در یک سهام است. بسیاری از تحلیلهای تکنیکال متمرکز بر تعیین اینکه آیا روند فعلی ادامه پیدا میکند یا نه، و چه زمانی عکس این موضوع رخ میدهد است.

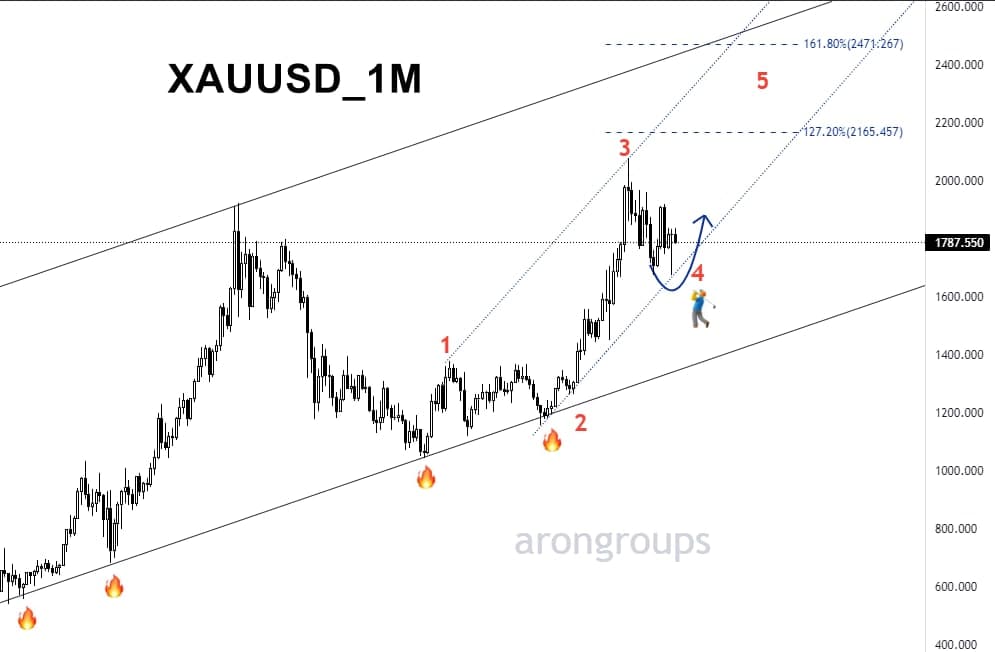

برخی از تحلیلگران تکنیکال از خطوط روند استفاده میکنند، برخی از اشکال نمودار شمعی و برخی دیگر ترجیح بر بهره بردن از الگوهای ریاضی دارند. اکثر تحلیلگران تکنیکال در خصوص تشخیص نقاط ورود و خروج احتمالی از ترکیبی از ابزار برای تریدها استفاده میکنند. برای مثال، ممکن است شکل یک چارت، نشان دهنده یک نقطه ورود برای فروش استقراضی باشد اما تریدر با استفاده از میانگین متحرک بدنبال دوره زمانی دیگری برای تایید شکست (Breakdown) باشد.

تاریخچه تحلیل تکنیکال

Technical analysis سهام و روندها به مدت صدها سال است که مورد استفاده قرار میگیرد. در اروپا، جوزف دلا وگا از تکنیکهای تحلیل تکنیکال اولیه برای پیشبینی مارکتهای هلندی در قرن هفدهم استفاده کرد. با این وجود، این روش تحلیل شکل امروزی خود را به شدت مدیون، چارلز داو، ویلیام پی همیلتون، رابرت ریا، ادسون گولد، و بسیاری دیگر از جمله یک رقصنده به نام نیکلاس دارواس است.

این افراد دیدگاه جدیدی را در مارکت بعنوان یک جریان عرضه کردند که بهترین گزینه در خصوص اندازهگیری نوسانات روی چارت نسبت به مشخصات پایه شرکت است. مجموعه متنوعی از نظریه های تحلیلگران فنی اولیه در سال 1948 با انتشار کتاب تحلیل تکنیکال روند سهام توسط رابرت دی. ادواردز و جان مگی گرد هم آمد و به آن رسمیت بخشید.

قدمت الگوهای نمودار شمعی به زمان بازرگانان ژاپنی برمیگردد که مشتاق تشخیص الگوهای معاملاتی در خصوص برداشت برنج خود بودند. مطالعه این الگوهای باستانی در دهه نود میلادی در ایالات متحده با ظهور اینترنت و ترید روزانه موجب محبوبیت و همه گیری این تکنیک شد. سرمایه گذاران با تجزیه و تحلیل چارتهای پیشین سهام نسبت به کشف الگوهای جدید در خصوص ترید اقدام میکنند.

شناسایی الگوهای نمودار شمعی معکوس از اهمیت ویژهایی برای سرمایهگذاران برخوردار بوده و چندین الگوی ترسیم نمودار شمع معمولی دیگر وجود دارد. دوجی و الگوی پوشای صعودی و نزولی همگی بمنظور پیش بینی یک روند معکوس خرسی مورد استفاده قرار میگیرند.

شاخصهای تحلیل تکنیکال

صدها الگو و سیگنال توسط پژوهشگران برای پشتیبانی از معاملات تحلیل تکنیکال توسعه یافتهاند. تحلیلگران تکنیکال همچنین انواع مختلفی از سیستمهای معاملاتی را ایجاد کردهاند تا به آنها در پیشبینی و معامله بر اساس حرکات قیمتی کمک کنند.

برخی از شاخصها بیشتر بر شناسایی روند فعلی بازار، از جمله نواحی حمایت و مقاومت تمرکز دارند. برخی دیگر بر تعیین قوت یک روند و احتمال ادامه آن تمرکز دارند.

شاخصها و الگوهای نموداری که معمولاً استفاده میشوند شامل خطوط روند، کانالها، میانگینهای متحرک، و شاخصهای مومنتوم میباشند.

به طور کلی، تحلیلگران تکنیکال به انواع گستردهای از شاخصها نگاه میکنند که شامل موارد زیر هستند:

- روند قیمتها

- الگوهای نموداری

- شاخصهای حجم و مومنتوم

- نوسانگرها

- میانگینهای متحرک

- سطوح حمایت و مقاومت

مفروضات بنیادی تحلیل تکنیکال

تحلیل تکنیکال تلاش میکند تا احساسات بازار پشت روندهای قیمتی را با بررسی الگوها و روندهای قیمتی رمزگشایی کند.

چارلز داو یک سری سرمقالهها را منتشر کرد که نظریه تحلیل تکنیکال را مورد بحث قرار داد. او دو فرضیه اساسی داشت که همچنان چارچوبی برای معاملات تحلیل تکنیکال تشکیل میدهند:

- بازارها کارآمد هستند و ارزشهایی دارند که نمایانگر عواملی هستند که بر قیمت یک اوراق بهادار تأثیر میگذارند.

- حتی حرکتهای تصادفی قیمت بازار به نظر میرسد در الگوها و روندهای قابل شناسایی حرکت میکنند که تمایل به تکرار دارند.

امروزه حوزه تحلیل تکنیکال بر اساس کار داو بنا شده است. تحلیلگران حرفهای معمولاً سه فرضیه کلی را میپذیرند:

- بازتاب همه وقایع در قیمت است: تحلیلگران تکنیکال معتقدند که همه چیز، از اصول یک شرکت گرفته تا عوامل گسترده بازار و روانشناسی بازار، در قیمت یک سهام لحاظ شده است. فرضیه بازارهای کارآمد (EMH) نتیجه مشابهی در مورد قیمتها دارد. تنها چیزی که باقی میماند تحلیل حرکات قیمت است، که تحلیلگران تکنیکال آن را محصول عرضه و تقاضا برای یک سهام خاص میدانند.

- قیمت در روندها حرکت میکند: تحلیلگران تکنیکال انتظار دارند که قیمتها، حتی در حرکتهای تصادفی بازار، روندهایی را نشان دهند بدون توجه به بازه زمانی مورد مشاهده. به عبارت دیگر، قیمت یک سهام بیشتر احتمال دارد که به روند گذشته خود ادامه دهد تا اینکه به صورت نامنظم حرکت کند. بیشتر استراتژیهای معاملاتی تکنیکال بر اساس این فرضیه بنا شدهاند.

- تاریخ تمایل به تکرار دارد: طبیعت تکراری حرکات قیمت غالباً به روانشناسی بازار نسبت داده میشود، که تمایل به پیشبینیپذیری و مبتنی بر احساساتی مانند ترس و هیجان دارد. تحلیل تکنیکال از الگوهای نموداری برای تحلیل این احساسات و حرکات قیمتی بعدی به منظور فهم روندها استفاده میکند. در حالی که بسیاری از اشکال تحلیل تکنیکال بیش از 100 سال استفاده شدهاند، آنها همچنان مرتبط و مفید محسوب میشوند زیرا الگوهایی در حرکات قیمتی را نشان میدهند که اغلب تکرار میشوند.

فرضیه بازارهای کارآمد (Efficient Market Hypothesis – EMH)

فرضیه بازارهای کارآمد (EMH) یک نظریه مالی است که توسط یوجین فاما در دهه ۱۹۶۰ معرفی شد. این فرضیه بیان میکند که قیمتهای اوراق بهادار در بازارهای مالی همواره تمام اطلاعات موجود را منعکس میکنند. به عبارت دیگر، طبق EMH، هیچکس نمیتواند به طور مداوم با استفاده از اطلاعات عمومی به بازدهی بیشتر از بازار دست یابد، زیرا هرگونه اطلاعات جدید به سرعت در قیمتهای اوراق بهادار لحاظ میشود.

سه شکل EMH

- شکل ضعیف (Weak Form):

-

- در این شکل از EMH، تمام اطلاعات گذشته (مانند قیمتها و حجم معاملات) در قیمتهای جاری منعکس شدهاند. به عبارت دیگر، تحلیل تکنیکال که بر اساس اطلاعات گذشته قیمت و حجم معاملات انجام میشود، نمیتواند به طور مداوم به بازدهی بیش از حد بازار منجر شود.

- شکل نیمهقوی (Semi-Strong Form):

-

- این شکل از EMH بیان میکند که قیمتها نه تنها تمام اطلاعات گذشته بلکه تمامی اطلاعات عمومی موجود (مانند گزارشهای مالی شرکتها، اخبار و …) را نیز منعکس میکنند. بنابراین، تحلیل بنیادی نیز نمیتواند به طور مداوم بازدهی بیشتری از بازار فراهم کند.

- شکل قوی (Strong Form):

-

- در این شکل، فرض بر این است که قیمتها تمام اطلاعات موجود، حتی اطلاعات داخلی و خصوصی را نیز منعکس میکنند. به عبارت دیگر، هیچکس، حتی افرادی که به اطلاعات داخلی دسترسی دارند، نمیتوانند به طور مداوم بازدهی بیش از حد بازار داشته باشند.

نحوه استفاده از تحلیل تکنیکال

هسته اساسی زیربنای تحلیل تکنیکال این است که قیمت مارکت تمام اطلاعات موجود را که میتواند بر بازار تأثیر بگذارد منعکس میکند. در نتیجه، نیازی به نگاه کردن به تحولات اقتصادی، بنیادی یا جدید نیست، زیرا آنها قبلاً در یک اوراق بهادار قیمت گذاری شدهاند.

تحلیلگران تکنیکال عموماً بر این باورند که قیمتها در روندها حرکت کرده و زمانی که نوبت به روانشناسی کلی مارکت میشود، تاریخ تمایل به تکرار دارد. دو نوع اصلی تحلیل تکنیکال عبارتند از الگوهای نمودار و شاخصهای فنی.

الگوهای نمودار شکل ذهنی تحلیل تکنیکالی است که که در آن تکنسینها سعی میکنند با مشاهده الگوهای خاص، مناطق حمایت و مقاومت را در نمودار شناسایی کنند. این الگوها که زیربنای عوامل روان شناختی هستند، برای پیشبینی اینکه قیمتها از یک نقطه و زمان خاص به سمت مقاومت و شکست مقاومتی (Breakout) یا شکست حمایتی (Breakdown) در حرکت هستند طراحی شدهاند.

برای مثال، یک الگوی نمودار مثلث صعودی یک الگوی نمودار گاوی بوده که نشان دهنده نقاط کلیدی مقاومت است. خروج از این مقاومت میتواند منجر به حرکت قابل توجه با حجم بالا شود.

اندیکاتورهای تکنیکال شکل آماری تحلیل تکنیکال بوده که تکنیکها فرمولهای ریاضی مختلفی را برای قیمتها و حجمها اعمال میکنند. رایجترین اندیکاتورهای تکنیکال شامل میانگین متحرکها میشوند که بمنظور تشخیص آسانتر روندها دادههای قیمت را هموار میکنند. اندیکاتورهای تکنیکال پیچیدهتر شامل میانگین متحرک همگرایی واگرایی (MACD) شده که به تعامل بین چندین میانگین متحرک میپردازد. بسیاری از سیستمهای معاملاتی مبتنی بر شاخصهای فنی هستند زیرا میتوان آنها را به صورت کمی محاسبه کرد.

تفاوت میان تحلیل تکنیکال و فاندامنتال

تحلیل فاندامنتال و تحلیل تکنیکال دو جناح بزرگ در امور مالی هستند. تحلیلگران تکنیکال بر این باورند که بهترین رویکرد عبارت است از پیروی از روندی که از طریق فعل و انفعالات و تحرک مارکت شکل میگیرد.

تحلیلگران فاندامنتال بر این باورند که مارکت اغلب ارزش را نادیده می گیرد. تحلیلگران فاندامنتال روندهای نمودار را به نفع بررسی از طریق ترازنامه و نمایه مارکت یک شرکت در خصوص جستجوی ارزش ذاتی که در حال حاضر در قیمت منعکس نشده است نادیده خواهند گرفت. اینکه بگوییم کدام یک بهتر است یا اولویت با کدام تحلیل است، چنین چیزی ممکن نیست چراکه افراد زیادی هستند که از تحلیل فاندامنتال استفاده میکنند و موفق هم هستند و برخی هم از تحلیل تکنیکال. عده دیگری نیز در این میان وجود دارند که از هر دو تحلیل در کار خود استفاده میکنند.

با این حال، در کل، تحلیل تکنیکال سرعت سرمایهگذاری سریعتری را به همراه دارد، در حالی که تحلیل فاندامنتال به دلیل زمان مورد نیاز برای بررسی دقیق، معمولاً یک جدول زمانی در خصوص تصمیمگیری نیاز دارد و از این جهت علاوه بر سرمایه گذاری پولی نیاز به سرمایهگذاری زمان هم دارد.

محدودیتهای تحلیل تکنیکال

تحلیل تکنیکال مانند هر استراتژی دیگری معایب مختص به خود را نیز دارد. ممکن است چارتها به اشتباه تفسیر شوند. ممکن است شکلگیری در حجم پایین پیش بینی شود. ممکن است دورههای زمانی که برای میانگینهای متحرک استفاده میشود برای نوع تریدی که دنبال انجام آن هستید بسیار طولانی یا بسیار کوتاه باشد. از این موارد که بگذریم، تحلیل تکنیکال سهام و روند، دارای محدودیتهای شگفت انگیز منحصر به فردی است.

از آنجایی که استراتژیها، ابزارها و تکنیکهای تحلیل تکنیکال به طور گسترده مورد استفاده قرار میگیرند، تمامی این عوامل تاثیر مهمی بر پرایس اکشن دارند. برای مثال، آیا آن سه کلاغ به این دلیل شکل میگیرند که اطلاعات قیمتگذاری شده یک روند خرسی معکوس را توجیه میکنند یا به این دلیل است که تریدرها عموماً موافق هستند که باید به دنبال آنها یک روند خرسی معکوس دنبال شود و با شورت گرفتن آن را بوجود آورند؟

برای برخی تحلیلگران و پژوهشگران دانشگاهی، فرضیه بازارهای کارآمد (EMH) نشان میدهد که هیچ اطلاعات قابل استفادهای در دادههای تاریخی قیمت و حجم معاملات وجود ندارد. با این حال، با همین استدلال، اصول کسب و کار نیز نباید اطلاعات قابل استفادهای ارائه دهند. این دیدگاهها به عنوان شکل ضعیف و شکل نیمه قوی EMH شناخته میشوند. یکی دیگر از انتقادات به تحلیل تکنیکال این است که تاریخ دقیقاً تکرار نمیشود، بنابراین مطالعه الگوهای قیمتی از اهمیت مشکوکی برخوردار است و میتوان آن را نادیده گرفت. به نظر میرسد قیمتها بهتر است به عنوان یک حرکت تصادفی مدلسازی شوند. سومین انتقاد به تحلیل تکنیکال این است که در برخی موارد کار میکند، اما فقط به این دلیل که به یک پیشگویی خودتحققبخش تبدیل میشود. برای مثال، بسیاری از معاملهگران تکنیکال یک دستور توقف-ضرر زیر میانگین متحرک 200 روزه یک شرکت خاص قرار میدهند.

اگر تعداد زیادی از معاملهگران این کار را انجام دهند و سهام به این قیمت برسد، تعداد زیادی دستور فروش وجود خواهد داشت که قیمت سهام را پایین میآورد و حرکت پیشبینی شده توسط معاملهگران را تأیید میکند. سپس، سایر معاملهگران کاهش قیمت را مشاهده کرده و موقعیتهای خود را میفروشند و قدرت روند را تقویت میکنند. این فشار فروش کوتاهمدت میتواند به عنوان خودتحققبخش در نظر گرفته شود، اما تأثیر کمی بر جایی که قیمت دارایی در هفتهها یا ماههای آینده خواهد داشت، دارد. به طور خلاصه، اگر تعداد کافی از افراد از سیگنالهای یکسان استفاده کنند، میتوانند باعث حرکتی شوند که توسط سیگنال پیشبینی شده است. با این حال، در بلندمدت، این گروه تنها نمیتوانند قیمت را کنترل کنند.

اگرچه این سوال یک سوال بسیار جالب است اما تا زمانی که مدل ترید تکنیکال به کار خود ادامه دهد این موارد ارزشی ندارند. به شما پیشنهاد می کنیم مقاله «پرایس اکشن حرفه ای» را هم بخوانید.