الگوهای Double Top (دو سقف یا سقف دوقلو) و Double Bottom (دو کف یا کف دوقلو) از جمله مهمترین الگوهای نموداری در تحلیل تکنیکال هستند که به معاملهگران در شناسایی بازگشتهای قدرتمند روند در بازار کمک میکنند. این الگوها که بیشتر از هر چیزی در انتهای روندها شکل میگیرند، به دلیل قابلیت شناسایی نقاط ورود و خروج بهینه در بازار، میتوانند به دقت در پیشبینی حرکات قیمتی آینده و تصمیمگیریهای معاملاتی بهتر کمک کنند. در این مقاله، نحوه معامله با الگوهای دو سقف و دو کف را توضیح خواهیم داد.

آنچه در این مقاله میخوانید ...

الگوی سقف دوقلو چیست؟

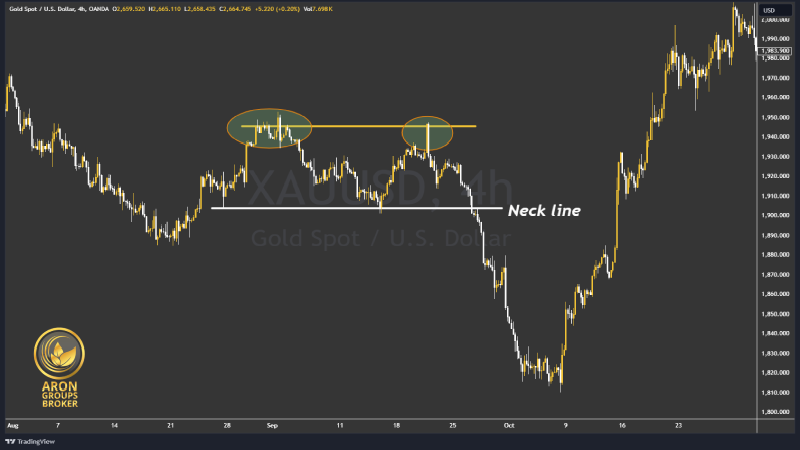

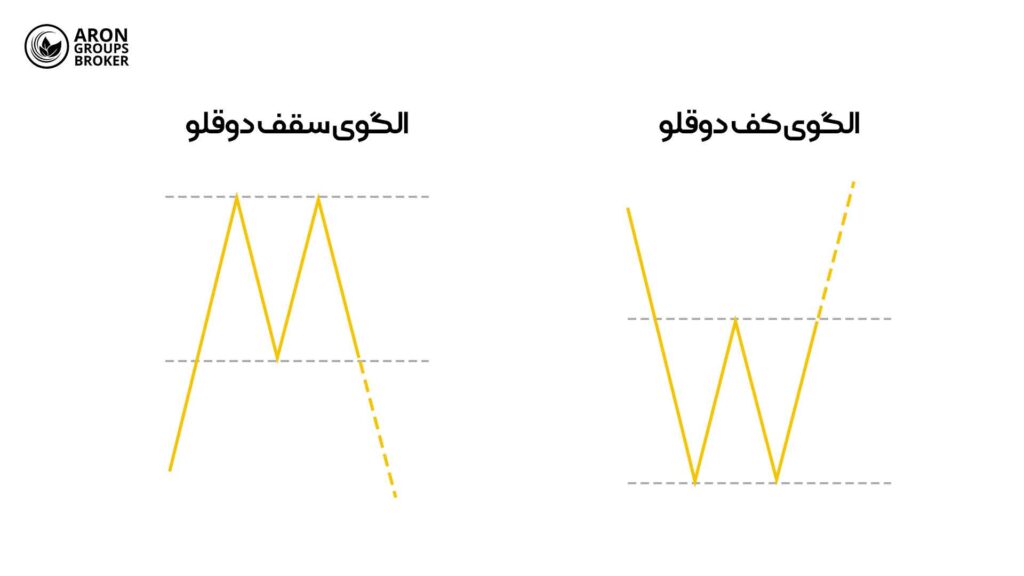

Double Top یا الگوی دو سقف، یک الگوی بازگشتی نزولی است که معمولاً پس از یک روند صعودی شکل میگیرد. این الگو زمانی اتفاق میافتد که قیمت دو بار به یک سطح مقاومتی برخورد کند و هر دو بار نتواند از آن عبور کند. این سطح مقاومتی به عنوان یک مانع قوی عمل کرده و از ادامه روند صعودی جلوگیری میکند. این الگو معمولاً نشان میدهد که بازار در وضعیت اشباع خرید (overbought) قرار دارد و قدرت خرید کاهش یافته است، که به دنبال آن بازار به سمت پایین بازمیگردد.

ویژگیهای الگوی سقف دوقلو

بنا به این مقاله در Investopedia ویژگی های الگوی سقف دوقلو به شرح زیر است:

- تشکیل دو قله متوالی: قیمت پس از یک حرکت صعودی، به یک سطح مقاومتی برخورد کرده و از آن باز میگردد، سپس مجدداً تلاش میکند که این سطح را بشکند اما ناکام میماند.

- قله دوم پایینتر از قله اول: قله دوم معمولاً اندکی پایینتر از قله اول است که نشانهای از ضعف خریداران است.

- تشکیل خط گردن (Neckline): خط گردن بین دو درهای که بین دو قله قرار دارد، رسم میشود. شکستن این خط به معنای تأیید الگو و آغاز روند نزولی است.

آموزش معامله با الگوی سقف دوقلو

بنا به این مقاله در Babypips، در معامله با الگوی Double Top، اولین قدم شناسایی آن در یک روند صعودی است. پس از تشکیل دو قله متوالی که در نزدیکی سطح مقاومتی قرار دارند، میتوان به فکر ورود به معامله فروش بود. باید منتظر شکسته شدن خط گردن باشیم تا تایید شود که الگوی بازگشتی کامل شده و بازار در حال تغییر جهت به سمت نزولی است.

مراحل معامله با الگوی سقف دوقلو

- شناسایی دو قله متوالی: پس از یک روند صعودی، دو قله را که نزدیک به هم هستند پیدا کنید.

- شکستن خط گردن: وقتی قیمت خط گردن را به سمت پایین بشکند، سیگنال فروش تأیید میشود.

- ورود به معامله: در زمان شکستن خط گردن، میتوانید وارد معامله فروش شوید.

- تنظیم حد ضرر: حد ضرر را کمی بالاتر از دومین قله قرار دهید تا از ضررهای بزرگ جلوگیری شود.

- تعیین حد سود: حد سود برابر با فاصله بین خط گردن و قلهها در نظر گرفته میشود.

روانشناسی الگوی سقف دوقلو

الگوی Double Top به عنوان یک الگوی بازگشتی نزولی، زمانی شکل میگیرد که بازار پس از یک روند صعودی قوی به نقطهای از اشباع خرید (overbought) میرسد. در این نقطه، معاملهگران و سرمایهگذاران بزرگ احساس میکنند که قیمت به حدی رسیده که دیگر ارزش بیشتری ندارد. بیایید این الگو را از منظر روانشناسی معاملهگران بررسی کنیم:

- صعود اولیه و تشکیل قله اول:

در طول روند صعودی، اکثر معاملهگران خوشبین هستند و انتظار دارند قیمت به افزایش ادامه دهد. احساسات مثبتی همچون طمع و خوشبینی به بازار حاکم است. در نتیجه، قیمت به سمت بالاترین نقطه حرکت میکند و قله اول تشکیل میشود.

در این نقطه، برخی از معاملهگران قدیمیتر و حرفهای ممکن است شروع به فروش کنند، چرا که احساس میکنند بازار به حد اشباع رسیده است.

- بازگشت از قله اول:

بعد از رسیدن قیمت به قله اول، فشار فروش افزایش پیدا میکند و قیمت شروع به کاهش میکند. این کاهش میتواند باعث نگرانی معاملهگران شود، اما بسیاری از خریداران تازهکار یا با اعتماد به نفس بیش از حد فکر میکنند که این کاهش موقتی است و بازار به زودی به روند صعودی خود بازمیگردد.

- تشکیل قله دوم:

قیمت مجدداً به سمت بالا حرکت میکند و قله دوم تشکیل میشود. اما در این مرحله، خریداران نمیتوانند به اندازه کافی قدرت ایجاد کنند تا از قله اول عبور کنند. در نتیجه، قله دوم معمولاً کمی پایینتر از قله اول است، که نشانه ضعف خریداران است.

اینجا همان نقطهای است که اشتباهات روانشناختی رایجی همچون تله تأییدی (confirmation bias) اتفاق میافتد. بسیاری از معاملهگران که به روند صعودی باور دارند، به اشتباه فکر میکنند که قیمت دوباره به اوج خود میرسد و همچنان خرید میکنند.

- شکستن خط گردن و تأیید الگو:

پس از اینکه قیمت نتوانست قلهی دوم را پشت سر بگذارد، فروشندگان با اطمینان بیشتری وارد بازار میشوند. در نهایت، شکستن خط گردن باعث ایجاد ترس و وحشت در میان خریداران میشود. اینجا جایی است که معاملهگران ترسو (پوزیشنهای خرید) شروع به فروش میکنند تا ضررهای خود را کاهش دهند.

از نظر روانشناسی، این حرکت ناشی از احساس ترس است که موجب تشدید فشار فروش و آغاز یک روند نزولی قویتر میشود.

بیشتر بخوانید: خط روند چیست؟

الگوی کف دوقلو چیست؟

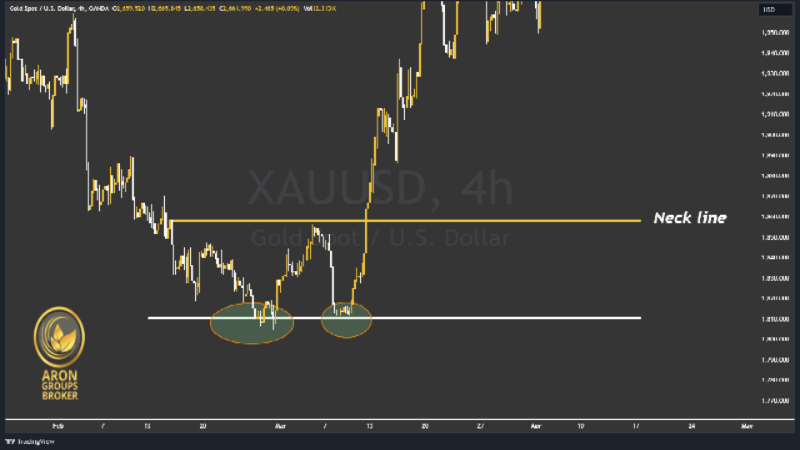

Double Bottom یا الگوی دو کف، یک الگوی بازگشتی صعودی است که پس از یک روند نزولی رخ میدهد. در این الگو، قیمت دو بار به یک سطح حمایتی برخورد کرده و هر دو بار از آن سطح به بالا باز میگردد. این سطح حمایتی به عنوان یک کف قوی عمل کرده و از کاهش بیشتر قیمت جلوگیری میکند. این الگو نشان میدهد که بازار در وضعیت اشباع فروش (oversold) قرار دارد و به احتمال زیاد به سمت بالا حرکت خواهد کرد.

ویژگیهای الگوی کف دوقلو

بنا به این مقاله در Investopedia ویژگی های الگوی کف دوقلو به شرح زیر است:

- تشکیل دو کف متوالی: قیمت پس از یک حرکت نزولی به یک سطح حمایتی برخورد کرده و از آن به بالا بازمیگردد، سپس دوباره به آن سطح نزدیک میشود اما از آن سطح پایینتر نمیرود.

- کف دوم بالاتر از کف اول: معمولاً کف دوم کمی بالاتر از کف اول قرار دارد که نشاندهنده ورود خریداران به بازار است.

- تشکیل خط گردن (Neckline): خط گردن بین دو قلهای که بین دو کف قرار دارد، رسم میشود. شکستن این خط نشاندهنده تأیید الگو و آغاز روند صعودی است.

آموزش معامله با الگوی کف دوقلو

برای معامله با الگوی کف دوقلو، اولین قدم شناسایی آن در یک روند نزولی است. پس از مشاهده دو کف متوالی که در نزدیکی سطح حمایتی قرار دارند، میتوان به ورود به معامله خرید فکر کرد. مهمترین نکته در معامله با این الگو، صبر کردن تا زمان شکستن خط گردن است. شکستن خط گردن به معنای تأیید الگو و احتمال شروع یک روند صعودی جدید است.

مراحل معامله با الگوی کف دوقلو

- شناسایی دو کف متوالی: پس از یک روند نزولی، دو کف را که به هم نزدیک هستند، پیدا کنید.

- شکستن خط گردن: وقتی قیمت خط گردن را به سمت بالا بشکند، سیگنال خرید تأیید میشود.

- ورود به معامله: در زمان شکستن خط گردن، میتوانید وارد معامله خرید شوید.

- تنظیم حد ضرر: حد ضرر را کمی زیر دومین کف قرار دهید تا از ضررهای بزرگ احتمالی جلوگیری شود.

- تعیین حد سود: حد سود معمولاً برابر با فاصله بین خط گردن و کفها در نظر گرفته میشود.

روانشناسی الگوی کف دوقلو

الگوی Double Bottom به عنوان یک الگوی بازگشتی صعودی، زمانی شکل میگیرد که بازار در یک روند نزولی طولانی قرار دارد و معاملهگران احساس میکنند که بازار به حالت اشباع فروش (oversold) رسیده است. این الگو را نیز میتوان از منظر روانشناسی معاملهگران بررسی کرد:

- کاهش اولیه و تشکیل کف اول:

در طول روند نزولی، احساسات منفی همچون ترس و بدبینی در بازار غالب است. بسیاری از معاملهگران دست به فروش زدهاند و بازار به یک سطح پایین رسیده است.

اما برخی از معاملهگران حرفهای و کسانی که به دنبال خرید در کف قیمت هستند، شروع به ورود به بازار میکنند. این ورودیها باعث شکلگیری اولین کف میشود.

- بازگشت از کف اول:

پس از تشکیل کف اول، یک بازگشت قیمتی کوتاهمدت رخ میدهد. این بازگشت ممکن است ناشی از امید یا طمع باشد که در برخی از معاملهگران به وجود میآید. اما همچنان فشار فروش بالا است و بازار نمیتواند به سرعت از سطح حمایتی عبور کند.

- تشکیل کف دوم:

وقتی قیمت دوباره به سطح حمایتی برمیگردد و دومین کف را تشکیل میدهد، بسیاری از معاملهگران این را نشانهای از ثبات سطح حمایتی میدانند. دومین برخورد به این سطح معمولاً موجب ورود بیشتر خریداران میشود.

از نظر روانشناختی، معاملهگران شروع به باور کردن این موضوع میکنند که قیمت بیش از حد پایین آمده است و روند نزولی به پایان رسیده است. این باور ممکن است ناشی از اثر گلهای (herd mentality) باشد؛ جایی که معاملهگران با مشاهده خرید دیگران، خود نیز وارد بازار میشوند.

- شکستن خط گردن و تأیید الگو:

پس از شکست خط گردن و تأیید الگو، فشار خرید افزایش مییابد و خریداران بیشتری وارد بازار میشوند. در این مرحله، بسیاری از فروشندگان که در روند نزولی شرکت داشتند، احساس ترس میکنند و مجبور به بستن پوزیشنهای فروش خود میشوند، که این امر باعث تقویت روند صعودی میشود.

نکات مهم روانشناختی در معامله با الگوهای کف دوقلو و سقف دوقلو

- اثر جمعی (Herding Effect): در هر دو الگو، اثر جمعی نقش مهمی دارد. معاملهگران تمایل دارند از رفتار سایرین تقلید کنند. این مسئله در نقاط بحرانی (مثل تشکیل قلهی دوم در سقف دوقلو یا کف دوم در کف دوقلو) دیده میشود. این اثر میتواند به ایجاد تلههای روانشناختی منجر شود.

- طمع و ترس: الگوهای بازگشتی در بازار فارکس به وضوح بازتابدهنده دو احساس کلیدی در معاملات هستند: طمع و ترس. طمع باعث میشود که معاملهگران در الگوی دابل تاپ همچنان به خرید ادامه دهند حتی زمانی که نشانههای بازگشت روند آشکار است. از سوی دیگر، ترس در الگوی دابل باتم باعث میشود که معاملهگران از ورود به بازار خودداری کنند حتی وقتی که شواهد بازگشت قیمت وجود دارد.

- تلههای روانشناختی: معاملهگران به راحتی میتوانند در تلههای روانشناختی گرفتار شوند. در الگوی سقف دوقلو، تلهای که معمولاً رخ میدهد، تأییدیهی نادرست است؛ جایی که معاملهگران فکر میکنند قیمت دوباره به اوج خود بازمیگردد. در الگوی کف دوقلو، تلهای مشابه رخ میدهد، جایی که معاملهگران در انتظار کاهش بیشتر قیمت هستند و نتوانستهاند نشانههای بازگشت روند را تشخیص دهند.

نحوه ترسیم الگوهای سقف دوقلو و کف دوقلو

برای ترسیم الگوی Double Top، ابتدا باید دو قله متوالی را شناسایی کنید. این دو قله باید در یک روند صعودی باشند و قیمت پس از برخورد به قله دوم، به سمت پایین حرکت کند. سپس خط گردن را بین دو کف (دره) که بین این دو قله قرار دارند، رسم کنید.

برای ترسیم الگوی Double Bottom، ابتدا دو کف متوالی را شناسایی کنید. این دو کف باید در یک روند نزولی باشند و قیمت پس از برخورد به کف دوم، به سمت بالا حرکت کند. سپس خط گردن را بین دو قلهای که بین این دو کف قرار دارند، رسم کنید.

تعیین حد سود و ضرر در الگوی سقف دوقلو

در الگوی Double Top، حد ضرر را معمولاً بالاتر از دومین قله تنظیم میکنند تا در صورت شکست احتمالی الگو، از ضررهای بزرگ جلوگیری شود. حد سود نیز معمولاً برابر با فاصله بین خط گردن و سقفها در نظر گرفته میشود. به این ترتیب، در صورت تکمیل الگو و حرکت نزولی، معاملهگر میتواند با اطمینان به سود خود دست یابد.

همچنین برای مدیریت ریسک معاملات میتوانید از مفهوم بای لیمیت هم بهره ببرید.

جمعبندی

الگوهای سقف دوقلو و کف دوقلو از جمله الگوهای بازگشتی بسیار مهم در تحلیل تکنیکال هستند که میتوانند به معاملهگران در شناسایی تغییرات روند کمک کنند. با یادگیری نحوه شناسایی، ترسیم و معامله با این الگوها، میتوانید استراتژیهای معاملاتی خود را بهبود بخشیده و به طور مؤثرتری در بازار فعالیت کنید.