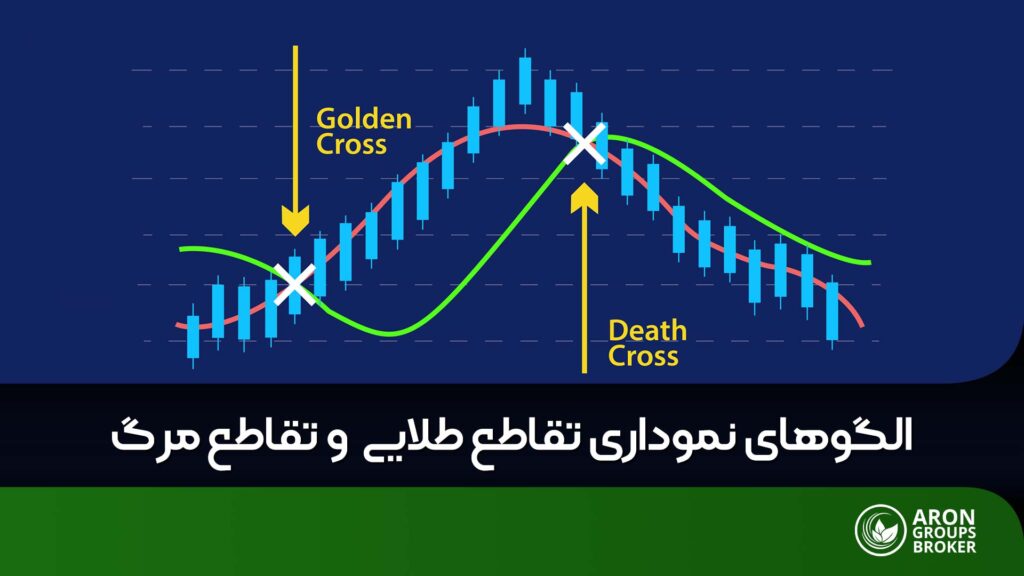

_ بررسی جامع مفاهیم تقاطع طلایی و تقاطع مرگ :

با رشد تکنولوژی و افزایش دسترسی عموم مردم جهان به اینترنت و اطلاعات ، دنیای معامله گری به یکی از پرطرفدارترین و پر سودترین مشاغل دنیا تبدیل شده است.در این میان یکی از پرطرفدارترین راه ها برای تحلیل بازار های مالی تحلیل به سبک تکنیکال و استفاده از اندیکاتور های تحلیل تکنیکال میباشد؛از این رو در این مقاله به بررسی مفاهیم تقاطع طلایی و تقاطع مرگ خواهیم پرداخت.این دو الگوی نموداری هستند که در تحلیل تکنیکال مورد استفاده قرار می گیرند. این الگوها بر اساس عبور میانگین های متحرک کوتاه مدت و بلند مدت از یکدیگر تشکیل می شوند که در ادامه هر یک را به صورت مجزا بررسی خواهیم کرد.

پیشنهاد برای مطالعه بیشتر: اندیکاتور Ema چیست؟

_ تقاطع طلایی :

تقاطع طلایی زمانی اتفاق می افتد که میانگین متحرک کوتاه مدت ، میانگین متحرک بلند مدت را به سمت بالا بشکند. به طور معمول، میانگین متحرک کوتاه مدت 50 روزه و میانگین متحرک بلند مدت 200 روزه برای تشخیص تقاطع طلایی مورد استفاده قرار میگیرند. این رویداد برای معاملهگران، حامل این پیام است که باید منتظر یک حرکت صعودی قوی برای داراییهای خود باشند. برای اینکه تقاطع طلایی رخ دهد، دو شرط لازم است. اولین شرط آن است که در انتهای یک روند نزولی شدید ناشی از خستگی فروشندگان، قرار داشته باشیم؛ یعنی از فشار روند نزولی در بازار کاسته شده و به اصطلاح فروشندگان تمایلی به فروش دارایی خود نداشته باشند. دومین شرط آن است که میانگین متحرک کوتاه مدت در روند رو به بالای خود، میانگین متحرک بلند مدت را قطع کرده و در بالای آن قرار بگیرد.تقاطع طلایی معمولاً به عنوان یک سیگنال صعودی در نظر گرفته می شود. این بدان معناست که معامله گران انتظار دارند قیمت دارایی در آینده افزایش یابد.

_ تقاطع مرگ :

تقاطع مرگ زمانی اتفاق می افتد که میانگین متحرک کوتاه مدت ، میانگین متحرک بلند مدت را به سمت پایین بشکند. به طور معمول، میانگین متحرک کوتاه مدت 50 روزه و میانگین متحرک بلند مدت 200 روزه برای تشخیص تقاطع مرگ مورد استفاده قرار می گیرند. این رویداد برای معاملهگران، حامل یک پیام است که باید منتظر یک حرکت نزولی قوی برای داراییهای خود باشند. به عبارتی میتوان گفت که تقاطع مرگ نقطه مقابل تقاطع طلایی است که پس از خستگی طولانی مدت خریداران ایجاد میشود. اما مشابه تقاطع طلایی، تشخیص این سیگنال ها در نموداهایی با تایم فریم زمانی بالاتر، سادهتر و قابل استناد تر است.تقاطع مرگ معمولاً به عنوان یک سیگنال نزولی در نظر گرفته می شود. این بدان معناست که معامله گران انتظار دارند قیمت دارایی در آینده کاهش یابد.

_ نحوه استفاده از تقاطع طلایی و تقاطع مرگ :

بدون شک مهمترین کاری که تقاطع طلایی و تقاطع مرگ برای معامله گران انجام میدهند مشخص کردن روند بازار است به این صورت که زمانی که میانگین متحرک کوتاه مدت بالای میانگین متحرک بلند مدت قرار دارد روند بازار صعودی است و زمانی که میانگین متحرک کوتاه مدت زیر میانگین متحرک بلند مدت قرار دارد روند بازار نزولی است.در استفاده از این تقاطع ها باید به این نکته توجه داشت که وقوع این تقاطع ها در تایم فریم های بالاتر از اعتبار بالاتری نیز برخوردارند و همچنین استفاده همزمان از این تقاطع ها با دیگر سیگنال های تحلیل تکنیکال یا فاندامنتال میتواند به تحلیل ها و معاملات موفق تری منجر شود.

به عنوان مثال فرض کنید که تقاطع طلایی در نزدیکی یه محدوده ی حمایتی که توسط تحلیل پرایس اکشن به دست آمده است اتفاق بیوفتد در این صورت به احتمال زیاد در آینده شاهد یک روند صعودی قوی خواهیم بود.

یا فرض کنید که تقاطع مرگ به صورت همزمان با تقاطع خطوط اندیکاتور RSI به سمت پایین یا همراه با واگرایی منفی اندیکاتور RSI اتفاق بیوفتد.در این صورت احتمال داشتن یک روند نزولی قوی در آینده ی بازار بسیار بیشتر خواهد بود.

_ مزایا و معایب تقاطع طلایی و تقاطع مرگ :

_ مزایا :

1 . ساده و قابل فهم هستند.

2 . می توانند به عنوان ابزاری برای شناسایی روندهای بازار استفاده شوند.

3 . می توانند به معامله گران کمک کنند تا زمان ورود و خروج از معاملات را تعیین کنند.

_ معایب :

1 . هیچ تضمینی وجود ندارد که روند صعودی یا نزولی ادامه یابد.

2 . می توانند سیگنال های کاذب ایجاد کنند.

3 . به تنهایی برای تصمیم گیری در مورد معاملات کافی نیستند.

_ تاریخچه :

تقاطع طلایی و تقاطع مرگ از دهه 1920 مورد استفاده قرار می گیرند. اولین بار توسط چارلز داو، بنیانگذار نظریه داو، معرفی شدند. داو معتقد بود که میانگین های متحرک می توانند برای شناسایی روندهای بازار استفاده شوند.

_ میزان کارآمدی در بازارهای مختلف :

تقاطع طلایی و تقاطع مرگ در تمام بازارهای مالی، از جمله سهام، ارز، کالا ، ارز های دیجیتال و اوراق قرضه، قابل استفاده هستند. با این حال، در برخی از بازارها نسبت به سایرین کارآمدتر هستند. به عنوان مثال، تقاطع طلایی و تقاطع مرگ در بازارهای سهام معمولاً کارآمدتر از بازارهای ارز هستند.

_ نکاتی برای استفاده از تقاطع طلایی و تقاطع مرگ :

1 . از چندین شاخص دیگر نیز برای تأیید سیگنال های تقاطع طلایی و تقاطع مرگ استفاده کنید.

2 . به حجم معاملات و سایر عوامل بنیادی نیز توجه داشته باشید.

3 . از حد ضرر استفاده کنید تا از ضررهای بزرگ جلوگیری کنید.

در پایان باید گفت که تقاطع طلایی و تقاطع مرگ می توانند ابزارهای مفیدی برای معامله گران باشند. با این حال، مهم است که به یاد داشته باشید که ترکیب این الگو ها با دیگر الگو ها و استراتژی های تکنیکال یا فاندامنتال باعث اعتبار بخشی بیشتر به تحلیل شما میشود و همچنین این الگوها تنها سیگنال های احتمالی هستند و هیچ تضمینی وجود ندارد که روند صعودی یا نزولی ادامه یابد.

بیشتر بخوانید: سبک اسمارت مانی چیست؟