در گذشته تنها کسانی می توانستند کسب و کاری را شروع کنند که خود سرمایه داشتند یا می توانستند از یک بانک وام بگیرند اما، امروزه روش های متنوعی برای جمع آوری سرمایه به منظور شروع کسب و کارهای جدید وجود دارد. یکی از روش های مدرن جمع آوری سرمایه که در دهه اخیر رونق زیادی گرفته است تامین مالی جمعی یا Crowdfunding نام دارد. روشی که در آن تعداد بسیار زیادی از افراد از طریق یک پلتفرم اینترنتی برای تامین سرمایه یک ایده خلاقانه یا کسب و کار کوچک اقدام می کنند. این روش به ویژه آنجا که منابع مالی سنتی به روش درست یا به اندازه کافی مشارکت نمی کنند، دغدغه ی تامین سرمایه اولیه را از دوش کسب و کارهای کوچک و نوپا برمی دارد.

در این مقاله قصد داریم با تامین مالی جمعی و انواع آن آشنا شویم و به مزایا و معایب هر کدام از انواع این روش تامین سرمایه بپردازیم.

اگر به این موضوع علاقمندید، تا پایان مقاله با ما همراه باشید.

آنچه در این مقاله می خوانید ...

تامین مالی جمعی (Crowdfunding)

تامین مالی جمعی فرآیندی است که در آن افراد یا کسب وکارها سرمایه مورد نیاز برای اجرای پروژه ها یا ایده های خود را از طریق جمع آوری کمک های مالی از تعداد زیادی از افراد و عموماً از طریق اینترنت تامین می کنند. این افراد می توانند اعضای خانواده، دوستان، مشتریان، سرمایه گذاران مشتاق و یا هر کس دیگری باشند و به آنها حامی (Backer) پروژه گفته می شود. این رویکرد تامین سرمایه به تلاش های گروهی افراد زیادی وابسته است و برای تاثیرگذاری بیشتر و دسترسی به دایره مخاطبان وسیع تر، دسترسی به شبکه های ارتباطی این افراد را هم نیاز دارد.

این روش به ویژه برای پروژههای خلاقانه، استارتاپ ها، و سازمان های غیرانتفاعی مفید است و بر مبنای اصل مشارکت جمعی کار می کند. پروژه هایی که در تامین مالی جمعی تعریف می شوند بسیار متنوعند: از پروژه ی ساخت و توسعه ی یک محصول جدید گرفته تا شروع یک استارت آپ و کمک به یک خیریه و بسیاری پروژه های دیگر.

نحوه عملکرد جذب سرمایه به روش تامین مالی جمعی

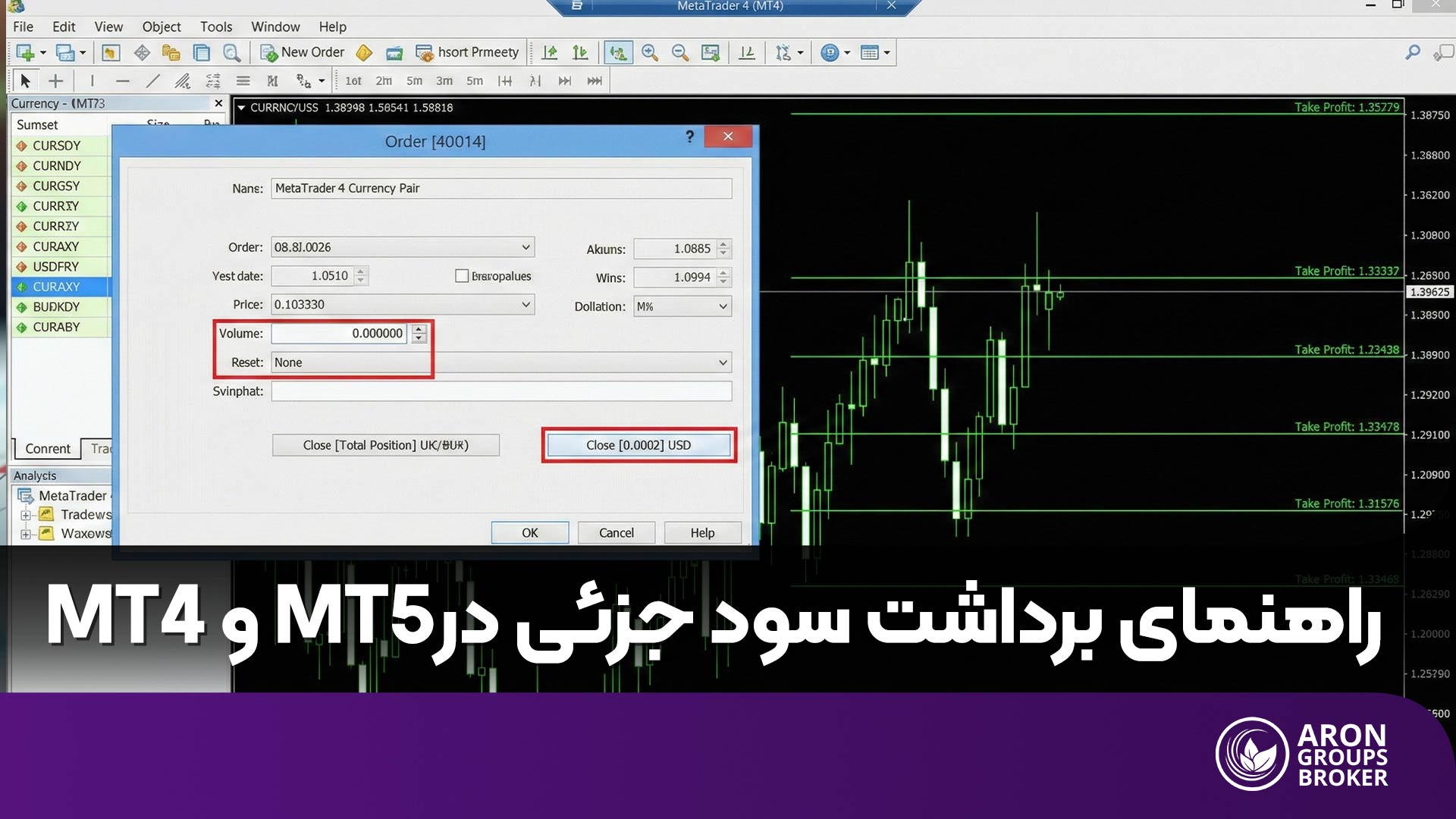

در تامین مالی جمعی، افراد، استارت آپ ها و صاحبان کسب و کارهای کوچک ایده های خود را در پلتفرم هایی که برای این کار طراحی شده اند مطرح می کنند. این پلتفرم ها نوعی بازار دیجیتالی هستند که ایده ها، پروژه ها، اهداف مالی پروژه ها و پاداش های آنها به نمایش گذاشته می شود. سپس افرادی که جذب ایده یا پروژه می شوند، در آن مشارکت می کنند؛ نحوه مشارکت به این شکل است که افراد مبلغی را پرداخت و در صورت تمایل، پروژه را به دوستان و اطرافیان خود نیز معرفی می کنند. در تامین مالی جمعی هیچ مبلغ مشخصی به عنوان حداقل تامین سرمایه وجود ندارد یعنی، هر فرد یا گروهی که مشتاق به شرکت در تامین مالی جمعی برای یک پروژه مشخص است بسته به تمایل، توانایی مالی و پتانسیل پروژه برای بازگشت سرمایه مقداری پول به پروژه کمک می کند.

بدین ترتیب، کسب و کارها ضمن جمع آوری سرمایه مورد نیاز برای شروع پروژه، این فرصت را پیدا می کنند که جامعه ی پرشوری از حامیان اولیه پیدا کنند که همین موضوع به اعتبار بازار آنها نیز کمک خواهد کرد. به علاوه، پلتفرم های تامین مالی جمعی امکان برقراری ارتباط با این حامیان و نیز دسترسی به مشتریان بالقوه و سرمایه گذاران احتمالی در آینده را نیز فراهم می کند. به علاوه، تامین مالی جمعی به حامیان پروژه ها نیز کمک می کند که حتی با سرمایه اندک، در پروژه هایی که دوست دارند مشارکت کنند و علاوه بر سرمایه گذاری، حس خوشایندی از سهیم بودن در موفقیت یک ایده را نیز داشته باشند.

بیشتر بخوانید: سرمایه گذاری در بازار نزولی

انواع تامین مالی جمعی

چهار نوع تامین مالی جمعی وجود دارد که محبوب تر و متعارف ترند و افراد و کسب و کارها معمولا از آنها به عنوان مدل تامین مالی جمعی خود استفاده می کنند. در ادامه به این مدل ها و مزایا و معایب هر کدام می پردازیم.

تامین مالی مبتنی بر پاداش (Reward-Based Crowdfunding)

در این نوع از تامین مالی جمعی، حامیان در ازای کمک های مالی خود پاداشی دریافت می کنند که اغلب شامل محصولات یا خدمات ارائه شده توسط کسب و کار مورد نظر و یا مزایای دیگر است. بنابراین، این مدل از تامین مالی جمعی بیشتر مناسب کسب و کارهایی است که برای توسعه ی یک محصول یا ارائه ی یک خدمت جدید نیاز به جمع آوری سرمایه دارند. این نوع از تامین مالی برای پروژه های خلاقانه مانند تولید فیلم، موسیقی یا توسعه ی محصولات جدید بسیار رایج است.

مزایای تامین مالی جمعی مبتنی بر پاداش

در این روش، مالکیت صاحب کسب و کار به قوت خود باقی است و علیرغم سرمایه گذاری های افراد، هیچگونه سهامی به حامیان تعلق نمی گیرد. ضمن اینکه، پلتفرم های تامین مالی جمعی راهی برای ارتباط با مشتریان و هوادارانی ایجاد می کنند که خود می توانند مبلغی برای پروژه باشند و اخبار آن را به جوامع بزرگتری برسانند.

مزیت دیگر آن است که موفق بودن کمپین تامین مالی، می تواند به صاحبان کسب و کار چشم اندازی از میزان مطلوب بودن محصول تولیدی شان بدهد. بدین ترتیب آنها می توانند ارزیابی کنند که آیا محصول یا خدماتشان بازار مطلوبی خواهد داشت یا خیر. از طرفی، این روش جذب سرمایه خود نوعی پیش فروش و بازاریابی محصول به حساب می آید و قبل از لانچ شدن، یک پایگاه مشتری برای آن ایجاد می کند.

معایب تامین مالی جمعی مبتنی بر پاداش

این روش سرمایه گذاری جمعی معایبی نیز دارد از جمله اینکه، هیچ تضمینی برای موفقیت یک کمپین تامین مالی جمعی وجود ندارد، حتی اگر ایده آن عالی باشد. چرا که در کنار ایده منحصربه فرد و اجرا و زمانبندی مناسب، گاهی موفقیت به شانس محض نیز نیاز دارد. این در حالیست که عدم موفقیت کمپین می تواند هزینه های بی نتیجه ی زیادی را به صاحبان کسب و کار وارد کند، یا به آنها بقبولاند که ایده شان ایده ی برنده ای نیست و بهتر است آن را رها کنند. ضمن اینکه در این روش، اگر کمپین نتواند همه ی سرمایه لازم را جمع کند، برخی از پلتفرم های تامین مالی جمعی هیچ پولی به کسب و کار پرداخت نمی کنند. (رویکرد همه یا هیچ برای تامین مالی جمعی)

یکی دیگر از چالش هایی که روش مبتنی بر پاداش با آن روبرو است پرداخت پاداش هاست که ممکن است زمان یا هزینه بسیار بیشتری نسبت به آنچه پیش بینی شده است را به کسب و کار تحمیل کند. در اینصورت پاداش ها علیرغم هزینه بالا بایستی پرداخت شوند، در غیر اینصورت اعتبار پروژه زیر سوال می رود یا افرادی که کمک مالی کرده اند، بهانه پیدا می کنند که کمک های خود را پس بگیرند.

یکی دیگر از مهمترین معایب همه ی روش های تامین مالی جمعی که در این روش نیز وجود دارد، عمومی شدن پروژه است که می تواند منجر به لو رفتن آن و کپی برداری توسط دیگران شود.

تامین مالی مبتنی بر اهدا (Donation-Based Crowdfunding)

در این نوع تامین مالی، افراد بدون انتظار بازگشت مالی کمک های مالی خود را اهدا می کنند. این نوع از تامین مالی بیشتر برای پروژه های خیریه و انسان دوستانه و یا استارت آپ هایی که هدف آنها نه کسب منفعت مالی، که ارائه یک خدمت یا کالای عام المنفعه است (مانند خدمات پزشکی و ابتکارهای اجتماعی)، استفاده می شود. یکی از معروفترین پلتفرم های تامین مالی جمعی به روش مبتنی بر اهدا GoFundMe است.

کسب و کارهایی که از این روش تامین مالی جمعی استفاده می کنند، لازم نیست که نگران دادن پاداش یا بخشی از سهام و سود خود به حامیان پروژه باشند چرا که، حامیان بدون هیچ چشمداشتی مبالغ خود را اهدا می کنند. به علاوه، این دست از پروژه ها با استفاده از روش تامین مالی جمعی مبتنی بر اهدا، اجتماعی از حامیان را پیدا می کنند که از نظر احساسی با آن ارتباط دارند و در جهت رشد و گسترش آن تلاش می کنند.

معایب تامین مالی جمعی مبتنی بر اهدا با روش های دیگر یکسان است به علاوه ی اینکه، اگر چه بسیاری به دلیل تعهد به آرمان های خود و به دلایل قلبی به پروژه کمک می کنند، همین دلیل می تواند جلوی گسترش ایده به دیگرانی که با پروژه ارتباط قلبی ندارند را گرفته و مانع از موفقیت تجاری احتمالی آن شود.

تامین مالی مبتنی بر بدهی (Debt-Based Crowdfunding یا Peer-to-Peer Lending)

در این نوع، حامیان به صورت وام به پروژه ها یا کسب وکارها کمک می کنند و انتظار دارند که مبالغ سرمایه گذاری شده در یک بازه زمانی مشخص و با سود معین بازپرداخت شوند. این روش دقیقا مشابه با وام گرفتن از بانک به روش سنتی است و برای کسب وکارهایی که نیاز به سرمایه دارند و قادر به تامین آن از منابع سنتی نیستند، مناسب است. از مهمترین پلتفرم های تامین مالی جمعی مبتنی بر بدهی می توان به LendingClub و Prosper اشاره کرد.

مزایای تامین مالی جمعی P2P Lending

- صاحب کسب و کار سرمایه مورد نیاز خود را دریافت می کند بدون اینکه نیاز باشد بخشی از سهام را واگذار کند. هرگاه وام بازپرداخت شود، تعهد کسب و کار به حامیان پروژه به پایان می رسد.

- نسبت به دریافت وام های سنتی، هم فرایند کسب وام و هم فرایند تایید صلاحیت آن ساده تر و سریع تر است.

- از منظر حامیان، از آنجا که بازپرداخت ها ثابت و منظم هستند، این روش سرمایه گذاری برای بسیاری از افراد در مقایسه با سرمایه گذاری در بازار سهام مطلوب تر است.

- با توجه به نرخ بهره و مدت زمان بازپرداخت، این امکان وجود دارد که تامین مالی جمعی مبتنی بر بدهی در مجموع هزینه های کمتری را نسبت به دیگر روش های تامین مالی و وام های سنتی به کسب و کار تحمیل کند.

معایب تامین مالی جمعی مبتنی بر بدهی

- چه کسب و کار به نتیجه برسد و خوب کار کند و چه برعکس آن، صاحب کسب و کار بایستی وام و بهره آن را به حامیان باز پرداخت کند.

- اگر بازپرداخت انجام نشود، امتیاز اعتباری صاحبین کسب و کار لطمه می بیند و کمپین های احتمالی شان در آینده با شکست مواجه خواهند شد.

- در برخی از پلتفرم های تامین مالی جمعی مبتنی بر بدهی، ضرورت دارد که کسب و کار تضمینی را برای دریافت وام ارائه دهد. در نتیجه اگر کسب و کار از بازپرداخت وام نکول امتناع کند، دارایی های خود را نیز از دست خواهد داد.

تامین مالی مبتنی بر سهام (Equity-Based Crowdfunding)

در این نوع از تامین مالی جمعی، حامیان در ازای کمک های مالی خود سهام یا حق مالکیت در کسب وکار را دریافت می کنند. این روش بسیار شبیه به سرمایه گذاری سنتی در بازار سهام است با این تفاوت که در پلتفرم های آنلاین تامین مالی جمعی انجام می شود. روشی که بیشتر برای استارتاپها و کسب وکارهایی مناسب است که به دنبال منابع مالی قابل توجه و یا سرمایه گذاری های بلندمدت هستند.

از مهمترین پلتفرم های آنلاین تامین مالی مبتنی بر سهام می توان به SeedInvest ، CircleUp و Crowdcube اشاره کرد.

مزایای تامین مالی جمعی مبتنی بر سهام

- از آنجا که حامیان در آینده به سهامداران پروژه تبدیل می شوند، این احتمال که تمایل داشته باشند سرمایه بیشتری را به آن اختصاص دهند بیشتر می شود بنابراین، تامین مالی جمعی مبتنی بر سهام بهترین روش تامین مالی جمعی برای جمع کردن منابع مالی بزرگ است.

- این روش می تواند به یک رابطه دراز مدت و پایدار بین حامیان مالی و پروژه منجر شود. حامیانی که هر کدام علاقه، تخصص و شبکه ی ارتباطی خود را دارند و می توانند به همراهانی ارزشمند به ویژه در مراحل اولیه راه اندازی کسب و کار تبدیل شوند.

معایب تامین مالی جمعی مبتنی بر سهام

- مهمترین عیبی که این روش دارد از دست رفتن مالکیت صاحبان پروژه بر بخشی از سهامشان است. این می تواند به معنای کمتر شدن کنترل و قدرت تصمیم گیری آنها درباره آینده پروژه باشد.

- به دلیل پیچیدگی های بیشتر ناشی از تخصیص سهام به حامیان، در اجرای این روش به استفاده از مشاوره حقوقدانان نیاز است. در نتیجه، هزینه بیشتری به کسب و کار تحمیل خواهد شد.

- وقتی تعداد سهامداران بیشتر شود، گزارش های بیشتری نیز باید ارائه شود؛ گزارش های مداومی که سهامداران را از وضعیت پروژه مطلع می سازند. این دست از گزارش ها ضمن وقت گیر بودن، می توانند هزینه هایی را نیز به پروژه تحمیل کنند.

- حامیانی که در این روش تامین مالی جمعی شرکت می کنند، صرفا برای بازگشت سرمایه این کار را می کنند. این موضوع می تواند فشار بیشتری را نسبت به دیگر روش های تامین مالی به صاحبان کسب و کار وارد کند.

کدام روش تامین مالی جمعی مناسب تر است؟

جواب این سوال به عوامل بسیاری از جمله نوع پروژه، شرایط و اهداف آن و نیز خود صاحبان ایده و کسب و کار بستگی دارد. اگر به دنبال انتخاب بهترین روش تامین مالی جمعی برای ایده خود هستید، طی کردن گام های زیر می تواند مفید باشد:

گام اول: به ماهیت کسب و کار خود نگاه کنید. اگر در حال راه اندازی یک محصول جدید هستید روش مبتنی بر پاداش را انتخاب کنید و اگر پروژه تان یک ماموریت اجتماعی دارد، روش مبتنی بر اهدا بهترین گزینه است یا اگر به ایده ی خود مطمئنید و می دانید که بازگشت سرمایه حتمی است، روش مبتنی بر بدهی را انتخاب کنید.

گام دوم: به این فکر کنید که چه مقدار سرمایه نیاز دارید چرا که روش های مختلف، می توانند مقادیر سرمایه مختلفی را جمع آوری کنند. اگر به مقدار قابل توجهی سرمایه در زمان نسبتا کوتاه نیازمندید، بهتر است به روش مبتنی بر سهام یا مبتنی بر بدهی فکر کنید. اگر مقدار سرمایه ای که نیاز دارید قابل توجه نیست و از نظر زمانی هم در مضیقه نیستید، روش های مبتنی بر اهدا یا مبتنی بر پاداش گزینه های بسیار مناسب تری هستند.

گام سوم: چقدر به در اختیار داشتن کامل کنترل شرکت خود اهمیت می دهید؟ اگر جواب این سوال بسیار زیاد است، بهتر است از روش مبتنی بر سهام استفاده نکنید و به دیگر روش ها فکر کنید.

گام چهارم: در هر کدام از روش های تامین مالی جمعی چالشی پیش روی دارنده ی کسب و کار قرار می گیرد که باید نسبت به آن آگاه و برای حل آن آماده باشد. به عنوان مثال، در روش مبتنی بر سهام، کسب و کار در آینده با تعداد زیادی سهامدار روبرو خواهد بود که بایستی بتوانید آنها را مدیریت کنید. یا اگر از روش مبتنی بر پاداش استفاده می کنید، بایستی هم توانایی مالی و هم توانایی مدیریت اعطای پاداش ها را داشته باشید یا آن را در خود ایجاد کنید.

گام پنجم: صاحبان کسب و کار بایستی نسبت به قوانین و مقررات حاکم بر روش های تامین مالی جمعی آگاه باشند. بنابراین، در گام آخر اطمینان حاصل کنید که ملاحظات قانونی روشی که استفاده می کنید را درک کرده اید. به عنوان مثال، روش مبتنی بر سهام دارای ملاحظات قانونی بیشتری نسبت به روش مبتنی بر اهدا است.

برگزاری موفق کمپین تامین مالی جمعی

برای داشتن یک کمپین موفق تامین مالی جمعی موارد زیر را مد نظر داشته باشید:

- عنوان کمپین اولین چیزی است که افراد می بینند بنابراین، بایستی جذاب و گویا باشد. به عنوان مثال اگر قصد دارید یک کمپین تامین مالی جمعی برای کمک به تجهیز یک مدرسه راه بیاندازید، بهتر است عنوان کمپین را با واژه هایی مثل کمک یا اهدا شروع کنید مثلا: “کمک به تعمیر مدرسه دو کلاسه روستایی” می تواند عنوان مناسبی باشد.

- برای هر کمپینی که راه می اندازید، یک داستان صادقانه بنویسید که جزییات پروژه را مشخص می کند. در این داستان، بنویسید که کمک مالی را برای کجا و چرا جمع آوری می کنید و بگویید که کمک هر شخص، چه تاثیری در پیشبرد پروژه خواهد داشت. به علاوه، مشخص کنید که هر بخش از کمک های مالی صرف کدام قسمت از پروژه خواهد شد؛ مثلا : 1000 دلار صرف تجهیز آبخوری مدرسه و 1000 دلار صرف ترمیم سقف آن می شود.

- از ابزارهای کمکی مانند اینفوگرافی، عکس و ویدیو برای انتقال پیام خود و ارتباط با مخاطبان بهره ببرید. تلاش کنید که عکس ها با کیفیت و هدفمند باشند و آنها را اینترنت دانلود نکرده باشید. همچنین با کمک بازاریابی دیجیتال (مانند بازاریابی ایمیلی و شبکه های اجتماعی)، جامعه ی حامیان را به سمت پروژه ی خود هدایت کنید.

- هنگام به اشتراک گذاری لینک کمپین تامین مالی جمعی با مخاطبان، به ارسال لینک به تنهایی اکتفا نکنید و حتما طی یک تا دو جمله، هدف کمپین و اهمیت کمک مخاطبان را مجددا یادآور شوید.

- اعتماد مخاطبین خود را جلب کنید. بهترین راه برای رسیدن به این هدف شفافیت در مورد کمپین و ارائه ی گزارش های منظم از روند پیشرفت کمپین به حامیان است.

- کمپین را رها نکنید و هر چند وقت یکبار آن را آپدیت کنید. به عنوان مثال مجددا لینک دعوت به کمک را برای جامعه ی مخاطبان ارسال کنید و تلاش کنید که آنها را درگیر پروژه نگهدارید.

- جوایزی که برای حامیان پروژه در نظر می گیرید را به گونه ای تنظیم کنید که برای همه – در هر سطحی که کمک می کنند- مناسب و جذاب باشد.

- در پایان، نسبت به انتخاب پلتفرمی که کمپین را در آن برگزار می کنید حساس باشید. قابلیت های پلتفرم می تواند ضامنی برای به نتیجه رسیدن کمپین شما باشد.

نکات مهم در انتخاب پلتفرم تامین مالی جمعی

علاوه بر منحصر به فرد و درخشان بودن ایده و پروژه ای که به دنبال تامین مالی جمعی است، انتخاب پلتفرم تامین مالی جمعی مناسب نیز می تواند در به سر انجام رسیدن کمپین تاثیر بسزایی داشته باشد. در انتخاب پلتفرم نکات زیر را مد نظر قرار دهید:

- قبل از هر چیز، وبسایت تامین مالی جمعی بایستی کاربری ساده ای داشته باشد. امکان گشتن بین صفحات وبسایت و کسب اطلاعاتی که مورد نیاز است، از ضروریاتی است که پلتفرم بایستی در اختیار کسب و کارها و حامیان قرار دهد.

- دقت کنید که پلتفرم مورد انتخاب شما پشتیبانی آنلاین، ایمیلی یا تلفنی داشته باشد. پشتیبانی فعال می تواند نشان دهنده ی مسئولیت پذیری، شفافیت و مشتری مداری پلتفرم تامین مالی جمعی باشد.

- ضروری است که وبسایت تامین مالی جمعی ابزارهایی برای گسترش شبکه حامیان داشته باشد. از مهمترین این ابزارها می توان به شبکه های اجتماعی مانند تلگرام، اینستاگرام و فیسبوک اشاره کرد.

- به کارمزدها توجه کنید. پلتفرم های تامین مالی جمعی غالبا مبلغی بین 5 تا 12 درصد را در ازای برگزاری کمپین از شما کسر می کنند. به علاوه برخی از پلتفرم ها، کارمزدهای تنبیهی نیز به برگزارکننده ی کمپین تحمیل می کنند که بایستی نسبت به آنها آگاهی داشته باشید.

- به روش برگزاری کمپین تامین مالی جمعی توسط هر پلتفرم نیز توجه داشته باشید. برخی از آنها رویکرد همه یا هیچ دارند یعنی، اگر کمپین نتواند به سرمایه ی هدفی که تعیین کرده است برسد، به برگزارکننده هیچ مبلغی تعلق نمی گیرد. برخی دیگر نیز در صورت نرسیدن به تارگت در زمان مقرر، کارمزد اضافی را به برگزارکننده ها تحمیل می کنند.

- به شهرت و اعتبار پلتفرم تامین مالی جمعی دقت کنید. اعتبار و خوشنام بودن غالبا به معنای صداقت و دیگر ویژگی های مثبتی است که یک برند می تواند و باید داشته باشد.

بهترین پلتفرم های تامین مالی جمعی در سال 2024

در ادامه، با برخی از بهترین پلتفرم های تامین مالی جمعی در سال 2024 آشنا می شویم.

پلتفرم GoFundMe

این پلتفرم با جامعه ی بیش از یکصد میلیون نفری و بالغ بر 15 میلیارد دلار سرمایه ای که تا کنون جمع آوری کرده است، یکی از معروفترین و بهترین پلتفرم های تامین مالی جمعی برای اشخاص و سازمان های غیر انتفاعی است. همانطور که قبلتر اشاره شد، این پلتفرم با روش مبتنی بر اهدا کار می کند.

از دیگر پلتفرم هایی که با روش مبتنی بر اهدا فعالیت می کنند می توان به Classy، Fundly و FundRazr اشاره کرد.

پلتفرم Kickstarter

نام Kickstarter که در سال 2009 شروع به کار کرد، با تامین مالی جمعی عجین شده است. یک پلتفرم که با روش مبتنی بر پاداش کار می کند و تا کنون توانسته برای بیش از 250 هزار پروژه سرمایه جمع کند. این پلتفرم با رویکرد “همه یا هیچ” کار می کند یعنی، اگر کمپین موفق نشود که سرمایه لازم را جذب کند، هیچ پولی به کسب و کار تعلق نمی گیرد و پول نزد حامیان باقی می ماند. رویکرد همه یا هیچ برای حامیان بسیار مطلوب است و از سوی دیگر، باعث می شود تنها پروژه های تاپ و درجه یک به این پلتفرم وارد شوند. پروژه هایی که به قدر کافی یونیک و نوآورانه هستند که بتوانند سرمایه مورد نیاز خود را نیز جذب کنند.

در صورتیکه کمپین موفق شود، پلتفرم 5% از کل پروژه را به عنوان کارمزد خود کسر کرده و با کسر 3-5 درصد کارمزد انتقال پول، باقی مبلغ را به حساب کسب و کار واریز می کند.

پلتفرم Fundable

این پلتفرم از دو روش مبتنی بر پاداش و مبتنی بر سهام استفاده می کند. همچنین دو رویکرد همه یا هیچ و انعطاف پذیر در این پلتفرم قابل انتخاب هستند. این پلتفرم یکی از بهترین انتخاب ها برای کسب و کارهای کوچک است.

پلتفرم EquityNet

این پلتفرم با همراهی بیش از 25000 حامی مالی (که بسیاری از آنان شرکت های سرمایه گذاری خطرپذیر و سرمایه گذاران فرشته یا angel investors هستند)، توانسته است به بسیاری از کسب و کارهای کوچک در جمع کردن سرمایه مورد نیاز برای شروع یا توسعه پروژه هایشان کمک کند.

از دیگر پلتفرم هایی که برای تامین مالی کسب و کارهای کوچک مناسب هستند می توان به Seedinvest و Wefounder اشاره کرد.

نتیجه گیری

تامین مالی جمعی راهی نوین برای تامین سرمایه یک کسب و کار، توسعه ی یک پروژه یا جمع آوری کمک های مالی برای کارهای خیریه و عام المنفعه است که در سالیان اخیر و بر مبنای پلتفرم های آنلاین شکل گرفته است.

پلتفرم هایی مانند GoFundMe و SeedInvest و بسیاری دیگر از پلتفرم های تامین مالی جمعی مانند بازارهای دیجیتالی هستند که در آنها، افراد و کسب و کارها پروژه ها و ایده هایی را که قصد دارند به اجرا بگذارند اما، سرمایه لازم برای انجام آن ندارند را در دیدگاه عموم قرار می دهند.

روش های متنوعی برای برگزاری کمپین های تامین مالی جمعی وجود دارد که از مهمترین آنها می توان به:

- روش مبتنی بر اهدا مناسب برای انجام کارهای خیریه یا عام المنفعه

- روش مبتنی بر پاداش مناسب برای کارهای خلاقانه مانند فیلم، موسیقی یا کالاهای جدید

- روش مبتنی بر بدهی مناسب برای کسب و کارهایی که به تامین مالی قابل توجه نیاز دارند

- و روش مبتنی بر سهام مناسب برای استارت آپ ها و پروژه هایی که مبلغ قابل توجهی را در زمان محدود لازم دارند اشاره کرد.

برای اینکه بتوانید یک کمپین تامین مالی جمعی موفق را اجرا کنید لازم است که یک ایده ی نوآورانه و محبوب ارائه کنید، برای کمپین خود طرح و برنامه داشته باشید و در انتخاب روش تامین مالی و پلتفرم اجرای کمپین آگاهانه عمل کنید.

پیشنهاد برای مطالعه بیشتر: نقش شبکههای اجتماعی در مدیریت بحران