بسیاری از تریدرها به دنبال راهی هستند که بتوانند ضررهای خود را جبران کرده و به سود پایدار برسند. یکی از روشهایی که همیشه در میان روشهای پرحاشیه و بحثبرانگیز قرار دارد، استراتژی مارتینگل است. این روش سابقهای قدیمی در شرطبندی دارد که اکنون در بازارهای مالی نیز طرفداران خاص خود را پیدا کرده است. اما آیا واقعاً این استراتژی میتواند راهحل خوبی برای جبران ضرر باشد یا تنها دامنه ریسک را گستردهتر میکند؟

در این مقاله به بررسی دقیق استراتژی مارتینگل در بازار فارکس میپردازیم، مزایا و معایب آن را تحلیل میکنیم و خواهیم دید که آیا این رویکرد میتواند بخشی از یک پلن معاملاتی منطقی باشد یا نه. اگر شما هم به دنبال یافتن تعادل میان ریسک و بازده در معاملات خود هستید، شناخت این استراتژی میتواند دید تازهای به شما بدهد.

- استراتژی مارتینگل در فارکس گرچه امکان سود کوتاهمدت را فراهم میکند، اما به دلیل افزایش تصاعدی ریسک، میتواند در بلندمدت به زیان سنگین و حتی از بین رفتن کل سرمایه منجر شود.

- استراتژی مارتینگل به دلیل پیچیدگیهای خود و نیاز به سرمایه زیاد و مدیریت ریسک دقیق دارد.

- برای کاهش ریسک مارتینگل، میتوان آن را با تکنیکهایی مانند محدود کردن تعداد افزایش حجم معاملات و ترکیب با استراتژیهایی همچون پرایس اکشن و هجینگ استفاده کرد.

استراتژی مارتینگل چیست و چگونه کار میکند؟

استراتژی مارتینگل (Martingale) در اصل یک سیستم شرطبندی است که بعدها وارد بازارهای مالی شده است. ایده اصلی این روش ساده است. بدین ترتیب که پس از هر بار باخت، مقدار شرط (یا حجم معامله) دو برابر میشود تا با اولین برد، تمام باختهای قبلی جبران شده و معادل مبلغ شرط اولیه سود حاصل شود.

برای نمونه، فردی را در نظر بگیرید که روی سکه شیر یا خط شرطبندی میکند. اگر اولین بار ۱۰ دلار روی «شیر» شرط ببندد و ببازد، بار بعد ۲۰ دلار دوباره روی شیر شرط میبندد. اگر مجدداً ببازد، دفعه سوم ۴۰ دلار شرط میبندد. به محض اینکه شیر بیاید و برنده شود، ۴۰ دلار برد به دست میآورد که کل باختهای قبلی (۱۰ + ۲۰ = ۳۰ دلار) را پوشش داده و ۱۰ دلار هم سود خالص نصیبش میشود. به این ترتیب، فقط با یک برد تمامی ضررهای قبلی جبران میشوند.

تفاوت اصلی استراتژی مارتینگل در ورود به معامله با یک ورود معمولی به این است که در استراتژی مارتینگل معاملهگر بجای اینکه تمام حجم مجاز برای ورود به یک معامله را در یک سفارش وارد کند، آن میزان حجم مجاز را معمولا به 3 الی 5 سفارش با حجم های کوچکتر تبدیل میکند.

به عنوان مثال فرض کنید معاملهگری باتوجه به توضیحات پاراگراف اول، به میزان 1 لات مجاز به ثبت سفارش فروش در محدودهی مورد نظر خود است. در این صورت معاملهگر 1 لات حجم را به صورت زیر به چهار قسمت نا مساوی تقسیم میکند:

- ورود اول : 0.1 لات با بیشترین فاصله تا استاپ لاس

- ورود دوم : 0.2 لات با فاصله ی کمتر تا استاپ لاس نسبت به ورود اول

- ورود سوم : 0.3 لات با فاصله ی کمتر تا استاپ لاس نسبت به ورود دوم

- ورود چهارم : 0.4 لات با فاصله ی کمتر تا استاپ لاس نسبت به ورود سوم

در استراتژی مارتینگل، هرگاه یک معامله به ضرر میرسد، حجم معامله بعدی را بهطور مداوم دو برابر میکنیم تا ضرر قبلی جبران شود. به عبارت دیگر، در صورت باخت، تریدر باید روی پوزیشن بعدی سرمایه بیشتری وارد کند تا در صورت برد، تمام ضررهای گذشته را جبران کند و به سود برسد.

تاریخچه استراتژی مارتینگل

استراتژی مارتینگل، از قمارخانههای قرن هجدهم در فرانسه نشات گرفته است. (Wikipedia). این استراتژی، نخستین بار توسط ریاضیدان فرانسوی پل پیر لوی (Paul Pierre Levy) (Investopedia) معرفی شد و در قرن بیستم توسط جوزف لیو دوب (Joseph Leo Doob) مورد مطالعه و گسترش قرار گرفت.

این استراتژی بعدها هنگامیکه افراد بهویژه در بازارهای بورس و فارکس به دنبال راهی برای جبران ضررهای معاملاتی بودند، وارد بازارهای مالی شد. اما، ریسکهای آن در مواجهه با نوسانات بازار و نیاز به سرمایه زیاد، باعث شد که این روش بیشتر بهعنوان یک ابزار پر ریسک برای تریدرهای حرفهای شناخته شود.

چگونه از استراتژی مارتینگل در فارکس استفاده کنیم؟

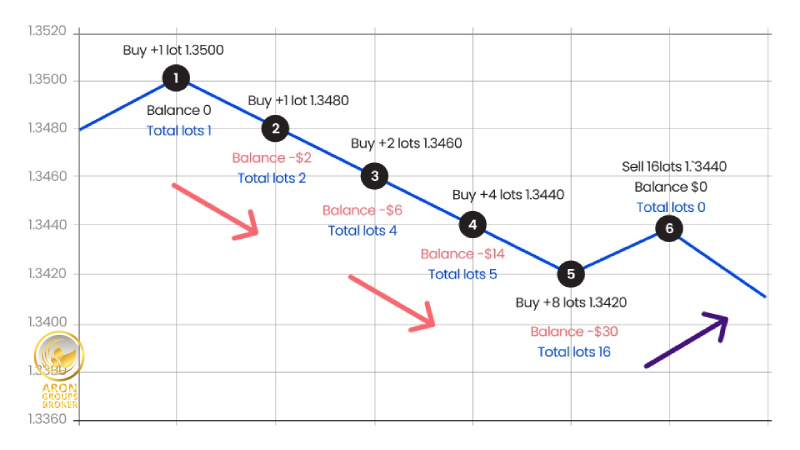

برای بهکارگیری روش مارتینگل در معاملات فارکس، مراحل زیر معمولاً طی میشود:

- انتخاب نماد معاملاتی و تعیین حجم اولیه: یک نماد معاملاتی مانند جفتارز EUR/USD را برای معامله انتخاب کرده و مقدار حجم اولیه کوچکی (مثلاً 0.01 لات) را برای اولین معامله در نظر بگیرید. این حجم باید به قدری کم باشد که بتوانید در صورت لزوم چندین برابرش کنید و همچنان سرمایه کافی داشته باشید.

- باز کردن معامله اول: اولین پوزیشن خود را در جهت دلخواه (خرید یا فروش) باز کنید. برای مثال، فرض کنید معاملهگر 1 لات خرید در EUR/USD در قیمت 1.2650 باز میکند.

- دو برابر کردن حجم در صورت ضرر: اگر بازار برخلاف پوزیشن شما حرکت کرد و معامله اول وارد ضرر شد، معامله را نمیبندید، در عوض یک معامله جدید در همان جهت با حجمی تقریباً دو برابر حجم قبلی باز میکنید. در مثال ما، اگر قیمت EUR/USD به 1.2630 کاهش یابد (ضرر روی معامله اول)، شما 2 لات دیگر خرید در 1.2630 باز میکنید.

- ادامه دادن به افزودن پوزیشنها: هر بار که قیمت، بیشتر در جهت مخالف حرکت کند، شما دوباره یک موقعیت جدید با حجم دو برابر موقعیت قبلی باز میکنید. با این کار میانگین قیمت ورود کل پوزیشنها کاهش مییابد و قیمت سربهسر (Break-Even) به قیمت جاری بازار نزدیکتر میشود.

- بستن تمامی پوزیشنها در زمان بازگشت قیمت: سرانجام با یک تغییر جهت کوچک قیمت به نفع شما، سطح قیمت بازار به میانگین قیمت تمام پوزیشنهای خرید نزدیک میشود. به محض اینکه سود مجموع پوزیشنها تمام ضررهای انباشته را پوشش دهد و معادل حجم اولیه سود دهد، شما تمام پوزیشنها را میبندید و از بازار خارج میشوید. بدین ترتیب چرخهٔ مارتینگل با یک برد به پایان میرسد و سود خالصی برابر حجم اولیه کسب میشود.

برای روشنتر شدن نحوهٔ عملکرد این روش، جدول زیر یک سناریوی فرضی را نشان میدهد که در آن معاملهگری به صورت مرحلهای در حال خرید EUR/USD است و با هر ۲۰ پیپ افت قیمت، حجم را دو برابر میکند:

| قیمت بازار (EUR/USD) | حجم کل پوزیشن (لات) | میانگین قیمت ورود | ضرر انباشته | حرکت لازم تا سربهسر شدن |

|---|---|---|---|---|

| 1.2650 | 1 | 1.2650 | $0 | 0 پیپ |

| 1.2630 | 2 | 1.2640 | -$200 | +۱۰ پیپ |

| 1.2610 | 4 | 1.2625 | -$600 | +۱۵ پیپ |

| 1.2590 | 8 | 1.2605 | -$1,400 | +۱۷ پیپ |

| 1.2570 | 16 | 1.2588 | -$3,000 | +۱۸ پیپ |

| 1.2550 | 32 | 1.2569 | -$6,200 | +۱۹ پیپ |

همانطور که مشاهده میشود، با افزایش پلهای حجم، میانگین قیمت خرید پایینتر میآید (از 1.2650 به 1.2569) و در نتیجه برای رسیدن به نقطهٔ سربهسر، قیمت به بازگشت کمتری نیاز دارد. اما در مقابل، زیان تحقق نیافته (ضرر روی پوزیشنهای باز) و حجم پوزیشنها به سرعت رشد میکند. در این مثال تا رسیدن قیمت به 1.2550، مجموع حجم به 32 لات و ضرر شناور به حدود $6,200 رسیده است.

اگر سرمایه یا مارجین کافی در حساب موجود نباشد، استراتژی مارتینگل میتواند منجر به کال مارجین شدن و از بین رفتن کل حساب شود. بنابراین، استفاده از استراتژی مارتینگل نیازمند سرمایهٔ زیادی است تا معاملهگر بتواند در برابر نوسانات شدید مقاومت کرده و منتظر برگشت بازار بماند.

مزایا و معایب استراتژی مارتینگل در فارکس

مزایای استراتژی مارتینگل

مزایای استراتژی مارتینگل عبارت است از:

- احتمال بالای جبران ضرر: تنها یک معاملهٔ برنده برای بازگرداندن تمامی ضررهای قبلی کافی است. این ویژگی باعث میشود معاملهگر اطمینان داشته باشد که دیر یا زود ضررها جبران خواهند شد. به بیان دیگر، حتی اگر چند معاملهٔ اول با زیان بسته شوند، یک برد نهایی میتواند همهچیز را به نفع معاملهگر تمام کند.

- وین ریت (Win Rate) بالا: در بیشتر مواقع، وقوع یک رشته باخت طولانی کمتر محتمل است. بنابراین بسیاری از معاملات در استراتژی مارتینگل با سود یا حداقل بدون ضرر خاتمه مییابند و فقط در موارد نادری یک باخت بزرگ رخ میدهد. نتیجه این است که درصد برد معاملات (تعداد دفعات سود کردن نسبت به ضرر کردن) در این روش بالا به نظر میرسد که میتواند از نظر روانی دلگرم کننده باشد.

- کاهش میانگین قیمت ورود: با اضافه کردن پوزیشن در قیمتهای بهتر، میانگین بهای تمامشدهٔ ورود کاهش یافته و قیمت لازم برای خروج بدون ضرر پایینتر میآید. این به معاملهگر کمک میکند حتی با یک بازگشت کوچک قیمت، از مجموع پوزیشنهای خود بدون زیان خارج شود.

- سادگی در اجرا: قوانین مارتینگل پیچیده نیست و هر معاملهگری میتواند مفهوم «دو برابر کردن حجم پس از ضرر» را به سادگی درک و دنبال کند. عدم نیاز به تحلیل پیچیده یا شاخصهای فنی در لحظهٔ تصمیمگیری، اجرای این استراتژی را برای بسیاری از افراد جذاب میکند.

- امکان کسب سود سریع در کوتاهمدت: در بازارهای آرام یا در شرایطی که قیمت در یک بازه محدود نوسان میکند، این روش میتواند زیانهای موقت را به سرعت جبران کرده و سودهای پیاپی کوچکی نصیب معاملهگر کند. به خصوص در دورههای بدون روند مشخص، مارتینگل میتواند عملکرد چشمگیری در کوتاه مدت داشته باشد.

- بهرهگیری از بازگشت به میانگین بازار: اگر فرض کنیم بازارها دیر یا زود از افراط قیمتی برمیگردند (اصل میانگینروی)، مارتینگل میتواند از این خاصیت استفاده کرده و با صبر و حوصله، ضررهای موقت را به سود تبدیل کند. در واقع این استراتژی بر پایه این باور بنا شده که هیچ روندی تا ابد ادامه نمییابد و سرانجام قیمتها تغییر جهت خواهند داد.

- دریافت بهره شبانه (سوآپ) به نفع معاملهگر: یکی از دلایلی که برخی معاملهگران فارکس به مارتینگل روی میآورند، دریافت بهره شبانه مثبت در جفتارزهایی است که اختلاف نرخ بهره به سود آنهاست. برای مثال، اگر استراتژی مارتینگل روی جفتارزی اجرا شود که ارز پایه آن نرخ بهره بالاتری نسبت به ارز مظنه دارد، معاملهگر با نگه داشتن پوزیشنهای خود سواپ مثبت دریافت میکند و بخشی از ضررهای شناور جبران میشود.

معایب استراتژی مارتینگل

در کنار مزایای مطرح شده، معایب جدی استراتژی مارتینگل عبارت است از:

- ریسک بسیار بالا و احتمال ورشکستگی حساب: زیان معاملات در روش مارتینگل میتواند به شکل تصاعدی افزایش یابد و در صورت وقوع یک روند شدید برخلاف جهت معاملات، احتمال از دست رفتن کل سرمایه وجود دارد. در این روش در واقع سودهای کوچک و پیوسته با ریسک وقوع یک زیان بزرگ مبادله میشود. به همین دلیل، مارتینگل از دید بسیاری از معاملهگران یک استراتژی پرخطر تلقی میگردد.

- نیاز به سرمایهٔ زیاد: اجرای موفق استراتژی مارتینگل مستلزم در اختیار داشتن سرمایه یا مارجین آزاد بسیار بالا است تا بتوان ضررهای پیاپی را تحمل کرد. بسیاری از معاملهگران خرد چنین توانی ندارند و ممکن است پیش از آنکه بازار برگردد با کال مارجین مواجه شوند و حسابشان از بین برود. بنابراین این روش برای حسابهای کوچک یا معاملهگرانی که سرمایه محدودی دارند مناسب نیست.

- نسبت سود به زیان نامتناسب: در استراتژی مارتینگل، مقدار سود نهایی هر چرخه (پس از یک برد) معمولاً معادل حجم اولیه است، در حالی که برای کسب آن ممکن است ضررهای بسیار بزرگی در طول مسیر متحمل شده باشد (Corporatefinanceinstitute). این عدم تناسب ریسک به ریوارد یکی از ضعفهای اساسی این استراتژی است. به بیان ساده، ممکن است چندین هزار دلار ضرر کنید تا نهایتاً مثلاً ۱۰ دلار سود به دست آورید.

- هزینههای معاملات و نگهداری پوزیشنها: هرچه تعداد معاملات و حجم آنها بیشتر شود، هزینههایی نظیر کارمزد، اسپرد و بهره شبانه (سوآپ) نیز افزایش مییابد. اگر پوزیشنها برای مدت طولانی باز بمانند، این هزینهها میتواند بخش قابل توجهی از سود بالقوه مارتینگل را خنثی کند. بنابراین، حتی اگر جهت بازار مطابق انتظار بتغییر کند، سود نهایی ممکن است به خاطر این هزینهها ناچیز یا صفر شود.

- فشار روانی بر معاملهگر: مواجهه با زیانهای فزاینده و تصمیمگیری برای دو برابر کردن حجم در شرایط بحرانی، استرس و فشار روانی زیادی بر معاملهگر تحمیل میکند. هر پله مارتینگل میتواند اضطرابآور باشد و ترس از باخت بزرگتر در آینده تصمیمگیری را دشوار کند. این وضعیت ممکن است منجر به تصمیمات احساسی و اشتباه (مانند ورود زودتر از برنامه یا افزایش حجم بیش از حد) شود که وضعیت را بدتر میکند.

- عدم کارایی در بلندمدت: در کوتاهمدت ممکن است مارتینگل نتایج خوبی بدهد، اما در افق بلندمدت همواره این احتمال وجود دارد که سناریویی پیش بیاید که رشتهای طولانی از باخت رخ دهد و تمام سودهای قبلی را یکجا از بین ببرد. به همین دلیل بسیاری از کارشناسان، مارتینگل را یک استراتژی پایدار برای کسب سود مستمر نمیدانند و معتقدند دیر یا زود شکست آن نمایان میشود.

- مناسب نبودن برای معاملهگران مبتدی: استفاده از مارتینگل بدون دانش کافی از اصول مدیریت ریسک و تجربه معاملاتی میتواند فاجعهبار باشد. این روش به معاملهگران حرفهای با برنامهٔ دقیق مدیریت سرمایه تعلق دارد و تازهکاران در صورت تقلید کورکورانه از آن به احتمال زیاد دچار زیان سنگین خواهند شد. به همین خاطر، معمولاً توصیه میشود معاملهگران مبتدی ابتدا روی استراتژیهای کمریسکتر تسلط پیدا کنند و از مارتینگل حداقل در ابتدای مسیر اجتناب ورزند.

انواع استراتژی مارتینگل

مارتینگل کلاسیک (Classic Martingale)

در روش مارتینگل کلاسیک، همانطور که تاکنون شرح داده شد، معاملهگر پس از هر معاملهٔ زیانده حجم معاملهٔ بعدی را دو برابر میکند تا با یک معاملهٔ سودده نهایی تمام ضررها پوشش داده شود. این رویکرد بر این فرض استوار است که دیر یا زود بازار از حرکت فعلی بازخواهد گشت و معاملهگر را به سود میرساند.

مارتینگل کلاسیک بیشترین ریسک را دارد، زیرا در بدترین حالت حجم معاملات به شدت افزایش مییابد و عدم بازگشت بازار میتواند زیان هنگفتی ایجاد کند. به همین دلیل، بسیاری آن را یک استراتژی «همه یا هیچ» میدانند که یا حساب را به سود میرساند یا به صفر نزدیک میکند.

استراتژی ضد مارتینگل (آنتی مارتینگل)

در استراتژی ضد مارتینگل (Anti-Martingale) یا مارتینگل معکوس (Reverse Martingale)، دقیقاً عکس رویکرد کلاسیک عمل میشود. یعنی معاملهگر پس از هر معاملهٔ سودده حجم معاملهٔ بعدی را دو برابر میکند، اما اگر یک معامله زیانده داشت حجم معاملهٔ بعدی را نصف میکند. به بیان دیگر، در ضد مارتینگل فرد سرمایهٔ بیشتری را در معاملات موفق به کار میگیرد و در معاملات ناموفق ریسک را کاهش میدهد.

مزیت این روش آن است که به جای دنبال کردن ضرر، سودهای پیدرپی تقویت میشوند و در صورت وقوع باخت، زیان وارده کوچکتر باقی میماند. این رویکرد همراستا با یکی از اصول مهم مدیریت سرمایه یعنی «بگذار سودهایت رشد کنند و جلوی ضررهایت را زود بگیر» است. البته، ضد مارتینگل نیز سود قطعی را تضمین نمیکند، اما برخلاف مارتینگل کلاسیک، ریسک یک زیان فاجعهبار را بهمراتب کاهش میدهد.

در واقع، بسیاری از معاملهگران روندی و کسانی که استراتژیهای پیرامیدینگ (افزایش پلهای حجم در معاملات برنده) را به کار میگیرند، عملاً از رویکرد مارتینگل معکوس استفاده میکنند. یعنی پس از هر برد، حجم را بالا میبرند و پس از هر باخت حجم را کم میکنند.

این روش به آنها امکان میدهد در دوران رونق بازار سود خود را دو چندان کنند و در دوران افت، ضرر را محدود نگه دارند.

استراتژی ضد مارتینگل نرم یا تطبیقی

این استراتژی مارتینگل تطبیقی (Soft Martingale / Adaptive)، حجم پوزیشنها بهجای دو برابر شدن، با ضریب کمتری (مثلاً 1.5 برابر) افزایش مییابد یا با توجه به شرایط تکنیکال و تحلیلی بازار تنظیم میشود. این رویکرد، ریسک را بهتر مدیریت میکند و بیشتر در ترکیب با تحلیل تکنیکال یا الگوریتمهای معاملاتی مدرن کاربرد دارد.

استفاده از هر یک از این انواع استراتژیهای مارتینگل، بسته به سطح تجربه، سرمایه قابلریسک و سبک معاملاتی تریدر متفاوت خواهد بود. مهمترین اصل، درک کامل از منطق پشت این استراتژیها و آمادگی برای مواجهه با سناریوهای پیچیده و پرریسک بازار است.

آیا استراتژی مارتینگل در فارکس سودآور است؟

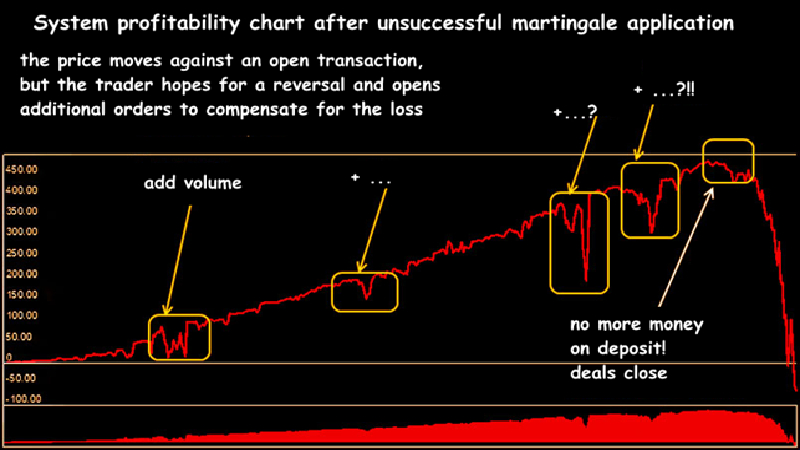

سوالی که مطرح میشود این است که آیا استفاده از مارتینگل میتواند به سود مستمر و پایدار در بازار فارکس منجر شود یا خیر. از منظر تئوری، پاسخ منفی است.

در یک سیستم منصفانه و بدون لبه (edge) خاص، استراتژی مارتینگل امید ریاضی مثبت ایجاد نمیکند و سود انتظاری آن صفر یا حتی منفی (با در نظر گرفتن کارمزدها) است (Wikipedia). دلیل آن است که احتمال وقوع یک رشته باخت طولانی هرچند اندک است، اما صفر نیست و همین احتمال کوچک، زیان بسیار بزرگی به همراه دارد که سود تعداد زیادی برد کوچک را هم خنثی میکند (Wikipedia).

به بیان دیگر، مارتینگل با افزایش تعداد معاملات، دیر یا زود به سناریویی برمیخورد که تمام سودهای کسب شده را از بین میبرد.

استراتژی مارتینگل در بلندمدت سودآور نیست و هرچند ممکن است در کوتاهمدت سودهایی داشته باشد، اما احتمال وقوع یک ضرر بزرگ و ناگهانی که تمام سودهای قبلی را از بین ببرد همواره وجود دارد.

از منظر عملی نیز تجربهٔ معاملهگران و تحقیقات انجام شده حاکی از آن است که مارتینگل یک استراتژی مطمئن و پایدار در بلندمدت محسوب نمیشود.

ممکن است یک معاملهگر برای مدتی با این روش سود کند، اما معمولاً یک رویداد غیرمنتظره یا روند شدید در بازار (مثلاً خبر اقتصادی مهم یا شوک ناگهانی) تمام سودهای انباشته را در یک مقطع از بین میبرد.

حتی اگر احتمال وقوع یک ضرر بزرگ تنها 1% باشد، انجام صدها و هزاران معامله در طول زمان باعث میشود که وقوع آن تقریباً حتمی شود. در نتیجه، اکثر متخصصان هشدار میدهند که این روش برای معاملهگران «ریسک بیشتری نسبت به بازده» به همراه دارد.

با این حال، سودآوری مارتینگل وابستگی زیادی به شرایط بازار و مهارت معاملهگر دارد. در بازارهای بدون روند یا رنج (نوسان در یک بازه محدود)، ممکن است یک معاملهگر با مدیریت دقیق مدتی سوددهی مناسبی از مارتینگل داشته باشد، اما باید توجه داشت که شرایط بازار میتواند به سرعت تغییر کند و چیزی که مدتی جواب داده است، ناگهان خطرناک شود.

برای بررسی عینیتر، باید عملکرد این استراتژی را در گذشتهٔ بازار بک تست کرد. بکتستهای انجام شده نشان میدهند که سودهای اولیهٔ مارتینگل در مواجهه با حرکات غیرمنتظرهٔ بازار به زیان سنگین بدل شده و در مجموع نتایج پایداری حاصل نشده است.

بنابراین نمیتوان مارتینگل را یک روش قطعی و تضمین شده برای سودآوری در فارکس در نظر گرفت؛ بلکه بیشتر شبیه یک بمب ساعتی است که دیر یا زود میتواند منفجر شود و سرمایهٔ معاملهگر را نابود کند.

روشهای کاهش ریسک در استراتژی مارتینگل

استراتژی مارتینگل به طور ذاتی پرریسک است، اما معاملهگران حرفهای راهکارهایی را به کار میگیرند تا ریسک آن را تا حد ممکن کاهش دهند و به شکل کنترل شدهتری از این روش بهره ببرند.

برای کاهش ریسک در استراتژی مارتینگل، معاملهگران حرفهای حجم معاملات را به صورت کنترل شده و با ضرایب کمتر (مانند 1.2 یا 1.5 برابر) افزایش میدهند تا از رشد تصاعدی و سریع زیانها جلوگیری کنند و فشار کمتری به حساب وارد شود.

- تعیین حد و مرز برای پلههای مارتینگل: به جای ادامه دادن چرخهٔ مارتینگل به صورت نامحدود، از پیش تعیین کنید که حداکثر چند مرحله حاضرید حجم را افزایش دهید (مثلاً 3 یا 5 پله). اگر پس از آن هنوز معامله در ضرر بود، واقعیت ضرر را بپذیرید و از معامله خارج شوید تا کل حساب نابود نشود. پذیرش یک زیان محدود بسیار بهتر از تحمل زیانی است که جبرانناپذیر باشد.

- استفاده از هجینگ: در شرایط بحرانی که روند بازار شدیداً بر خلاف پوزیشنهای باز حرکت میکند، میتوانید به جای افزودن حجم، یک معاملهٔ معکوس (فروش در برابر خریدهای باز یا بالعکس) باز کنید تا زیان بیشتر را خنثی نمایید. این رویکرد نوعی هجینگ است که به شما فرصت میدهد بدون افزایش ریسک، از زیان سنگینتر جلوگیری کنید و در صورت برگشت روند، معاملات قفل شده را باز کرده و مدیریت کنید. البته اجرای صحیح هجینگ پیچیده است و نیاز به برنامهریزی دقیق دارد. همچنین بسیاری از بروکرها ممکن است محدودیتهایی بر روی هج کردن اعمال کنند یا اجازه ندهند حساب در حالت هجینگ برای مدت طولانی بماند.

- ترکیب با تحلیل پرایس اکشن: به جای ورود و افزودن پوزیشن صرفاً بر اساس یک فرمول مکانیکی (مثلاً هر ۲۰ پیپ)، از پرایس اکشن و تحلیل تکنیکال برای انتخاب نقاط ورود و افزودن حجم استفاده کنید. برای مثال، تنها زمانی حجم را اضافه کنید که قیمت به یک سطح حمایت مهم رسیده یا الگوی برگشتی معتبری در نمودار دیده شود. بدین ترتیب احتمال گرفتار شدن در یک روند یک طرفه کاهش مییابد و مارتینگل هوشمندانهتری خواهید داشت.

- رعایت اصول مدیریت ریسک و سرمایه: حتماً برای اجرای استراتژی مارتینگل یک برنامهٔ مشخص مدیریت سرمایه داشته باشید. حجم اولیه را بسیار کوچک انتخاب کنید (مثلاً کمتر از ۱٪ کل سرمایه) تا امکان چند برابر کردن آن وجود داشته باشد و با چند ضرر پیاپی بخش بزرگی از حسابتان از بین نرود. همچنین، هرگز تمام سرمایه را به یک استراتژی مارتینگل اختصاص ندهید. میتوانید بخشی از سرمایه (که تحمل از دست رفتن کامل آن را دارید) به این روش اختصاص داده و برای آن یک حد ضرر کلی (مثلاً ۲۰٪ کل حساب) در نظر بگیرید تا در صورت رسیدن زیان به آن مقدار، اجرای مارتینگل را متوقف کنید.

- کاهش لوریج و افزایش مارجین آزاد: هرچه اهرم معاملاتی (لوریج) پایینتر باشد، تحمل حساب شما در برابر نوسانات و ضررهای پیاپی بیشتر است. با لوریجهای بالا، حتی حرکتهای نسبتاً کوچک بازار نیز میتواند موجودی حساب را به سرعت به آستانهٔ کال مارجین برساند. بنابراین ترجیحاً با لوریجهای محافظهکارانهتر معامله کنید یا حجم معاملات را نسبت به موجودی حساب آنقدر کم انتخاب کنید که احتمال مارجین کال شدن شما بسیار ضعیف باشد. داشتن مارجین آزاد بیشتر مثل یک حاشیهٔ امن عمل میکند که امکان ادامه چرخه مارتینگل را فراهم میسازد.

- احتیاط در به کارگیری مارتینگل در معاملات سریع: در نگاه اول ممکن است استفاده از مارتینگل در استراتژیهای کوتاه مدت مانند اسکالپینگ جذاب به نظر برسد، زیرا معاملهگر میکوشد زیان چند معاملهی پشت سرهم را سریع جبران کند. اما در عمل، ترکیب اسکالپینگ پرسرعت با مارتینگل میتواند بسیار خطرناکتر باشد. زیرا در بازههای زمانی کوتاه، فرصت کمتری برای واکنش و مدیریت پوزیشنهای متعدد وجود دارد و احتمال لغزش (خطای اجرایی) یا مواجهه با نوسان ناگهانی بیشتر است. بهتر است اسکالپرها به جای مارتینگل از مدیریت ریسک سنتی (مثل تعیین حد ضرر ثابت برای هر معامله) استفاده کنند و در صورت مواجهه با ضررهای پیاپی، به جای دو برابر کردن حجم، مدتی از بازار خارج شوند یا حجم معاملات را کاهش دهند.

- استفاده از حسابهای بدون سواپ یا جفت ارزهای کمبهره: اگر استراتژی شما نیازمند نگهداشتن پوزیشنها برای چند روز یا هفته است، بهتر است از حسابهایی استفاده کنید که بهره شبانه (سوآپ) دریافت نمیکنند یا جفتارزهایی را انتخاب کنید که اختلاف نرخ بهرهٔ کمی دارند. این کار از انباشته شدن هزینههای سنگین نگهداری از پوزیشنها جلوگیری میکند. به عنوان مثال، استفاده از حساب اسلامی میتواند برای استراتژیهای مارتینگل بلندمدت مفید باشد.

- بک تست و تمرین مداوم: قبل از بهکارگیری مارتینگل در حساب واقعی، حتماً آن را در گذشته بازار بک تست کنید و در یک حساب دمو به مدت کافی تمرین نمایید. بک تست حداقل چند سال داده تاریخی (ترجیحاً در تایمفریمهای مختلف) به شما نشان میدهد که این استراتژی در شرایط گوناگون بازار چه عملکردی داشته است. همچنین سناریوهای بدبینانه (مثل وقوع ۸ یا ۱۰ باخت پیاپی) را در شبیهسازیها بررسی کنید تا ببینید آیا سرمایهٔ شما تاب تحمل آن را دارد یا خیر. تنها در صورتی به استفادهٔ واقعی از مارتینگل فکر کنید که برای همهٔ حالات آماده باشید و استراتژی خروج و مدیریت ریسک روشنی تعریف کرده باشید.

- اتکا نکردن صرف به مارتینگل: در نهایت، مارتینگل نباید جایگزین یک استراتژی معاملاتی خوب و تحلیل بازار شود. این روش را فقط در کنار یک سیستم معاملاتی که ذاتاً سودده است و آن هم به عنوان ابزاری برای مدیریت پوزیشنها و پلکانی کردن ورودها به کار بگیرید نه به عنوان منبع اصلی سود. فراموش نکنید که پذیرش مقدار مشخصی از ضرر جزئی از معاملات سالم است و تلاش برای حذف کامل ضرر (مانند آنچه مارتینگل دنبال میکند) میتواند معاملهگر را به ورطهٔ خطرناکی بکشاند.

نتیجهگیری

استراتژی مارتینگل در فارکس، بیش از آنکه یک راه تضمینی برای سوددهی باشد، ابزاری است که باید با درک کامل ریسک و کنترل شدید سرمایه بهکار گرفته شود. گرچه این استراتژی میتواند در کوتاه مدت سودهایی ایجاد کند، اما در بلندمدت خطر از دست رفتن بخش بزرگی از سرمایه را به همراه دارد.

اگر قصد دارید از استراتژی مارتینگل استفاده کنید، باید بدانید که این روش نباید بهعنوان یک استراتژی مستقل در نظر گرفته شود؛ بلکه باید بهعنوان یک ابزار مکمل قدرتمند در کنار یک برنامه معاملاتی دقیق به کار رود. اگر تازهکار هستید، پیشنهاد میکنیم که به جای مارتینگل، ابتدا روی استراتژیهای کمریسکتر مانند استفاده از حد ضرر ثابت و مدیریت حجم معاملات تمرکز کنید. حتی اگر تریدر باتجربهای هستید، فراموش نکنید که برای استفاده از مارتینگل باید تمام جوانب احتیاطی را رعایت کرده و آن را با تحلیل تکنیکال و تعیین سقف پلهها ترکیب کنید تا خطرات آن کاهش یابد.