آشنایی با مفهوم همبستگی و مدیریت ریسک در دنیای ارز های دیجیتال:

در بازار های مالی و در دنیای ارزهای دیجیتال، مدیریت ریسک یکی از مسائل با اهمیت است که تأثیر مستقیمی بر عملکرد و پایداری سرمایهگذاریها دارد. همبستگی (Correlation) به عنوان یکی از مفاهیم کلیدی در این زمینه، نقش مهمی در تعیین و ارزیابی ریسکهای مختلف ارزهای دیجیتال ایفا میکند. در این مقاله، به بررسی مفهوم همبستگی و نحوهی استفاده آن برای مدیریت ریسک در بازار ارزهای دیجیتال میپردازیم.

Table of Contents

_ آشنایی با انواع همبستگی (Correlation):

همبستگی (Correlation) یک مفهوم آماری است که نشان میدهد چگونه دو یا چند متغیر با یکدیگر مرتبط هستند و چگونه تغییرات یک متغیر ممکن است با تغییرات متغیر دیگر همراه باشد. همبستگی معمولاً با استفاده از ضریب همبستگی پیرسون (Pearson Correlation Coefficient) اندازهگیری میشود که مقداری بین -1 و 1 دارد. در ادامه به معرفی و بررسی انواع همبستگی در بازار های مالی خواهیم پرداخت:

1 . همبستگی مثبت:

وقتی دو متغیر دارای همبستگی مثبت هستند، به این معناست که با افزایش یا کاهش یکی از متغیرها، دیگری نیز به همان ترتیب افزایش یا کاهش مییابد. در این حالت، ضریب همبستگی مثبت است (بین 0 و 1).

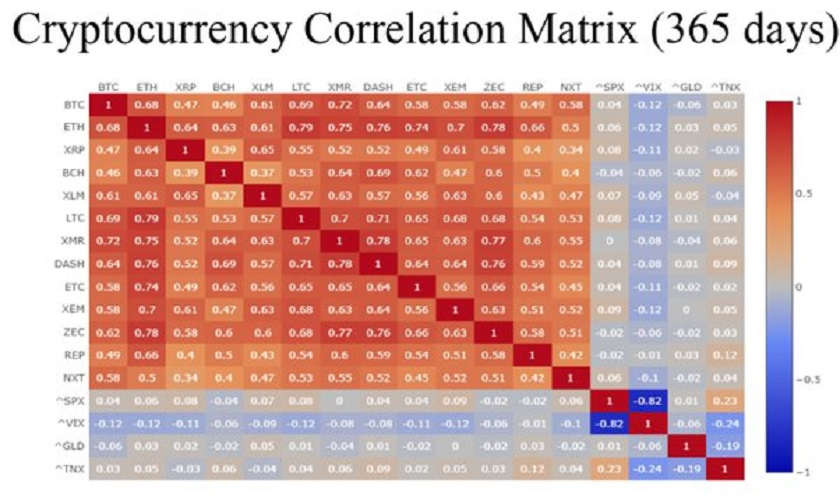

فرض کنید قیمت بیتکوین و اتریوم همبستگی مثبتی دارند. اگر قیمت بیتکوین افزایش یابد، احتمالاً قیمت اتریوم نیز افزایش مییابد. ضریب همبستگی مثبت 0.8 نشاندهنده همبستگی قوی مثبت بین این دو دارایی است.

2 . همبستگی منفی:

همبستگی منفی زمانی اتفاق میافتد که دو متغیر در جهتهای مخالف حرکت کنند. به این معنا که با افزایش یکی، دیگری کاهش مییابد و بالعکس. در این حالت، ضریب همبستگی منفی است (بین -1 و 0).

فرض کنید دو دارایی دیجیتال وجود دارند که همبستگی منفی دارند. مثلاً بیتکوین و یک استیبلکوین (مانند دامیننس تتر). وقتی بازار نوسان میکند و قیمت بیتکوین کاهش مییابد، قیمت تتر به دلیل اینکه به دلار وابسته است، ثابت باقی میماند یا حتی دامیننس تتر افزایش مییابد. ضریب همبستگی منفی 0.6 نشاندهنده همبستگی قوی منفی بین این دو دارایی است.

3 . همبستگی صفر:

همبستگی صفر به این معناست که هیچ رابطهای بین دو متغیر وجود ندارد و تغییرات یکی از متغیرها هیچ تأثیری بر تغییرات متغیر دیگر ندارد. در این حالت، ضریب همبستگی نزدیک به صفر است.

فرض کنید قیمت بیتکوین و قیمت یک سهام در بازار بورس همبستگی صفر دارند. تغییرات قیمت بیتکوین هیچ تأثیری بر قیمت آن سهام ندارد و بالعکس. در این حالت، ضریب همبستگی نزدیک به صفر (مثلاً 0.02) خواهد بود که نشاندهنده نبود همبستگی است.

_ آشنایی با مفهوم همبستگی (Correlation) در دنیای ارز های دیجیتال:

همانطور که متوجه شدید همبستگی در بازارهای مالی به عنوان یک معیار آماری برای سنجش میزان ارتباط و وابستگی بین حرکتهای قیمتی دو یا چند دارایی شناخته میشود. این مفهوم نشان میدهد که چگونه تغییرات قیمت یک دارایی میتواند بر تغییرات قیمت دارایی دیگر تأثیر بگذارد. همانطور که گفته شد همبستگی میتواند مثبت، منفی یا صفر باشد؛ همبستگی مثبت به این معناست که قیمت دو دارایی به طور همزمان و در یک جهت حرکت میکنند، همبستگی منفی به این معناست که قیمتها در جهت مخالف حرکت میکنند و همبستگی صفر نشاندهنده عدم وجود هرگونه رابطه بین حرکتهای قیمتی دو دارایی است.

در بازار ارزهای دیجیتال، همبستگی نقش مهمی در مدیریت ریسک ایفا میکند. به عنوان مثال، در شرایطی که بیتکوین و اتریوم همبستگی مثبت بالایی دارند، میتوان انتظار داشت که افزایش یا کاهش قیمت یکی از آنها به احتمال زیاد به همان ترتیب در دیگری نیز مشاهده شود. بنابراین، سرمایهگذاری در هر دو این ارزها به طور همزمان ممکن است ریسک مشابهی داشته باشد و تنوعبخشی کمی به پرتفو ارائه دهد. از سوی دیگر، اگر یک سرمایهگذار داراییهایی را انتخاب کند که همبستگی کمتری با بیتکوین دارند، میتواند پرتفو را تنوع ببخشد و ریسک کلی را کاهش دهد.

یکی از نمونههای کاربردی همبستگی در ارزهای دیجیتال میتواند رابطه بین بیتکوین و یک ارز دیجیتال کمتر شناخته شده مانند Chainlink باشد. فرض کنید همبستگی بین بیتکوین و Chainlink در یک دوره زمانی مشخص بسیار کم یا حتی منفی است. در این حالت، اگر قیمت بیتکوین کاهش یابد، کاهش همزمان قیمت Chainlink کمتر محتمل است و بالعکس. این ویژگی میتواند به سرمایهگذاران کمک کند تا در شرایط نوسانی بازار، پرتفوهای خود را متعادل نگه دارند و از زیانهای بزرگ جلوگیری کنند.

همبستگیها همچنین میتوانند در پیشبینی روند بازار مفید باشند. مثلاً، اگر همبستگی بین بیتکوین و اتریوم به طور ناگهانی افزایش یابد، ممکن است نشاندهنده افزایش علاقه سرمایهگذاران به بازار ارزهای دیجیتال به طور کلی باشد. این اطلاعات میتواند به تحلیلگران کمک کند تا استراتژیهای مناسبتری را اتخاذ کنند و به موقع وارد یا خارج از بازار شوند.

در نهایت، همبستگی ابزاری قدرتمند برای مدیریت ریسک و تصمیمگیری در بازار ارزهای دیجیتال است، اما نباید تنها به آن اتکا کرد. نوسانات بالا و عوامل خارجی متعددی میتوانند همبستگیها را تغییر دهند. بنابراین، تحلیل همبستگی باید به همراه سایر تحلیلهای فنی و بنیادی انجام شود تا بهترین نتایج حاصل گردد.

_ مزایای استفاده از همبستگی در مدیریت ریسک:

استفاده از همبستگی در مدیریت ریسک مزایای متعددی دارد که به سرمایهگذاران کمک میکند تا پرتفوهای خود را بهینه کرده و ریسک کلی را کاهش دهند. در ادامه، مزایای اصلی استفاده از همبستگی در مدیریت ریسک همراه با توضیحات هر یک آورده شده است:

1 . کاهش نوسانات پرتفو:

همبستگی میتواند به شناسایی داراییهایی کمک کند که حرکتهای قیمتی متضاد یا غیرهمبستهای دارند. با ترکیب داراییهایی که همبستگی کمی با یکدیگر دارند، میتوان نوسانات کلی پرتفو را کاهش داد. کاهش نوسانات کلی پرتفو باعث میشود سرمایهگذاران در دورههای نوسانی بازار آسیب کمتری ببینند و بازدهی خود را تثبیت کنند.

2 . تنوعبخشی به پرتفو:

با انتخاب داراییهایی که همبستگی کمی با یکدیگر دارند، سرمایهگذاران میتوانند تنوع بیشتری به پرتفو خود ببخشند. تنوعبخشی باعث میشود که ریسک سرمایهگذاری در یک دارایی خاص کاهش یابد. تنوعبخشی به کاهش ریسک سیستماتیک کمک میکند و سرمایهگذاران را در مقابل زیانهای ناشی از نوسانات بازار محافظت میکند.

3 . بهبود بازدهی تعدیل شده بر اساس ریسک:

با ترکیب داراییهایی که همبستگی کمی با یکدیگر دارند، میتوان نسبت بازدهی به ریسک (Sharpe Ratio) پرتفو را بهبود بخشید. این به معنی دستیابی به بازدهی بالاتر با ریسک کمتر است. سرمایهگذاران میتوانند با استفاده از استراتژیهای مبتنی بر همبستگی، بازدهی خود را افزایش دهند و در عین حال ریسک کلی پرتفو را مدیریت کنند.

4 . پیشبینی بهتر روندهای بازار:

تحلیل همبستگی میتواند به پیشبینی روندهای آتی بازار کمک کند. تغییرات در همبستگیها ممکن است نشانههایی از تغییرات اساسی در بازار باشند. با پیشبینی روندها، سرمایهگذاران میتوانند استراتژیهای بهتری برای ورود و خروج از بازار اتخاذ کنند.

5 . مدیریت ریسک متقارن:

همبستگی به سرمایهگذاران کمک میکند تا داراییهایی را انتخاب کنند که در جهتهای مختلف حرکت میکنند، این امر به مدیریت ریسک متقارن کمک میکند، یعنی ریسکی که به طور متوازن در تمام جهات بازار پخش شده است. با استفاده از داراییهایی با همبستگی منفی یا کم، سرمایهگذاران میتوانند نوسانات کلی پرتفو را کاهش دهند و در شرایط مختلف بازار کمتر آسیب ببینند.

6 . شناسایی فرصتهای آربیتراژ:

همبستگی میتواند به شناسایی فرصتهای آربیتراژ کمک کند، یعنی خرید و فروش همزمان داراییهای مرتبط برای بهرهبرداری از تفاوتهای قیمتی آنها. سرمایهگذاران میتوانند با استفاده از فرصتهای آربیتراژ، بازدهی بدون ریسک یا با ریسک کم کسب کنند.

7 . بهینهسازی استراتژیهای معاملاتی:

تحلیل همبستگی به بهینهسازی استراتژیهای معاملاتی کمک میکند. سرمایهگذاران میتوانند با شناخت دقیق همبستگیها، زمان مناسب برای خرید و فروش داراییها را تعیین کنند که منجر به افزایش بازدهی و کاهش ریسک معاملات میشود.

استفاده از همبستگی در مدیریت ریسک دارای مزایای متعددی است که به سرمایهگذاران کمک میکند تا پرتفوهای بهینهتری بسازند، نوسانات را کاهش دهند، بازدهی را بهبود بخشند و فرصتهای جدید سرمایهگذاری را شناسایی کنند. تحلیل دقیق و مستمر همبستگیها میتواند به سرمایهگذاران در اتخاذ تصمیمات هوشمندانهتر و کاهش ریسکهای سرمایهگذاری کمک شایانی کند.

_ محدودیتهای استفاده از همبستگی در مدیریت ریسک:

استفاده از همبستگی در مدیریت ریسک مزایای زیادی دارد، اما محدودیتها و چالشهایی نیز وجود دارد که باید مورد توجه قرار گیرند. در ادامه، محدودیتهای اصلی استفاده از همبستگی در مدیریت ریسک به همراه توضیحات هر یک آورده شده است:

1 . تغییرات پویا در همبستگیها:

همبستگیها در طول زمان ثابت نیستند و میتوانند به طور قابل توجهی تغییر کنند. عوامل مختلفی مانند تغییرات اقتصادی، رویدادهای سیاسی، و تحولات بازار میتوانند همبستگیها را تحت تأثیر قرار دهند. عدم ثبات همبستگیها میتواند برنامهریزی و مدیریت ریسک را پیچیده کند. سرمایهگذارانی که به همبستگیهای تاریخی اتکا میکنند، ممکن است در مواجهه با تغییرات ناگهانی بازار دچار ضرر شوند.

2 . عدم توجه به علت همبستگی:

همبستگی تنها نشاندهنده رابطه بین دو متغیر است و نمیتواند علت و معلول را مشخص کند. همبستگی بالا بین دو دارایی ممکن است ناشی از یک عامل خارجی مشترک باشد، نه رابطه مستقیم بین آنها. عدم درک علت همبستگی میتواند منجر به تصمیمات نادرست شود. برای مثال، اگر دو دارایی به دلیل تأثیر یک رویداد خارجی همبستگی بالا داشته باشند، با تغییر شرایط ممکن است این همبستگی تغییر کند و پیشبینیها نادرست شود.

3 . وابستگی به دادههای تاریخی:

تحلیل همبستگی معمولاً بر اساس دادههای تاریخی انجام میشود. این دادهها ممکن است نتوانند شرایط آینده را به درستی بازتاب دهند، به ویژه در بازارهای پرنوسان مانند ارزهای دیجیتال. استفاده از دادههای تاریخی ممکن است به پیشبینیهای نادرست منجر شود، زیرا شرایط بازار و عوامل تأثیرگذار ممکن است تغییر کنند.

4 . نادیده گرفتن ریسکهای غیرقابل پیشبینی:

همبستگی نمیتواند ریسکهای غیرقابل پیشبینی یا رویدادهای ناگهانی (مانند بحرانهای مالی یا تغییرات ناگهانی در قوانین) را در نظر بگیرد. ریسکهای غیرقابل پیشبینی میتوانند به طور ناگهانی همبستگیهای موجود را تغییر دهند و باعث زیانهای غیرمنتظره شوند.

5 . اتکای بیش از حد به همبستگی:

اتکای بیش از حد به همبستگی و نادیده گرفتن سایر عوامل تحلیلی و فنی میتواند منجر به تصمیمات نادرست شود. همبستگی یکی از ابزارهای مدیریت ریسک است و نباید تنها منبع تصمیمگیری باشد. تمرکز بیش از حد بر همبستگی ممکن است منجر به عدم توجه به سایر معیارهای مهم مانند ارزشگذاری داراییها، روندهای بازار، و تحلیلهای فاندامنتال شود.

6 . همبستگی شرطی:

همبستگی شرطی به وابستگی بین دو دارایی تحت شرایط خاص اشاره دارد. همبستگیها ممکن است در شرایط مختلف بازار متفاوت باشند (مثلاً در دورههای بحران مالی ممکن است همبستگیها افزایش یابند). ناتوانی در درک و مدلسازی همبستگیهای شرطی میتواند به پیشبینیهای نادرست و استراتژیهای ناکارآمد منجر شود.

7 . تاثیر عوامل خارجی:

عوامل خارجی مانند تغییرات قانونی، اخبار سیاسی، و رویدادهای جهانی میتوانند تأثیر زیادی بر همبستگیها داشته باشند. تغییرات غیرمنتظره در این عوامل میتواند همبستگیهای پیشبینیشده را به شدت تحت تأثیر قرار دهد و باعث شود استراتژیهای مبتنی بر همبستگی ناکارآمد شوند.

استفاده از همبستگی در مدیریت ریسک با وجود مزایای قابل توجه، دارای محدودیتها و چالشهایی است که باید به دقت مورد توجه قرار گیرند. درک و مدیریت این محدودیتها میتواند به سرمایهگذاران کمک کند تا استراتژیهای خود را بهبود بخشند و ریسکهای مرتبط را کاهش دهند.

_ بررسی همبستگی ارزهای دیجیتال حوزههای مختلف:

بازار ارزهای دیجیتال، دنیایی پویا و رنگارنگ است که در آن، ارزهای دیجیتال با کارکردها و اهداف مختلف، در کنار یکدیگر به رقابت و همافزایی میپردازند. در این میان، درک همبستگی بین این ارزها، که نشاندهندهی میزان همسو بودن نوسانات قیمتی آنها است، نقشی کلیدی در سرمایهگذاری و مدیریت ریسک ایفا میکند.

به طور کلی، میتوان همبستگی ارزهای دیجیتال را به دو دسته درونی و بیرونی تقسیم کرد. همبستگی درونی، به ارتباط بین ارزهای دیجیتال یک حوزه خاص مانند هوش مصنوعی (AI)، امور مالی غیرمتمرکز (DeFi)، صرافیهای غیرمتمرکز (DEX) و بلاکچین اشاره دارد. در مقابل، همبستگی بیرونی، نشاندهندهی ارتباط بین ارز های دیجتال حوزه های مختلف با یکدیگر است. در ادامه به معرفی ارز های دیجتال در حوزه های مختلف پرداخته و همبستگی آنها با یکدیگر را بررسی میکنیم.

1. هوش مصنوعی(AI):

در این حوزه، شاهد همسویی ارز هایی مانند وردکوین (WLD) که تا ارز هایی مانند آجیکس (AGIX) و فتچ ایآی (FET) هستیم. این ارزهای دیجیتال که پیشرو در پلتفرمهای هوشمند مبتنی بر هوش مصنوعی هستند، تمایل به حرکتی همسو با یکدیگر دارند و دارای همبستگی مثبت با هم هستند.

2. امور مالی غیرمتمرکز (DeFi):

یونیسواپ (UNI) و آوه (AAVE) به عنوان دو پلتفرم پیشرو در زمینهی DeFi، نوسانات قیمتی مشابهی را تجربه میکنند و همبستگی قابل توجهی را به نمایش میگذارند.

3. صرافیهای غیرمتمرکز (DEX):

صرافیهای غیرمتمرکز محبوب مانند یونیسواپ (UNI) و سوشیسواپ (SUSHI) نیز در حرکتی همسو با یکدیگر، همبستگی را به تصویر میکشند.

4. بلاکچین:

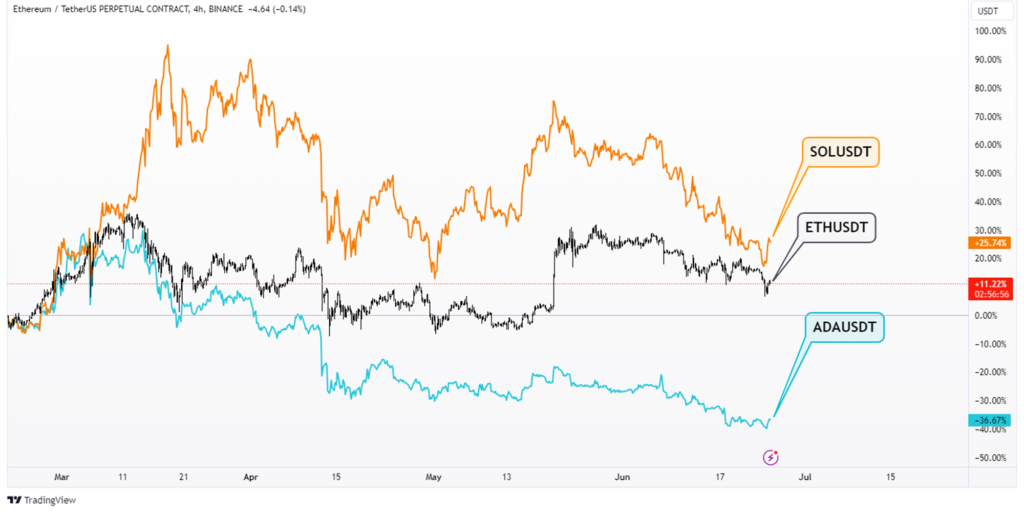

ارزهای دیجیتال مبتنی بر بلاکچینهای مشابه، همبستگی قابل توجهی با یکدیگر نشان میدهند. به عنوان مثال، اتریوم (ETH) ، سولانا (SOL) و کاردانو (ADA)که همگی از بلاکچین های قدرتمندی استفاده میکنند، نوسانات قیمتی مشابهی را تجربه میکنند. و دارای همبستگی مثبت بوده و روند کلی حرکت این ارز ها منطبق بر یکدیگر است.

5. آلت کوین ها:

مفهوم آلتکوین دربرگیرنده طیف وسیعی از ارز های دیجتال است. در واقع آلت کوین به تمام ارز های دیجتال موجود در بازار به غیر از بیتکوین گفته میشود. در نتیجه تمام ارز های حوزه های مختلف در این گروه نیز جای دارند. رابطه ی ارز های دیجیتال حوزه های مختلف به صورت دقیق مشخص نیست اما به صورت کلی میتوان گفت که این حوزه ها با هم رابطه مستقیم دارند و دارای همبستگی مثبت هستند.

6. استیبل کوین ها:

رمزارز های پایدار یا استیبل کوین ها که اکثرا به یک دارایی خارجی مانند دلار ایالات متحده یا انس طلای جهانی پگ (Peg) شده اند، همواره دارای نرخ ثابتی هستند. اما در رابطه با استیبل کوین ها مفهومی به نام دامیننس که نشان دهنده درصد مالکیت آن رمزارز به خصوص از کل ارزش بازار دارایی های دیجتال است، بسیار حائز اهمیت است. به عنوان مثال دامیننس تتر(USDT) به عنوان بزرگترین استیبل کوین بازار با تمام کوین ها بازار همبستگی منفی دارد و افزایش دامیننس تتر نشان دهنده ی کاهش بازار ارز های دیجتال است و برعکس.

7. بیتکوین:

بیتکوین به عنوان اولین و بزرگترین ارز دیجیتال جهان، به قدری اهمیت دارد که بشود آن را به تنهایی در یک دسته قرار داد و همبستگی آن را با ارز های دیجیتال دیگر حوزه ها بررسی کرد. بیتکوین با استیبل کوین ها همبستگی منفی دارد. اما در رابطه با آلتکوین باید گفت که با وجود اینکه آلتکوین ها دنبالهرو و پیرو پادشاه ارز های دیجیتال هستند، اما وجود حجم و قدرت زیاد در بیتکوین به معنای رونق کمتر در بازار آلتکوین ها است. که همین مسئله باعث به وجود آمدن دو مفهوم بیت سیزن (bit season) و آلت سیزن (alt season) شده است.

به یاد داشته باشید که همبستگی، یک مفهوم آماری است و لزوماً به معنای حرکت دقیقاً مشابه دو ارز دیجیتال در تمام جهات نیست.همبستگی در بازار ارزهای دیجیتال، پدیدهای پیچیده و پویا است که تحتتأثیر عوامل مختلفی قرار میگیرد. درک این مفهوم، به سرمایهگذاران و معاملهگران کمک میکند تا با انتخاب استراتژیهای مناسب، ریسک خود را کاهش داده و از فرصتهای موجود در این بازار جذاب بهرهمند شوند.

_ بررسی همبستگی بیتکوین با سایر داراییهای سنتی:

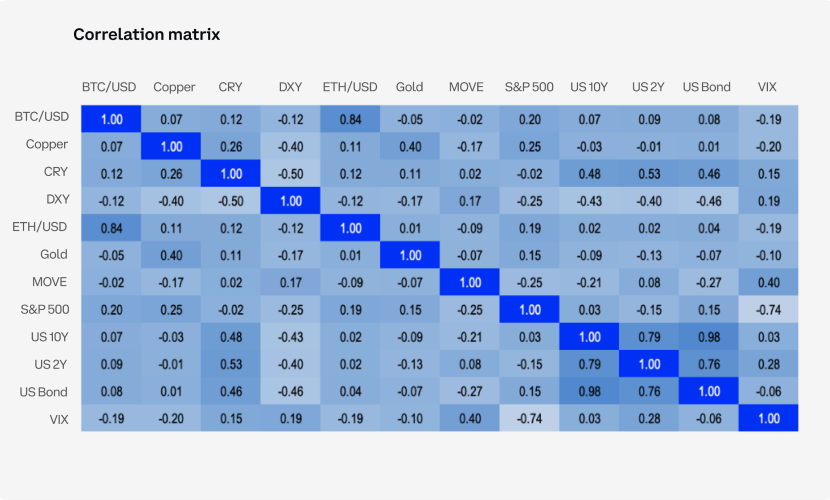

بررسی همبستگی بیتکوین به عنوان نماینده ی ارز های دیجیتال با دیگر داراییها در بازارهای مالی مانند شاخص دلار آمریکا، شاخص NASDAQ، شاخص S&P500، طلا و نفت، میتواند درک بهتری از رفتار بیتکوین در مقایسه با داراییهای سنتی ارائه دهد. این تحلیل به سرمایهگذاران کمک میکند تا تصمیمات بهتری در مورد مدیریت ریسک و تنوعبخشی پرتفو بگیرند.

1 . شاخص دلار آمریکا (DXY):

همبستگی بین بیتکوین و شاخص دلار آمریکا معمولاً منفی است. وقتی ارزش دلار افزایش مییابد، سرمایهگذاران تمایل دارند که داراییهای جایگزین مانند بیتکوین را کمتر مورد توجه قرار دهند و بالعکس. به عنوان مثال در سال 2020، زمانی که شاخص دلار آمریکا به دلیل بحران کووید-19 تضعیف شد، بسیاری از سرمایهگذاران به دنبال داراییهای جایگزین مانند بیتکوین بودند، که منجر به افزایش قیمت بیتکوین شد.

2 . شاخص NASDAQ:

بیتکوین و شاخص NASDAQ اغلب همبستگی مثبتی دارند، به ویژه در دورههای رشد بازارهای تکنولوژی. سرمایهگذاران در دورههای رونق بازار به داراییهای ریسکیتر مانند سهام تکنولوژی و ارزهای دیجیتال علاقهمند میشوند. به عنوان مثال در نیمه دوم سال 2020، همبستگی بیتکوین با NASDAQ به دلیل رونق بازار تکنولوژی و هجوم سرمایهگذاران به داراییهای دیجیتال افزایش یافت.

3 . شاخص S&P500:

بیتکوین و شاخص S&P500 نیز در بسیاری از مواقع همبستگی مثبتی دارند، اما این همبستگی معمولاً کمتر از NASDAQ است. این رابطه بیشتر در دورههای عمومی رونق بازار دیده میشود. به عنوان مثال در اوایل سال 2021، هر دو شاخص S&P500 و بیتکوین شاهد افزایش قابل توجهی بودند، که نشاندهنده همبستگی مثبت بین این دو دارایی در دورههای رشد بازار است.

4 . طلا:

بیتکوین و طلا اغلب به عنوان داراییهای جایگزین در نظر گرفته میشوند و همبستگی مثبت یا منفی بین این دو بستگی به شرایط بازار دارد. در دورههای نوسان بالا، سرمایهگذاران ممکن است به هر دو دارایی به عنوان پناهگاه امن نگاه کنند. به عنوان مثال در سال 2020، در پی بحران کووید-19، هر دو طلا و بیتکوین به عنوان داراییهای امن در نظر گرفته شدند و قیمت هر دو افزایش یافت، نشاندهنده همبستگی مثبت در دورههای عدم اطمینان اقتصادی.

5 . نفت:

همبستگی بین بیتکوین و نفت معمولاً ضعیف است. قیمت نفت بیشتر تحت تأثیر عوامل عرضه و تقاضا در بازارهای جهانی انرژی است، در حالی که بیتکوین تحت تأثیر عوامل تکنولوژیکی و پذیرش عمومی قرار دارد. به عنوان مثال در اوایل سال 2020، با افت شدید قیمت نفت به دلیل کاهش تقاضای جهانی ناشی از پاندمی، قیمت بیتکوین نیز برای مدت کوتاهی کاهش یافت، اما همبستگی قوی و مداومی بین این دو مشاهده نشد.

همبستگی بیتکوین با دیگر داراییهای مالی میتواند بسته به شرایط بازار و عوامل اقتصادی متفاوت باشد. در کل، بیتکوین معمولاً با داراییهای ریسکی مانند شاخصهای سهام همبستگی مثبت دارد، در حالی که با داراییهای امن مانند دلار آمریکا همبستگی منفی دارد. این تحلیلها میتوانند به سرمایهگذاران کمک کنند تا پرتفوهای خود را بهتر مدیریت کنند و درک بهتری از رفتار بیتکوین در مقایسه با داراییهای سنتی داشته باشند.

همبستگی به عنوان یک ابزار تحلیلی قدرتمند، در مدیریت ریسک ارزهای دیجیتال اهمیت زیادی دارد. با استفاده از این مفهوم، سرمایهگذاران میتوانند ریسکهای مختلف را بهبود بخشند و استراتژیهای موثرتری برای سرمایهگذاری در بازار پویا و پیچیدهی ارزهای دیجیتال ایجاد کنند. با این حال، به دلیل نوسانات بالا و عوامل خارجی متعدد، همبستگیها باید به دقت و به صورت مستمر مورد بررسی قرار گیرند. استفاده هوشمندانه از همبستگی میتواند به کاهش ریسک و افزایش بازدهی کمک کند، اما نباید به عنوان تنها ابزار تحلیل استفاده شود.به طور کلی، شناخت دقیق همبستگی و کاربرد آن میتواند به بهبود عملکرد و مدیریت موفق ریسکهای مرتبط با ارزهای دیجیتال کمک کند.