وال استریت در انتظار گزارشهای درآمدزایی، اونس چشم به راه تقاضای جهانی، تورم CPI و جلسات بانک های مرکزی در کانون توجهات

April 8, 2024

نویسنده: دیبا

سه ماهه دوم سال 2024 برای وال استریت شروعی سخت بود. زیرا پس از آمارهای قوی اقتصادی ایالات متحده و شگفتی سازی مجدد نتایج گزارش NFP و نیز سخنان مختلط اعضای فدرال رزرو، فعالان بازار در انتظارات خود در مورد نرخ بهره تجدیدنظر کردند. همچنین تشدید تنشهای ژئوپلیتیکی در خاورمیانه نیز برخی از نگرانیهای کوتاهمدت را برانگیخت. بنابراین قیمت نفت در بالاترین سطح پنج ماهه خود قرار گرفت و علیرغم عدم تقویت دلار، اونس به رکورد شکنی خود ادامه داد. ادامه شرایط بوجود آمده ممکن است نقش مهم حق تورم فدرال رزرو را پیچیده کند و به حاشیه براند.

در ماه آوریل، تمرکز بر فصل آینده درآمد ایالات متحده خواهد بود تا بررسی شود که آیا احیای درآمد شرکتها از نیمه دوم سال گذشته فضای بیشتری برای اجرا دارد یا خیر. طبق معمول، رژه درآمد با گزارشهای درآمدزایی بانکهای بزرگ ایالات متحده آغاز میشود و JPMorgan، Wells Fargo و Citigroup نتایج خود را جمعه پیشرو (12 آوریل) منتشر خواهند کرد.

همچنین این هفته دادههای تورمی مصرفکننده (CPI) و تولیدکننده (PPI) در ایالات متحده و چین، نشست بانکهای مرکزی اروپا، کانادا و نیوزیلند، گزارش های درآمدزایی ایالات متحده، تولید ناخالص داخلی بریتانیا و… در کانون توجه سرمایه گذاران خواهند بود.

آنچه در این تحلیل می خوانید:

باردیگر تورم ایالات متحده و صورتجلسه فدرال رزرو زیر ذرهبین سرمایهگذاران

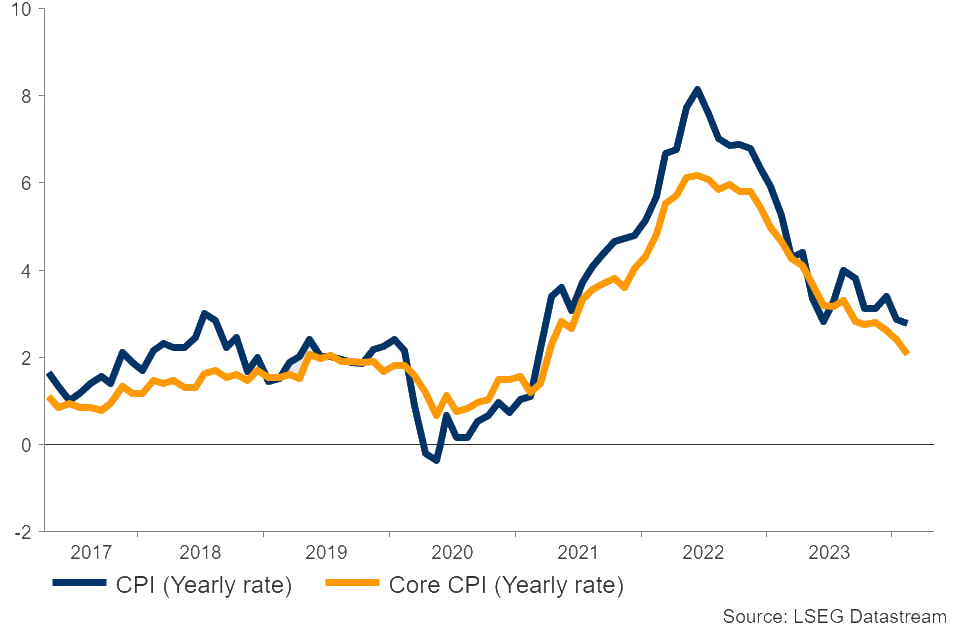

مهمترین رویداد این هفته در سشن آمریکا، دادههای تورمی بخش مصرفکننده(CPI) و تولیدکننده (PPI) برای ماه مارس خواهد بود. تورم در ماههای اخیر بهطور مداوم داغ بوده است، بهطوریکه بویژه در بخش مسکن چسبنده باقی مانده است، در بخش بیمه، هزینههای بیمه بهشدت بالاتر و هزینههای مدیریت پورتفوی موجب نتایج تورم هسته شدهاند.

هنوز ابهامات زیادی وجود دارد اما قیمتهای پرداختشده ISM، قیمتهای NFIB و شاخص هزینه اشتغال، همگی نشان میدهند که فشارهای قیمتی به طور معناداری در طول سال کاهش خواهد یافت. با این حال، فدرال رزرو در مورد برخی از مولفههای موثر در محاسبه تورم مانند افزایش یکباره قیمت سالانه بیمه، افزایش اجاره مسکن و… نگران است که چشمانداز را بیشتر مخدوش کرده است.

در این ماه انتظار میرود شاخص بهای مصرف کننده هسته (Core CPI) در اشل ماهانه 0.3% و در اشل سالانه 3.7% باشد که نسبت به دوره مشابه قبل در هر دو اشل با کاهش 0.1 درصدی مواجه است. همچنین انتظار میرود شاخص بهای مصرفکنندهی اصلی در اشل سالانه با کاهش 0.1 درصدی نسبت به دوره قبل به 0.3% برسد و در اشل سالانه با افزایش 0.2 درصدی هدد 3.4% را ثبت کند. در بخش تورم تولیدکننده نیز پیشبینیها حاکی از کاهش نسبی در این حوزه است. در مجموع در صورتیکه تورم داغتر از انتظارات منتشر شود، موجب عقب نشینی قیمتگذاران از کاهش نرخ بهره توسط فدرال رزرو در ماه ژوئن خواهد شد و تورم داغ به دنبال فشار بازار کار موجب تقویت دلار خواهد شد.

در مورد اونس نیز با توجه به شرایط اخیر بوجود آمده از لحاظ افزایش تقاضای جهانی برای فلز زرد، نوسانات دلار تاثیر کمتری بر نوسانات اونس خواهد داشت، مگر اینکه از لحاظ شرایط ژئوپولیتیک و تقاضای جهانی هفتهای آرام را سپری کنیم.

در نشست ژانویه، فدرال رزرو نرخ هدف خود را برای صندوق های فدرال رزرو برای پنجمین جلسه متوالی بین %5.25 تا 5.50%حفظ کرد، همانطور که انتظار میرفت. نمودار دات پلات به روز شده فدرال رزرو نشان داد که میانگین نقطه پایانی 2024 در 4.625٪ باقی مانده است و همچنان به سه کاهش نرخ 0.25 درصدی در سال جاری اشاره کرد.

فدرال رزرو پیشبینیهای تورم و رشد هزینههای مصرف شخصی (PCE) خود را برای سال 2024 افزایش داد. در همان زمان، متوسط نرخ بیکاری آن در سال 2024 به 4.0 درصد کاهش یافت و در سال 2025 در 4.1 درصد باقی ماند. رئیس فدرال رزرو تأیید کرد که در گفتگوی عمیق در مورد کاهش سرعت کترازنامه صورت گرفته بود، اگرچه تصمیمی در مورد میزان تیپرینگ گرفته نشده بود.

صورتجلسهای که روز چهرشنبه منتشر میشود، از لحاظ دریافت جزئیات بیشتر در مورد برنامههای فدرال رزرو برای ترازنامه، سرنخهای اضافی در مورد زمانی که فدرال رزرو انتظار شروع کاهش نرخ بهره را دارد و دیدگاه هایش در مورد انتشار داده های داغتر از حد انتظار ایالات متحده بررسی می شود. گرچه بعید به نظر میرسد حاوی اطلاعات بسیار متفاوت و جذابی باشد. هر گونه تغییرات قابل توجه در صورتجلسه فدرال رزرو میتواند موجب نوسانات گسترده هرچند کوتاه در دلار آمریکا شود.

آیا بانک مرکزی اروپا سیگنالی مبنی بر کاهش نرخ بهره میدهد؟!

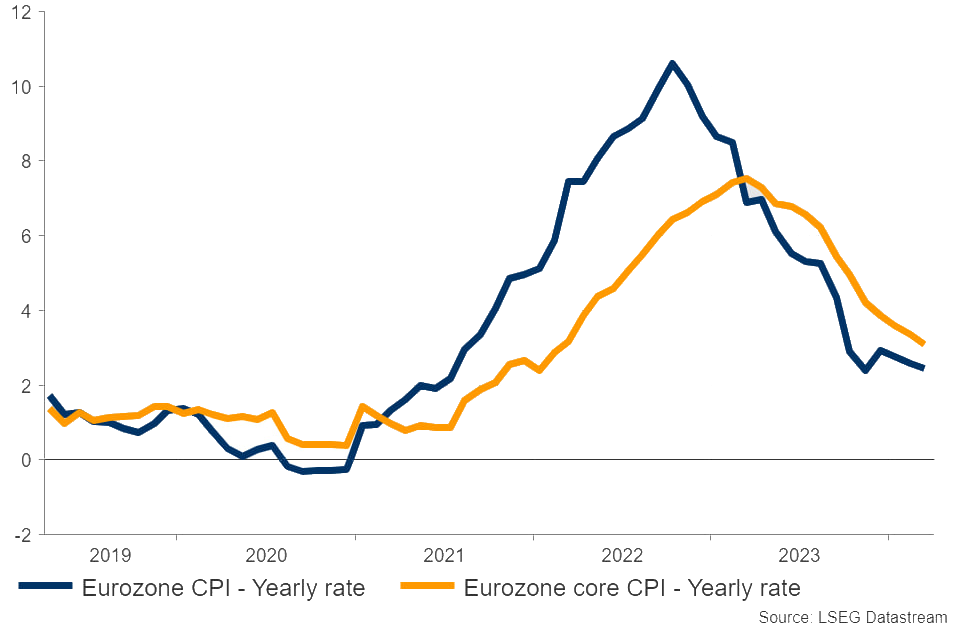

انتظار میرود روز پنجشنبه بانک مرکزی اروپا (ECB) نرخ بهره را برای چهارمین جلسه متوالی بدون تغییر نگه دارد و نرخ تسهیلات سپرده خود را 4.0% اعلام کند. با این حال، با کاهش غیرمنتظره تورم منطقه یورو در ماه گذشته، این مورد برای بانک مرکزی اروپا برای شروع چرخه کاهش نرخ بهره در اوایل نشست ژوئن تقویت شده است.

صورتجلسه جلسه مارس نشان داد که سیاستگذاران زمینه را برای تسهیل سیاستهای قریبالوقوع فراهم میکنند و بیان میکنند که «موضوع بررسی کاهش نرخها در حال تقویت است» و تاریخ اولین کاهش نرخ اکنون «به وضوح در حال بررسی است». بازارهای پول در حال حاضر به احتمال 80% برای کاهش 25 ژوئن نرخ بهره و سه تا چهار کاهش تا پایان سال را قیمت گذاری میکنند.

این در حالی است که بعید به نظر میرسد سیاستگذاران هنوز برای مبارزه با تورم کاملاً مواضع روشنی داشته باشند، هر گونه تغییر لحن از نشست ماه مارس یا اشارهای به بحث در مورد کاهش نرخ بهره در نشست آتی، برای تأیید بیشتر حرکت سیاستی در ژوئن، تحت نظر خواهد بود.

البته به موازات مواضع بانک مرکزی اروپا، سرمایه گذاران به وضعیت نا مطلوب اقتصاد حوزه یورو نیز توجه خواهند کرد. رکود فنی حوزه یورو که منجر به کاهش فشارهای تورمی شده از یک سو و قیمتهای بسیار پایین گاز طبیعی، وضعیت خوب سنتیمنت ریسک حاکم بر بازارهای سهام جهان از سوی دیگ که از دیگر عوامل کاهش تورم در حوزه یورو بوده است نیز از نگاه تیزبین فعالین بازار دور نخواهد ماند.

از نشست بانکهای مرکزی کانادا و نیوزیلند چه انتظاراتی داریم؟

بانک مرکزی کانادا روز چهارشنبه آخرین جلسه خود برای تعیین نرخ بهره را برگزار خواهد کرد. انتظار نمیرود این بانک کاهش چندانی در نرخ بهره انجام دهد. آنچه در این جلسه مورد توجه قرار خواهد گرفت، جستجوی سرنخهایی برای کاهش نرخ بهره در تابستان خواهد بود.

البته باید توجه داشته باشیم که گرچه فشار بازار کار در کانادا کم شده است اما کمبود مسکن موجب بالا ماندن هزینههای مسکن و اجاره بها شده و میتواند در ماههای آتی نقش موثری در تورم زایی ایفا کند. از سوی دیگر با تشدید تنشها در خاورمیانه، ادامه افزایش قیمت نفت میتواند حرکت کمتر داویش احتمالی بانک مرکزی کانادا را خنثی کند و موجب رشد دلار کانادا (CAD) شود.

همچنین در روز چهارشنبه، بانک مرکزی نیوزیلند نیز جلسه خواهد داشت تا آخرین تصمیم خود را در مورد نرخ بهره اتخاذ کند. با توجه به اینکه تورم در نیوزیلند همچنان بالا است، انتظار نمیرود بانک مرکزی نیوزیلند بخواهد نرخ بهره را کاهش دهد. از سوی دیکر کیوی (Kiwi) چشم به راه دادههای تورمی و دادههای صاردارت و واردات چین دوخته است. در صورتیکه دادههای چین امیدوارکننده باشد، میتوانیم شاهد رشد دلار نیوزیلند باشیم.

آخرین وضعیت تورم چین چه پیامهایی به دنیا مخابره خواهد کرد؟

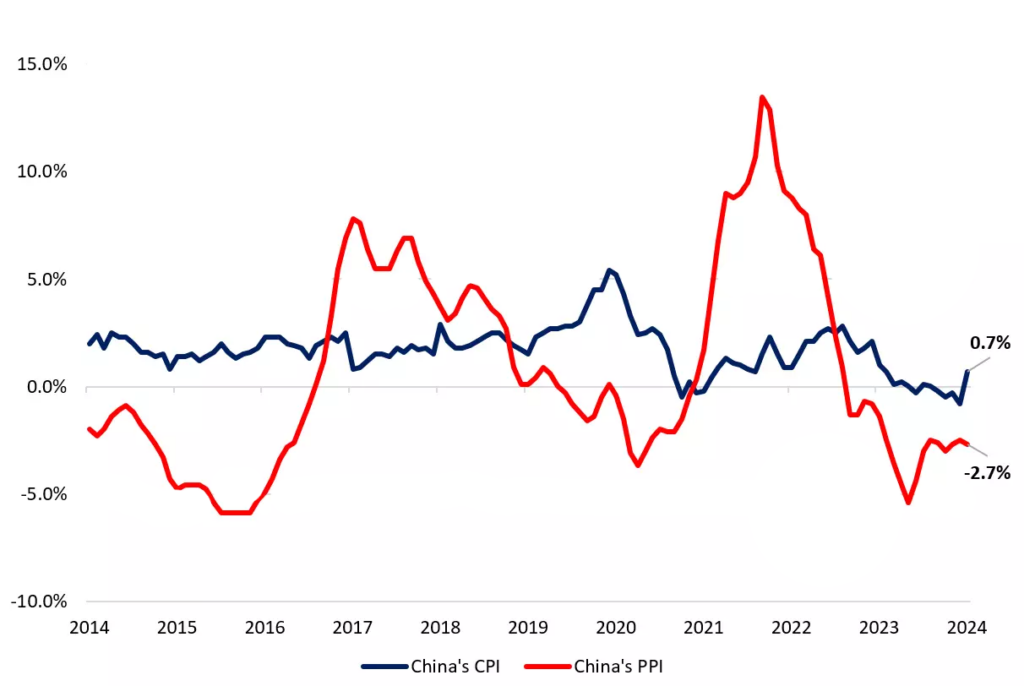

آخرین دادههای تورم چین نشان داد که قیمتهای مصرفکننده در ماه فوریه با رشد سالانه 0.7 درصدی به محدوده مثبت بازگشته است و اولین افزایش خود را از سپتامبر 2023 به ثبت رسانده است. با این حال، قیمتهای تولیدکننده آن با کاهش 2.7 درصدی نسبت به مدت مشابه سال قبل کاهش یافته است، که نسبت به کاهش 2.5 درصدی در ژانویه کاهش عمیقتری دارد.

با چرخش قیمتهای مصرفکننده در فوریه که به رونق هزینهها در طول تعطیلات سال نو چینی نسبت داده میشود، از افزایش قیمت مواد غذایی به هزینه سفر، همه نگاهها به این معطوف خواهد بود که آیا افزایش تقاضا میتواند تداوم داشته باشد یا فقط تغییر موقتی بوده است.

غافلگیریهای صعودی در دادههای شاخص مدیران خرید چین (PMI) در هفتهی گذشته نشان دهنده برخی شرایط سبز برای شرایط اقتصادی چین است، اما هرگونه بازگشت به کاهش تورم در آینده ممکن است به راحتی چنین خوشبینی را کاهش دهد. در ماه مارس، قیمتهای مصرفکننده چین ممکن است با کاهش قیمت مواد غذایی به 0.4 درصد نسبت به سال قبل کاهش یابد. داده های تورمی چین در روز پنجشنبه منتشر خواهد شد.

انتشار شاخص اطمینان مصرف کننده Westpac استرالیا

در ماه مارس، شاخص احساسات مصرفکننده Westpac با 1.8%کاهش به 84.4 از بالاترین رقم 20 ماههی خود که در ماه فوریه 86 بود، رسید. این کاهش نشاندهنده بدبینی مداوم خانوارهایی است که نگران فشارهای مالی و هزینههای زندگی خود هستند.

صورتجلسهای که اخیراً از جلسه هیئت مدیره بانک مرکزی استرالیا منتشر شده است، نشان میدهد که این بانک برای اولین بار در نزدیک به دو سال گذشته افزایش نرخ بهره را در نظر نگرفته است. انتشار این صورتجلسه مصادف با دوره نظرسنجی برای شاخص احساسات مصرف کننده بود و باید اعتماد مصرف کننده را در آوریل افزایش دهد.

ارقام تولید ناخالص داخلی بریتانیا در ماه فوریه به بهبود سه ماهه اول اشاره دارد

اقتصاد بریتانیا در پایان سال گذشته وارد یک رکود فنی شد، البته رکودی سطحی. اما افزایش تولید ناخالص داخلی ماهانه در ژانویه احتمالاً با افزایش اندک 0.1 درصدی در فوریه همراه خواهد بود و این نشان میدهد که اقتصاد بریتانیا به سمت رشد کلی مثبت سه ماهه اول حرکت میکند. مسلماً این ارقام اخیراً نسبتاً نوسان بوده است، اما انتظار میرود که در سال جاری تولید بریتانیا به تدریج بهبود یابد. میتوان گفت بیشتر فشار وامهای مسکن تأثیر کلان خود را پشت سرگذاشته است ، در حالی که رشد مثبت دستمزد واقعی باید به مخارج مصرفکننده کمک کند.

با این حال، برای بانک انگلستان، این چیزی نیست که زمان اولین نرخ را تعیین می کند. در عوض، این امر به تورم خدمات و رشد دستمزدها بستگی دارد که هر دو در اواخر این ماه منتشر خواهند شد. این یک تماس نزدیک بین کاهش نرخ بهره در ژوئن و آگوست است .