بار دیگر نوبت هنرنمایی گزارش NFPدر کنار تقاضای فزاینده برای اونس و تورم حوزه یورو

April 1, 2024

نویسنده: دیبا

با اینکه آغاز این هفته با تعطیلات عید پاک در اکثر سشن های معاملاتی مصادف بود. اما بازارها اولین روز کاری خود را پر جنب و جوش آغاز کردند. در این میان علیرغم رشد دلار، طلا (تحلیل اختصاصی اونس جهانی) به سبب اشتیاق بانکهای مرکزی برای خرید طلا سقف جدیدی را در ۲۲۶۵.۷۰ را ثبت کرد. البته ناگفته نماند سالی که نکوست از بهارش پیداست. موج هیجانات بازار از روز یکشنبه و پس از انتشار نتایج دلگرمکنندهی PMIهای چین پشت دروازه شهر بودند تا با آغاز بازار تاثیرات خود را در نوسانات بازار و بوِیژه سهام و نفت نشاندهند. لذا همزمان با رشد اونس شاهد افزایش قیمت نفت نیز بودیم.

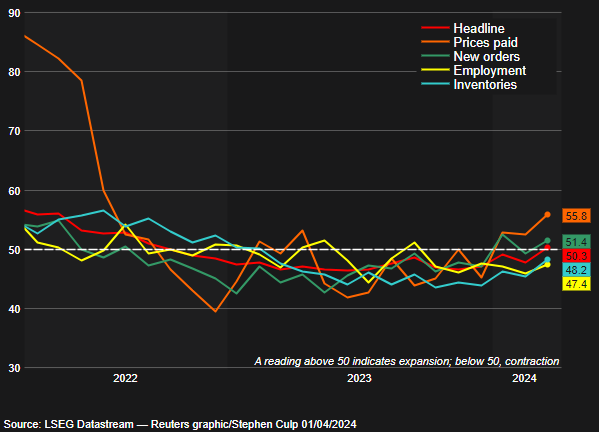

در سشن آمریکا نیز در مجموع PMI های تولیدی موسسهی ISM ایالات متحده برای اولین بار در 1.5 سال گذشته در ماه مارس رشد کرد، زیرا تولید به شدت بازگشت و سفارشات جدید افزایش یافت و بنابراین شاهد رشد دلار آمریکا بودیم.

با این حال کلیدیترین رویداد این هفته که میتواند سایر دادهها را تحت الشعاع خود قرار دهد، گزارش NFP است که در روز جمعه منتشر خواهد شد. شاخص سفارشات کارخانجات در روز سهشنبه و PMI خدماتی موسسهی ISM در روز چهارشنبه از دیگر رویدادهای مهم سشن ایالات متحده در این هفته هستند.

انتشار صورتجلسه بانک مرکزی استرالیا در روز سهشنبه، تورم حوزه یورو برای ماه مارس در روز چهارشنبه و دادههای اشتغال کانادا در روز جمعه از دیگر دادههای اقتصادی مهمی هستند که در این هفته منتشر خواهند شد.

همچنین توجه داشته باشید که با پایان فصل اول سال ۲۰۲۴، انتشار گزارشات درآمدزایی شرکتهای ایالات متحده برای سه ماهه اول ۲۰۲۴ از اول آوریل آغاز شده و به تدریج در هفتههای پیش رو نقش قابل توجهی در داغتر کردن تنور هیجانات بازار ایفا

خواهند کرد

آنچه در این تحلیل می خوانید:

آیا گزارش NFP و اشتغال، فدرال رزرو را به کاهش نرخ بهره نزدیکتر خواهد کرد؟

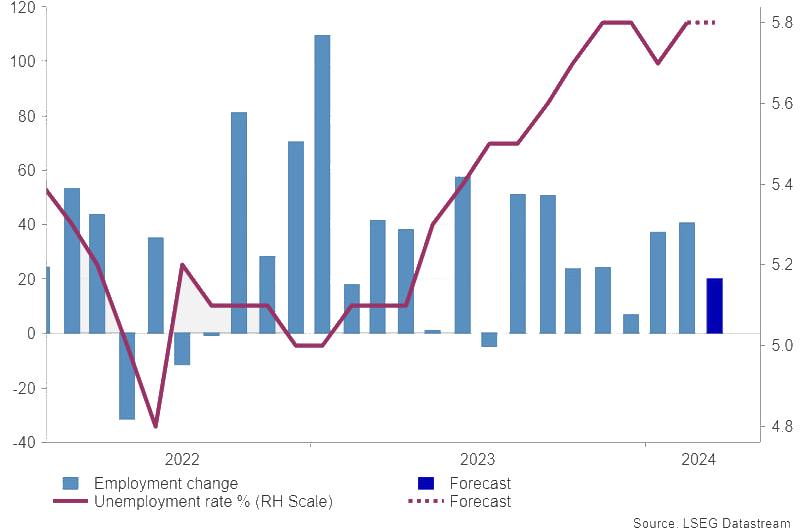

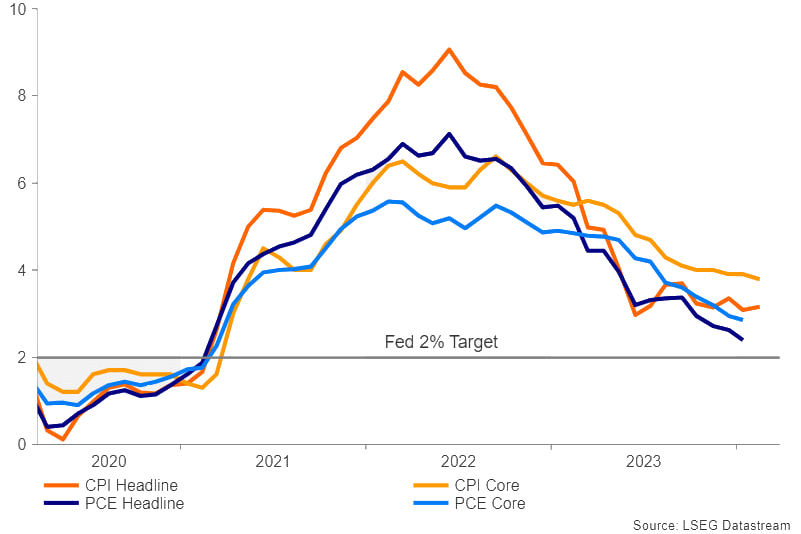

در نشست اخیر فدرال رزرو، سیاستگذاران ایالات متحده تحمل تورم اندکی بالاتر را نشان دادند و به دیدگاه خود برای کاهش سه نرخی تا سال 2024 پایبند بودند و در عین حال اذعان کردند که مسیر تورم به سمت هدف 2 درصدی آن “پردست انداز” خواهد بود. با این حال، با توجه به اینکه بازارها به دنبال این هستند که فدرال رزرو روند کاهش نرخ بهره خود را در اوایل نشست ژوئن آغاز کند، هر گونه نشانهای از سرد شدن بیشتر در بازار کار ایالات متحده برای تأیید چنین جدول زمانی بسیار مورد نیاز است. در اظهارات قبلی جروم پاول، رئیس فدرال رزرو، وی اذعان کرد که شرایط عرضه و تقاضای نیروی کار «به تعادل بهتری ادامه میدهد» و در صورت وجود «تضعیف قابلتوجه» در بازار کار، به دنبال کاهش نرخها خواهد بود.

انتظار میرود اقتصاد ایالات متحده در ماه مارس 20۵،000 شغل ایجاد کند که از 275،000 شغل در فوریه کمتر است، همچنین انتظار میرود نرخ بیکاری بدون تغییر در 3.9٪ باقی بماند و رشد سود ماهانه 0.3 % افزایش یابد که نسبت به 0.1% قبلی افزایش یافته است. در صورتیکه بار دیگر نتایج NFP شگفتی ساز شود، میتوانیم شاهد رشد دلار آمریکا باشیم.

همانطور رفتار اونس جهانی در روزهای آغازین هفته نشان داد، این هفته علاوه بر مسیر حرکت دلار، ادامه میزان تقاضای ایجاد شده نیز بر جهت حرکت اونس موثر خواهد بود. تقاضای فزاینده برای اونس میتواند حتی اثرات بازار اشتغال بسیار داغ را نیز خنثی کند و اونس به رکورد شکنی خود ادامه دهد.

هنرنمایی PMI های موسسهی ISM و شاخص سفارشات کارخانجات قبل از NFP

پیشبینیها حاکی از آن است که شاخص سفارشات کارخانجات ماه فوریه که در روز سهشنبه منتشر خواهد شد، از -۰.۳.۶% ماه قبل به ۱.۱% بهبود یابد. نتایج بهتر از انتظارات منجر به رشد دلار خواهد شد. از سوی دیگر، پس از درخشش PMI تولیدی موسسهی ISM، این بار در روز چهارشنبه PMI خدماتی این موسسه که مهمتر نیز است منتشر خواهد شد. نتایج بهتر از انتظار این شاخص قبل از روز جمعه میتواند نهایت حمایت از دلار را داشته باشد.

تورم مصرف کننده در حوزه یورو و نقش آن در کاهش نرخ بهره در ماه ژوئن!

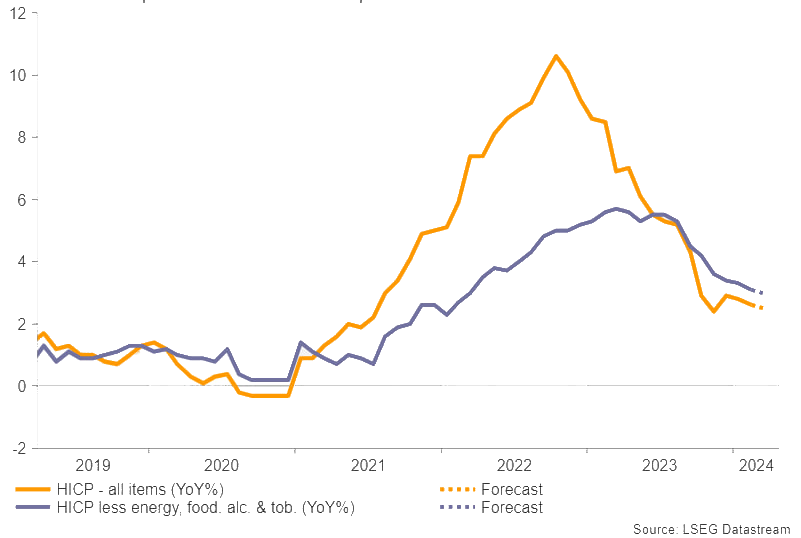

تورم اصلی و هسته در منطقه یورو از زمان اوج خود در سال 2023 روند کاهشی آشکاری را نشان داده است، به طوری که Core CPI در فوریه امسال 3.1 % افزایش یافت که پایینترین سطح آن در تقریباً دو سال گذشته است. نتایج تورم نیز در ماه فوریه به تنها 2.6%کاهش یافته است در حالی که اوج آن 10.6% است که نشاندهنده موفقیت مداوم شرایط پولی سخت فعلی در مبارزه با تورم است.

با افزایش درخواستها در میان سیاستگذاران بانک مرکزی اروپا (ECB) برای انقباض قریبالوقوع سیاستهای پولی، پیشرفت بیشتر کاهش تورم فضای بیشتری را برای بانک مرکزی فراهم میکند تا کاهش زودتر نرخها را در نظر بگیرد. وقوع چنین سنارویی موجب تضعیف یورو خواهد شد. البته انتشار نتایج تورمی قویتر از حد انتظار میتواند احتمال کاهش نرخ بهره در ژوئن را کاهش دهد، اما هرگونه رشد یورو ناشی از این دادهها احتمالا محدود و کوتاهمدت خواهد بود زیرا سیاستگذاران بانک مرکزی اروپا تمایل بیشتر روی کاهش نرخ بهره دارند. انتظار می رود که تورم اصلی به 2.5٪ در ماه مارس کاهش یابد در حالیکه عدد قبلی برای آن 2.6٪ بوده است و Core CPI نیز 3% باشد.

چه انتظاری از صورتجلسه بانک مرکزی استرالیا میرود؟

در نشست اخیر بانک مرکزی استرالیا، این بانک طبق انتظار، نرخ بهره را برای سومین جلسه متوالی در 4.35% ثابت نگه داشت. با این حال، بانک مرکزی با حذف عبارت قبلی که «افزایش بیشتر نرخهای بهره را نمیتوان منتفی کرد»، تعصب سختگیرانه خود را کاهش داد.

دادههای اخیر تورم نیز دیدگاه بانک مرکزی استرالیا را تأیید کرده است، نتایج پایینتر از حد انتظار، این اطمینان حاصل میکند که تورم ممکن است در شرایط سخت پولی فعلی تحت کنترل باقی بماند. انتظارات بازار برای رسیدن به اوج نرخ بهره به خوبی تثبیت شده است و فعالان بازار اکنون به دنبال کاهش نرخ در اوایل ماه آگوست هستند. با این کار، صورتجلسهها برای یافتن سرنخهای مربوط به جدول زمانی کاهش نرخها و عوامل یا دادههایی که ممکن است بانک مرکزی را ترغیب به اقدام زودتر در سیاستهای تسهیل کند، جستجو میشود. هر نشانهای مبنی بر آغاز زودتر کاهش نرخ بهره موجب افت دلار استرالیا خواهد شد.

دلار کانادا چشم به راه دادههای اشتغال !!

این هفته گزارش اشتغال ماه مارس کانادا در روز جمعه منتشر میشود. انتظار میرود اقتصاد کانادا در ماه مارس حدود 20 هزار فرصت شغلی جدید ایجاد کرده باشد. در صورتیکه نتایج بسیار داغتر یا خنکتر از پیشبینیها باشد، نتایج دادههای اشتغال می تواند تاثیر ماندگارتری در میزان نوسانات دلار کانادا بگذارد. در غیر این صورت اختلافات نه چندان چشمگیر، نمیتواند دلار کانادا را چندان جابجا کند.

از سوی دیگر، نتایج اشتغال ایالات متحده و به تبع آن نوسانات شدید دلار آمریکا در روز جمعه، میتواند دامنه حرکتی دلار کانادا را به شدت تحت تاثیر قرار داده و محدود کند.