نمودار چوب هاکی Hockey Stick در دنیای اقتصاد و بازارهای مالی به نمودار قیمتی اشاره دارد که یک رشد سریع انفجاری در قیمت را پس از یک دوره نسبتا کوتاه و با ثبات نشان می دهد. در مقاله حاضر بنا داریم تا به این منحنی معروف و تاریخچه آن بپردازیم و ببینیم که چگونه ای نمودار راه خود را به بازارهای مالی باز کرده است. در ادامه مقاله به تفسیر نمودار پرداخته و بررسی می کنیم که چگونه با استفاده از نمودار چوب هاکی Hockey Stick رشد انفجاری سهام را شناسایی کنیم؟

اگر به این موضوع علاقمندید، تا پایان این مقاله با ما همراه باشید.

نمودار چوب هاکی Hockey Stick

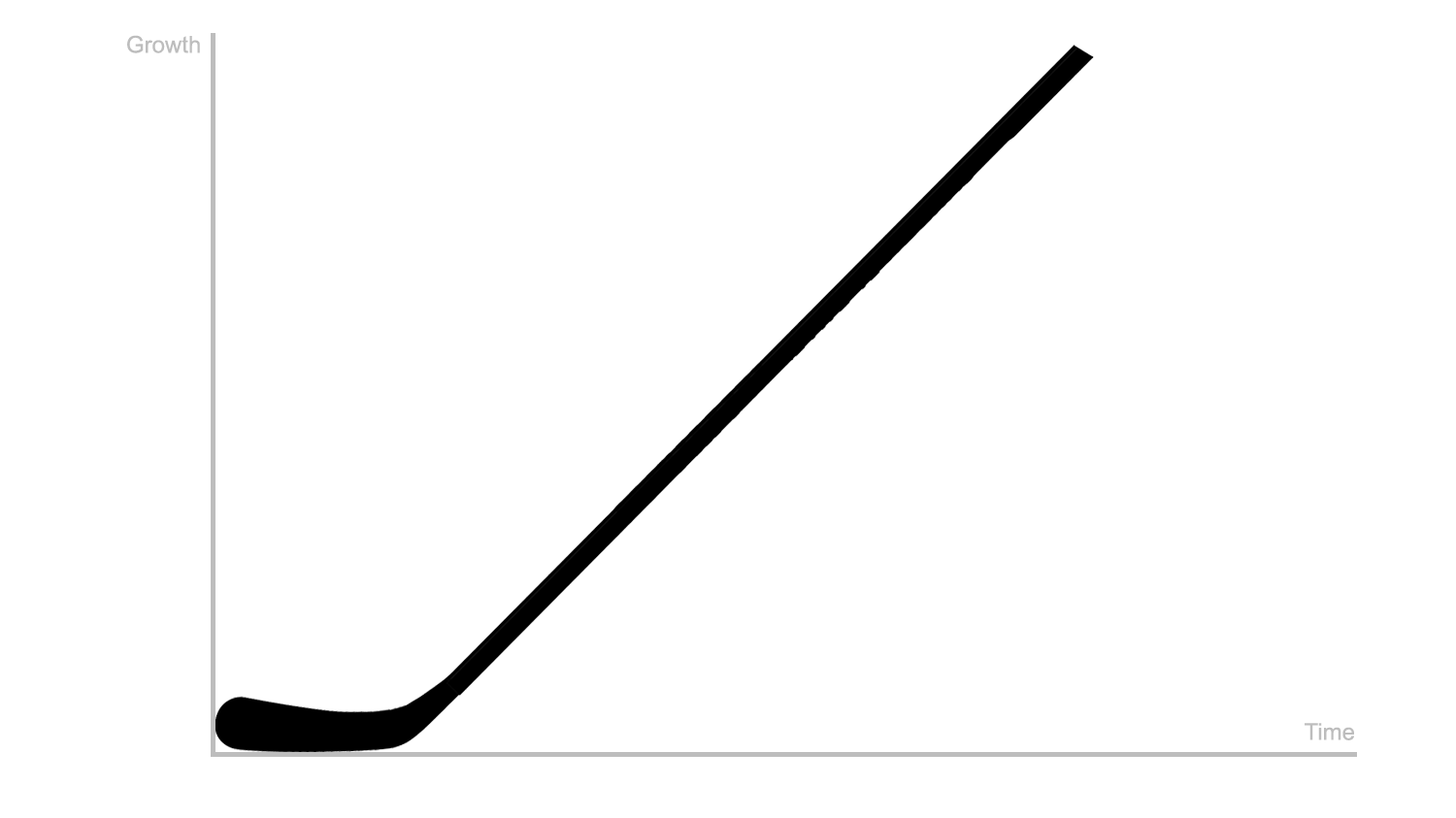

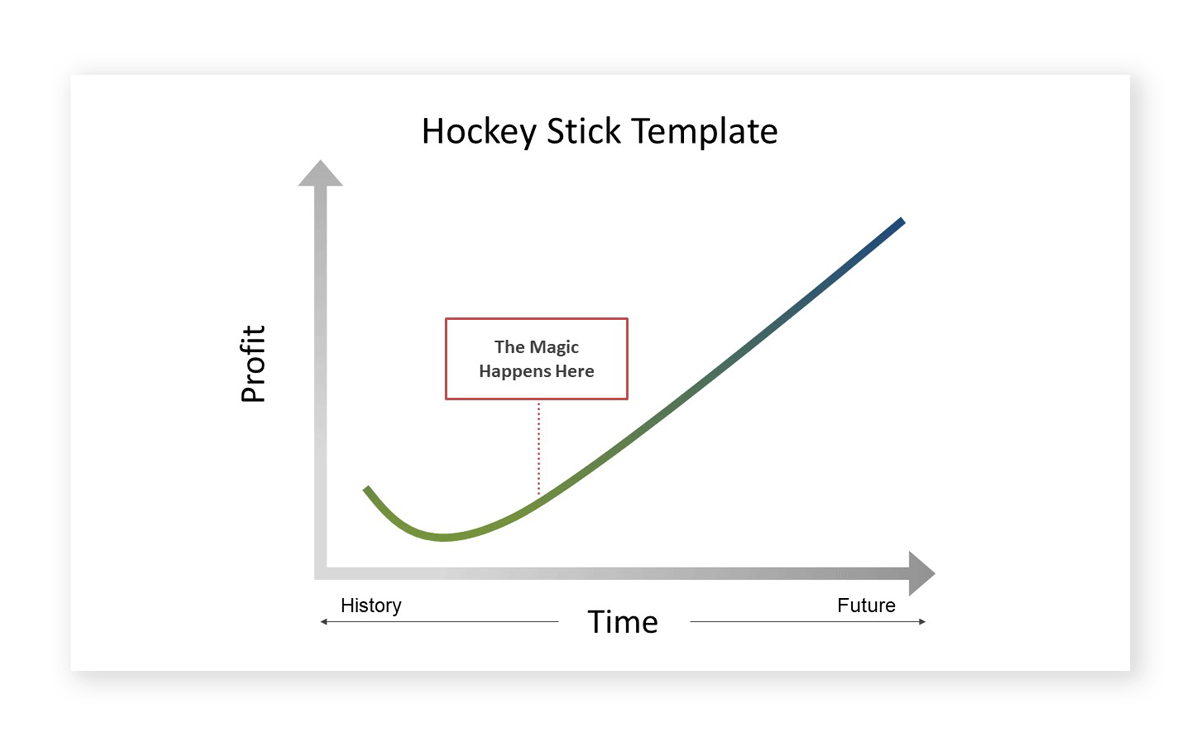

نمودار چوب هاکی نموداری با شکل چوب هاکی روی یخ است که شامل یک تیغه تقریبا تخت و یک دسته بلند با شیب بسیار تند است. این نمودار یک نمودار دوبعدی است که در یک محور مختصات دوبعدی ترسیم می شود. محور X یا محور افقی زمان (غالبا بر حسب سال) و محور عمودی یا محور Y داده هایی که در حال بررسی هستند را نمایش می دهد. این داده ها می توانند درآمد یک استارت آپ، دمای کره زمین، میزان جمعیت یک کشور و … باشند. نمودار چوب هاکی در علوم و حوزه های مختلف کاربرد دارد و برای به نمایش گذاشتن تغییرات چشمگیر و ناگهانی و رشدهای انفجاری مورد استفاده قرار می گیرد. نمودار چوب هاکی می تواند نشان دهنده تغییرات شدید و سریع در درآمد شرکت ها و به ویژه استارت آپ ها، تغییرات دمایی و آب و هوایی و یا افزایش فقر در جوامع انسانی باشد. این نمودار در اغلب حوزه های علمی از جمله اقتصاد، بازاریابی و اندازه گیری نتایج پزشکی و … یک بخش تقریبا نزدیک به صفر (تیغه چوب هاکی) دارد و پس از آن، حرکت طولانی و مستقیما رو به بالای آن شروع می شود که دسته چوب هاکی را تشکیل می دهد. در مقابل، در علم آب و هوا یک نمودار بسیار معروف چوب هاکی به نام “نمودار دمای جهانی” وجود دارد که تغییرات دمای کره زمین را در طول 1000 سال به نمایش می گذارد. این نمودار یک چوب هاکی خوابیده است که دسته بلند آن به صورت افقی و تیغه آن رو به بالا قرار دارد.

فارغ از حوزه فعالیت، نمودار چوب هاکی ابتدا به یک دوره کوتاه سطح فعالیت نزدیک به صفر اشاره می کند (تیغه چوب هاکی)، بعد از آن یک خم شدن ناگهانی که نشان دهنده نقطه عطف حرکت است و در انتها، افزایش بلند و طولانی با یک شیب تند را داریم که با دسته چوب هاکی به نمایش گذاشته می شود. از آنجا که در این نمودار تغییرات سریع و شدید به نمایش گذاشته می شود، عموما وقوع آن می تواند توجهات را به خود جلب کند و نشانه واضحی است مبنی بر اینکه بایستی به عوامل به وجود آورنده تغییرات توجه بیشتری کرد. مهم است که پس از وقوع این نمودار و افزایش های ناگهانی، بتوان این نکته را مشخص کرد که آیا با یک تغییر جهت اساسی روبه رو هستیم و یا تنها یک انحراف ساده رخ داده است.

نمودار رشد چوب هاکی چیست؟

همانطور که گفته شد نمودار چوب هاکی به یک رشد سریع و ناگهانی پس از یک دوره سکون طولانی اشاره می کند بنابراین مرسوم است که به نمودار چوب هاکی Hockey Stick نمودار “رشد چوب هاکی” هم می گویند. در بازارهای مالی اصطلاح “رشد چوب هاکی” زمانی استفاده می شود که یک استارت آپ به سرعت جایگاه خود را در بازار به دست آورده و سریع و شدید رشد می کند. در واقع نمودار چوب هاکی به رشدهای انفجاری پس از دوره های آرامش و حتی رکود اشاره دارد. این رشد پس از یک نقطه عطف اتفاق می افتد و پس از اتمام رشد، معمولا شرایط دوباره آرام شده و نمودار مسطح می گردد.

مراحل نمودار چوب هاکی و تفسیر آن

هر نمودار رشد چوب هاکی دارای سه مرحله زیر است:

- مرحله تیغه یا مرحله رشد ضعیف: اسم این مرحله به تیغه چوب هاکی اشاره دارد و در واقع منظور از آن، مرحله ای است که به عنوان مثال، یک استارت آپ تلاش می کند که پس از ورود به بازار موقعیت خود را در بازار تثبیت کند.

- نقطه عطف رشد: در این مرحله رشد داده مورد نظر (در اینجا درآمد استارت آپ) شروع می شود و شاهد آغاز شیب حرکتی تند رو به بالا در نمودار هستیم.

- رشد فزاینده: در این مرحله –که دقیقا پس از نقطه عطف رشد شروع می شود- شاهد روند صعودی داده ها در یک خط مورب مستقیم هستیم. این رشد تصاعدی برای مدتی ادامه پیدا می کند تا دسته چوب هاکی شکل بگیرد. پس از آن به احتمال زیاد روند به حالت عادی برگشته و رشد خطی از سر گرفته خواهد شد.

برخی نمودارهای چوب هاکی یک مرحله اضافی را هم به نمایش می گذارند. این مرحله اضافی مرحله “سرهم بندی ” نام دارد و با خط نقطه چین قبل از تیغه به نمایش گذاشته می شود. این مرحله در مثال استارت آپ، مرحله ای است که در آن امکان سنجی ایده مورد بررسی قرار می گیرد. این مرحله تنها زمانی به پایان می رسد که تعهد کامل برای اجرای ایده به وجود بیاید. در صورت پایان این مرحله، مرحله تیغه آغاز شده و استارت آپ تلاش می کند که جای خود را در بازار تثبیت کند. کارشناسان معتقدند که اگرچه هر کدام از مراحل نمودار چوب هاکی چالش های خود را برای استارت آپ دارد اما، این مرحله سال های تیغه است که می تواند رشد یا شکست شرکت را در آینده مشخص کند. این مرحله سخت ترین مرحله از نظر فیزیکی و روحی است؛ جایی که موسس شرکت و صاحب ایده بایستی همه کارهای سنگین از جمله تولید، معرفی و فروش محصول و نیز خدمات مشتریان را انجام دهد و در عین حال از یادگیری غافل نشود.

بیشتر بخوانید: خط روند چیست؟

چقدر طول می کشد تا نمودار رشد چوب هاکی پدیدار شود؟

به طور متداول، برای کسب و کارهای جدید دو سال طول می کشد تا از مرحله طوفان اولیه و سودهای ناچیز شروع کار گذشته و به مرحله رشد برسند. اگرچه امروزه به لطف شبکه های اجتماعی، وجود بازارهای آنلاین همچون آمازون و علی بابا و نیز گسترش فرهنگ خرید آنلاین که به واسطه همه گیری کووید-19 متداول شد، احتمالا این دو سال می تواند بسیار کمتر شود. به هر حال اگر مرحله رشد فزاینده و تصاعدی تجربه شود، به طور حتم به زودی به پایان می رسد. در اینجا اگر استارت آپ توانسته باشد در حفظ ارتباط با مشتریان و جلب رضایت آنها موفق عمل کند، رشد شرکت به صورت خطی ادامه پیدا خواهد کرد. در اینجا لازم است تکرار کنیم که تفسیر اشتباه از این الگو و شرایط شرکت می تواند منجر به سقوط آن شود چرا که، گاهی رشد تصاعدی نه به خاطر بهبود شرایط بنیادین شرکت بلکه، صرفا در پی یک سفارش کوتاه مدت یا به دلیل شرایط مطلوب بازار رخ داده است و رشد شرکت موقتی است.

بنابراین هنگام مشاهده نمودار چوب هاکی لازم است مشخص کنیم که آیا رشد اساسی و واقعی اتفاق افتاده و یا یک انحراف ساده رخ داده است.

چگونه با استفاده از نمودار چوب هاکی Hockey Stick رشد انفجاری سهام را شناسایی کنیم؟

به طور کلی معامله گران همواره به دنبال نشانه هایی هستند که بتوانند زمان مناسب برای ورود به معاملات سودده را پیدا کنند. یکی از ابزارهایی که در این مورد توجه معامله گران را به خود جلب می کند، نمودار چوب هاکی است. همانطور که گفتیم نمودار چوب هاکی شامل سه مرحله است که شناخت آنها می تواند به شناسایی این الگو کمک کند. در مرحله تیغه شاهد ثبات یا رشد تدریجی شرکت هستیم که به صورت یک خط افقی یا اندکی متمایل به بالا نشان داده می شود. مرحله نقطه عطف شامل یک انحنای تند و ناگهانی رو به بالا پس از مرحله تیغه است.

آخرین مرحله یک رشد سریع تصاعدی و مداوم را نشان می دهد که دسته چوب هاکی را تشکیل می دهد. این مرحله غالبا با افزایش شدید در حجم معاملات همراه است که خود تاییدی بر شکل گیری مرحله “رشد فزاینده” است. دقت کنید که الگوی چوب هاکی می تواند در دوره های زمانی مختلف از روز تا ماه ایجاد شود بنابراین، برای پیدا کردن الگو معامله گران بایستی همواره هوشیار و گوش به زنگ باشند.

تشخیص الگوی چوب هاکی روی نمودار درآمد یک شرکت معمولا نشان دهنده افزایش اقبال عمومی به کالاها یا خدمات ارائه شده توسط آن شرکت بین مصرف کنندگان و در نتیجه افزایش حجم فروش است. افزایش حجم فروش به نوبه خود می تواند منجر به افزایش ارزش سهم و در نتیجه افزایش درآمد شرکت شود. بنابراین وقتی الگوی چوب هاکی مشاهده می شود، پیش بینی این است که قیمت سهام شرکت نیز به شکل فزاینده ای افزایش خواهد یافت و در نتیجه، این فرصتی برای سرمایه گذاران است تا در این شرکت سرمایه گذاری کنند.

معامله ی نمودار چوب هاکی

وقتی نمودار چوب هاکی مشاهده می شود و حجم معاملات روی یک سهم افزایش می یابد، بهترین کار این است که معامله گر یک پوزیشن لانگ روی دارایی باز کند. برای سود بردن از نمودار چوب هاکی راه های متفاوتی وجود دارد که سرراست ترین آنها خرید سهام مورد نظر است. راه دیگر شرط بندی روی قیمت با استفاده از ابزارهای معاملاتی مانند قراردادهای مابه التفاوت یا CFD هاست. در این حالت معامله گر بدون اینکه واقعا دارایی را بخرد، روی افزایش قیمت آن شرط بندی می کند.

مثال هایی از ظهور نمودار چوب هاکی در بازارهای مالی

مشاهده نمودار چوب هاکی به ویژه برای کسب و کارهایی که طوفان راه اندازی استارت آپ را پشت سر گذاشته و به اندازه بازار مناسب و محبوبیت کافی بین هواداران خود دست یافته اند، پدیده متداولی است. در این بخش دو مورد از معروفترین مثال های نمودار چوب هاکی در رابطه با استارت آپ ها را بررسی می کنیم: بازار تجارت الکترونیک Groupon Inc. و سرویس پخش اشتراک Netflix

یکی از مهمترین و معروفترین مثال های نمودار چوب هاکی شرکت Groupon inc. است که توانست در عرض 2.5 سال به فروش بالای یک میلیارد دلار دست یابد. این زمان برای شرکت های بزرگی مثل آمازون و گوگل بیش از 5 سال به طول انجامید بنابراین، Groupon در این زمینه به رکورد تازه ای دست یافت. در سال افتتاح یعنی 2008، این شرکت 100 هزار دلار و در سال بعد 14.5 میلیون دلار فروش را ثبت کرد که تیغه چوب هاکی را تشکیل می دهند. پس از آن و در سال 2010، کمپانی گزارش فروش 312 میلیون دلاری را منتشر کرد که می تواند به عنوان پیچ رو به بالا یا همان نقطه عطف در نمودار چوب هاکی در نظر گرفته شود. پس از آن و در سال 2011، کمپانی Groupon فروش 1.6 میلیارد دلاری را ثبت و با تشکیل دسته چوب هاکی، نمودار را تکمیل کرد. در واقع اگر داده های مربوطه را در دو محور X و Y بگذاریم (زمان را در محور X و میزان فروش را در محور Y)، آنچه از به هم پیوستن این نقاط مشاهده خواهیم کرد به وضوح یک نمودار چوب هاکی Hockey Stick خواهد بود.

آنچه در اینجا مهم است و باید به آن توجه شود این است که، ظاهر شدن نمودار چوب هاکی در بازار سهام لزوما به معنای سودآوری شرکت نیست و تنها به میزان فروش آن دلالت دارد. همچنان که در مورد شرکت Groupon نیز فروش 1.6 میلیارد دلاری به معنای سودآوری شرکت نبود و در همین سال، شرکت ضرر خالص 400 میلیون دلاری را به دلیل هزینه های سرسام آور تبلیغات و بازاریابی ثبت کرد.

مثال بعدی نتفلیکس است. این شرکت قبل از اینکه خدمات پخش خود را در سال 2007 ارائه دهد یک نمودار رشد چوب هاکی را تجربه کرده بود: مرحله تیغه نتفلیکس بین سالهای 1997 تا 2000 رخ داد. در سال 2000 نقطه عطف رشد شرکت با رسیدن درآمد سالیانه به 41 میلیون دلار رخ داد که نوید یک رشد فزاینده را می داد. مرحله رشد فزاینده در طول سال 2001 رخ داد؛ آنجا که تعداد مشترکین نتفلیکس به 500 هزار نفر رسید و عرضه اولیه عمومی 15 دلاری به ازای هر سهم را برگزار کرد.

مزایا و محدودیت های استفاده از الگوی نمودار چوب هاکی در معاملات

استفاده از الگوی چوب هاکی در معاملات مزایایی دارد که در ادامه به آنها می پردازیم.

- افزایش دقت در پیشگویی ترندهای بازار: چه یک معامله گر با تجربه باشید و چه تازه کار، استفاده از نمودار چوب هاکی –به عنوان یک الگوی دقیق و کاربر پسند- در پیشگویی روند قیمت ها می تواند کار شما را بسیار ساده تر کند. از آنجا که این الگو هم روند های تاریخی و هم فعلی قیمت را ردیابی می کند، می تواند در پیشگویی روند آینده قیمت بسیار عالی عمل کند و با توجه به شهودی که به معامله گر می دهد، ریسک را به حداقل و بازدهی را به حداکثر برساند.

- افزایش اطمینان ورود به معامله: افزایش اطمینان ورود به معامله شاید مهمترین امتیاز الگوی چوب هاکی باشد. این اطمینان از آنجا ناشی می شود که کاربران این الگو یاد می گیرند که به طور منظم عوامل تکنیکال موثر بر بازار را ردیابی کرده و از عناصر مختلفی که بر روند قیمت ها تاثیر می گذارد غافل نشوند. همین عوامل می تواند به افزایش اطمینان معامله گران کمک کرده و به آنها در گرفتن تصمیمات بهتر معاملاتی یاری برساند.

- سود بیشتر و ریسک کمتر: اگرچه تخصص نمودار چوب هاکی در پیش بینی قیمت است اما، این الگو می تواند به معامله گران در بهینه سازی رویکردهای مدیریت پورتفو نیز کمک کند. معاملهگران میتوانند با تعدیل داراییهای خود بر اساس تحلیلهایشان از روندهای صعودی یا نزولی احتمالی بازار، موقعیتهای لانگ یا شورت مناسب بگیرند. با کمتر قرار گرفتن در معرض ریسک نزولی، احتمال افزایش سود کسب شده بیشتر می شود. از آنجا که کاربران الگوی چوب هاکی اطمینان بیشتری به پیش بینی های خود از روند حرکت قیمت بازار دارند، احتمال اینکه بتوانند با اعتماد بیشتر یک سبد متنوع سرمایه گذاری ایجاد کنند بیشتر خواهد شد.

در کنار مزایایی که ذکر شد، استفاده از نمودار چوب هاکی محدودیت هایی نیز دارد. از جمله اینکه مانند هر الگوی دیگری می تواند سیگنال های اشتباه صادر کرده و معامله گر را به اشتباه بیندازد. برای جلوگیری از این مشکل، به تریدرها پیشنهاد می شود که از اندیکاتورهای دیگری نیز برای عتبارسنجی سیگنال های الگوی چوب هاکی استفاده کرده و تنها به استفاده از این الگو اکتفا نکنند.

نتیجه گیری

نمودار چوب هاکی که نشان دهنده یک دوره انفجار قیمت پس از یک دوره قیمت ثابت و یا حتی رکود قیمتی است. از به هم متصل کردن نقاط داده، نموداری به دست می آید که شبیه به چوب هاکی است و شامل سه مرحله است:

- مرحله تیغه یعنی مرحله قیمت ثابت یا رکود قیمت

- مرحله نقطه عطف قیمت یعنی نقطه ای که تغییری ناگهانی در میزان درآمد شرکت رخ می دهد

- و مرحله رشد فزاینده یا دسته چوب هاکی که حکایت از رشد رسیع و انفجاری قیمت ها دارد.

پدیدار شدن الگوی نمودار چوب هاکی حکایت از افزایش محبوبیت کالاها یا خدمات ارائه شده توسط شرکت مورد نظر دارد و می توان نتیجه گیری کرد که قیمت محصول و در نتیجه، قیمت سهام مربوطه افزایش خواهد یافت. به همین دلیل است که مشاهده الگوی نمودار چوب هاکی به عنوان سیگنال خرید برای معامله گران به شمار می رود. مانند هر الگوی دیگری، گاهی نمودار چوب هاکی نیز سیگنال های اشتباه صادر می کند بنابراین، برای جلوگیری از اشتباه بهتر است که سیگنال ها توسط اندیکاتورهای دیگری نیز تایید شود.