بروکر مارکت میکر یکی از انواع بروکرهاست که به جای ارسال معاملات به بازار اصلی، خودش طرف دوم معامله میشود. اما مگر قرار نبود که بروکرها، واسطه بین معاملهگران و بازار اصلی باشند؟!

درست است که نقش بروکرها اجرا و نگهداری معاملات تریدرهاست اما، انواع مختلفی از بروکرها وجود دارند که هر کدام، به روشی این کار را انجام میدهند. آشنایی با مدل کسبوکار بروکرها از آن جهت مهم است که آگاهی از جزئیات عملکرد و نحوه سود کردن آنها، میتواند به معاملهگران کمک کند بروکری را انتخاب کنند که متناسب با اهداف سرمایهگذاریشان باشد.

در این مقاله به بروکر مارکت میکر (Market Maker/ Dealing Desk) میپردازیم، نحوه عملکرد و مزایا و معایب آن را بررسی میکنیم و تفاوت آن را با بروکرهای NDD میبینیم. در پایان لیستی از بهترین بروکرهای مارکت میکر ارائه میشود.

اگر به این موضوع علاقه مندید، تا پایان این مقاله با ما همراه باشید.

بروکر مارکت میکر چیست؟

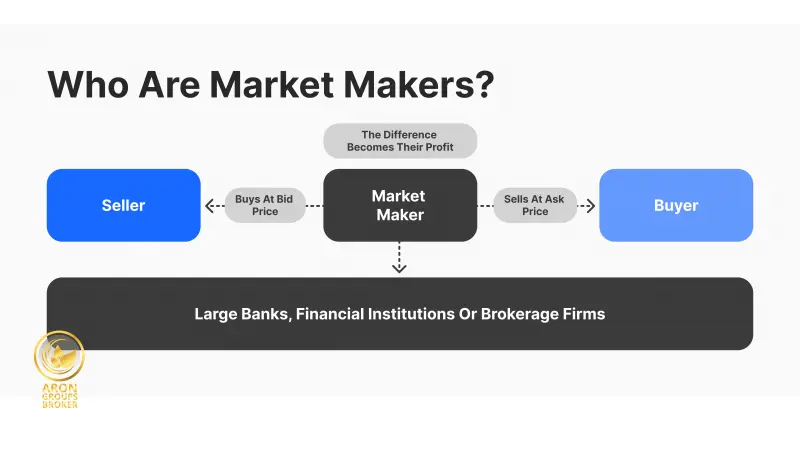

بروکر مارکت میکر بروکری است که نقش اصلی بروکرها -یعنی واسطه بودن بین سرمایه معاملهگران و LPها- را ایفا نمیکند بلکه، خودش نقش طرف دوم را برای سفارشات مشتریان انجام میدهد.

در واقع، بروکر مارکت میکر خرید و فروش ابزارهای معاملاتی را به بازار اصلی ارسال نمیکند و آنها را در میز معاملاتی خود انجام میدهد. به همین دلیل نام دیگر بروکر مارکت میکر Dealing Desk یا به اختصار DD است.

انجام معامله در میز معاملاتی خود بدین معناست که بروکر مارکت میکر یک بازار کوچک درون خود ایجاد میکند و در این بازار داخلی، قیمت خرید و فروش داراییهای مختلف (مانند ارزها، سهام و غیره) را برای مشتریانش تعیین میکند.

سپس، خود بروکر تبدیل به طرف مقابل معاملات خرید و فروش کاربرانش میشود. به بیان دیگر، اگر مشتری فروشنده باشد، بروکر از او میخرد و اگر مشتری قصد خرید داشته باشد، بروکر مارکت میکر فروشنده میشود. دلیل آنکه بروکر مارکت میکر میتواند درون خودش یک بازار ایجاد کند این است که میتواند نقدینگی کافی برای انجام این کار را تامین کند.

نحوه عملکرد بروکر مارکت میکر

در بروکرهای مارکت میکر، معاملهگران به قیمتهای جهانی دسترسی ندارند و کسی که قیمتهای BID و ASK را تعیین میکند، خود بروکر است. این قیمتها ممکن است تا حدی متفاوت از قیمتهای بازار بین بانکی و یا حتی کمتر از آن باشند اما، اسپرد ثابتی به آنها اضافه میشود که سود بروکر است.

پس از تعیین قیمتها، بروکر منتظر میماند تا معاملهگری قیمتها را پذیرفته و سفارش خود را بر این اساس ارسال کند. اگر معاملهگر دیگری پوزیشن مقابل معاملهگر اول را گرفته باشد، بروکر دو معامله را با هم هماهنگ میکند. در غیر اینصورت، بروکر نقش خود به عنوان طرف دوم معامله را انجام داده و ضمن تامین نقدینگی، معامله را اجرا میکند. این مدل اجرای معامله باعث میشود که معاملهگر نیازی به صبر کردن برای اجرای معامله خود نداشته باشد چرا که، بروکر در اسرع وقت نقش طرف مقابل را به عهده میگیرد.

قیمتهای پایینتر در کنار هزینههای تراکنش کمتر، برای مشتریان جذابیت دارد و آنها را به سمت بروکرهای مارکت میکر میکشاند. در مقابل، اسپرد ثابت به بروکر میرسد و بدین ترتیب، به نظر میرسد که هر دو طرف راضی هستند. در واقع اگر بروکر مارکت میکر در قیمتگذاری مهارت داشته باشد و از نرخهای بین بانکی منحرف نشود، دو طرف واقعا از معامله سود خواهند برد.

اما در واقعیت همیشه اینگونه نیست و بسیاری از اوقات، بین بروکر و معاملهگران تضاد منافع ایجاد میشود. این تضاد منافع از آنجا میآید که بروکر مارکت میکر طرف مقابل مشتریان خود است و اگر معاملهگر ضرر کند، به نفع بروکر است. بدین ترتیب، ممکن است بروکر قیمتگذاریهای خود را به نحوی انجام دهد که معاملهگران، همیشه بازنده باشند!

نحوه کسب سود بروکر مارکت میکر

بروکرهای مارکت میکر معمولا به بروکرهای بدون کمیسیون نیز معروف هستند چرا که، غالبا از طریق اخذ کمیسیون درآمدی ندارند. منبع اصلی درآمد بروکرهای مارکت میکر از طریق اسپرد قیمتهای خرید و فروش است. اسپرد معمولا بیشتر از چند پیپ نیست اما، در حجمهای بالا سود بروکر افزایش مییابد. این اسپردها از آنجا که به هدف کاهش ریسک بروکر به قیمتها اضافه میشود، میتوانند منجر به تفاوت قیمتهای بروکر با بازارهای جهانی شوند.

یکی دیگر از راههای درآمدی بروکرهای مارکت میکر، سود کردن از زیان معاملهگران است. در واقع، چون بروکر طرف دوم معامله تریدرهای خود است، اگر معاملهگر زیان کند به همان اندازه بروکر سود خواهد کرد. اگر چه این سود قانونی و طبیعی است اما، گاها دیده شده است که بروکرهای مارکت میکر پا را فراتر گذاشته و از دسترسی خود برای تعیین قیمتها، به نفع خود و به زیان مشتری استفاده کنند.

در چنین شرایطی، بروکر مارکت میکر به جای اینکه به قیمتهای Bid و Ask پیشنهادی خود متعهد بوده و در هر صورت سفارشات را بر اساس آنها اجرا کند، اگر موقعیت خود را در خطر ببیند، قیمتها را به نفع خود دستکاری میکند. البته این اتفاق متداولی نیست اما، اگر در یک بروکر مارکت میکر نامعتبر معامله میکنید، ممکن است در معرض چنین تقلبی قرار بگیرید.

از دیگر منابع درآمد بروکر مارکت میکر میتوان به سواپ و هزینههای غیر مستقیم مانند کارمزد عدم فعالیت یا هزینههای تراکنش اشاره کرد.

برای مطالعه بیشتر: القای نقدینگی چیست؟

نحوه مدیریت ریسک توسط بروکر مارکت میکر

بروکر مارکت میکر نه فقط واسطهی اجرای معاملات، که طرف دوم معامله با مشتریان خود میشود بنابراین، این ریسک همواره وجود دارد که از یک معامله سود یا زیان کند؛ بر خلاف بروکرهای NDD که فارغ از نتیجه معاملات مشتریان، اسپرد و کمیسون خود را میگیرند و ریسک ضرر کردن آنها را تهدید نمیکند.

اما بروکر مارکت میکر چگونه این ریسک را برای خودش کاهش میدهد و مدیریت میکند؟ در یک بروکر مارکت میکر رگوله و با عملکرد قانونی، سه راه برای کاهش ریسک وجود دارد که عبارتند از:

- هج کردن خارجی؛

- هج کردن داخلی؛

- مدیریت ریسک با رعایت الگوریتمها.

هج کردن خارجی

اگر تعداد زیادی از معاملهگران در بروکر یک پوزیشن خاص روی یک ابزار خاص بگیرند، بروکر مارکت میکر معادل همین پوزیشنها را در بازار اصلی میگیرد. بنابراین اگر معاملهگران موفق شوند و بروکر در بازار داخلی خود ضرر کند، این ضرر را از طریق موقعیتهای هجینگ خارجی جبران خواهد کرد.

هج کردن داخلی

روش دوم هجینگ داخلی است یعنی، اگر تریدری یک موقعیت فروش روی یک ابزار مالی بگیرد، بروکر وارد یک معامله فروش با همان اندازه و روی همان ابزار با یک معاملهگر دیگر میشود. بدین ترتیب اگر بروکر مارکت میکر از معامله اول -که نقش خریدار را در آن دارد – متضرر شود، از معامله دوم -که نقش فروشنده را دارد- سود کرده و ضرر خود را جبران خواهد کرد.

مدیریت ریسک با رعایت الگوریتمها

بروکر مارکت میکر از نرم افزارها و الگوریتمهایی استفاده میکند که بتواند به کمک آنها، بازار و فعالیتهای معاملهگران را به دقت و مداوما مانیتور کرده و ریسکهای خود را به حداقل برساند. همچنین، برای اجرای درست استراتژیهای هجینگ داخلی و خارجی نیز وجود مانیتورینگ و آنالیز مداوم بازار، قیمتها و فعالیت معاملهگران ضروری است.

مزایا و معایب بروکر مارکت میکر

مثل همه بروکرها، ترید کردن در بروکر مارکت میکر نیز مزایا و معایبی برای معاملهگران دارد که در ادامه با آنها آشنا میشویم.

مزایای بروکر مارکت میکر

مزایای بروکر مارکت میکر عبارتست از:

- مهمترین مزیت بروکر مارکت میکر اجرای سریع و حتمی معاملات است؛

- امکان افتتاح حسابهای معاملاتی با مبلغ کم در آنها وجود دارد؛

- لوریجهای بالا ارائه میدهند و کمیسیون نمیگیرند؛

- اسپردها در بروکر مارکت میکر ثبات بیشتری نسبت به سایر بروکرها دارند؛

- این بروکرها امکان انجام معامله در بازارهای کم حجم را نیز ایجاد میکنند؛

- وبسایتهای سادهتر و کاربر پسند تری دارند.

بروکرهای مارکت میکر به دلیل ثبات قیمت و هزینههای نسبتا ثابتی که ارائه میدهند، گزینههای مناسبی برای تازهواردان به دنیای معاملهگری و نیز، تریدرهایی هستند که با حجم کم معامله میکنند.

معایب بروکر مارکت میکر

معایب بروکر مارکت میکر عبارتست از:

- از آنجا که بروکر مارکت میکر طرف مقابل معامله مشتریان خود است، غالبا تضاد منافع پیش میآید چرا که، اگر مشتریان ضرر کنند بروکر سود خواهد کرد؛

- با توجه به اینکه بازار داخلی است و بروکر قیمتهای خرید و فروش را تعیین میکند، قیمتها شفاف نیستند و ممکن است تفاوت قیمت با بازار اصلی وجود داشته باشد؛

- گاه پیش میآید که بروکر مارکت میکر محدودیتهایی در استفاده از برخی استراتژیهای معاملاتی مثل اسکالپینگ ایجاد میکند؛

- گاه پیش میآید که بروکر مارکت میکر اگر خود را در آستانه ضرر کردن ببیند، قیمتها را دستکاری کرده و سفارش را به نفع خود اجرا کند.

بروکرهای بدون میز معاملاتی (NDD)

بروکرهای بدون میز معاملاتی (NDD یا Non-Dealing Desk)، بروکرهایی هستند که سفارشات دریافتی از مشتریان را مستقیما و بدون هیچ دخالتی در سفارش، به تامینکنندگان نقدینگی یا LPهایی که با آنها در تماس هستند ارسال میکنند. بدین ترتیب، معاملهگر با چند LP (که موسسات مالی و بانکهای بزرگ هستند) سروکار دارد که امکان اجرای معامله را در سریعترین زمان و با بهترین و رقابتیترین نرخ، ممکن میکنند. معروفترین انواع بروکرهای بدون میز معامله بروکرهای ECN و STP هستند.

بروکرهای NDD از اسپرد شناور و کمیسیون سود میکنند و در عوض، امکان دسترسی به اسپردهای واقعی بازار را در اختیار معاملهگران قرار میدهند. با این حال، از آنجا که اسپردها شناور است، امکان اینکه در تایمهایی که بازار نوسان دارد (مثلا در زمان انتشار خبر) اسپرد خیلی زیاد شود وجود دارد.

تفاوت بروکر مارکت میکر و بروکر NDD

تفاوتهای اساسی بروکرهای مارکت میکر و NDD در موارد زیر هستند:

- نحوه اجرای سفارشات؛

- اسپرد؛

- نحوه کسب سود؛

- سواپ؛

- ریبیت؛

- هزینه معاملات.

نحوه اجرای سفارشات

- بروکر مارکت میکر: یک بازار داخلی ایجاد میکند و خودش طرف دوم معامله با مشتریان میشود. بنابراین، قیمتها ممکن است با قیمتهای بازار متفاوت باشد.

- بروکر NDD: سفارشات را به صورت مستقیم و بدون دخالت در آن به LP ها ارسال میکند تا در قیمت بازار اجرا شوند.

اسپرد

- بروکر مارکت میکر: یک اسپرد ثابت به همه قیمتهای خرید و فروش اضافه میکند که در مجموع، از اسپردهای شناور بازار بیشتر است.

بروکر NDD: اسپردها شناور و مطابق با اسپردهای واقعی بازار است. در شرایط آرام بازار، اسپردهای شناور میتوانند بسیار کم باشند اما، در شرایط نوسانی زیاد میشوند.

نحوه کسب سود

- بروکر مارکت میکر: از اسپردی که به قیمتها اضافه میشود سود میکند.

- بروکر NDD: مهمترین منبع کسب سود، اسپردهای شناور و دریافت کمیسیون در ازای دسترسی دادن به LPهاست.

سواپ

- بروکر مارکت میکر: یک کارمزد داخلی به علاوه نرخ سواپ اعلام شده از LPها از تریدر کسر میکند.

- بروکر NDD: نرخ سواپ از طرف LP اعلام میشود و خود بروکر چیزی به آن اضافه نمیکند.

ریبیت

- بروکر مارکت میکر: یا طرح کش بک ندارد و یا در صورت اجرای طرح، اسپرد را آنقدر بالا میبرد تا هزینه های طرح را جبران کند.

- بروکر NDD: طرحهای ریبیت ارائه میدهد و با کمک آن، گاه ممکن است هزینه معاملات تا نزدیک صفر کاهش یابد.

هزینه معامله در بروکرها

- بروکر مارکت میکر: اسپرد ثابت است بنابراین، هزینه معامله در شرایط نوسانی بازار کمتر از NDD و در شرایط آرام بازار بیشتر از NDD است.

- بروکر NDD: اسپرد شناور است بنابراین، در شرایط آرام بازار هزینه معاملات بسیار کمتر از بروکر مارکت میکر است و در شرایط نوسانی بیشتر.

لیست بروکرهای مارکت میکر

در انتخاب بهترین بروکر مارکت میکر، بایستی به رگوله بودن، داراییهای قابل معامله و نیز محدودیتهای کمتر در استفاده از استراتژیهای معاملاتی دقت کرد. به علاوه، هر چه اسپرد کمتر باشد هزینه معاملات کمتر خواهد شد. معمول است که اسپرد زیر یک پیپ باشد اما، اسپردهای زیر 0.5 پیپ هم وجود دارند.

در نهایت بهتر است بدانید رگوله بودن به تنهایی برای اطمینان از صادق بودن و عملکرد درست بروکر مارکت میکر کافی نیست. برای اطمینان بیشتر به سال تاسیس بروکر و سالهایی که در بازار فعالیت کرده است نیز توجه کنید؛ اگر بروکری سالهای زیادی است که در قالب بروکر مارکت میکر فعالیت میکند، امتیاز بزرگی نسبت به بروکرهای تازهکار دارد.

با توجه به مواردی که ذکر شد، از بهترین بروکرهای مارکت میکر میتوان به موارد زیر اشاره کرد:

- بروکر AVAtrade: آواترید با بیش از 200 ابزار معاملاتی و اسپردهای ثابتی که از 0.6 پیپ شروع میشوند، یکی از بهترین و معتبرترین بروکرهای مارکت میکر است. آواترید بروکری است که خدمات میز معاملاتی را علاوه بر خدمات کارگزاری معمول خود ارائه میدهد. قیمتها کاملا منصفانه هستند و بعد از اضافه شدن اسپرد به مشتریان اعلام میشوند.

- بروکر IG Markets: در این بروکر که یکی از قدیمیترین بروکرهای مارکت میکر است، بیش از 17000 دارایی CFD قابل معامله است و اسپردهای ثابت از 0.6 پیپ شروع میشوند. کمیسیون صفر و قیمت ها رقابتی هستند.

- بروکر EasyMarkets: این بروکر امکان معامله روی بیش از 200 دارایی را ارائه میدهد و اسپردهای ثابت از 0.3 پیپ آغاز میشوند.

- بروکر XTB: این بروکر نیز یک بروکر رگوله با بیش از 5400 دارایی قابل معامله است که اسپردهای ثابتش از 0.1 پیپ شروع میشوند. در این بروکر کمیسیون صفر و هزینه معاملات بسیار پایین است. به علاوه سرعت انجام معاملات بسیار بالاست.

- بروکر Forex.com: در بروکر forex.com بیش از 2000 دارایی قابل معامله وجود دارد و اسپردهای ثابت از 0.5 پیپ شروع میشوند.

همه این بروکرها رگوله هستند و در آنها، استفاده از استراتژیهای اسکالپینگ و هجینگ و نیز استفاده از اکسپرت ادوایزرها مجاز است.

بیشتر بخوانید: بهترین بروکر برای ایرانیان کدام است؟

نتیجهگیری

بروکر مارکت میکر بروکری است که به جای ارسال سفارشات مشتریان به تامینکنندگان نقدینگی و بازار اصلی، یک بازار داخلی در خود بروکر ایجاد کرده و سفارشات مشتریان را در آن اجرا میکند. در اغلب اوقات خود بروکر طرف حساب معاملات مشتریان میشود یعنی، اگر مشتری فروشنده باشد بروکر میخرد و برعکس.

از آنجا که بازار داخلی است، بروکر مارکت میکر خود قیمتهای bid و ask را تعیین و به مشتریان اعلام میکند. به همین دلیل، این امکان وجود دارد که قیمتها متفاوت از بازار اصلی بین بانکی باشند. یکی از اصلیترین ایراداتی که به بروکرهای مارکت میکر وارد است این است که بروکر طرف حساب معاملهگران است یعنی، اگر تریدر ضرر کند بروکر سود میکند و برعکس. به همین دلیل، احتمال تضاد منافع بروکر مارکت میکر با مشتریانش یک احتمال ذاتی و دائمی است.

برای مطالعه بیشتر: رگوله آفشور چیست؟

منبع: Investopedia