حد ضرر شناور (Trailing Stop) یکی از ابزارهای حیاتی در مدیریت ریسک و بهبود عملکرد معاملات در بازارهای مالی است. این ابزار به معاملهگران اجازه میدهد تا سودهای خود را در بازارهای مالی حفظ کنند و در عین حال ریسک زیان را به حداقل برسانند. در این مقاله، به توضیح مفهوم حد ضرر شناور، نحوه عملکرد آن و چگونگی استفاده از آن در معاملات خواهیم پرداخت.

آنچه در این مقاله می خوانید:

منظور از حدضرر (Stop Loss) در بازار های مالی چیست؟ و چه کاربرد هایی دارد؟

حد ضرر یا استاپ لاس (Stop Loss) در بازارهای مالی ابزاری است که به معاملهگران کمک میکند تا ریسک زیان را مدیریت کنند و از زیانهای بزرگ جلوگیری نمایند. این ابزار به معاملهگران اجازه میدهد تا حداکثر میزانی از زیان را که میتوانند تحمل کنند، تعیین کنند و به صورت خودکار معامله را در صورتی که قیمت به آن سطح برسد، ببندند. این ویژگی به ویژه در بازارهای نوسانی مانند فارکس و ارزهای دیجیتال اهمیت زیادی دارد.

برای مثال، فرض کنید یک معاملهگر بیتکوین را با قیمت 30,000 دلار خریداری کرده و حد ضرر خود را روی 28,000 دلار تعیین کرده است. اگر قیمت بیتکوین به 28,000 دلار برسد، معامله به صورت خودکار بسته میشود و معاملهگر از تحمل زیان بیشتر جلوگیری میکند. این کار به معاملهگر امکان میدهد تا با اطمینان بیشتری وارد معاملات شود، زیرا میداند که زیانهای احتمالی به یک حد معین محدود میشوند. کاربردهای حد ضرر بسیار متنوع هستند و شامل موارد زیر میشوند:

- مدیریت ریسک: با استفاده از حد ضرر، معاملهگران میتوانند ریسک خود را مدیریت کرده و از زیانهای بزرگ جلوگیری کنند. این ابزار به خصوص برای معاملهگرانی که از استراتژیهای کوتاهمدت استفاده میکنند، مفید است.

- حفظ سرمایه: تعیین حد ضرر به معاملهگران کمک میکند تا سرمایه خود را حفظ کنند و از از دست دادن کل سرمایه جلوگیری نمایند. این امر به ویژه برای معاملهگران تازهکار که ممکن است تجربه کافی در مدیریت ریسک نداشته باشند، اهمیت دارد.

- کنترل احساسات: حد ضرر به معاملهگران کمک میکند تا از تصمیمگیریهای احساسی و عجولانه جلوگیری کنند. با تعیین یک حد ضرر مشخص، معاملهگران میتوانند به استراتژی معاملاتی خود پایبند باشند و از تغییرات ناگهانی بازار کمتر تأثیر بپذیرند.

به طور خلاصه، حد ضرر یکی از ابزارهای حیاتی در مدیریت ریسک و حفظ سرمایه در بازارهای مالی است. با استفاده صحیح از این ابزار، معاملهگران میتوانند زیانهای خود را محدود کرده و با اطمینان بیشتری به معاملات خود ادامه دهند.

حد ضرر شناور (Trailing Stop) چیست؟

حد ضرر شناور (Trailing Stop) در بازارهای مالی مانند فارکس یا ارزهای دیجیتال ابزاری است که به معاملهگران کمک میکند تا همزمان با افزایش سود، ریسک زیان را مدیریت کنند. این ابزار به گونهای طراحی شده است که حد ضرر را به صورت خودکار و متناسب با حرکت قیمت تنظیم میکند. برای مثال، اگر معاملهگری بیتکوین را با قیمت 30,000 دلار خریداری کند و حد ضرر شناور 5 درصدی را تعیین کند، با افزایش قیمت بیتکوین به 31,500 دلار، حد ضرر نیز به 29,925 دلار (5 درصد پایینتر از 31,500 دلار) منتقل میشود. این روند به معاملهگر اجازه میدهد تا با هر افزایش قیمت، حد ضرر خود را بهطور متناسب به بالا منتقل کند و در صورت بازگشت قیمت به حد ضرر تعیینشده، معامله بهصورت خودکار بسته شود و سود حفظ شود.

حد ضرر شناور نه تنها در بازارهای صعودی بلکه در بازارهای نزولی نیز قابل استفاده است. در معاملات فروش (Short Selling)، حد ضرر شناور به معاملهگران اجازه میدهد تا با کاهش قیمت دارایی، حد ضرر خود را به سمت پایین تنظیم کنند. به عنوان مثال، اگر معاملهگری یک دارایی را با قیمت 100 دلار به فروش برساند و حد ضرر شناور 10 درصدی را تعیین کند، با کاهش قیمت به 90 دلار، حد ضرر نیز به 99 دلار (10 درصد بالاتر از 90 دلار) منتقل میشود. به این ترتیب، حد ضرر شناور میتواند در هر دو جهت بازار، چه صعودی و چه نزولی، به بهبود مدیریت ریسک و افزایش کارایی استراتژیهای معاملاتی کمک کند.

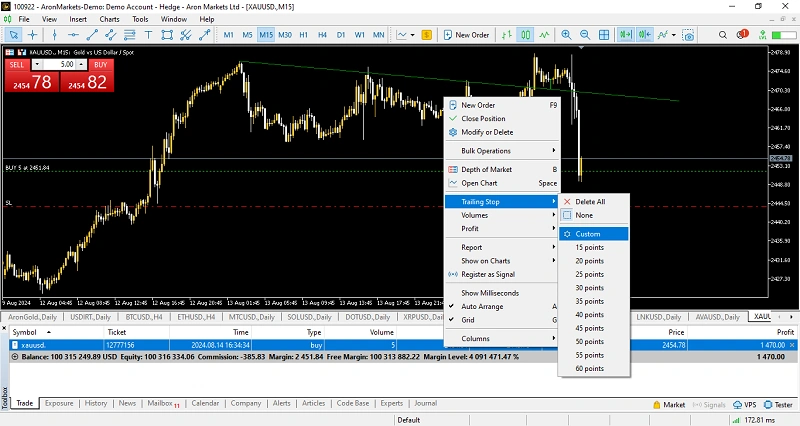

آموزش مرحله به مرحله استفاده از حد ضرر شناور (Trailing Stop) در متاتریدر:

حد ضرر شناور (Trailing Stop) یکی از ابزارهای مهم و کارآمد در مدیریت ریسک معاملات است که به معاملهگران اجازه میدهد تا سود خود را حفظ کرده و زیان را محدود کنند. این تکنیک به ویژه در بازارهای پویا مانند فارکس و ارزهای دیجیتال بسیار مفید است. در ادامه، به صورت مرحله به مرحله نحوه استفاده از حد ضرر شناور در پلتفرم متاتریدر (MetaTrader) را توضیح میدهیم.

مرحله 1؛ باز کردن یک معامله:

برای شروع، باید یک معامله باز کنید. این معامله میتواند خرید (Buy) یا فروش (Sell) باشد. برای باز کردن معامله:

- روی نماد دارایی مورد نظر کلیک راست کنید.

- گزینه “New Order” را انتخاب کنید.

- نوع معامله (Buy یا Sell) و حجم آن را مشخص کنید.

- روی دکمه “Buy” یا “Sell” کلیک کنید تا معامله باز شود.

مرحله 2؛ تعیین حد ضرر ثابت (Stop Loss):

قبل از تنظیم حد ضرر شناور، ابتدا باید یک حد ضرر ثابت تعیین کنید:

- روی معامله باز شده در پنجره “Trade” کلیک راست کنید.

- گزینه “Modify or Delete Order” را انتخاب کنید.

- در بخش “Stop Loss”، مقدار عددی حد ضرر را وارد کنید.

- روی دکمه “Modify” کلیک کنید تا حد ضرر ثابت اعمال شود.

مرحله 3؛ تنظیم حد ضرر شناور (Trailing Stop):

پس از تعیین حد ضرر ثابت، حالا میتوانید حد ضرر شناور را تنظیم کنید:

- روی معامله باز شده در پنجره “Trade” کلیک راست کنید.

- گزینه “Trailing Stop” را انتخاب کنید.

- یک مقدار پیشفرض را از لیست انتخاب کنید(مثلاً 15 پیپ، 50 پیپ، و…) یا روی گزینه “Custom” کلیک کنید تا مقدار دلخواه خود را وارد کنید.

- در صورت انتخاب “Custom”، مقدار مورد نظر (به عنوان مثال 60 پیپ) را وارد کرده و تأیید کنید.

مرحله 4؛ بررسی و مدیریت حد ضرر شناور:

پس از تنظیم حد ضرر شناور، متاتریدر به طور خودکار حد ضرر شما را با توجه به حرکت قیمت بهروزرسانی میکند که این دو حالت کلی زیر را شامل میشود:

- حرکت قیمت به سمت سود: اگر قیمت به سمت سود حرکت کند، حد ضرر شناور به طور خودکار به سمت بالا (برای معاملات خرید) یا به سمت پایین (برای معاملات فروش) حرکت میکند.

- حرکت قیمت به سمت زیان: اگر قیمت به سمت زیان حرکت کند و به حد ضرر شناور برسد، معامله به صورت خودکار بسته میشود.

مرحله 5؛ مدیریت و بستن معامله:

میتوانید هر زمان که بخواهید، معامله را به صورت دستی ببندید یا حد ضرر شناور را تغییر دهید. همچنین برای تغییر حد ضرر شناور، باید مراحل مرحله 3 را تکرار کنید و مقدار جدیدی را تنظیم کنید.

استفاده از حد ضرر شناور در متاتریدر یک روش کارآمد برای مدیریت ریسک و حفظ سود در معاملات است. با تنظیم درست و بررسی مداوم حد ضرر شناور، میتوانید از نوسانات بازار بهرهمند شده و زیانهای خود را به حداقل برسانید. این ابزار به معاملهگران کمک میکند تا با اطمینان بیشتری به استراتژیهای معاملاتی خود پایبند باشند و از تصمیمگیریهای احساسی و عجولانه جلوگیری کنند.

مزایا و معایب استفاده از حد ضرر شناور(Trailing Stop):

- مزایا:

- حفظ سود: حد ضرر شناور به معاملهگران اجازه میدهد تا سودهای کسب شده خود را حفظ کنند. با افزایش قیمت دارایی، حد ضرر نیز به صورت خودکار به سمت بالا تنظیم میشود، به طوری که اگر قیمت دوباره کاهش یابد، معامله با سود بسته شود.

- مدیریت ریسک: یکی از بزرگترین مزایای حد ضرر شناور، مدیریت ریسک است. این ابزار به معاملهگران کمک میکند تا زیانها را به حداقل برسانند. با استفاده از حد ضرر شناور، معاملهگران میتوانند زیان خود را محدود کرده و از زیانهای بزرگ جلوگیری کنند.

- عدم نیاز به نظارت مداوم: حد ضرر شناور به معاملهگران اجازه میدهد تا بدون نیاز به نظارت مداوم بر بازار، معاملات خود را مدیریت کنند. این ابزار به صورت خودکار عمل میکند و نیاز به پیگیری مستمر قیمتها را کاهش میدهد.

- کنترل احساسات: استفاده از حد ضرر شناور به معاملهگران کمک میکند تا از تصمیمگیریهای احساسی و عجولانه جلوگیری کنند. با داشتن یک استراتژی مشخص و تعیین حد ضرر شناور، معاملهگران میتوانند با اطمینان بیشتری به استراتژی خود پایبند باشند.

- انعطافپذیری: حد ضرر شناور به معاملهگران اجازه میدهد تا در شرایط مختلف بازار از آن استفاده کنند. این ابزار میتواند در هر دو جهت بازار، چه صعودی و چه نزولی، به بهبود عملکرد معاملاتی کمک کند.

- معایب:

- نوسانات کوتاهمدت: یکی از معایب حد ضرر شناور این است که ممکن است در اثر نوسانات کوتاهمدت و غیرمهم بازار، فعال شود و معامله بسته شود. این موضوع میتواند منجر به بسته شدن معامله شود، در حالی که روند بلندمدت (صعودی/نزولی) هنوز ادامه دارد.

- انتخاب فاصله نامناسب: تنظیم فاصله نامناسب برای حد ضرر شناور میتواند منجر به نتایج ناخواسته شود. اگر فاصله خیلی کم باشد، احتمال فعال شدن حد ضرر در اثر نوسانات کوتاهمدت بیشتر است. اگر فاصله خیلی زیاد باشد، ممکن است معاملهگر زیان بیشتری را متحمل شود.

- عدم تضمین سود: حد ضرر شناور تضمین نمیکند که معامله با سود بسته شود. اگر قیمت به سرعت کاهش یابد و حد ضرر شناور فعال شود، معاملهگر ممکن است سود مورد نظر خود را از دست بدهد.

- تاخیر در بروکرها: در برخی مواقع، تاخیر در اجرای دستورات توسط بروکرها میتواند منجر به فعال شدن حد ضرر در قیمتی نامطلوب شود. این موضوع میتواند بر عملکرد کلی حد ضرر شناور تأثیر منفی بگذارد.

- پیچیدگی در تنظیمات: استفاده از حد ضرر شناور نیاز به دانش و تجربه دارد. معاملهگران باید بتوانند فاصله مناسب و شرایط بهینه برای تنظیم این ابزار را تشخیص دهند. این موضوع ممکن است برای معاملهگران تازهکار پیچیده باشد.

حد ضرر شناور یک ابزار مفید و کارآمد برای مدیریت ریسک و حفظ سود در معاملات است. با این حال، استفاده از آن نیاز به دانش و تجربه دارد و معاملهگران باید با توجه به شرایط بازار و استراتژی معاملاتی خود، تنظیمات مناسب را انجام دهند. با درک مزایا و معایب حد ضرر شناور، معاملهگران میتوانند از این ابزار به بهترین شکل ممکن بهرهمند شوند و عملکرد معاملاتی خود را بهبود بخشند.

_ نکات تکمیلی در مورد استفاده از حد ضرر شناور (Trailing Stop) در بازارهای مالی:

1 . تنظیمات دقیق و بهینه: فاصله بین قیمت جاری و حد ضرر شناور باید به گونهای تعیین شود که هم از نوسانات کوتاهمدت جلوگیری کند و هم به معاملهگر اجازه دهد تا از روندهای بزرگتر بهرهمند شود. معمولاً این فاصله بر اساس درصدی از قیمت یا تعداد پوینتها تعیین میشود. هر بازار مالی رفتار خاص خود را دارد. بهتر است قبل از استفاده از حد ضرر شناور، رفتار قیمت دارایی مورد نظر در آن بازار را مطالعه کنید و با توجه به نوسانات و روندهای تاریخی، فاصله مناسبی برای حد ضرر تعیین کنید.

2 . استفاده از ابزارهای تحلیلی: استفاده از اندیکاتورهای تکنیکال مانند میانگینهای متحرک، RSI، MACD و خطوط فیبوناچی میتواند به تعیین نقاط مناسب برای تنظیم حد ضرر شناور کمک کند. همچنین تحلیل الگوهای قیمتی مانند الگوهای شمعی، سروشانه و دیگر الگوها میتواند به شناسایی نقاط مناسب برای ورود و خروج از معاملات کمک کند.

3 . مدیریت احساسات: یکی از چالشهای بزرگ معاملهگری، کنترل احساسات است. تعیین حد ضرر شناور به معاملهگران کمک میکند تا به استراتژی خود پایبند باشند و از تصمیمات احساسی جلوگیری کنند. همچنین استفاده از حسابهای دمو و تمرین با حد ضرر شناور میتواند به معاملهگران کمک کند تا با این ابزار آشنا شوند و نحوه استفاده بهینه از آن را فرا بگیرند.

4 . مدیریت پورتفولیو: اولویتبندی داراییها و استفاده از حد ضرر شناور در کنار سایر ابزارهای مدیریت ریسک و تنوعبخشی در پورتفولیو میتواند به بهبود عملکرد کلی شما کمک کند.

5 . ارتباط با بروکر: قبل از استفاده از حد ضرر شناور، با تمامی امکانات و تنظیمات پلتفرم معاملاتی خود آشنا شوید. مطمئن شوید که میدانید چگونه حد ضرر شناور را به درستی تنظیم و مدیریت کنید. اطمینان حاصل کنید که بروکر شما دستورات حد ضرر شناور را به درستی و بدون تاخیر اجرا میکند. کیفیت اجرای دستورات توسط بروکر میتواند تأثیر زیادی بر عملکرد حد ضرر شناور داشته باشد.

حد ضرر شناور یکی از ابزارهای مؤثر در مدیریت ریسک و بهبود عملکرد معاملات است. با استفاده از این ابزار، معاملهگران میتوانند سودهای خود را حفظ کرده و ریسک زیان را به حداقل برسانند. تعیین فاصله مناسب، بررسی و تنظیم مداوم حد ضرر و استفاده از ابزارهای تحلیلی میتواند به بهبود نتایج معاملاتی کمک کند.

با درک و استفاده صحیح از حد ضرر شناور، معاملهگران میتوانند استراتژیهای معاملاتی خود را بهبود بخشند و در بازارهای مالی موفقتر عمل کنند.