تحلیل فیبوناچی یکی از قدرتمندترین ابزارهای تحلیل تکنیکال در بازارهای مالی است که ریشه در دانش ریاضی لئوناردو فیبوناچی، ریاضیدان برجسته ایتالیایی قرن دوازدهم دارد. این ابزار بر پایه دنباله اعداد و نسبتهای طبیعی شکل گرفته و امروزه به ستون اصلی تحلیل قیمت در بسیاری از بازارهای مالی جهان تبدیل شده است. نسبتهای طلایی ۰.۶۱۸ و ۱.۶۱۸ که از دل این دنباله بهدست میآیند، نقش کلیدی در درک حرکات اصلاحی و گسترشی قیمت ایفا میکنند و به همین دلیل جایگاه ویژهای در استراتژیهای معاملاتی دارند.

در دنیای معاملات مدرن، ابزارهای متنوع فیبوناچی به معاملهگران کمک میکنند با دقت بالایی نقاط ورود و خروج، سطوح حمایت و مقاومت و اهداف قیمتی را مشخص کنند. اهمیت فیبوناچی تنها به عملکرد مستقل آن محدود نمیشود، بلکه در ترکیب با سایر روشهای تحلیل تکنیکال، قدرت پیشبینی و دقت تصمیمگیری معاملهگران را به شکل قابلتوجهی افزایش میدهد.

فیبوناچی

تحلیل فیبوناچی از نام ریاضی دان نامی ایتالیایی “لئوناردو دا پیزا” مشهور به “لئوناردو فیبوناچی” می آید، فیبوناچی در شهر پیزا کشور ایتالیا متولد شد و طبق اسناد تاریخی در اواخر سده دوازده و اوایل سده سیزده سال 1175 میلادی زیست کرد. پدر فیبوناچی، گوگلیمو بوناچی خوانده می شد. مادرش زمانی که لئوناردو در طفولیت بود درگذشت. پس از آن فیبوناچی نام گرفت.

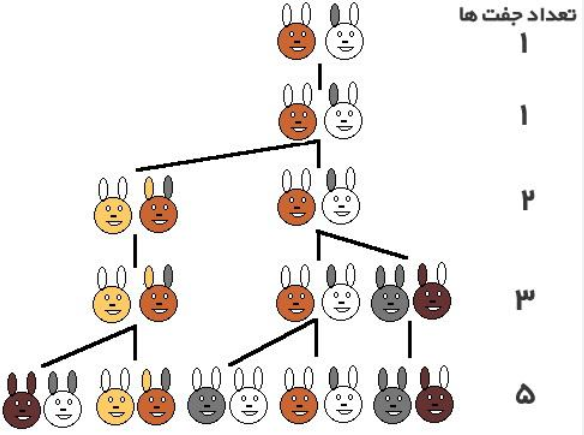

در دوران زندگی فیبوناچی مسابقات ریاضی زیادی توسط امپراطور فردریک دوم برگزار می شد. در یکی از مسابقات مسئله زیر مطرح شد:

فرض کنیم خرگوش های وجود دارند که هر جفت از آنها به یک ماهگی می رسند. به ازای هر ماه زندگی آنها یک جفت خرگوش متولد می شود که آنها نیز از این قاعده پیروی می کنند.حساب کنید پس از n ماه چند جفت از این نوع خرگوش خواهیم داشت؟

فهرست مطالب

خلاصه اینکه لئوناردو فیبوناچی با حل این مساله و نوشتن آن در کتابی با نام “لایبرآباچی” به معنای کتاب حساب، در آن موضوع رشد تصاعدی جمعیت خرگوش ها و به دنبال آن سری اعداد افزایشی یا همان “دنباله فیبوناچی” را به جامعه اروپا معرفی کرد.

دنباله فیبوناچی با عدد یک آغاز می گردد و در آن عدد یک با خودش جمع می شود و در نهایت حاصل جمع به عدد قبلی اضافه می گردد. به این ترتیب سری اعدادی که با جمع هر دو عدد پشت سر هم عدد بعدی بدست می آید، را به صورت زیر کشف کرد:

- 1+1=2

- 2+1=3

- 3+2=5

- 5+3=8

- 8+5=13

- 13+8=21

- 21+13=34

- ….

در محاسبات بالا مشاهده می کنید که حاصل جمع هر عدد با جمع قبلی افزوده می شود و “دنباله فیبوناچی” را شکل می دهد. دنباله فیبوناچی به صورت خلاصه در زیر مشاهده می کنید که یک رشته اعداد از مجموع دو عدد قبلی است:

1,1,2,3,5,8,13,21,34,55,89,144,233,377,610

در طبیعت موارد بسیار زیادی وجود دارد که وجود اعداد این دنباله را در جهان آفرینش تایید می کند. اگر لاکپشت آبی مشاهده کرده باشید، تعداد لاک های آن دقیقا 13 تا می باشد. مثال های زیادی در این زمینه وجود دارد و می توانید در گل ها و درختان نیز این اعداد را بیابید

روابط اعداد و نسبت طلایی

نسبتهای حاصل از دنباله فیبوناچی، بهویژه نسبتهای 0.618 و 1.618، نهتنها در طبیعت، بلکه در بازارهای مالی نیز جایگاه ویژهای دارند. دلیل اهمیت این نسبتها در تحلیل تکنیکال آن است که بازارها اغلب تمایل دارند در قالب حرکاتی بازگشتی و گسترشی که از این نسبتها تبعیت میکنند، نوسان داشته باشند. نسبت 0.618 یا 61.8٪ به عنوان نسبت طلایی شناخته میشود و یکی از رایجترین سطوح بازگشتی در اصلاح قیمتهاست. در مقابل، نسبت 1.618، که از تقسیم هر عدد به عدد قبلی در دنباله فیبوناچی حاصل میشود، اغلب برای پیشبینی اهداف قیمتی در موجهای گسترشی بهکار میرود.

این نسبتها به تحلیلگر کمک میکنند تا سطوح حمایت و مقاومت پنهان را شناسایی کرده و با احتمال بالاتری نقاط ورود، خروج یا توقف ضرر را تعیین کنند. مهمتر اینکه، معاملهگران حرفهای بهطور ناخودآگاه یا آگاهانه این سطوح را زیر نظر دارند، بنابراین احتمال واکنش قیمت در آنها بالاست.

درصدهای مهم فیبوناچی و کاربرد آنها

در تحلیل تکنیکال، سطوح فیبوناچی به دو دسته اصلی تقسیم میشوند: سطوح اصلاحی (Retracement) و سطوح گسترشی (Extension). هر کدام از این سطوح به معاملهگر کمک میکنند تا حرکات قیمتی را درون یک روند یا در ادامه آن تحلیل و پیشبینی کند.

سطوح اصلاحی فیبوناچی:

- 23.6٪: اصلاح کمعمق؛ نشان از روندی بسیار قوی دارد.

- 38.2٪: سطح اصلاحی متداول در حرکات کوتاهمدت؛ اغلب بازگشت قیمت از این ناحیه رخ میدهد.

- 50٪: سطح روانشناختی مهم (گرچه در دنباله اصلی فیبوناچی نیست)؛ مورد توجه معاملهگران برای تصمیمگیری است.

- 61.8٪: سطح طلایی بازگشتی؛ شکست این سطح اغلب نشانه پایان روند قبلی است.

- 78.6٪: بازگشت عمیق؛ اما هنوز در محدودهی مجاز برای ادامه روند.

سطوح گسترشی فیبوناچی:

- 127٪ و 138٪: اهداف اولیه پس از شکست یک سطح مهم.

- 161.8٪: مهمترین سطح گسترشی؛ اغلب هدف اصلی موجهای حرکتی قدرتمند.

- 261.8٪ و 423.6٪: اهداف قیمتی در روندهای بسیار قوی یا پرشتاب.

کاربرد عملی این درصدها در بازارهای مالی، مشخصکردن نقاط ورود در پایان اصلاحات و تعیین حد سود یا تارگت قیمت پس از شکست نواحی مهم است. همچنین تحلیلگران با استفاده از این سطوح، میزان عمق اصلاح و انرژی باقیمانده در روند را بررسی میکنند.

انواع ابزارهای فیبوناچی در تحلیل تکنیکال

در پلتفرمهای تحلیلی مختلف مانند تریدینگویو یا متاتریدر، ابزارهای متنوعی برای ترسیم سطوح فیبوناچی ارائه شدهاند که هرکدام برای شرایط و نیاز خاصی در بازار کاربرد دارند.

فیبوناچی اصلاحی (Fibonacci Retracement)

ابزاری برای اندازهگیری سطوح بازگشتی قیمت در یک روند. با کشیدن آن از ابتدای حرکت تا انتهای آن، تحلیلگر سطوحی مانند 38.2٪، 50٪، و 61.8٪ را دریافت میکند که امکان اصلاح قیمت تا آنها وجود دارد. این ابزار رایجترین ابزار فیبوناچی در تحلیل تکنیکال است.

فیبوناچی گسترشی (Fibonacci Extension)

برای یافتن اهداف قیمتی و نقاط خروج پس از تکمیل اصلاح استفاده میشود. این ابزار معمولاً زمانی استفاده میشود که معاملهگر قصد دارد سود خود را از ادامه روند پس از اصلاح، بیشینه کند. سطوحی مثل 127٪، 161.8٪ و 261٪ در این ابزار بسیار کلیدی هستند.

فیبوناچی زمانی (Fibonacci Time Zones)

ابزاری برای پیشبینی زمانهای احتمالی تغییر جهت روند است. در این ابزار، به جای قیمت، فواصل زمانی بین نقاط کلیدی بازار (مانند کف و سقف) با نسبتهای فیبوناچی تقسیمبندی میشود. مناسب برای معاملهگرانی است که تحلیل زمانی انجام میدهند.

فیبوناچی بادبزن (Fibonacci Fan)

با ترسیم چند خط مورب از یک نقطه کلیدی در نمودار، مسیرهای حرکتی احتمالی آینده قیمت را براساس نسبتهای فیبوناچی نمایش میدهد. این ابزار برای شناسایی خطوط روند داینامیک و بررسی شیب حرکت قیمت کاربرد دارد.

فیبوناچی کمان (Fibonacci Arcs)

فیبوناچی آرک با ترسیم کمانهایی دایرهایشکل، نواحی حمایت و مقاومت احتمالی را به صورت منحنی به تصویر میکشد. از آن برای بررسی واکنش قیمت در برابر سطوح فیبوناچی به صورت شعاعی و هندسی استفاده میشود.

راهنمای گامبهگام: چگونه فیبوناچی اصلاحی را روی نمودار رسم کنیم؟

ابزار فیبوناچی اصلاحی یکی از کاربردیترین ابزارها در تحلیل تکنیکال است که به معاملهگران کمک میکند سطوح احتمالی بازگشت قیمت را شناسایی کنند. اما برای استفادهی مؤثر از این ابزار، لازم است بدانید در چه شرایطی و چگونه آن را روی نمودار رسم کنید.

در این بخش، بهصورت گامبهگام نحوهی ترسیم فیبوناچی اصلاحی را در دو پلتفرم پرکاربرد متاتریدر (MetaTrader) و تریدینگویو (TradingView) آموزش میدهیم.

نحوه رسم فیبوناچی اصلاحی در متاتریدر

در روند صعودی:

در روند صعودی، فیبوناچی از پایین به بالا رسم میشود:

- ابتدا نمودار دارایی مورد نظر را باز کنید.

- از نوار ابزار بالای صفحه، ابزار Fibonacci Retracement را انتخاب نمایید.

- روی کف قیمتی (Swing Low)، یعنی نقطهای که حرکت صعودی آغاز شده، کلیک کنید.

- ماوس را به سمت بالا حرکت داده و روی سقف قیمتی (Swing High) که حرکت صعودی در آن متوقف شده کلیک دوم را انجام دهید.

- سطوح فیبوناچی بهصورت خودکار بین این دو نقطه نمایش داده میشوند.

در روند نزولی:

در روند نزولی، جهت ترسیم فیبوناچی معکوس خواهد بود:

- ابزار فیبوناچی را فعال کنید.

- روی سقف قیمتی (Swing High) کلیک کنید؛ جایی که روند نزولی شروع شده است.

- ماوس را به سمت پایین حرکت داده و روی کف قیمتی (Swing Low) کلیک دوم را بزنید.

- سطوح اصلاحی اکنون از بالا به پایین مشخص شدهاند.

نحوه رسم فیبوناچی اصلاحی در تریدینگویو (TradingView)

در روند صعودی:

- وارد تریدینگویو شوید و نمودار دارایی مورد نظر را باز کنید.

- از نوار ابزار سمت چپ، گزینهی Fibonacci Retracement را انتخاب نمایید.

- ابتدا روی کف قیمتی (شروع روند صعودی) کلیک کنید.

- ماوس را به سمت بالا بکشید و روی سقف قیمتی (پایان حرکت) کلیک دوم را انجام دهید.

- سطوح اصلاحی فیبوناچی نمایش داده خواهند شد.

در روند نزولی:

- ابزار فیبوناچی را از منوی ابزارها فعال کنید.

- روی سقف قیمتی که روند نزولی از آن آغاز شده کلیک کنید.

- ماوس را به سمت پایین حرکت داده و روی کف قیمتی کلیک دوم را بزنید.

فیبوناچی بهصورت خودکار بین این دو نقطه رسم میشود و سطوح اصلاحی قابل مشاهده خواهند بود.

نکات مهم سطوح فیبوناچی

- زمانی که بازار در حالت اصلاح گذرا (اصلاحی در بدنه یک روند) می باشد، اندازه گیری درصد های اصلاحی فیبوناچی دارای اهمیت است

- کلیدی ترین اصلاح بازگشتی نسبت 23 درصد فیبوناچی است. این میزان تقریباً معادل یک چهارم روند حساب می شود. اگر قیمت در زیر نسبت 23 درصد فیبوناچی تثبیت شود، یک نشانه محکم بر پایان روند قبلی است. به همین جهت محتمل است تا درصد 50 فیبوناچی فیمت پیشروی کند.

- قیمت نتواند در یک حرکت اصلاحی به زیر 23 درصد خود را تثبیت کند. حکایت از یک حرکت قوی در بازار است. این نشانه ای از ادامه روند قبلی در بازار است.

- در روندهای قوی و بلندمدت قیمت بین نسبت های بازگشتی 23 درصد و 33 درصد اصلاح می کند. در صورت اصلاح قیمت بیش از این درصد ها و تا 50 درصد، حکایت از حالت غیرنرمال است. بنابراین در معاملات خود باید شروع به مدیریت کنید. در روندهای کوچک و کوتاه مدت، اصلاح تا دو سوم روند که درصد 62 درصد فیبوناچی را شامل می شود. طبیعی است.

- از هم پوشانی و همسان شدن سطوح فیبوناچی با سایر روش ها به عنوان یک تاییدیه محکم می توانید استفاده کنید.

- اولین سطح گسترش 127 درصد فیبوناچی می باشد، اما فراموش نکنید در یک روند قوی بازار می تواند تا سطوح 162 درصد الی 261 درصد فیبوناچی پیشرویی نماید.

استراتژیهای معاملاتی با استفاده از سطوح فیبوناچی

ابزار فیبوناچی تنها یک ابزار ترسیم خطوط نیست؛ بلکه پایهای برای طراحی و اجرای استراتژیهای قدرتمند معاملاتی در بازارهای مالی است. معاملهگران حرفهای با استفاده از نسبتهای طلایی و ترکیب آنها با پرایس اکشن یا اندیکاتورهای تکنیکال، موقعیتهای کمریسک و سودآوری شناسایی میکنند.

در این بخش، استراتژیهایی معرفی میشوند که براساس سطوح فیبوناچی طراحی شدهاند. از جمله:

- ورود در اصلاح قیمتی به ناحیه طلایی (Golden Zone)؛

- ترکیب فیبوناچی با الگوهای کندلی بازگشتی مثل اینگالف و پینبار؛

- تایید سطوح با اندیکاتورهایی مثل RSI، MACD یا واگراییها.

ورود در پولبک به گلدن زون

یکی از سادهترین و در عین حال مؤثرترین استراتژیها، ورود به معامله در ناحیه طلایی فیبوناچی (Golden Zone) است؛ یعنی محدوده بین سطوح ۵۰٪ تا ۶۱.۸٪ اصلاحی که در بسیاری از موارد، ناحیهای پرقدرت برای بازگشت روند محسوب میشود.

مراحل اجرای استراتژی:

۱. شناسایی روند صعودی قوی

نخست، یک حرکت صعودی شارپ روی نمودار پیدا کنید؛ ترجیحا با کندلهای بلند و حجم بالا.

۲. رسم ابزار فیبوناچی از کف تا سقف

با ابزار Fibonacci Retracement، خط را از پایینترین نقطه موج (کف) تا بالاترین نقطه (سقف) بکشید تا سطوح اصلاحی نمایش داده شوند.

۳. انتظار برای اصلاح تا ناحیه طلایی

اگر قیمت تا محدوده ۵۰٪ الی ۶۱.۸٪ اصلاح کرد، منتظر نشانههای برگشت باشید. این ناحیه «Golden Zone» نام دارد.

۴. مشاهده الگوی کندلی تأییدی

در این ناحیه، منتظر ظاهر شدن الگوهای برگشتی مثل پینبار صعودی یا انگلفینگ باشید. اینها سیگنالهای ورودی شما هستند.

۵. ورود به معامله خرید

پس از تأیید کندلی، وارد معامله خرید شوید.

۶. تعیین حد ضرر

حد ضرر را کمی پایینتر از سطح ۶۱.۸٪ قرار دهید تا در صورت شکست سطح، ریسک مدیریت شود.

استفاده از سطوح گسترشی برای تعیین حد سود

استراتژی تعیین حد سود با استفاده از ابزار Fibonacci Extension یکی از حرفهایترین روشهای مدیریت سود در معاملات روندی است. برخلاف فیبوناچی اصلاحی که برای پیدا کردن ناحیه ورود به معامله استفاده میشود، فیبوناچی گسترشی به شما کمک میکند مقاصد قیمتی (اهداف) معامله را به دقت مشخص کنید.

مراحل اجرای استراتژی:

- شناسایی یک روند واضح و حرکت قیمتی قوی

ابتدا یک موج صعودی یا نزولی مشخص را روی نمودار شناسایی کنید. - ترسیم ابزار Fibonacci Extension

سه نقطه اصلی را مشخص کنید:- نقطه A: ابتدای روند؛

- نقطه B: انتهای موج اصلی؛

- نقطه C: انتهای پولبک یا اصلاح قیمت.

- سپس ابزار Fibonacci Extension را به ترتیب از A به B و بعد به C رسم کنید.

- تعیین اهداف قیمتی

پس از ورود به معامله، میتوانید اهداف خود را بهصورت مرحلهای روی سطوح زیر تنظیم کنید:- سطح ۱۲۷.۲٪: هدف اولیه و محتاطانه؛

- سطح ۱۶۱.۸٪: هدف رایج برای روندهای متوسط تا قوی؛

- سطوح بالاتر مثل ۲۰۰٪ یا ۲۶۱.۸٪: برای معاملات سوئینگ یا روندهای بسیار قوی.

- مدیریت معامله و جابهجایی حد ضرر

پس از رسیدن به هر هدف، بخشی از سود را ذخیره کرده یا حد ضرر را به نقطه سر به سر منتقل کنید.

این تصویر نمونهای واضح از کاربرد ابزار Fibonacci Extension در تحلیل تکنیکال است. در نمودار سه نقطه کلیدی مشخص شدهاند:

- نقطه A: ابتدای روند صعودی؛

- نقطه B: پایان موج اصلی؛

- نقطه C: پایان اصلاح قیمت (پولبک).

پس از ترسیم ابزار فیبوناچی از A به B و سپس به C، سطوح گسترشی مانند ۱۰۰٪، ۱۲۷.۲٪ و ۱۶۱.۸٪ بر روی نمودار مشخص شدهاند. این سطوح به عنوان اهداف قیمتی برای خروج از معامله استفاده میشوند. همانطور که در تصویر دیده میشود، قیمت پس از پولبک به روند صعودی بازگشته و بهتدریج به این سطوح هدف رسیده است.

همپوشانی سطوح فیبوناچی با ابزارهای کلیدی (ایجاد ناحیه بازگشتی PRZ)

یکی از قویترین تکنیکها در تحلیل تکنیکال، شناسایی ناحیه بازگشتی احتمالی (Potential Reversal Zone – PRZ) است. این ناحیه زمانی شکل میگیرد که یک سطح فیبوناچی کلیدی (مانند ۳۸.۲٪، ۵۰٪ یا ۶۱.۸٪) دقیقا با سایر ابزارهای تحلیلی همپوشانی داشته باشد. چنین تلاقیهایی باعث میشوند احتمال برگشت قیمت در آن سطح چند برابر شود.

در ادامه سه نمونه رایج از این همپوشانی را بررسی میکنیم:

۱. همپوشانی فیبوناچی با سطح حمایت/مقاومت کلاسیک

فرض کنید قیمت طلا (XAU/USD) پس از رشد از ۱۹۰۰ دلار تا ۲۰۰۰ دلار، وارد اصلاح میشود. سطح ۶۱.۸٪ فیبوناچی این موج در حوالی ۱۹۳۸ دلار قرار دارد. اگر این سطح دقیقا روی یک حمایت روزانه قبلی نیز بیفتد، ناحیهی PRZ بسیار قدرتمندی شکل میگیرد.

نتیجه: ترکیب حمایت + فیبوناچی، نقطهای مطمئن برای ورود به خرید است.

در این تصویر ترکیب سطوح فیبوناچی با مقاومت/حمایت کلاسیک نشان داده شده است. وقتی سطح ۶۱.۸٪ فیبوناچی دقیقا بر یک حمایت یا مقاومت کلیدی منطبق شود، ناحیهای قدرتمند (PRZ) ایجاد میکند که میتواند بهترین نقطه ورود به معامله باشد.

۲. همپوشانی فیبوناچی با میانگین متحرک ۵۰ (50 EMA)

در نمودار EUR/USD، یک روند صعودی از ۱.۰۵۰۰ تا ۱.۰۸۰۰ شکل گرفته است. سطح ۵۰٪ فیبوناچی روی ۱.۰۶۵۰ قرار دارد. همزمان، میانگین متحرک نمایی ۵۰ (EMA50) نیز دقیقا در همین محدوده قرار گرفته است.

نتیجه: این همپوشانی باعث میشود تریدرها مطمئنتر باشند که ۱.۰۶۵۰ یک نقطه بازگشتی پرقدرت خواهد بود.

در این تصویر، سطح ۵۰٪ فیبوناچی و میانگین متحرک نمایی ۵۰ (EMA50) دقیقا روی محدوده ۱.۰۶۵۰ همپوشانی دارند. این همزمانی نشان میدهد که ناحیهی مذکور یک سطح حمایتی قوی است و احتمال بازگشت قیمت از آن بسیار بیشتر خواهد بود. به همین دلیل، معاملهگران چنین نقاطی را بهعنوان موقعیت مطمئن برای ورود یا مدیریت معامله در نظر میگیرند.

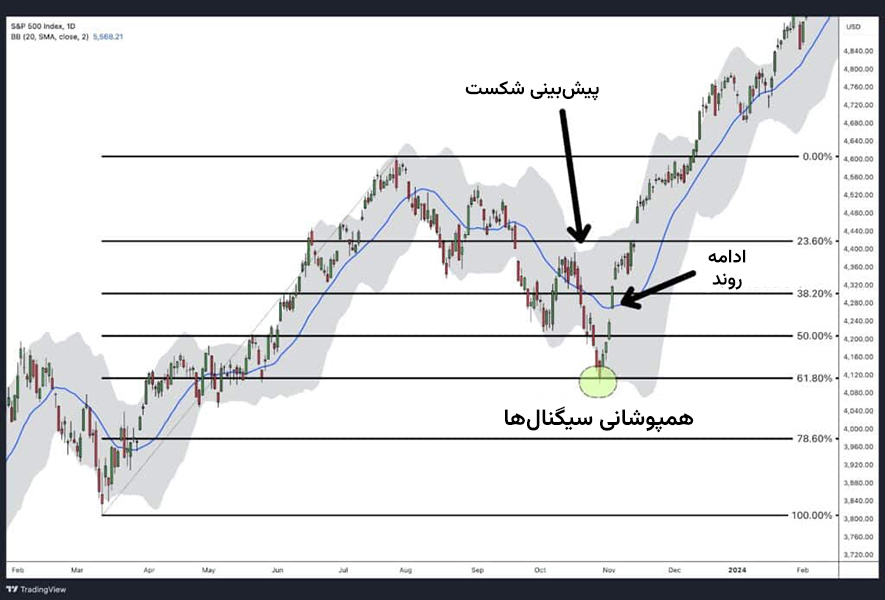

۳. همپوشانی فیبوناچی با خط روند معتبر

تصور کنید در شاخص S&P500 یک روند صعودی وجود دارد. ابزار فیبوناچی اصلاحی از کف ۴۲۰۰ واحد تا سقف ۴۴۰۰ واحد رسم میشود. سطح ۳۸.۲٪ فیبوناچی در ۴۳۲۵ واحد قرار دارد. در همین نقطه، یک خط روند صعودی مورب که بارها توسط قیمت لمس شده نیز عبور میکند.

نتیجه: تقاطع خط روند + فیبوناچی، احتمالا منجر به یک بازگشت قوی و شروع موج جدید صعودی خواهد شد.

زمانی که سطح ۳۸.۲٪ فیبوناچی با خط روند صعودی معتبر تلاقی میکند، یک ناحیه حمایتی قدرتمند شکل میگیرد. این همپوشانی معمولا احتمال بازگشت پرقدرت قیمت و ادامه روند صعودی را به شدت افزایش میدهد و برای معاملهگران سیگنال ورود مطمئن محسوب میشود.

تکنیک تلاقی فیبوناچی (Fibonacci Confluence): چگونه سیگنالهای قویتر بگیریم؟

تلاقی فیبوناچی یکی از پیشرفتهترین روشهای استفاده از این ابزار در تحلیل تکنیکال است که به معنای همپوشانی چند سطح فیبوناچی یا ترکیب آنها با سایر ابزارهای تحلیلی میباشد. وقتی چند سطح مهم (مثلا ۶۱.۸٪ اصلاحی و ۱۶۱.۸٪ گسترشی) دقیقا یا با فاصله کمی بر روی یکدیگر قرار میگیرند، آن ناحیه به عنوان یک «زون پرقدرت» شناخته میشود که احتمال واکنش قیمت در آن بسیار بالاست.

چرا تلاقی فیبوناچی اهمیت دارد؟

- افزایش دقت نقاط ورود و خروج: همپوشانی سطوح باعث میشود احتمال خطا کمتر شود.

- تأیید چندجانبه: وقتی فیبوناچی با خطوط روند، حمایت/مقاومت یا الگوهای قیمتی همسو شود، سیگنال معتبرتری ایجاد میکند.

- کاهش ریسک معاملات: نواحی تلاقی اغلب نقاط مناسبی برای تعیین حد ضرر کوتاه و تارگت منطقی هستند.

روش عملی شناسایی تلاقی فیبوناچی

- ترسیم چند فیبوناچی اصلاحی: روی چند موج اصلی و فرعی ابزار فیبوناچی را بکشید و به دنبال نواحی همپوشان بگردید.

- اضافه کردن فیبوناچی گسترشی (اکستنشن): روی موجهای قبلی، سطوح Extension را مشخص کنید و نقاط مشترک را بیابید.

- ترکیب با پرایس اکشن: در نواحی همپوشانی به دنبال الگوهای بازگشتی (مانند پینبار یا اینگالف) باشید.

- تأیید با اندیکاتورها: RSI، MACD یا حجم معاملات میتواند قدرت سیگنال را افزایش دهد.

مثال:

فرض کنید در یک روند صعودی، سطح ۶۱.۸٪ فیبوناچی اصلاحی یک موج، دقیقا با سطح ۱۶۱.۸٪ فیبوناچی گسترشی موج قبلی همپوشانی دارد. این ناحیه، همراه با تشکیل یک کندل بازگشتی قوی، میتواند نقطه ورود کمریسک و با پتانسیل سود بالا باشد.

برای آشنایی با روشهای نوین استفاده از این ابزار، مقاله اندیکاتور Auto Fibonacci را بخوانید.

اشتباهات رایج در ترسیم و استفاده از فیبوناچی ریتریسمنت

ابزار فیبوناچی زمانی بیشترین کارایی را دارد که درست ترسیم و در موقعیت مناسب استفاده شود. بسیاری از تریدرهای تازهکار به دلیل خطا در ترسیم یا تفسیر سطوح، دچار زیان میشوند. در ادامه سه اشتباه مهم و پرتکرار را بررسی میکنیم:

۱. ترسیم فیبوناچی بر روی موجهای اشتباه

بزرگترین خطا، کشیدن فیبوناچی روی موج اصلاحی به جای موج جنبشی است.

- غلط: کشیدن ابزار روی یک حرکت کوچک اصلاحی که خود بخشی از روند اصلی است.

- صحیح: ترسیم فیبوناچی از ابتدا تا انتهای موج اصلی جنبشی (صعودی یا نزولی) برای بررسی عمق اصلاح.

۲. استفاده از فیبوناچی در بازارهای رنج و بدون روند

فیبوناچی ابزاری روندی است و در بازارهای بدون جهت (رنج) سیگنالهای گمراه کننده میدهد.

- غلط: رسم فیبوناچی در بازاری که قیمت فقط بین یک محدوده افقی نوسان میکند.

- صحیح: استفاده از فیبوناچی فقط زمانی که بازار روند صعودی یا نزولی مشخص دارد.

۳. ورود به معامله بلافاصله پس از برخورد قیمت به یک سطح

بسیاری تصور میکنند صرفا لمس سطح فیبوناچی سیگنال ورود است، در حالیکه این یک دام پرریسک است.

- غلط: خرید یا فروش فوری پس از برخورد قیمت به سطح ۳۸.۲٪ یا ۶۱.۸٪ بدون هیچ تأیید.

- صحیح: صبر برای تشکیل الگوهای بازگشتی (مانند پینبار یا اینگالف) یا همپوشانی با اندیکاتورهایی مانند RSI برای تأیید.

همچنین

برای تعیین نقطه ورود دقیق در معاملات، میتوانید از ترکیب ابزارهای فیبوناچی و سفارش بای استاپ لیمیت استفاده کنید.

نتیجهگیری

فیبوناچی تنها یک ابزار ترسیمی نیست، بلکه روشی برای درک عمیقتر رفتار قیمت و تصمیمگیری هوشمندانه در بازارهای مالی است. نسبتهای بازگشتی و گسترشی آن در کنار استراتژیهایی مانند Golden Zone و Confluence میتوانند معاملات کمریسکتری ایجاد کنند. البته کارایی واقعی فیبوناچی زمانی بیشتر میشود که با مدیریت ریسک، تحلیل بنیادی و ابزارهای تکمیلی همراه باشد.

در نهایت، تمرین مستمر و استفاده ترکیبی از فیبوناچی با سایر روشهای تحلیلی، کلید بهرهگیری موفق از این ابزار است