با پیشرفت تکنولوژی و دسترسی همگانی به اینترنت یکی از پرسودترین و پرطرفدار ترین راه های کسب درآمد دنیای معامله گری و سرمایه گذاری میباشد از طرفی جذاب ترین راه برای تحلیل بازار های مالی و به دست آوردن نقاط ورود و خروج از بازار تحلیل تکنیکال است .در تحلیل تکنیکال، نواحي اشباع خرید و اشباع فروش به نقاطی در نمودار قیمت گفته میشود که در آنها تعداد خریداران یا فروشندگان به حدی زیاد است که احتمال تغییر روند قیمت در آینده افزایش مییابد.در ادامه به بررسی دقیق تر هر یک از این مفاهیم و توضیح نحوه ی درست استفاده از این تکنیک ها میپردازیم.

تعريف اشباع خرید

اشباع خرید وضعیتی است که در آن قیمت یک دارایی آنقدر بالا رفته است که دیگر خریدهای جدید با منطق اقتصادی همخوانی ندارند. در این شرایط، احتمال میرود خریداران جدید تمایلی به ورود نداشته باشند و فروشندگان فعال شوند.

به عنوان مثال:

ناحیه اشباع خرید را مانند یک کش پلاستیکی تصور کنید که بیش از حد کشیده شده است. هر لحظه ممکن است پاره شود یا بهسمت عقب بازگردد. بازار هم وقتی بیش از حد رشد میکند، معمولا دچار اصلاح یا افت قیمت میشود.

در عمل: در این ناحیه، معمولا فشار فروش بالا میرود و قیمتها ممکن است به سمت پایین برگردند. این سطح میتواند هشداری برای خروج از معامله خرید یا آماده شدن برای معامله فروش باشد.

تعريف اشباع فروش

اشباع فروش زمانی رخ میدهد که قیمت یک دارایی تا حدی پایین آمده که دیگر فروش منطقی به نظر نمیرسد و خریداران بالقوه وارد میدان میشوند.

به عنوان مثال:

این وضعیت مانند فنری فشرده شده است؛ هرچقدر بیشتر فشرده شود، با قدرت بیشتری بالا میپرد. بازار هم وقتی زیادی افت میکند، اغلب با واکنش صعودی یا بازگشت همراه است.

در عمل: در این ناحیه، معمولا فشار خرید افزایش مییابد و قیمت ممکن است به سمت بالا برگردد. معاملهگران حرفهای از این ناحیه برای شناسایی فرصت خرید استفاده میکنند.

نحوه تشخیص نواحی اشباع خرید و اشباع فروش

نواحی اشباع خرید (Overbought) و اشباع فروش (Oversold) به شرایطی در بازار اشاره دارند که در آن قیمت یک دارایی، از نظر تحلیلگران، بیش از حد بالا یا پایین رفته است و احتمال بازگشت (اصلاح قیمت) وجود دارد. این نواحی، بخشی از تحلیل تکنیکال هستند و با استفاده از ابزارهای خاصی شناسایی میشوند.

- اشباع خرید:

زمانی اتفاق میافتد که قیمت یک دارایی، به مدت قابل توجهی در روند صعودی قرار گرفته و بیش از حد معمول خریداری شده است. در این حالت، ممکن است خریداران خسته شوند و قیمت به سمت پایین اصلاح شود.

- اشباع فروش:

در مقابل، اگر قیمت یک دارایی در مدت زمانی طولانی با فشار فروش مواجه شده باشد و بیش از حد معمول افت کرده باشد، احتمال افزایش قیمت یا بازگشت آن وجود دارد.

نکته مهم:

اشباع خرید و فروش به معنای سیگنال قطعی برای برگشت قیمت نیست؛ بلکه فقط «هشدار» میدهد که قیمت ممکن است به محدودهای وارد شده باشد که برگشت در آن محتمل است. همیشه باید این نشانهها را با ابزارهای دیگر ترکیب کرد.

مقایسه بهترین اندیکاتورهای تشخیص اشباع خرید و فروش

در تحلیل تکنیکال، ابزارهای مختلفی برای شناسایی نواحی اشباع خرید و اشباع فروش وجود دارند. در این بخش، سه اندیکاتور پرکاربرد یعنی RSI، Stochastic و CCI، را از نظر نوع محاسبه، سرعت سیگنالدهی و بهترین کاربردها با هم مقایسه میکنیم:

| ویژگی | RSI (شاخص قدرت نسبی) | Stochastic (نوسانگر استوکاستیک) | CCI (شاخص کانال کالا) |

|---|---|---|---|

| مبنای محاسبه | سرعت و شتاب تغییرات قیمت | موقعیت قیمت فعلی نسبت به بازه اخیر | انحراف قیمت از میانگین متحرک آماری |

| سرعت سیگنالدهی | متوسط، مناسب برای روندهای پایدار | سریعتر، مناسب برای بازارهای رنج و نوسانی | بسیار سریع، حساس به نوسانات کوتاهمدت |

| بهترین کاربرد | شناسایی واگراییها و سطوح برگشتی | تعیین نقاط ورود/خروج در بازارهای بیروند | شناسایی شروع حرکات قوی در بازارهای بیثبات |

| سطوح اشباع رایج | بالای ۷۰ = اشباع خرید/ زیر ۳۰ = اشباع فروش | بالای ۸۰ = اشباع خرید/ زیر ۲۰ = اشباع فروش | بالای +۱۰۰ = اشباع خرید/ زیر -۱۰۰ = اشباع فروش |

نکته مهم: هیچ اندیکاتوری به تنهایی کافی نیست. ترکیب این ابزارها با تحلیل نموداری و مدیریت ریسک، بهترین نتایج را به همراه دارد. بسته به سبک معاملاتی و نوع بازار (رونددار یا رنج)، میتوانید اندیکاتور مناسب را انتخاب کنید.

A . اندیکاتور RSI :

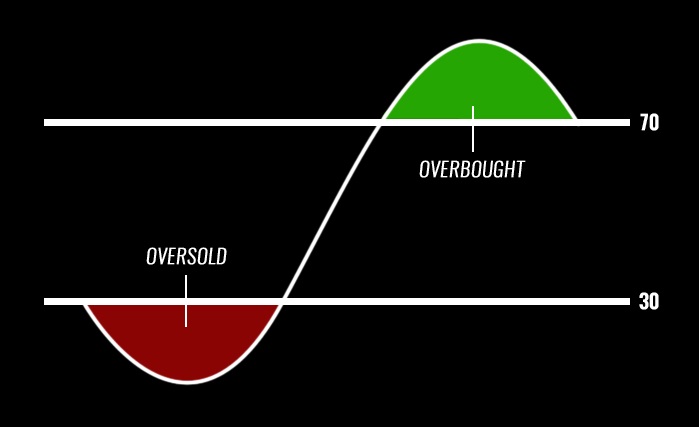

قدرت حرکت و روند یک دارایی دیجیتال را در بازار کریپتو توسط اندیکاتور RSI مورد بررسی قرار میدهند. همانطور که میدانید اندیکاتور RSI همواره بین محدوده ی 0 الی 100 در حال نوسان است همچنین اندیکاتور RSI دارای سه سطح 30 ، 50 و 70 میباشد.در اندیکاتور RSI زمانی که اندیکاتور بالای سطح 70 میباشد اصطلاحا قیمت در ناحیه ی اشباع خرید است و همچنین زمانی که اندیکاتور در زیر سطح 30 میباشد قیمت در محدوده ی اشباع فروش میباشد.

B . اندیکاتورStochastic :

اندیکاتور استوک استیک یکی دیگر از ابزارهای تحلیل تکنیکال است که وضعیت اشباع خرید و فروش را شناسایی میکند. مقیاس کلی این اندیکاتور نیز بین دو حالت کلی 0 و 100 قرار دارد. اما دو سطح 20 و 80 در آن به ترتیب نشان دهنده اشباع فروش و اشباع خرید در بازار هستند.به این صورت که اگر اندیکاتور زیر سطح 20 باشد قیمت در ناحیه اشباع فروش بوده و زمانی که اندیکاتور در بالای سطح 80 باشد قیمت در محدوده ی اشباع خرید میباشد.

C . اندیکاتور CCI :

اندیکاتور CCI وظیفه دارد تا قیمت جاری یک ارز دیجیتال را با قیمت متوسط آن در یک دوره مشخص مقایسه کند. این اندیکاتور در بازه بالا و پایین عدد صفر نوسان دارد. به عبارتی مدام وارد منطقه مثبت یا منفی (منفی صد و مثبت صد) میشود. نکته جالبی که درباره این ابزار تحلیلی باید بدانید این است که اگر عدد آن از بازه نرمال منفی ۱۰۰ تا مثبت ۱۰۰ خارج شود، نشان دهنده قدرت یا ضعف شدید حرکت قیمت آن دارایی است. از این موضوع میتوان برای تشخیص وضعیت اشباع خرید یا فروش یک دارایی استفاده کرد.

بررسی الگوهای کندل استیک در نواحی اشباع

الگوهای کندلی یکی از ابزارهای مهم برای تشخیص نقاط بازگشت در نواحی اشباع خرید و فروش هستند. زمانی که قیمت در محدوده اشباع قرار دارد، مشاهده یک الگوی معکوس قوی میتواند هشدار تغییر جهت بازار باشد.

در ادامه، دو الگوی پرکاربرد را بررسی میکنیم:

الگوی اینگالف نزولی (Bearish Engulfing) در اشباع خرید

الگوی اینگالف نزولی زمانی شکل میگیرد که یک کندل قرمز بزرگ، به طور کامل بدنه کندل سبز قبلی را در بر بگیرد. اگر این الگو در محدوده اشباع خرید (مثلا RSI بالای ۷۰) ظاهر شود، میتواند سیگنالی جدی از ضعف خریداران و احتمال شروع اصلاح قیمت باشد. اگر با افزایش حجم نیز همراه باشد، اعتبار آن بیشتر میشود.

الگوی چکش (Hammer) در اشباع فروش

الگوی چکش معمولا در انتهای یک روند نزولی ظاهر میشود و بدنهای کوچک با سایه پایینی بلند دارد. اگر این الگو در محدوده اشباع فروش (مثلا RSI زیر ۳۰) دیده شود، به ویژه اگر حجم معاملات افزایش یافته باشد، نشانهای از ورود خریداران جدید و احتمال بازگشت قیمت به سمت بالا خواهد بود.

استراتژیهای معاملاتی با سیگنالهای اشباع خرید و فروش

نواحی اشباع خرید و اشباع فروش زمانی بیشترین ارزش معاملاتی را دارند که به عنوان بخشی از یک استراتژی کامل به کار گرفته شوند، نه فقط سیگنال ورود یا خروج. در ادامه چند روش کاربردی برای استفاده از این سیگنالها را بررسی میکنیم:

ترکیب با واگراییها

زمانی که RSI یا استوکاستیک وارد محدوده اشباع شود و همزمان واگرایی قیمتی رخ دهد (مثلا قیمت سقف جدید بزند اما اندیکاتور سقف پایینتری بسازد)، احتمال بازگشت روند بسیار افزایش مییابد.

آموزش استراتژی واگرایی

واگراییها زمانی شکل میگیرند که حرکت قیمت و حرکت اندیکاتور در دو مسیر متفاوت باشند. این تضاد نشاندهنده ضعف مومنتوم و احتمال تغییر جهت بازار است. در نواحی اشباع خرید یا فروش، واگراییها اعتبار بیشتری پیدا میکنند.

- واگرایی نزولی (Bearish Divergence): قیمت سقف بالاتر میسازد، اما اندیکاتور (RSI یا MACD) سقف پایینتر نشان میدهد. این حالت اخطار ضعیف شدن روند صعودی و احتمال شروع اصلاح نزولی است.

- واگرایی صعودی (Bullish Divergence): قیمت کف پایینتر میسازد، اما اندیکاتور کف بالاتر نشان میدهد. این حالت اخطار ضعف روند نزولی و احتمال بازگشت به سمت بالا است.

مثال گام به گام از واگرایی نزولی

۱. شناسایی سقف بالاتر در نمودار قیمت

در نمودار قیمت، مشاهده میشود که قیمت پس از روندی صعودی، دو سقف متوالی ثبت کرده که سقف دوم از سقف اول بالاتر است. این نشاندهنده ادامه حرکت صعودی اولیه است.

۲. شناسایی سقف پایینتر در اندیکاتور RSI

در همان مقطع زمانی، اندیکاتور RSI نیز دو قله تشکیل داده، اما قله دوم نسبت به اولی پایینتر است. این یک واگرایی نزولی کلاسیک است: قیمت قلهای بالاتر میسازد اما RSI توانایی تکرار قله قبلی را ندارد، این نشانهای از کاهش مومنتوم صعودی است.

۳. تأیید ورود به معامله فروش

برای کاهش ریسک خطا، باید منتظر یک سیگنال تأیید بود مانند شکست خط روند کوتاهمدت یا مشاهدهی یک کندل قوی برگشتی (مثلا اینگالف یا پین بار نزولی). پس از این تأیید، میتوان وارد پوزیشن فروش شد.

۴. تعیین حد ضرر

حد ضرر باید کمی بالاتر از آخرین سقف قیمت قرار داده شود تا در صورت ادامه روند صعودی، ریسک کنترل شود.

۵. تعیین حد سود

میتوان حد سود را بر اساس حمایتهای مهم قبلی یا سطوح کلیدی تنظیم کرد. به طور نمونه، میتوان از نسبت ریسک/بازده منطقی یا حمایت بعدی استفاده کرد.

همزمانی با سطوح حمایت و مقاومت

اگر اشباع خرید درست در محدوده مقاومت قوی یا اشباع فروش در نزدیکی حمایت معتبر رخ دهد، این همگرایی سیگنال بسیار قدرتمندی برای برگشت روند ایجاد میکند.

نکته: تأیید با الگوی کندلی معکوس (مانند چکش یا اینگالف) اعتبار سیگنال را بیشتر میکند.

فیلتر کردن با روند کلی بازار

در بازارهای رونددار، بهتر است سیگنالهای اشباع را در جهت روند اصلی معامله کنید.

روند صعودی ← فقط اشباع فروش را برای خرید در نظر بگیرید.

روند نزولی ← فقط اشباع خرید را برای فروش استفاده کنید.

استفاده در معاملات چندبخشی (Scaling In/Out)

میتوانید بخشی از معامله را در اولین سیگنال اشباع ببندید و باقی را با تریلینگ استاپ یا اهداف بعدی مدیریت کنید. این روش ریسک را کاهش داده و سودهای بزرگتر را ممکن میکند.

ترکیب با ابزارهای حجمی

حجم معاملات میتوانند قدرت یا ضعف سیگنال اشباع را تایید کنند. مثلا اشباع خرید همراه با کاهش حجم میتواند نشانه ضعف خریداران و شروع اصلاح باشد.

6. استراتژی بازگشتی در بازار رنج (Range) با استفاده از اندیکاتور Stochastic

یکی از کاربردهای مهم نواحی اشباع خرید و فروش، شناسایی نقاط بازگشت در بازارهای بیروند (رنج) است. در این شرایط، قیمت معمولا بین دو سطح حمایت و مقاومت در نوسان است و میتوان از اندیکاتورها برای تشخیص نقاط برگشتی بهره برد.

در نمودار زیر میبینیم که قیمت پس از یک حرکت صعودی، به محدودهی بالایی (مقاومت) نزدیک میشود. همزمان اندیکاتور Stochastic وارد ناحیهی اشباع خرید (بالای سطح ۸۰) شده و سپس خط قرمز استوکاستیک از این ناحیه به پایین عبور میکند. کمی بعد، قیمت میانگین متحرک را میشکند و یک کندل نزولی تأییدی تشکیل میشود.

این اتفاق دقیقا همان چیزی است که در استراتژی بازگشتی بازار رنج توضیح داده شد:

- ورود به فروش پس از خروج استوکاستیک از اشباع خرید و تأیید کندلی.

- حد ضرر (SL): کمی بالای مقاومت قرار میگیرد.

- حد سود (TP): نزدیک به سطح حمایت در محدوده پایینی رنج تعیین میشود.

این تصویر به خوبی نشان میدهد که چگونه ترکیب اندیکاتور Stochastic با مقاومت و کندل نزولی میتواند سیگنال ورود مطمئنی در بازار رنج بدهد.

نحوه ی استفاده از اشباع خرید و اشباع فروش در سرمایه گذاری

استفاده از نواحی اشباع خرید و اشباع فروش میتواند به سرمایه گذاران کمک کند تا نقاط ورود و خروج بهتری را در بازار پیدا کنند.در ادامه به توضیح بهتر نحوه ی استفاده از هر یک از این نواحی خواهیم پرداخت.

A . استفاده از اشباع خرید برای فروش :

سرمایه گذاران میتوانند از اشباع خرید برای فروش داراییهای خود استفاده کنند. در این حالت، سرمایه گذاران انتظار دارند که قیمت دارایی در آینده کاهش یابد و با فروش دارایی در این نقطه، سود خود را تضمین کنند. برای این کار لازم است که تا حدودی به تحلیل تکنیکال مسلط باشید تا بتوانید از اندیکاتور های معرفی شده به درستی استفاده کنید و یا بتوانید نواحی حمایت و مقاومت مهم بازار را که ممکن است باعث چرخش قیمت شود را بیابید.

B . استفاده از اشباع فروش برای خرید :

سرمایه گذاران میتوانند از اشباع فروش برای خرید داراییهای خود استفاده کنند. در این حالت، سرمایه گذاران انتظار دارند که قیمت دارایی در آینده افزایش یابد و با خرید دارایی در این نقطه، سود خود را به حداکثر برسانند.برای این منظور نیز تسلط به برخی از تکنیک های تحلیلی بازار و تسلط بر نحوه ی استفاده از اندیکاتور های معرفی شده میتواند به شما کمک کند.

_ نکات مهم در استفاده از اشباع خرید و اشباع فروش :

1 . تشخيص نواحي اشباع خرید و اشباع فروش همیشه قطعی نیست. ممکن است در برخی موارد، قیمت پس از رسیدن به نقطه اشباع، روند خود را ادامه دهد.

2 . از اشباع خرید یا اشباع فروش به عنوان تنها عامل تصمیم گیری در معاملات استفاده نکنید. همیشه عوامل دیگری مانند روند کلی بازار، اخبار و وقایع اقتصادی و تحلیل بنیادی را نیز در نظر بگیرید.

3 . به یاد داشته باشید که استفاده از این تکنیک ها همزمان با دیگر سیگنال ها و تحلیل های تکنیکال میتواند احتمال موفقیت معامله ی شما را افزایش دهد.

نواحي اشباع خرید و اشباع فروش از ابزارهای مهم تحلیل تکنیکال هستند که میتوانند به سرمایه گذاران کمک کنند تا نقاط ورود و خروج بهتری را در بازار پیدا کنند. با این حال، لازم است که این ابزارها را با دقت و با توجه به سایر عوامل موثر در بازار استفاده کنید تا از اشتباهات احتمالی جلوگیری کنید.

تفاوت کلیدی سیگنال اشباع در بازار رونددار و بازار خنثی (رِنج)

یکی از اشتباهات رایج معاملهگران تازهکار، تفسیر یکسان سیگنالهای اشباع خرید یا فروش در همه شرایط بازار است. در حالیکه نوع بازار، رونددار یا رِنج، تأثیر مستقیمی بر اعتبار این سیگنالها دارد:

بازار رونددار: اشباع به معنای قدرت است، نه سیگنال برگشت!

در یک روند صعودی قوی، وقتی اندیکاتور RSI وارد ناحیه اشباع خرید (بالاتر از ۷۰) میشود، بسیاری آن را سیگنالی برای فروش تلقی میکنند. اما این برداشت در بازارهای رونددار میتواند منجر به خروج زودهنگام یا حتی ورود اشتباه شود. چرا که RSI ممکن است برای مدت زیادی در ناحیه اشباع باقی بماند و این نشانهای از تسلط خریداران و قدرت روند جاری است، نه نشانه بازگشت بازار.

این نمودار، نواحی اشباع خرید (بالاتر از ۷۰) و اشباع فروش (زیر ۳۰) را در رابطه با قیمت نمایش میدهد. همچنین نشان میدهد که در یک روند صعودی، RSI میتواند برای زمان قابلتوجهی بالای ۷۰ بماند و قیمت هنوز رشد کند.

در بازار رونددار، RSI اشباع خرید بیشتر نشانه قدرت روند است تا سیگنال فروش!

بازار خنثی (Range): اشباع یعنی آماده بازگشت!

در بازارهای رِنج یا خنثی، که قیمت در یک محدودهی افقی نوسان میکند، رسیدن RSI به نواحی اشباع خرید یا فروش معمولاً سیگنالهای بازگشتی دقیقی ارائه میدهد. چراکه در این فاز، فشار خرید یا فروش پایدار نیست و بازار بهدنبال یک اصلاح یا چرخش است.

این تصویر نمودار قیمتی را در کنار اندیکاتور RSI نشان میدهد. در قسمت بالا، RSI وارد ناحیه اشباع خرید شده است، اما پس از آن قیمت کاهشیافته که نشانهای از بازگشت روند در بازار رِنج است. در بخش پایینتر، واگرایی مثبتی بین قیمت و RSI رخ داده است؛ به این معنا که در حالی که قیمت کف جدیدی ساخته، RSI این کف را تأیید نکرده است. این واگرایی معمولا هشدار بازگشت قیمت به سمت بالا را میدهد.

بنابراین این تصویر، نمونهای بسیار دقیق از بازار خنثی (Range) است که در آن RSI با رسیدن به ناحیه اشباع یا ایجاد واگرایی، سیگنالهای بازگشتی معتبر صادر میکند.

تفسیر سیگنالهای اشباع باید همیشه با توجه به ساختار بازار انجام شود. بدون درک اینکه بازار در حال روند است یا در وضعیت رنج، ممکن است تصمیمگیریهای اشتباهی انجام دهید.