اگر به دنبال تنها یک اندیکاتور باشید که هم میزان نوسان بازار را آشکار کند، هم نقاط احتمالی برگشت قیمت و هم موقعیتهای دقیق ورود و خروج را مشخص سازد، بولینگر باند (Bollinger Bands) بدون تردید یکی از بهترین گزینهها است.

در این مقاله با ما باشید تا به آموزش بولینگر باند بپردازیم، ببینیم که اندیکاتور بولینگر باند چگونه فازهای روندی و خنثی در بازار را تفکیک میکند، استراتژی بولینگر باند چیست و چطور میتوان در ترکیب آن با دیگر اندیکاتورها، یک سیستم معاملاتی حرفهای ساخت.

- در استراتژیهای معاملاتی مبتنی بر استراتژی بولینگر باند، میتوان هم از بازگشت قیمت و هم از شکست باندها برای ورود به معاملات فارکس استفاده کرد.

- ترکیب بولینگر باند با اندیکاتورهایی مثل RSI و MACD به فیلتر کردن سیگنالهای اشتباه کمک میکند و باعث میشود تنها در جهت روند غالب و در نواحی اشباع معتبر وارد معامله شوید.

- به دلیل ماهیت پسرو (Lagging) و امکان تولید سیگنالهای کاذب، استفاده از اندیکاتور بولینگر باند بایستی با پرایس اکشن و مدیریت سرمایه اصولی همراه باشد.

بولینگر باند چیست و چه کاربردی در تحلیل تکنیکال دارد؟

به نقل از Investopedia، اندیکاتور بولینگر باند یک ابزار محبوب و پرکاربرد در تحلیل تکنیکال است که توسط جان بولینگر در دهه ۱۹۸۰ معرفی شد. این اندیکاتور به معاملهگران کمک میکند تا نوسانات قیمت و سطوح اشباع خرید و فروش را در بازار شناسایی کنند و در نتیجه، نقاط ورود و خروج به معامله را با دقت بیشتری تعیین نمایند.

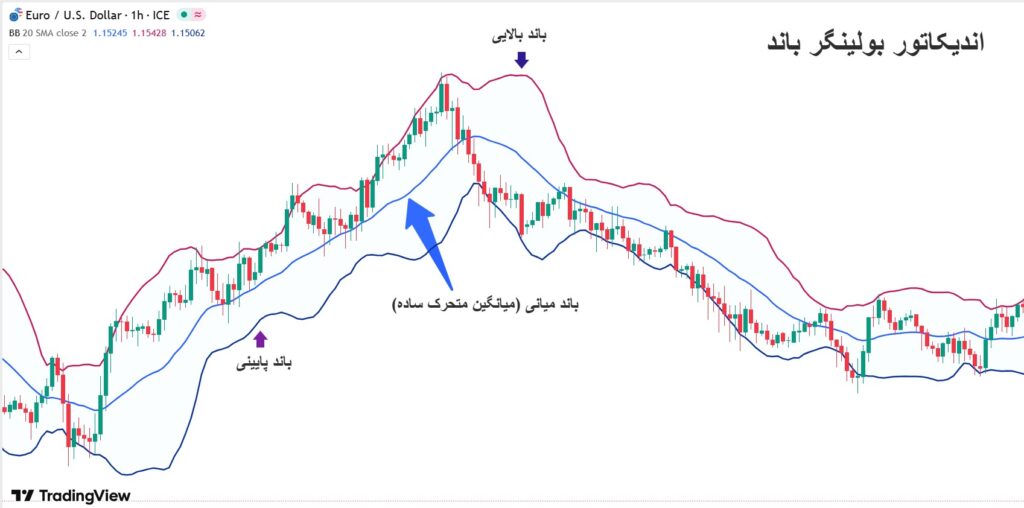

اندیکاتور بولینگر باند از سه خط که حرکت قیمت را دنبال میکنند تشکیل شده است. این خطوط عبارتند از:

- باند میانی: که میانگین متحرک ساده با دوره ۲۰ روزه است و جهت کلی قیمت را نشان میدهد.

- باند بالایی: حاصل جمع دو برابر انحراف معیار از میانگین متحرک است و به عنوان مقاومت عمل میکند.

- باند پایینی: حاصل تفریق دو برابر انحراف معیار از میانگین متحرک است و معمولاً نقش حمایت را دارد.

افزایش فاصله بین باندها در اندیکاتور بولینگر باند به معنای افزایش نوسانات بازار است، در حالیکه نزدیک شدن باندها به هم، بیانگر کاهش نوسان یا دوره تثبیت قیمت در بازار است.

علاوه بر سنجش سطح نوسان در بازار و تعیین سطوح اشباع خرید و اشباع فروش از دیگر کاربردهای اندیکاتور بولینگر باند در تحلیل تکنیکال میتوان به تحلیل روند، تعیین اهداف قیمتی، تشخیص نقاط برگشت قیمت، شناسایی نقاط شکست قیمت (بریک اوت) و استفاده از آن به عنوان ابزار کمکی برای تایید سیگنال اندیکاتورهایی مانند MACD و RSI اشاره کرد.

نحوه تحلیل نمودار با اندیکاتور بولینگر باند

اندیکاتور بولینگر باند یک ابزار دینامیک و چند وجهی است که به ما کمک میکند تا رفتار قیمت را از زوایای مختلف بررسی کنیم. در ادامه، سه روش کلیدی برای تحلیل نمودار با این اندیکاتور را بررسی خواهیم کرد:

- تشخیص فازهای روندی و خنثی؛

- تفسیر برخوردهای قیمتی؛

- و شناسایی نواحی اشباع خرید و فروش.

تشخیص فازهای روندی و خنثی در بولینگر باند

یکی از کاربردهای اصلی اندیکاتور بولینگر باند، تشخیص فازهای روندی و خنثی در بازار است:

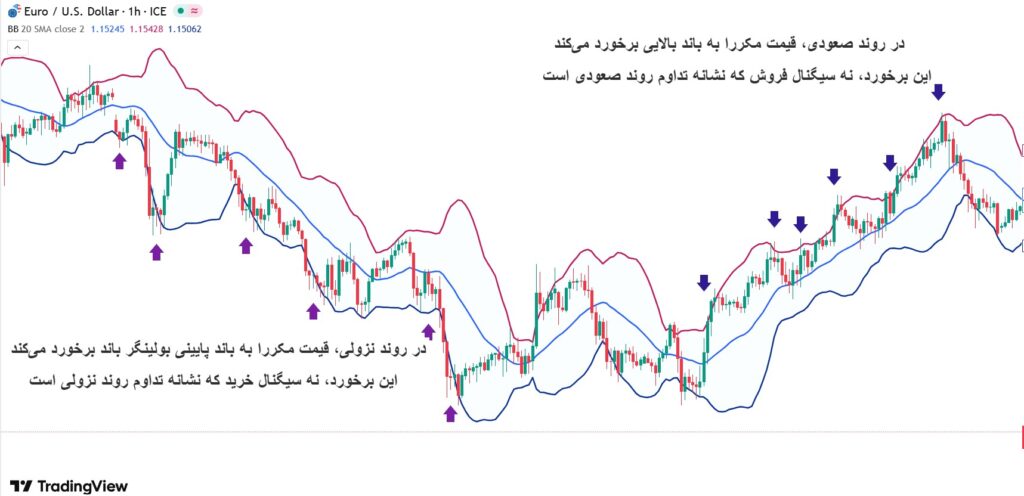

- فاز روندی: زمانی اتفاق میافتد که قیمت به طور مداوم در نزدیکی باند بالایی (در روند صعودی) یا باند پایینی (در روند نزولی) حرکت میکند. در این حالت، باندها از هم فاصله میگیرند و شیب میانگین متحرک (باند میانی) مشخصاً جهتدار میشود.

در فاز روندی، باند بالایی به عنوان یک مقاومت دینامیک و باند پایینی به عنوان یک حمایت دینامیک عمل میکنند. - فاز خنثی یا رنج: هنگامی که بازار روند مشخصی ندارد و در یک محدوده افقی نوسان میکند، باندهای بولینگر تقریباً افقی هستند و موازی با یکدیگر حرکت میکنند. در این شرایط، قیمت بین باند بالایی و پایینی در نوسان است و باند میانی (میانگین متحرک) به عنوان یک خط مرکزی عمل میکند که قیمت تمایل دارد به آن بازگردد (برگشت به میانگین).

در اندیکاتور بولینگر باند، شیبدار شدن خط میانی به معنای رونددار بودن بازار است، در حالیکه پهنای باندها، میزان نوسان بازار را مشخص میکند: هر چه بازار نوسانیتر، پهنای باندها بیشتر.

نحوه تفسیر برخورد قیمت با باندهای بولینگر باند

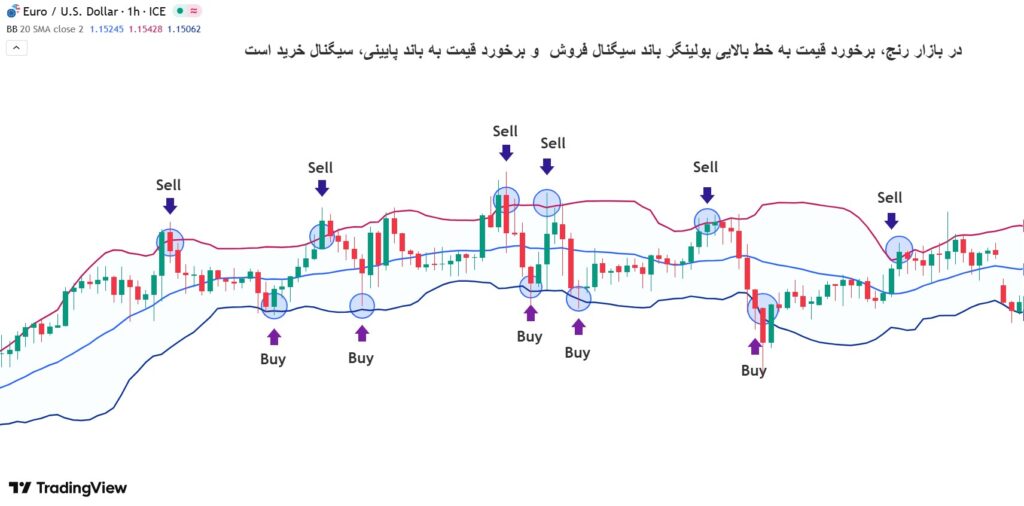

یک اشتباه رایج در بین معاملهگران تازهکار این است که برخورد قیمت به باند بالایی را به خودی خود یک سیگنال فروش و برخورد به باند پایینی را یک سیگنال خرید در نظر میگیرند. این تفسیر بدون در نظر گرفتن زمینه بازار و اینکه آیا بازار در وضعیت خنثی یا روندی است، میتواند به ضررهای زیاد منجر شود. برای جلوگیری از ضرر، در تفسیر برخورد قیمت با باندهای بولینگر نکات زیر را در نظر بگیرید:

- در بازار خنثی: برخورد قیمت به باند بالایی میتواند یک فرصت فروش معتبر باشد، زیرا انتظار میرود قیمت به سمت باند میانی و سپس باند پایینی بازگردد. برعکس، برخورد به باند پایینی میتواند یک سیگنال خرید باشد. این استراتژی بر اساس اصل بازگشت به میانگین عمل میکند.

- در بازار روندی: در یک روند صعودی قوی، برخورد مکرر قیمت به باند بالایی نشانه قدرت و تداوم روند است، نه سیگنال فروش! در واقع، این برخوردها تاییدی بر ادامه حرکت صعودی هستند. به همین ترتیب، در یک روند نزولی، لمس مکرر باند پایینی نشانه فشار فروش سنگین و تداوم روند نزولی است.

شناسایی نواحی اشباع خرید و فروش با بولینگر باند

یکی از کاربردهای کلیدی اندیکاتور بولینگر باند، شناسایی نواحی اشباع خرید و فروش است که به تریدرها در زمانبندی ورود و خروج کمک میکند. به نقل از Skrill، روش شناسایی نواحی اشباع خرید و فروش با بولینگر باند به شرح زیر است:

- اشباع خرید: هنگامیکه قیمت در نزدیکی یا بالاتر از باند بالایی قرار میگیرد، اگر با کاهش قدرت روند، تغییر حجم معاملات همراه باشد، میتواند نشان از این باشد که بازار در وضعیت اشباع خرید است و میتواند به عنوان یک سیگنال فروش در نظر گرفته شود.

- اشباع فروش: وقتی قیمت به نزدیکی یا زیر باند پایینی میرسد، نشاندهندهی فروش بیش از حد است. این ناحیه میتواند فرصت مناسبی برای ورود به معاملات خرید باشد، به ویژه اگر الگوهای بازگشتی مثل پین بار یا اینگالف در همان ناحیه تشکیل شوند.

استراتژیهای معاملاتی مبتنی بر بولینگر باند در فارکس

اندیکاتور بولینگر باند ابزاری کارآمد است که میتواند مبنای چندین استراتژی معاملاتی مؤثر باشد. در ادامه، با سه استراتژی اصلی و کاربردی این اندیکاتور آشنا میشویم.

استراتژی بازگشت قیمت از باندها

یکی از سادهترین و در عین حال مؤثرترین روشهای استفاده از اندیکاتور بولینگر باند، استراتژی بازگشت قیمت از باندها است. در این روش، فرض بر این است که زمانیکه قیمت به باندهای بالا یا پایین برخورد میکند، احتمال بازگشت روند قیمت از آن سطح زیاد است. در این استراتژی:

- وقتی قیمت به باند بالایی میرسد و نشانههایی از ضعف در روند (مثل تشکیل کندل دوجی یا اینگالف نزولی) مشاهده میشود، احتمال بازگشت نزولی وجود دارد. در این حالت:

o وارد معامله فروش شوید؛

o حد ضرر را کمی بالاتر از کندل بازگشتی قرار دهید؛

o حد سود را در نزدیکی باند مقابل (باند پایینی) تنظیم کنید.

- زمانی که قیمت به باند پایینی برخورد میکند و کندل بازگشتی صعودی (مثل کندل چکش یا اینگالف صعودی) تشکیل میشود، میتوان انتظار صعود داشت. در این حالت:

o وارد معامله خرید شوید؛

o حد ضرر را کمی پایینتر از کندل بازگشتی قرار دهید؛

o حد سود را در نزدیکی باند بالایی تنظیم کنید.

استراتژی شکست باند

استراتژی بریک اوت یا شکست باند بر پایهی یکی از رفتارهای کلاسیک بازار بنا شده است: دورههای کمنوسان معمولاً به حرکات قوی و ناگهانی منتهی میشوند. به عبارت دیگر، زمانیکه باندهای بولینگر به هم نزدیک میشوند، میتوان انتظار شکست یکی از باندها را داشت.

به نقل از Babypips، روش اجرای استراتژی شکست باند به شرح زیر است:

- در زمان فشردگی باندها، منتظر خروج قیمت از باند بالایی یا پایینی باشید؛

- بسته شدن یک کندل کامل خارج از باند، سیگنال اولیهی شروع روند جدید است؛

- بسته شدن کندل بالای باند بالایی، به معنای شروع روند صعودی است.

در این حالت:

- وارد معامله خرید شوید؛

- حد ضرر را در داخل باند و بالاتر از باند میانی قرار دهید؛

- هدف سود را به اندازه پهنای باند یا در سطح مقاومت بعدی تعیین کنید.

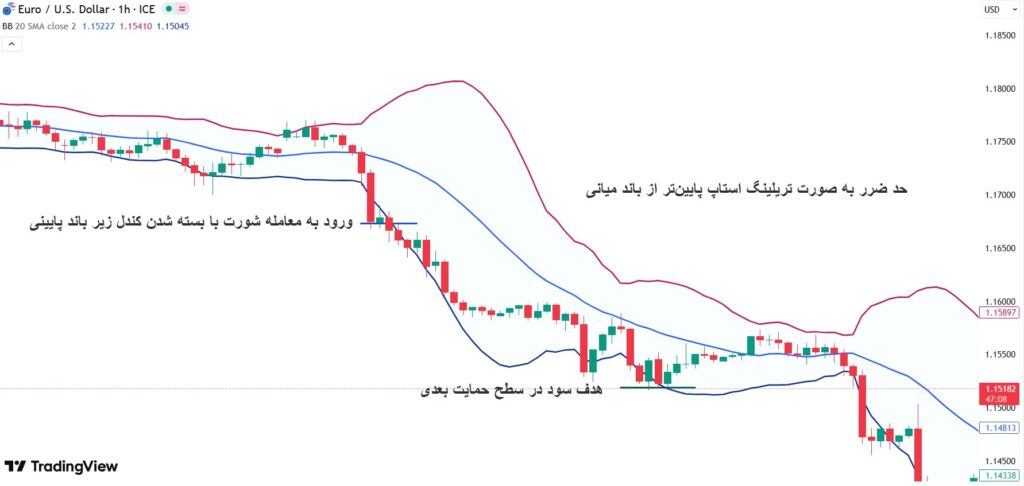

- بسته شدن کندل پایینتر از باند پایینی، به معنای شروع روند نزولی است.

در این حالت:

- وارد معامله شورت شوید؛

- حد ضرر را در داخل باند و پایینتر از باند میانی قرار دهید. همچنین میتوان از باند میانی به عنوان حد ضرر متحرک استفاده کرد؛

- هدف سود را به اندازه پهنای باند یا در سطح حمایت بعدی تعیین کنید.

استراتژی نوسانگیری کوتاه مدت با انقباض و انبساط باندها

این استراتژی مناسب اسکالپرها و تریدرهای روزانه است که به دنبال سود گرفتن از حرکات سریع در بازار هستند. برای اجرای نوسانگیری کوتاه مدت با انقباض و انبساط باندها مراحل زیر را دنبال کنید:

- در دوره فشردگی باندها، منتظر نشانههای انبساط بمانید؛

- ورود به معامله: به محض عبور قیمت از خط میانی، میتوانید در جهت عبور قیمت وارد معامله شوید؛

- خروج از معامله: در نزدیکی باند مخالف یا با مشاهده اولین نشانه از کاهش شیب باندها، از معامله خارج شوید؛

- حد ضرر: حد ضرر را کمی پایینتر از میانگین متحرک برای معاملات خرید و بالاتر از آن برای فروش قرار دهید.

استراتژی نوسانگیری کوتاه مدت با انقباض و انبساط باندها در تایمفریمهای پایین (M15 یا M30)، عملکرد فوقالعادهای دارد، اما باید از فیلترهایی مانند حجم معاملات یا اندیکاتور ATR برای جلوگیری از ورود زودهنگام استفاده کرد.

ترکیب بولینگر باند با RSI برای فیلتر سیگنالهای ورود

یکی از ضعفهای اندیکاتور بولینگر باند این است که گاهی سیگنالهای بازگشتی اشتباه صادر میکند. برای افزایش دقت، میتوان آن را با اندیکاتور RSI ترکیب کرد که ابزاری کارآمد که برای سنجش قدرت حرکت قیمت و تشخیص نواحی اشباع خرید و فروش است.

برای ترکیب این دو اندیکاتور مراحل زیر را در نظر داشته باشید:

- ابتدا از بولینگر باند برای تشخیص نقاط برخورد قیمت با باندهای بالا یا پایین استفاده کنید.

- سپس مقدار RSI را بررسی کنید:

- اگر قیمت به باند پایینی برخورد کرده و همزمان RSI زیر سطح 30 قرار دارد، احتمال بازگشت صعودی بالا است.

- اگر قیمت در باند بالایی قرار گرفته و RSI بالای سطح 70 است، احتمال اصلاح نزولی افزایش مییابد.

حال نقاط ورود و خروج و حد سود و ضرر را به شکل زیر مشخص کنید:

- ورود به معامله خرید: پس از بسته شدن کندل بازگشتی در باند پایینی و RSI زیر 30 که شروع به صعود میکند وارد معامله خرید شوید.

- ورود به معامله فروش: پس از بسته شدن کندل بازگشتی در باند بالایی و کاهش RSI از محدوده بالای 70 وارد معامله فروش شوید.

- حد ضرر: حد ضرر را پایینتر از کندل بازگشتی (در خرید) یا بالاتر از آن (در فروش) قرار دهید.

- حد سود: حد سود را بسته به قدرت روند در باند میانی یا باند مخالف قرار دهید.

ترکیب بولینگر باند با MACD برای تایید جهت روند

اندیکاتور مکدی یکی از بهترین ابزارها برای تایید جهت روند و کاهش سیگنالهای اشتباه اندیکاتور بولینگر باند است. ترکیب استراتژی بولینگر باند با مکدی به معاملهگر کمک میکند تا سیگنالهای بازگشتی ضعیف را فیلتر کرده و تنها در جهت روند اصلی وارد شود.

برای ترکیب این دو اندیکاتور دستورالعمل زیر را دنبال کنید:

- از بولینگر باند برای تشخیص موقعیت قیمت نسبت به باندها استفاده کنید.

- از MACD برای تشخیص جهت روند بهره ببرید، به نحویکه:

- وقتی خط MACD بالاتر از خط سیگنال است و هیستوگرام مثبت میشود، روند صعودی تایید میشود.

- وقتی خط MACD پایینتر از خط سیگنال است و هیستوگرام منفی است، روند نزولی معتبر است.

پس از تایید جهت روند، نقاط ورود و خروج و حد سود و ضرر را به شکل زیر تعیین کنید:

- ورود به معامله خرید: زمانی که قیمت از باند میانی اندیکاتور بولینگر باند به سمت باند بالایی حرکت میکند و MACD سیگنال صعودی صادر کرده است، وارد معامله خرید شوید.

- ورود به معامله فروش: زمانی که قیمت از باند میانی به سمت باند پایینی حرکت میکند و MACD سیگنال نزولی میدهد، وارد معامله فروش شوید.

- حد ضرر: استاپ لاس را در سمت مخالف باند میانی یا پشت آخرین کندل تأییدی قرار دهید.

- حد سود: تیک پرافیت را به اندازه فاصله بین باندها یا در خط حمایت و مقاومت بعدی تنظیم کنید.

ترکیب بولینگر باند با میانگینهای متحرک برای تشخیص نقاط ورود قوی

ترکیب اندیکاتور بولینگر باند با میانگینهای متحرک یکی از حرفهایترین روشها برای شناسایی نقاط ورود قدرتمند در جهت روند اصلی است. از آنجا که خود بولینگر باند بر پایهی میانگین متحرک 20 روزه بنا شده است، افزودن میانگینهای بلندمدتتر مثل میانگین متحرک 50 روزه (MA50) یا میانگین متحرک 50 روزه و 200 روزه (MA200) به چارت میتواند جهت اصلی بازار را مشخص کند.

در ترکیب استراتژی بولینگر باند با میانگین متحرک مراحل زیر را دنبال کنید:

- جهت روند اصلی را با میانگینهای متحرک بلندمدت تعیین کنید (MA50 یا MA200).

- تنها در جهت روند اصلی معامله کنید.

- اگر قیمت بالای MA50 یا MA200 است: فقط به دنبال سیگنال خرید از بولینگر باند باشید.

- اگر قیمت پایینتر از MA50 یا MA200 است: فقط سیگنالهای فروش بولینگر باند را در نظر بگیرید.

برای تعیین نقاط ورود و خروج و حد سود و ضرر:

- ورود خرید: اگر قیمت بالای MA50 بود، به باند پایین رسید و کندل بازگشتی صعودی شکل گرفت، وارد معامله خرید شوید.

- ورود فروش: اگر قیمت پایین MA50 بود، به باند بالایی رسید و کندل نزولی تأییدی دیده شد، وارد معامله فروش شوید.

- حد ضرر: با توجه به نوع معامله، حد ضرر را کمی پایینتر یا بالاتر از کندل بازگشتی تنظیم کنید.

- حد سود: حد سود را در باند مقابل یا پیش از اولین سطح مقاومت و حمایت کلیدی در نظر بگیرید.

مزایا و محدودیتهای اندیکاتور بولینگر باند در فارکس

اندیکاتور بولینگر باند در فارکس یک ابزار تحلیلی محبوب است که مانند هر اندیکاتور تکنیکال دیگری مزایا و معایبی دارد. در ادامه، با نگاهی به وبسایت Corporate Finance Institute، خواهیم دید که مزایا و محدودیتهای اندیکاتور بولینگر باند چیست.مزایای اندیکاتور بولینگر باند

مزایای اندیکاتور بولینگر باند عبارتند از:- شناسایی نوسانات بازار: باندهای بولینگر با تغییرات قیمت منبسط یا منقبض میشوند و فازهای آرام و پرنوسان بازار را نشان میدهند.

- حمایت و مقاومت پویا: باندهای بالا و پایین اندیکاتور بولینگر مانند سطوح حمایت و مقاومت متحرک عمل میکنند.

- قابل استفاده در تمام بازارها: اندیکاتور بولینگر باند در هر بازاری از فارکس تا کریپتو و در هر تایمفریمی عملکرد موثری دارد.

- ترکیبپذیری بالا: بولینگر باند در کنار اندیکاتورهایی مثل RSI، MACD و میانگین متحرک دقت سیگنالها را افزایش میدهد.

- کاربرد در استراتژیهای مختلف: این اندیکاتور در استراتژیهای معاملاتی مختلف از معاملات روندی تا بازگشتی و اسکالپ کاربرد دارد.

محدودیتهای اندیکاتور بولینگر باند

معایب اندیکاتور بولینگر باند عبارتند از:- سیگنالهای اشتباه: در بازارهای پرنوسان، برخورد قیمت با باندهای بولینگر لزوماً به معنی بازگشت نیست.

- تاخیر ذاتی: به دلیل وابستگی به میانگین متحرک، واکنش این اندیکاتور کمی کند و اصطلاحا یک اندیکاتور پسرو (Lagging Indicator) است.

- وابستگی به تنظیمات: تنظیمات پیشفرض اندیکاتور برای همه داراییها و استراتژیها مناسب نیست و بهتر است بسته به نیاز تریدرها تنظیم شود.

نحوه نصب و فعالسازی اندیکاتور بولینگر باند در متاتریدر و تریدینگ ویو

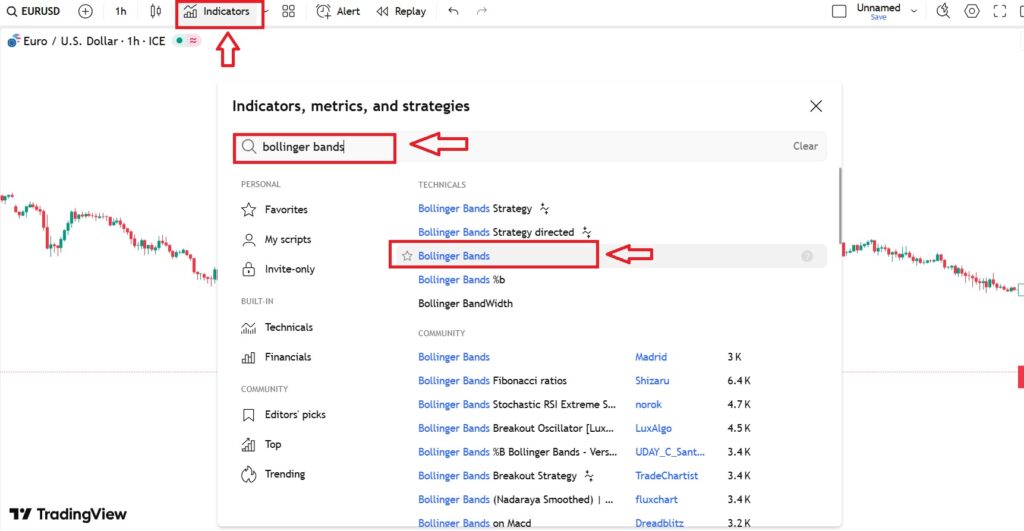

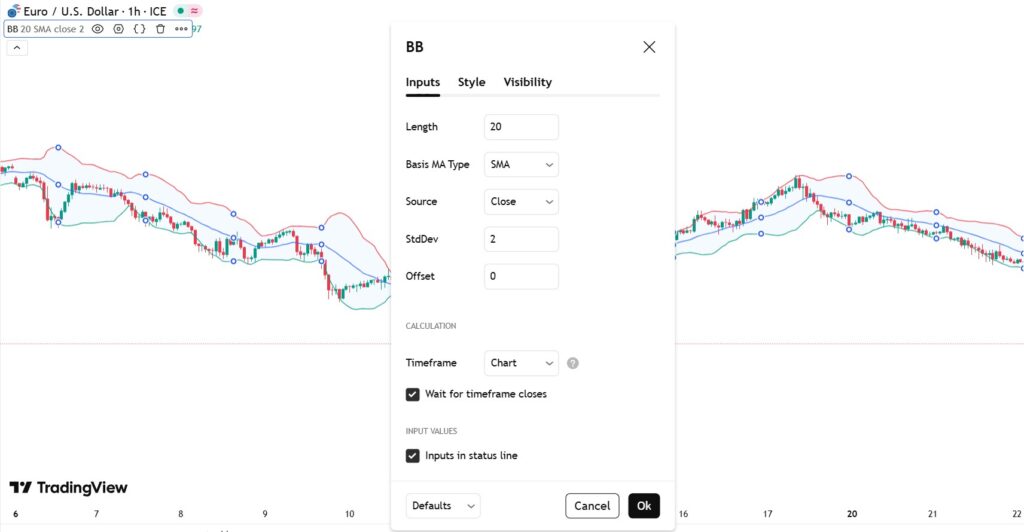

برای نصب و فعالسازی اندیکاتور بولینگر باند در متاتریدر و تریدینگ ویو مراحل زیر را طی کنید:نحوه نصب و فعالسازی اندیکاتور بولینگر باند در تریدینگ ویو

- چارت قیمت را باز کنید؛

- روی سربرگ Indicators در نوار ابزار بالای چارت کلیک کنید؛

- عبارت Bollinger Bands را سرچ کرده و روی اندیکاتور کلیک کنید تا به چارت قیمت اضافه شود؛

- برای باز کردن پنجره تنظیمات اندیکاتور بولینگر باند در تریدینگ ویو، روی اندیکاتور راست کلیک کرده و Setting را انتخاب کنید تا پنجره تنظیمات برای شما باز شود.

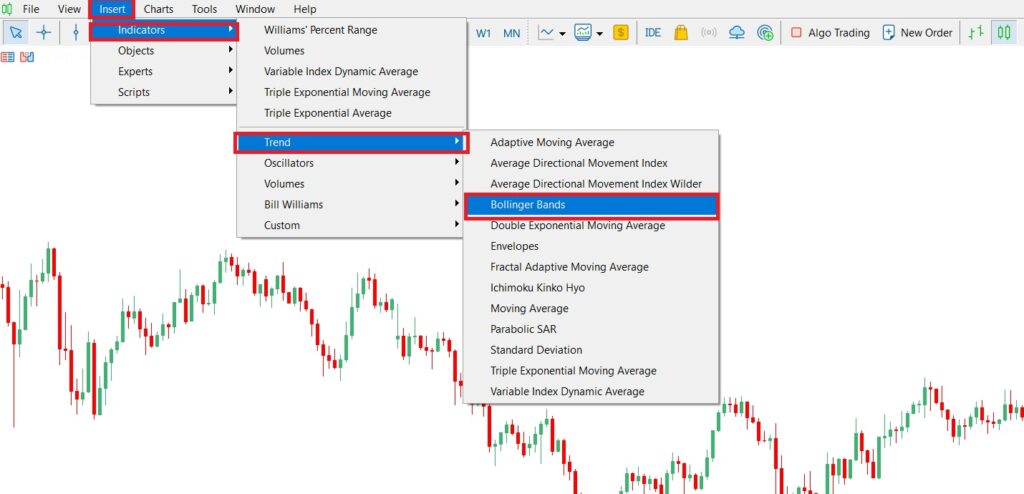

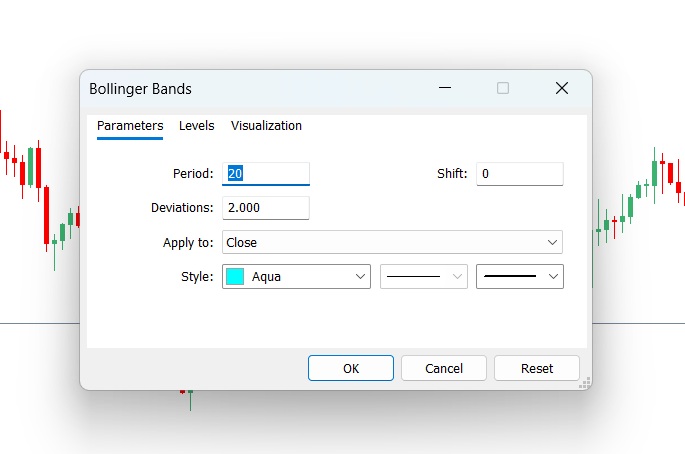

نحوه نصب و فعالسازی اندیکاتور بولینگر باند در متاتریدر

- چارت قیمت را باز کنید؛

- به سربرگ Insert در نوار ابزار بالای متاتریدر بروید؛

- از مسیر Indicators/Trend روی اندیکاتور Bollinger bands کلیک کنید؛

- با کلیک روی نام اندیکاتور بولینگر باند، پنجره تنظیمات اندیکاتور باز میشود؛

- بعد از انجام تغییرات دلخواه، روی دکمه Ok کلیک کنید تا اندیکاتور به چارت قیمت اضافه شود.

نتیجهگیری

بولینگر باند تنها یک اندیکاتور ساده روی چارت نیست؛ بلکه چارچوبی کامل برای فهم نوسان، تشخیص فازهای روندی و رنج و طراحی استراتژی بولینگر باند در فارکس است. با این حال، اتکا به آن به تنهایی میتواند پرریسک باشد. ترکیب هوشمندانهی این ابزار با RSI، MACD، میانگینهای متحرک و اصول مدیریت ریسک، همان چیزی است که یک تریدر عادی را به یک تریدر حرفهای نزدیک میکند.