برای موفقیت در معاملات، توانایی شناسایی خط روند در نمودار قیمت امری ضروری است. آموزش خط روند به شما کمک میکند تا نه تنها جهت کلی بازار، بلکه نقاط بازگشت احتمالی قیمت را شناسایی کنید. این ابزار اساسی در تحلیل تکنیکال به خصوص در بازارهایی مانند فارکس، نقش مهمی در تصمیمات معاملاتی ایفا میکند.

با تشخیص روند بازار و فهم انواع مختلف روندها، از جمله خط روند صعودی و نزولی، میتوانید به تحلیل دقیقتری دست یابید. در این مقاله، به بررسی انواع خط روند در تحلیل تکنیکال خواهیم پرداخت و نحوه ترسیم دقیق این خطوط را بررسی خواهیم کرد تا به شما در بهبود استراتژیهای معاملاتی کمک کند.

- درک مفهوم خط روند به معاملهگر کمک میکند تا ساختار کلی حرکات قیمت را بهتر بفهمد و تصمیمهایش را بر اساس منطق بازار تنظیم کند.

- خطوط روند زمانی بیشترین اعتبار را دارند که با تحلیل رفتار قیمت و حجم معاملات همراه شوند، نه زمانی که صرفاً بر اساس شکل ظاهری رسم شوند.

- توانایی تشخیص تغییر روند و انطباق سریع با شرایط جدید بازار، یکی از ویژگیهای کلیدی تریدرهای حرفهای است.

- استفاده مداوم از ابزارهای تحلیلی مانند خطوط روند بدون تمرین و تجربه عملی، منجر به برداشت نادرست از دادهها و تصمیمهای هیجانی خواهد شد.

خط روند چیست و چرا اهمیت دارد؟

خط روند در تحلیل تکنیکال یک خط است که نقاط بالا یا پایین قیمت را به هم وصل میکند و جهت حرکت بازار را نشان میدهد. به طور ساده، این خط به ما کمک میکند تا درک کنیم که قیمت در حال صعود است یا نزول. وقتی این خط به درستی ترسیم شود، میتواند نقاط حمایت و مقاومت دینامیک بازار را مشخص کند؛ این یعنی میتوانیم بفهمیم که قیمت احتمالاً در کجا متوقف میشود یا تغییر جهت میدهد.

خط روند در فارکس یکی از ابزارهای اصلی برای پیشبینی حرکات بازار است. مثلاً در جفت ارز EUR/USD، وقتی قیمت یک جفت ارز در یک روند صعودی حرکت میکند، خط روند میتواند به عنوان سطح حمایت عمل کند. اگر قیمت این خط را بشکند، احتمالاً یک بریکاوت رخ خواهد داد و روند تغییر میکند.

نکته دیگری که باید به آن توجه کنید این است که هرچه تعداد تماسهای قیمت با خط روند بیشتر باشد، اعتبار آن بیشتر میشود. برای مثال، اگر قیمت بیش از سه بار با خط روند برخورد کرده باشد، این خط قدرت بیشتری دارد و میتوان به آن اطمینان کرد.

یادگیری آموزش خط روند به شما این امکان را میدهد که این ابزار را در تحلیلهای خود به طور مؤثر استفاده کنید. همچنین این ابزار میتواند در مدیریت ریسک به شما کمک کند تا در مواقع مناسب وارد بازار شوید و از اشتباهات پرهیز کنید.

خطوط روند نه تنها جهت کلی دارایی را نشان میدهند، بلکه سطوح حمایت و مقاومت را پیشبینی میکنند و به تریدرها کمک میکنند تا نقاط ورود استراتژیک یا قرارگیری استاپلاس را برای مدیریت ریسک تعیین کنند.

انواع روند در تحلیل تکنیکال

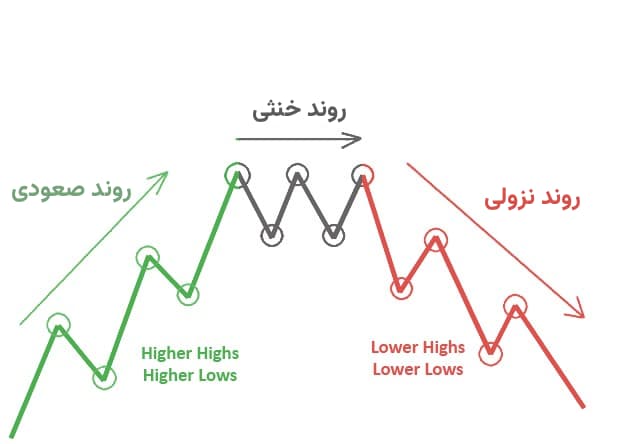

در تحلیل تکنیکال، یکی از مهمترین اصول شناسایی انواع روند در تحلیل تکنیکال است. روندها به شما کمک میکنند تا بتوانید جهت حرکت بازار را پیشبینی کنید و بهترین تصمیمات را برای معاملات خود بگیرید. طبق تئوری داو، بازار معمولاً در یکی از سه نوع روند حرکت میکند: روند صعودی، روند نزولی یا روند خنثی. هر کدام از این روندها ویژگیهای خاص خود را دارند که درک آنها میتواند به شما کمک کند تا استراتژیهای معاملاتی بهتری داشته باشید.

روند صعودی (Uptrend)

روند صعودی زمانی ایجاد میشود که قیمتها به طور مداوم قلههای بالاتر و درههای بالاتر میسازند. این نشاندهنده تقاضای بیشتر نسبت به عرضه در بازار است و معمولاً باعث افزایش قیمتها میشود. در یک روند صعودی، خط روند صعودی به عنوان یک سطح حمایت عمل میکند که در آن قیمتها به سمت بالا حرکت میکنند.

برای مثال، در سهام AAPL، شما میتوانید مشاهده کنید که قیمتها به طور پیوسته بالاتر میروند و این نشاندهنده قدرت روند صعودی است. با شناسایی این روند، معاملهگران میتوانند تصمیمات بهتری برای خرید بگیرند و از این روند بهرهبرداری کنند.

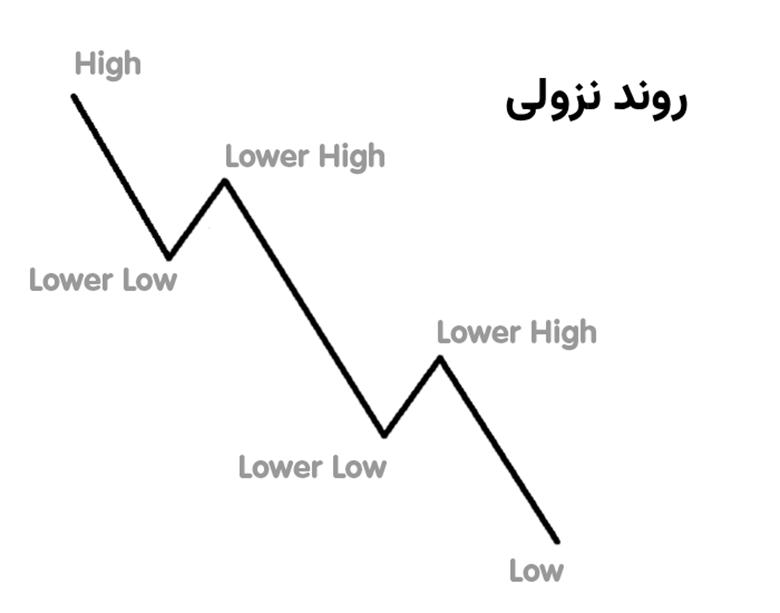

روند نزولی (Downtrend)

در یک روند نزولی، قیمتها به طور مداوم قلههای پایینتر و درههای پایینتر را ایجاد میکنند. این به این معنی است که در هر نوبت، قیمتها کاهش مییابند و روند نزولی ادامه پیدا میکند. در این نوع روند، خط روند نزولی به عنوان سطح مقاومت عمل میکند و از آن به عنوان نقطهای برای فروش استفاده میشود.

در بازار فارکس، جفت ارز GBP/USD نمونهای از روند نزولی است که در آن قیمتها کاهش یافته و روند نزولی ادامه دارد. این روند نشاندهنده فشار فروش و کاهش تقاضا است که در نهایت باعث کاهش قیمتها میشود.

روند خنثی یا افقی (Sideways)

روند خنثی زمانی است که قیمتها در یک محدوده خاص نوسان میکنند و هیچ جهت مشخصی ندارند. در این حالت، نه روند صعودی وجود دارد و نه روند نزولی. قیمتها معمولاً در یک کانال افقی حرکت میکنند، جایی که در یک دامنه محدود بالا و پایین میروند. این نوع روند معمولاً به دلیل تعادل بین عرضه و تقاضا رخ میدهد.

برای مثال، در بازار طلا، قیمتها به طور معمول در یک روند خنثی قرار میگیرند و در محدودهای خاص حرکت میکنند. این روند میتواند نشاندهنده عدم تصمیمگیری واضح در بازار باشد و معاملهگران باید با دقت بیشتری عمل کنند.

اهمیت تشخیص درست روند در تصمیمگیری معاملاتی

تشخیص دقیق روند یکی از کلیدیترین مهارتها در تحلیل تکنیکال است. برای مثال، در روند صعودی، بهترین استراتژی خرید زمانی است که قیمت به خط روند صعودی نزدیک میشود. در این زمان احتمالاً قیمت مجدداً به روند صعودی خود ادامه خواهد داد.

در روند نزولی، بهترین استراتژی فروش زمانی است که قیمت به خط روند نزولی برخورد میکند. همچنین، ترکیب خط روند صعودی و نزولی با اندیکاتورهایی مانند میانگین متحرک میتواند دقت تحلیلها را افزایش دهد. در نهایت، مدیریت ریسک در هر یک از این روندها مهم است، زیرا شناسایی صحیح روند میتواند شما را در تصمیمات بهتری راهنمایی کند و از اشتباهات جلوگیری کند.

انواع خط روند در تحلیل تکنیکال

در تحلیل تکنیکال، درک درست از انواع خط روند در تحلیل تکنیکال به معاملهگران کمک میکند تا جهت حرکت قیمت و نقاط کلیدی ورود و خروج از بازار را بهتر تشخیص دهند. خطوط روند نه تنها مسیر کلی قیمت را نشان میدهند بلکه میتوانند نقش حمایت یا مقاومت پویا را ایفا کنند. هرچه این خطوط دقیقتر ترسیم شوند، اعتبار تحلیل افزایش مییابد و تصمیمگیری معاملاتی آسانتر خواهد بود.

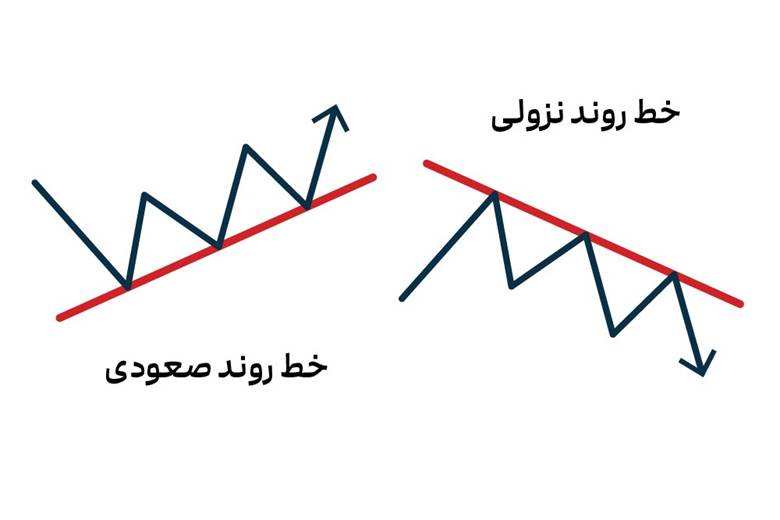

خط روند صعودی و نحوه ترسیم آن

در بازارهای مالی، خط روند صعودی زمانی شکل میگیرد که قیمتها درههای بالاتری نسبت به قبل ثبت کنند. برای ترسیم آن کافی است دو یا چند نقطه کف متوالی را که هرکدام بالاتر از دیگری هستند به هم وصل کنید. این خط معمولاً به عنوان سطح حمایت عمل میکند و نشاندهنده افزایش قدرت خریداران است.

زمانی که قیمتها دوباره به این خط نزدیک میشوند، بسیاری از معاملهگران انتظار دارند روند به سمت بالا ادامه پیدا کند. در منابعی مانند babypips گفته میشود که هرچه تعداد نقاط تماس بیشتر باشد، اعتبار این خط نیز افزایش مییابد.

خط روند نزولی و نحوه ترسیم آن

در مقابل، خط روند نزولی زمانی دیده میشود که قیمتها قلههای پایینتری نسبت به قبل ایجاد کنند. در این حالت، خطی از نقاط اوج پایینتر رسم میشود که معمولاً به عنوان سطح مقاومت شناخته میشود. این خط نشاندهنده افزایش قدرت فروشندگان در بازار است و تا زمانی که قیمت زیر آن قرار دارد، روند کلی نزولی باقی میماند. معاملهگران در چنین شرایطی معمولاً به دنبال موقعیتهای فروش هستند. شناسایی صحیح خط روند صعودی و نزولی درک بهتری از قدرت یا ضعف بازار به شما میدهد.

خطوط روند کوتاهمدت، میانمدت و بلندمدت

هر خط روند میتواند بسته به بازه زمانی متفاوت باشد. خطوط کوتاهمدت معمولاً در بازه زمانی چند هفته تا سه ماه ترسیم میشوند و برای معاملات روزانه یا کوتاهمدت کاربرد دارند. خطوط میانمدت بازهای بین سه تا دوازده ماه را پوشش میدهند و اغلب برای معاملهگران سوئینگ مناسب هستند.

اما خطوط بلندمدت معمولاً بیش از یک سال دوام دارند و روندهای کلی بازار را نشان میدهند. در تحلیل تکنیکال، بررسی همزمان این سه نوع خط به شما کمک میکند تا ساختار کلی بازار را بهتر درک کنید و با دقت بیشتری تصمیم بگیرید.

نکات کلیدی برای ترسیم دقیق خطوط روند

برای اینکه خطوط روند دقیق و قابل اعتماد باشند، چند نکته ضروری وجود دارد. ابتدا بهتر است خط روند حداقل سه نقطه تماس معتبر داشته باشد تا از اعتبار کافی برخوردار شود. هنگام رسم، خط نباید از بدنه کندلها عبور کند بلکه باید از روی سایه یا ویک آنها عبور کند تا نقاط دقیقتری مشخص شوند.

همچنین از تغییر دادن بیش از حد خطوط برای هماهنگی با تحلیل خودداری کنید، زیرا این کار میتواند باعث خطای تحلیلی شود. در نهایت، دقت در ترسیم خطوط باعث میشود که نقاط بازگشت قیمت را سریعتر تشخیص دهید و با مدیریت ریسک مناسب، تصمیمات معاملاتی مطمئنتری بگیرید.

در بازارهای رنج، خط افقی روند میتواند سطوح حمایت یا مقاومت را در محدوده مشخص کند، هرچند از نظر کلاسیک، خطوط روند برای نشان دادن جهت صعودی یا نزولی طراحی شدهاند.

تفاوت خط روند با کانال قیمت

در تحلیل تکنیکال، خط روند مسیر اصلی حرکت قیمت را با اتصال کفها یا سقفهای متوالی نشان میدهد. در مقابل، کانال قیمت از دو خط موازی تشکیل شده است که حرکت قیمت را در محدودهای مشخص نمایش میدهد. در واقع، خط روند تنها جهت حرکت بازار را مشخص میکند؛ اما کانال به ما نشان میدهد قیمت تا چه حد میتواند نوسان کند.

معاملهگران در زمانهایی که بازار در حالت خنثی قرار دارد، معمولاً از کانالها استفاده میکنند تا محدوده خرید و فروش را بهتر تشخیص دهند. در شرایطی که بازار در مسیر مشخصی حرکت میکند، استفاده از خط روند مؤثرتر است. ترکیب این ابزارها با پرایس اکشن به درک بهتر رفتار قیمت و تصمیمگیری دقیقتر کمک میکند.

اشتباهات رایج تریدرها در ترسیم خط روند

در زمان ترسیم خط روند در تحلیل تکنیکال، بسیاری از معاملهگران دچار خطاهای سادهای میشوند که نتیجه تحلیل را ضعیف میکند. یکی از اشتباهات رایج، رسم خط از روی بدنه کندلها است، در حالی که باید از سایهها یا همان wickها استفاده شود تا خط دقیقتر باشد.

همچنین برخی تنها با دو نقطه تماس خط را میکشند، در حالی که برای معتبر بودن خط روند باید حداقل سه نقطه وجود داشته باشد. اشتباه دیگر زمانی رخ میدهد که تریدر با پیشفرض ذهنی خود، خطی را رسم میکند که با تحلیل او هماهنگ باشد، نه با واقعیت بازار.

علاوه بر این، بیتوجهی به تایم فریم باعث میشود خط روند کوتاهمدت با روند اصلی مغایرت داشته باشد. برای جلوگیری از این خطاها، بهتر است ساختار کلی بازار یا همان مارکت استراکچر در نظر گرفته شود تا تحلیل دقیقتر و قابل اعتمادتر انجام شود.

استراتژیهای معاملاتی بر مبنای خط روند

در معاملات مالی، بسیاری از تریدرها برای تصمیمگیری از خط روند در فارکس استفاده میکنند تا جهت حرکت قیمت را بهتر درک کنند. زمانی که معاملهگران بتوانند انواع خط روند در تحلیل تکنیکال را درست تشخیص دهند، میتوانند استراتژیهای معاملاتی مؤثرتری طراحی کنند.

یکی از روشهای ساده و پرکاربرد، خرید در زمان برخورد قیمت به خط روند صعودی است. در این حالت، معاملهگر منتظر میماند تا کندلها در نزدیکی خط حمایت بسته شوند و سپس وارد معامله خرید میشود.

در مقابل، برخی تریدرها از استراتژی شکست خط روند استفاده میکنند. این روش زمانی به کار میرود که قیمت خط روند را بشکند و در جهت مخالف حرکت کند. در چنین شرایطی، معاملهگر با تأیید شکست میتواند وارد معامله فروش شود یا منتظر بازگشت قیمت به سطح شکسته شده بماند تا در نقطه مطمئنتری وارد شود.

منابعی مانند investopedia پیشنهاد میکنند که ترکیب خط روند با اندیکاتورهایی مانند RSI یا میانگین متحرک میتواند اعتبار سیگنالها را افزایش دهد. همچنین، تعیین حد ضرر در پایین یا بالای خط روند یکی از روشهای ساده و کاربردی برای مدیریت ریسک در معاملات است. این ترکیب به تریدرها کمک میکند تا روند بازار را بهتر درک کرده و در زمان مناسب وارد معاملات شوند.

نتیجهگیری

شناخت درست جهت حرکت قیمت، نقش مهمی در تصمیمگیریهای معاملاتی دارد و یکی از مؤثرترین ابزارها برای این هدف، استفاده از خط روند است. با تمرین و تحلیل مداوم میتوان درک عمیقتری از روند بازار به دست آورد و تغییرات احتمالی آن را زودتر تشخیص داد. پیشنهاد میشود با تمرین رسم خطوط روی پلتفرمهایی مانند TradingView، مهارت خود را در تحلیل بصری تقویت کنید. در نهایت، توانایی تشخیص و استفاده درست از خطوط روند میتواند پایهای محکم برای موفقیت بلندمدت در معاملات باشد.