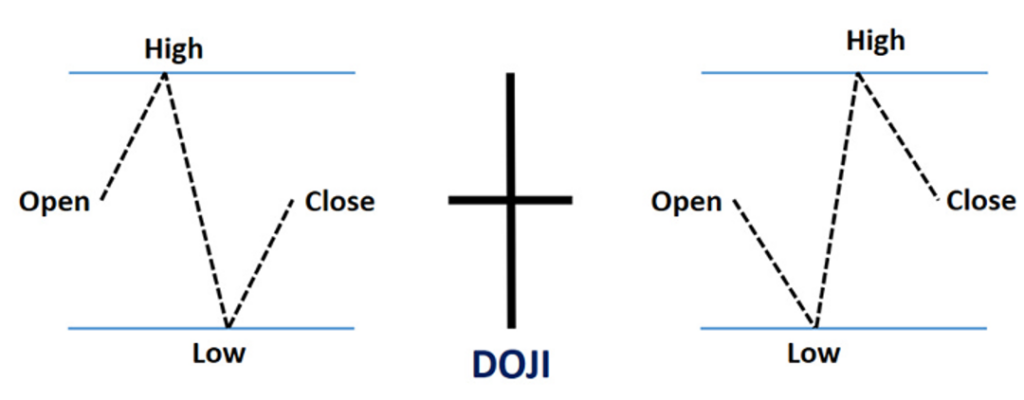

الگوهای دوجی به عنوان یکی از پرکاربردترین الگوهای کندل استیک در تحلیل تکنیکال شناخته میشوند. این الگوها زمانی تشکیل میشوند که قیمت باز و بسته شدن یک کندل تقریباً یکسان باشد. الگوهای دوجی نشاندهندهٔ عدم تصمیمگیری در بازار بین خریداران و فروشندگان هستند و میتوانند نشاندهنده تغییر روند یا ادامه روند موجود باشند. الگوهای دوجی به چند دسته تقسیم میشوند که شامل دوجی استاندارد، دوجی سنجاقک (Dragonfly Doji)، و دوجی سنگ قبر (Gravestone Doji) میباشند.

الگوهای دوجی میتوانند به عنوان سیگنالهای مهمی برای تغییرات احتمالی در روند بازار شناخته شوند. زمانی که یک الگو دوجی در یک روند صعودی یا نزولی ظاهر میشود، این الگو میتواند نشانهای از خستگی بازار و امکان بازگشت یا ادامه روند باشد. با این حال، تفسیر دقیق این الگو به شرایط کلی بازار و موقعیت قرارگیری آن بستگی دارد. به عنوان مثال، اگر یک الگو دوجی پس از یک روند طولانی صعودی ظاهر شود، ممکن است نشاندهندهٔ احتمال بازگشت نزولی باشد و بالعکس.

آنچه در این مقاله می خوانید:

انواع الگوهای دوجی

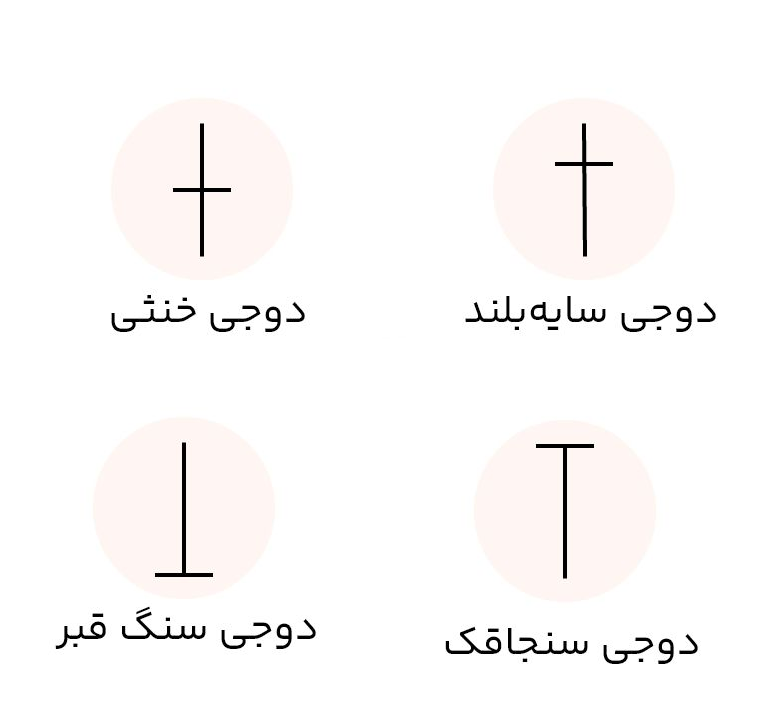

الگوهای دوجی بر اساس شکل و ساختارشان به چند دسته تقسیم میشوند که هر کدام از این انواع میتواند معنای خاصی داشته باشد:

- دوجی استاندارد (Standard Doji): این الگو معمولترین نوع دوجی است که در آن قیمت باز و بسته شدن کندل در یک سطح قرار دارد و سایههای بالا و پایین تقریباً به یک اندازه هستند. این نوع دوجی اغلب نشاندهندهٔ تعادل نسبی بین قدرت خریداران و فروشندگان است و ممکن است سیگنالی برای تغییر روند نباشد مگر اینکه در سطوح کلیدی بازار ظاهر شود.

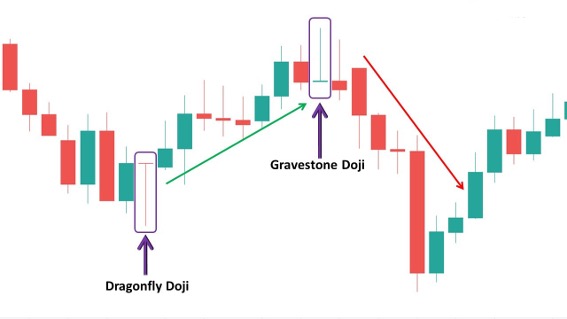

- دوجی سنجاقک (Dragonfly Doji): در این نوع از دوجی، قیمت باز و بسته شدن کندل تقریباً برابر و در بالاترین نقطه کندل قرار دارد. سایهٔ پایینی این الگو طولانی است و نشان میدهد که فروشندگان در طول بازه زمانی تلاش کردهاند قیمت را کاهش دهند، اما خریداران موفق به بازگرداندن قیمت به سطح اولیه شدهاند. این الگو معمولاً در کفهای بازار ظاهر میشود و میتواند نشاندهندهٔ بازگشت روند از نزولی به صعودی باشد.

- دوجی سنگ قبر (Gravestone Doji): دوجی سنگ قبر تقریباً برعکس دوجی سنجاقک است. در این الگو، قیمت باز و بسته شدن در پایینترین سطح کندل قرار دارد و سایهٔ بالایی طولانی است. این الگو نشان میدهد که خریداران در ابتدا توانستهاند قیمت را به بالا ببرند، اما در نهایت فروشندگان کنترل را به دست گرفتهاند و قیمت به سطح بازگشایی بازگشته است. دوجی سنگ قبر اغلب در سقفهای بازار ظاهر میشود و میتواند نشاندهندهٔ بازگشت روند از صعودی به نزولی باشد.

الگو دوجی سنجاقک چیست؟

الگو دوجی سنجاقک (Dragonfly Doji) یکی از الگوهای مهم و تأثیرگذار در تحلیل تکنیکال است که به عنوان نوعی خاص از الگوهای دوجی شناخته میشود. این الگو زمانی شکل میگیرد که قیمت باز شدن، بسته شدن، و بالاترین قیمت یک کندل تقریباً در یک سطح قرار گیرند و در عین حال، سایهٔ پایینی طولانیتری نسبت به بدنه کندل تشکیل شود. نبود یا کوتاه بودن سایهٔ بالایی و وجود یک سایهٔ پایینی طولانی، از ویژگیهای بارز این الگو است.

ساختار الگو دوجی سنجاقک نشاندهندهٔ یک نبرد قوی بین خریداران و فروشندگان در طول بازه زمانی کندل است. در ابتدا، فروشندگان موفق به پایین آوردن قیمت به سطوح پایینتر میشوند، اما در ادامه، خریداران قدرت میگیرند و قیمت را به سطح بازگشایی بازمیگردانند. این روند نشاندهندهٔ ضعف فروشندگان و احتمال بازگشت روند نزولی به صعودی است. به عبارتی، الگو دوجی سنجاقک میتواند به عنوان یک سیگنال هشدار برای معاملهگران در نظر گرفته شود که ممکن است روند نزولی به پایان برسد و بازار آمادهٔ بازگشت صعودی باشد.

اهمیت الگو دوجی سنجاقک بیشتر زمانی آشکار میشود که این الگو در نزدیکی یک سطح حمایتی قوی یا در کفهای بازار ظاهر شود. در چنین شرایطی، این الگو میتواند نشانهای از پایان فشار فروش و احتمال شروع یک روند صعودی جدید باشد. معاملهگران میتوانند از این الگو به عنوان یک ابزار تحلیلی برای تشخیص نقاط ورود مناسب به بازار استفاده کنند، به ویژه هنگامی که با سایر شاخصهای تکنیکال و حجم معاملات تأیید میشود.

تحلیل الگو دوجی سنجاقک در سقفها و کفهای بازار: نشانهها و کاربردها

الگو دوجی سنجاقک به عنوان یکی از الگوهای کندل استیک مهم در تحلیل تکنیکال، میتواند به شکلهای مختلفی در بازار ظاهر شود و اطلاعات ارزشمندی را در مورد وضعیت احتمالی آینده بازار ارائه دهد. این الگو بسته به موقعیت ظاهر شدنش در نمودار، میتواند معانی متفاوتی داشته باشد. در ادامه، به بررسی دقیقتر تأثیر الگو دوجی سنجاقک در سقفها و کفهای بازار پرداخته میشود.

وقتی که الگو دوجی سنجاقک در سقف یک روند صعودی ظاهر میشود، میتواند به عنوان هشداری برای خریداران در نظر گرفته شود که احتمالاً بازار در آستانه تغییر روند قرار دارد. در این حالت، الگو دوجی سنجاقک نشاندهندهٔ این است که علیرغم تلاش خریداران برای ادامه صعود، فشار فروشندگان در نهایت بازار را به نقطه آغازین بازگردانده است. این وضعیت معمولاً نشاندهندهٔ خستگی خریداران و کاهش قدرت روند صعودی است.

به منظور تأیید این سیگنال و کاهش ریسک معاملات، تحلیلگران معمولاً به دنبال شواهد بیشتری در نمودار میگردند. این شواهد ممکن است شامل کاهش حجم معاملات در نزدیکی سقف، شکلگیری کندلهای نزولی پس از الگو دوجی سنجاقک، یا همگرایی منفی در شاخصهای تکنیکال مانند RSI یا MACD باشد. اگر این نشانهها همراه با الگو دوجی سنجاقک مشاهده شوند، احتمال بازگشت بازار به سمت نزول افزایش مییابد و معاملهگران میتوانند به دنبال نقاط خروج از موقعیتهای خرید یا ورود به موقعیتهای فروش باشند.

برخلاف حالت قبل، وقتی الگو دوجی سنجاقک در کف یک روند نزولی ظاهر میشود، میتواند نشانهای از پایان فشار فروش و احتمال شروع یک روند صعودی جدید باشد. در این شرایط، الگو نشان میدهد که فروشندگان در طول بازه زمانی کندل قادر نبودهاند قیمت را به طور پایدار پایین نگه دارند و خریداران در نهایت بازار را به سطح بازگشایی بازگرداندهاند. این الگو میتواند بیانگر تغییر در تعادل قدرت بین خریداران و فروشندگان باشد و به عنوان سیگنالی برای بازگشت صعودی عمل کند.

همانند تحلیل در سقف، برای تأیید این سیگنال در کف نیز بهتر است از ابزارهای دیگر تحلیل تکنیکال استفاده شود. به عنوان مثال، اگر پس از شکلگیری الگو دوجی سنجاقک، کندلهای صعودی قوی همراه با افزایش حجم معاملات ظاهر شوند، احتمال بازگشت بازار به سمت صعود بیشتر میشود. همچنین، مشاهدهٔ واگرایی مثبت در شاخصهایی مانند MACD یا RSI میتواند به تأیید بیشتر سیگنال کمک کند.

میزان قدرت الگو دوجی سنجاقک

قدرت و اعتبار این الگو به طور مستقیم تحت تأثیر عوامل مختلفی قرار دارد که تحلیلگران باید آنها را به دقت بررسی کنند تا بتوانند تصمیمات درستی در معاملات خود بگیرند. در ادامه، به بررسی عوامل مؤثر بر میزان قدرت الگو دوجی سنجاقک و نحوه ارزیابی آن پرداخته میشود.

- مکان ظاهر شدن الگو در روند بازار: یکی از مهمترین عواملی که میتواند بر قدرت الگو دوجی سنجاقک تأثیر بگذارد، مکان ظاهر شدن آن در روند بازار است. اگر این الگو در نزدیکی یک سطح کلیدی مانند سطح حمایتی یا مقاومتی قوی شکل بگیرد، احتمالاً قدرت و اعتبار بیشتری خواهد داشت. به عنوان مثال، اگر الگو دوجی سنجاقک در انتهای یک روند نزولی و در نزدیکی یک سطح حمایتی مهم ظاهر شود، احتمال بازگشت بازار به سمت صعود بسیار بیشتر خواهد بود.

- حجم معاملات همراه با الگو دوجی سنجاقک: حجم معاملات نیز یکی از شاخصهای حیاتی برای ارزیابی قدرت الگو دوجی سنجاقک است. اگر این الگو با حجم معاملات بالا همراه باشد، نشاندهندهٔ تأیید بیشتری از سوی بازار است و احتمال اینکه سیگنال ارائه شده معتبر باشد، افزایش مییابد. حجم بالا نشاندهندهٔ تمایل قوی خریداران یا فروشندگان در تغییر جهت بازار است. در مقابل، اگر الگو دوجی سنجاقک با حجم معاملات پایین شکل بگیرد، احتمال اینکه سیگنال آن نادرست باشد، بیشتر است و نیاز به بررسی بیشتر دارد.

- تأییدات تکنیکال و استفاده از سایر شاخصها: برای افزایش دقت و اطمینان در استفاده از الگو دوجی سنجاقک، بهتر است از تأییدات تکنیکال دیگر نیز استفاده شود. شاخصهایی مانند شاخص قدرت نسبی (RSI)، میانگینهای متحرک، و MACD میتوانند به عنوان ابزارهای کمکی برای ارزیابی صحت سیگنال این الگو به کار روند. برای مثال، اگر بعد از شکلگیری الگو دوجی سنجاقک در یک روند نزولی، شاخص RSI وارد محدوده اشباع فروش شده باشد و سپس به سمت بالا حرکت کند، این میتواند تأیید بیشتری برای بازگشت صعودی بازار باشد.

- بررسی روند کلی بازار: علاوه بر موارد فوق، توجه به شرایط کلی بازار نیز برای ارزیابی قدرت الگو دوجی سنجاقک ضروری است. اگر بازار در شرایط بیثباتی قرار داشته باشد و نوسانات زیادی را تجربه کند، احتمال ایجاد سیگنالهای نادرست افزایش مییابد. در چنین شرایطی، تحلیلگران باید با دقت بیشتری به تحلیل این الگو بپردازند و از ابزارهای دیگر برای تأیید سیگنالهای آن استفاده کنند.

تفاوت الگو دوجی سنجاقک و الگو سنگ قبر

الگو دوجی سنجاقک و الگو دوجی سنگ قبر (Gravestone Doji) دو نوع مهم از الگوهای دوجی هستند که هر کدام پیامها و سیگنالهای متفاوتی را به تحلیلگران بازار ارائه میدهند. این دو الگو از لحاظ ظاهری و مفهومی با یکدیگر تفاوتهای اساسی دارند و نقشهای متفاوتی را در تحلیل روند بازار ایفا میکنند. در ادامه، به بررسی دقیقتر این تفاوتها و کاربردهای هر کدام از این الگوها پرداخته میشود.

تفاوتهای ظاهری بین دوجی سنجاقک و سنگ قبر

تفاوت اصلی در ظاهر این دو الگو به موقعیت قیمت باز و بسته شدن و سایههای آنها مربوط میشود:

- الگو دوجی سنجاقک: در این الگو، قیمت باز شدن و بسته شدن کندل تقریباً در یک سطح و نزدیک به بالاترین قیمت روز قرار دارند. سایهٔ پایینی بلند است و نشاندهندهٔ فشار فروش در ابتدای بازه زمانی است که در نهایت با قدرت گرفتن خریداران و بازگشت قیمت به سطح ابتدایی، خنثی شده است. نبود یا بسیار کوتاه بودن سایهٔ بالایی نیز از ویژگیهای بارز این الگو است.

- الگو دوجی سنگ قبر: برعکس الگو دوجی سنجاقک، در این الگو قیمت باز شدن و بسته شدن کندل در نزدیکی پایینترین قیمت روز قرار دارند. سایهٔ بالایی بلند و سایهٔ پایینی یا وجود ندارد یا بسیار کوتاه است. این الگو نشاندهندهٔ تلاش خریداران برای بالا بردن قیمت است که در نهایت با غلبه فروشندگان قیمت به نقطه بازگشایی بازگشته است.

مفاهیم و سیگنالهای مرتبط با هر الگو

هر کدام از این الگوها مفاهیم مختلفی را در بازار منعکس میکنند و به تحلیلگران در پیشبینی روندهای آتی کمک میکنند:

- مفهوم الگو دوجی سنجاقک: این الگو معمولاً در انتهای یک روند نزولی و نزدیک به سطوح حمایتی ظاهر میشود. تشکیل این الگو نشاندهندهٔ کاهش قدرت فروشندگان و احتمال افزایش فشار خرید است که میتواند به بازگشت صعودی بازار منجر شود. از این رو، الگو دوجی سنجاقک به عنوان یک سیگنال صعودی در نظر گرفته میشود.

- مفهوم الگو دوجی سنگ قبر: این الگو اغلب در پایان یک روند صعودی و نزدیک به سطوح مقاومتی تشکیل میشود. دوجی سنگ قبر نشاندهندهٔ خستگی خریداران و افزایش فشار فروش است که میتواند به بازگشت نزولی بازار منجر شود. بنابراین، این الگو به عنوان یک سیگنال نزولی شناخته میشود.

استفاده عملی از الگوها در تحلیل تکنیکال

در کاربرد عملی، تحلیلگران باید این الگوها را با دقت بررسی کنند و آنها را در چارچوب کلی نمودار و سایر شاخصهای تکنیکال مورد استفاده قرار دهند:

- استفاده از الگو دوجی سنجاقک: وقتی این الگو در نزدیکی یک سطح حمایتی مهم ظاهر میشود و با شاخصهای تکنیکال دیگر مانند RSI که به محدوده اشباع فروش رسیدهاند، همزمان میشود، احتمالاً بازار به سمت یک بازگشت صعودی حرکت خواهد کرد. در این حالت، معاملهگران ممکن است به دنبال ورود به موقعیتهای خرید باشند.

- استفاده از الگو دوجی سنگ قبر: اگر این الگو در نزدیکی یک سطح مقاومتی قوی و پس از یک روند صعودی بلندمدت ظاهر شود، میتواند نشاندهندهٔ پایان روند صعودی و آغاز یک حرکت نزولی باشد. ترکیب این الگو با کاهش حجم معاملات و شاخصهای نزولی دیگر میتواند به معاملهگران کمک کند تا بهترین زمان برای خروج از موقعیتهای خرید یا ورود به موقعیتهای فروش را تشخیص دهند.

نتیجهگیری

الگو دوجی سنجاقک یکی از الگوهای کندل استیک کلیدی در تحلیل تکنیکال است که به دلیل توانایی آن در ارائه سیگنالهای مهم درباره تغییرات روند، مورد توجه بسیاری از تحلیلگران و معاملهگران قرار دارد. این الگو، بهویژه در نقاط حیاتی نمودار مانند کفها و سقفها، میتواند نشاندهندهٔ تغییر در جهت حرکت قیمت باشد. با این حال، استفاده مؤثر و موفقیتآمیز از الگو دوجی سنجاقک نیازمند درک عمیقتری از نحوه تشکیل آن و ترکیب آن با سایر شاخصهای تکنیکال است.

از آنجایی که الگو دوجی سنجاقک به تنهایی ممکن است در برخی موارد سیگنالهای نادرست ارائه دهد، تأکید بر استفاده از ابزارهای تکمیلی دیگر نظیر حجم معاملات، شاخصهای قدرت نسبی (RSI)، میانگینهای متحرک، و سایر الگوهای کندل استیک بسیار حیاتی است. این شاخصها میتوانند به عنوان تأییدیهای برای صحت سیگنالهای ارائه شده توسط الگو دوجی سنجاقک عمل کنند و احتمال موفقیت در معاملات را افزایش دهند.

همچنین، توجه به شرایط کلی بازار و در نظر گرفتن عوامل بنیادی میتواند به تحلیل دقیقتری منجر شود. به عنوان مثال، در بازارهای بیثبات و ناپایدار، این الگو ممکن است کمتر قابل اعتماد باشد، بنابراین تحلیلگران باید با دقت بیشتری به سیگنالهای آن توجه کنند.

در نهایت، الگو دوجی سنجاقک میتواند یک ابزار قدرتمند در جعبهابزار هر تحلیلگر تکنیکال باشد، اما موفقیت در استفاده از آن مستلزم ترکیب با سایر ابزارهای تحلیلی و بررسی جامع شرایط بازار است. با این رویکرد، معاملهگران میتوانند تصمیمات بهتری اتخاذ کنند و ریسکهای معاملاتی خود را به حداقل برسانند.