بازارهای مالی میتوانند همان مسیری باشند که شما را به استقلال مالی نزدیکتر کنند. ابزار اصلی شما در این مسیر، تنها گوشی و یا لپتاپ است که بتوانید با آن تحلیل کرده و به اینترنت متصل شوید.

یکی از مهمترین ویژگیهای کار کردن در بازارهای مالی این است که میتوان وابستگی به زمان و مکان را از دست داد و آزادی عمل زیادی برای فعالان این حوزه به ارمغان میآورد. اما در میانهی این مسیر، انتخاب سبک تحلیلی مناسب از اهمیت بسیاری برخوردار است. سبکهای تحلیلی متعددی در دنیا وجود دارند که میتوانند به عنوان یک صلاح، شما را در نبرد میان خریداران و فروشندگان یاری دهند. سبکهای جدیدی همچون ICT و RTM، از جمله روشهایی هستند که میتوانند در این مسیر سخت کمک بزرگی به شما کنند. در این مقاله به بررسی و مقایسه این دو سبک پرداخته و تفاوتهای آنها را مورد بررسی قرار میدهیم.

آنچه در این مقاله می خوانید ...

پرایس اکشن چیست؟

قبل از مقایسه سبکهای ICT و RTM، نیاز است ابتدا با مفهوم پرایس اکشن آشنا شویم. بنا به مقاله ای در وبسایت Britannicaرابطه با مفهوم پرایس اکشن، پرایس اکشن به معنای تحلیل حرکتهای قیمت در بازارهای مالی است که بدون استفاده از ابزارهای تحلیلی اضافی مانند اندیکاتورها انجام میشود. معاملهگران پرایس اکشن معتقدند که نظمی بر بازارهای مالی حاکم است و این نظم به هیچ عنوان تصادفی نیست. با تحلیل الگوهای قیمتی، پرایس اکشن امکان درک بهتر از بازار را فراهم میکند. به طور کلی، پرایس اکشن یعنی تحلیل قیمت بدون هیچ ابزار کمکی، لذا نیازی به پرداخت هزینه برای استفاده از این سبک وجود ندارد. این روش به معاملهگران امکان میدهد که با استفاده از نمودارهای ساده قیمتی مانند کندل استیک، بازار را به شکل بهتری تحلیل کنند.

مفاهیم ساختاری بازار در پرایس اکشن کدام است؟

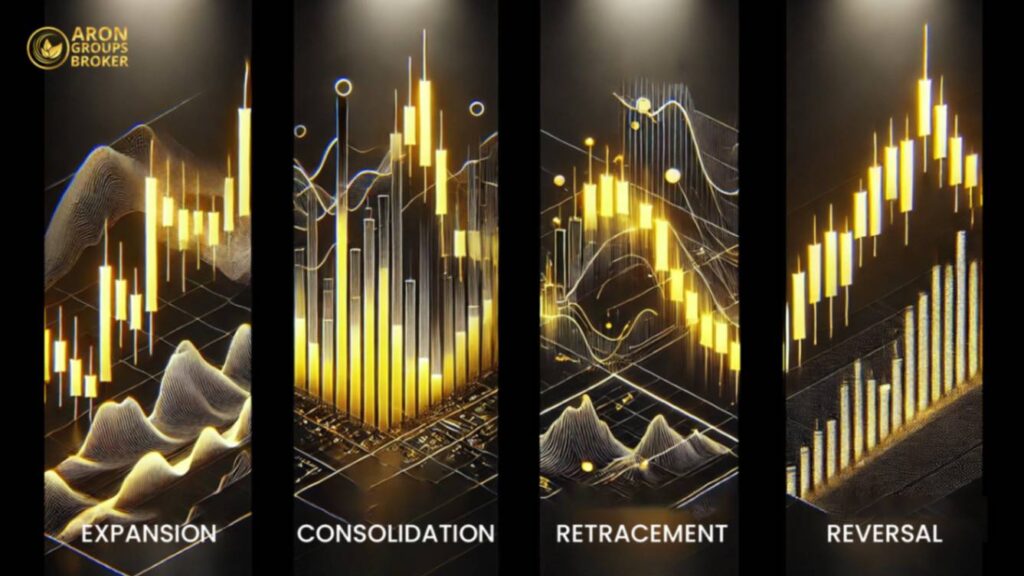

در سبک پرایس اکشن، بازارها معمولاً در چهار حالت مختلف رفتار میکنند که هر کدام از این حالات میتواند سرنخهای مهمی برای معاملهگران باشد. بنا به مقالهای در وبسایت trendspider در رابطه با سبک تحلیلی ICT، این حالات عبارتند از اکسپنشن (Expansion)، ریتریسمنت (Retracement)، ریورسال (Reversal) و ثبات یا کانسالیدیشن (Consolidation). در ادامه به توضیح این مفاهیم میپردازیم:

اکسپنشن یا حرکت (Expansion)

اکسپنشن به حرکت قوی و غالب بازار اشاره دارد که در آن قیمت با سرعت و قدرت بیشتری به سمت یک جهت مشخص حرکت میکند. این حرکتها معمولاً پس از یک دوره ثبات یا کانسالیدیشن رخ میدهند و نشاندهنده آغاز یک روند جدید هستند. در این حالت، قدرت خریداران یا فروشندگان به وضوح دیده میشود و قیمت به سمت بالا یا پایین حرکت میکند. معاملهگران اغلب از این حرکتها برای ورود به معامله در جهت غالب بازار استفاده میکنند، چرا که نشاندهنده وجود تمایل قوی در بازار است.

ریتریسمنت یا اصلاح (Retracement)

ریتریسمنت به بازگشت موقت قیمت در جهت مخالف روند اصلی اشاره دارد. به عبارت دیگر، در حالی که روند کلی بازار صعودی یا نزولی است، قیمت به طور موقت حرکت اصلاحی به سمت پایین (در یک روند صعودی) یا به سمت بالا (در یک روند نزولی) انجام میدهد. این اصلاحها معمولاً به عنوان فرصتهای معاملاتی برای ورود به روند اصلی در قیمتهای بهتر در نظر گرفته میشوند. یکی از روشهای رایج برای شناسایی ریتریسمنتها، استفاده از فیبوناچی ریتریسمنت است که سطوح مهم اصلاحی را نشان میدهد.

ریورسال یا بازگشت (Reversal)

ریورسال به تغییر جهت کلی روند بازار اشاره دارد. این اتفاق زمانی رخ میدهد که روند اصلی بازار (مثلاً یک روند صعودی) متوقف میشود و بازار به سمت جهت مخالف حرکت میکند (مثلاً نزولی میشود). این بازگشتها میتوانند نقاط ورود و خروج مهمی برای معاملهگران باشند. شناسایی صحیح ریورسالها نیازمند تجربه و توجه دقیق به الگوهای قیمتی و نشانههای تغییر روند است، زیرا ورود زودهنگام یا دیرهنگام به یک ریورسال ممکن است منجر به ضرر شود.

کانسالیدیشن یا درجا زدن (Consolidation)

بنا به مقاله ای در Investopedia با موضوع کانسالیدیشن، کانسالیدیشن یا درجا زدن به دورههایی از بازار گفته میشود که در آن قیمت در یک محدوده محدود نوسان میکند و روند خاصی ندارد. این حالت معمولاً پس از یک حرکت قوی (اکسپنشن) رخ میدهد و نشاندهنده بلاتکلیفی در بازار است. در این دورهها، معاملهگران بزرگ بازار ممکن است در حال جمعآوری سفارشات یا آمادهسازی برای حرکت بعدی باشند. کانسالیدیشنها اغلب به عنوان دورههای استراحت قبل از ادامه یا تغییر جهت روند استفاده میشوند. معاملهگران معمولاً در این دورهها به دنبال نشانههایی برای خروج از این حالت و آغاز یک حرکت جدید هستند.

پرایس اکشن ICT چیست؟

برای درک بهتر تفاوتهای ICT و RTM، ابتدا باید به بررسی سبک پرایس اکشن ICT بپردازیم. این سبک توسط مایکل هادلستون (Michael Huddleston) که بیش از 30 سال سابقه معاملاتی دارد، ایجاد شده است. هادلستون، که خود شاگرد لری ویلیامز بوده است، این سبک را زمانی کشف کرد که با بانکهای بزرگ همکاری میکرد و به روش معاملات الگوریتمی آنها پی برد. او با استفاده از مهندسی معکوس، توانست سبک ICT را ابداع کند که تمرکز آن بر شناسایی ساختار بازار در حالتهایی مانند اکسپنشن، ریتریسمنت، ریورسال و کانسالیدیشن است. این دیدگاه به معاملهگران کمک میکند که درک بهتری از موقعیت فعلی بازار داشته باشند و یک گام جلوتر از دیگران باشند.

یکی از نکات کلیدی در این سبک، توجه به دستکاریهای بازار توسط نهادهای بزرگ مانند بانکها است. در این سبک، به معاملهگران توصیه میشود که همیشه منتظر BMS یا BOS باشند تا بهترین موقعیتها را برای معامله انتخاب کنند.

پرایس اکشن RTM چیست؟

سبک RTM یا Read The Market نیز یک روش پرایس اکشن است که توسط ایف میانته معرفی شده و بیشتر بر روی مفهوم عرضه و تقاضا تمرکز دارد. در این سبک، معاملهگران به دنبال نقاطی هستند که به نظر میرسد بازار در حال فریب دادن اکثریت است تا در یک سطح خاص، به تغییر جهت دهد. یکی از مفاهیم کلیدی در این سبک، فلگ لیمیت (Flag Limit) است که نشاندهنده نقاطی است که در آن بازار تصمیمگیری میکند.

RTM به معاملهگران کمک میکند تا مارکت یا همان بازارهای مالی را بخوانند و بتوانند هدف حرکت قیمت را شناسایی کنند. این سبک که بر اساس عرضه و تقاضا بنا شده، به معاملهگران این امکان را میدهد که در نقاط کلیدی بازار وارد معاملات شوند و ریسک به ریواردهای مناسبی را کسب کنند.

تفاوت سبکهای پرایس اکشن ICT و RTM در چیست؟

تفاوتهای اصلی بین ICT و RTM بیشتر در روشهای شناسایی روندها و نقاط کلیدی است. در ICT، تمرکز بیشتر بر روی شناخت دستکاریهای بازار توسط نهادهای بزرگ و اوردر بلاکها است، در حالی که در RTM، معاملهگران بیشتر به فلگ لیمیتها و تصمیمگیری در نواحی عرضه و تقاضا توجه میکنند. همچنین، سایر تفاوتهای این سبک معاملاتی عبارتند از:

- رویکرد تحلیل: در ICT، تمرکز بر دستکاری بازار و نقدینگی است، در حالی که RTM به تحلیل ساختار بازار و شناسایی نقاط بازگشتی توجه دارد.

- پیچیدگی: ICT به دلیل تحلیل دقیقتر و توجه به جزئیات، پیچیدهتر است، اما RTM به دلیل سادگی و قابل فهم بودن، برای معاملهگران مبتدی مناسبتر است.

- نقاط ورود و خروج: در ICT، از روشهای پیچیدهتری مانند اوردر بلاکها استفاده میشود، در حالی که در RTM، فلگ لیمیتها و تصمیمگیری در نقاط کلیدی، راهنمای ورود و خروج هستند.

کدام سبک برای تحلیل بهتر است؟ ICT یا RTM؟

انتخاب بین ICT و RTM به نیازها و سطح تجربه معاملهگر بستگی دارد. ICT برای افرادی که به دنبال تحلیل عمیقتر و پیچیدهتر هستند، مناسبتر است، در حالی که RTM با توجه به سادگی و قابل فهم بودن، برای معاملهگران مبتدی و حتی حرفهای مناسب است. همچنین، در نظر گرفتن شخصیت فردی معاملهگر و تیپ شخصیتی او نیز در انتخاب سبک تحلیل بسیار مؤثر است.

مزایا و معایب ICT در تحلیل تکنیکال

مزایای ICT عبارتست از:

عمق تحلیل: این سبک به معاملهگران اجازه میدهد که با درک دقیقتر از دستکاریهای بازار، حرکتهای قیمت را پیشبینی کنند.

- دقت بالا: استفاده از ICT به شناسایی دقیق نقاط ورود و خروج کمک میکند.

- اعتماد به تحلیل: درک اینکه نهادهای بزرگ چگونه بازار را مدیریت میکنند، اعتماد به نفس معاملهگر را افزایش میدهد.

معایب ICT عبارتست از:

- پیچیدگی: یادگیری و تسلط بر این سبک نیاز به تجربه و مطالعه زیادی دارد.

- تحلیل زمانبر: انجام تحلیل دقیق با استفاده از ICT ممکن است زمان زیادی از معاملهگر بگیرد.

مزایا و معایب RTM در تحلیل تکنیکال

مزایای RTM عبارتست از:

- سادگی: RTM به دلیل سادگی و کاربردی بودن، برای معاملهگران مبتدی مناسب است.

- کاربرد در بازارهای مختلف: این سبک میتواند در بازارهای مختلف مالی مورد استفاده قرار گیرد.

- ریسک به ریوارد بالا: RTM به دلیل تحلیل نقاط کلیدی و شناسایی سطوح عرضه و تقاضا، امکان کسب ریسک به ریواردهای جذاب را فراهم میکند.

معایب ICT عبارتست از:

- محدودیت در برخی بازارها: در برخی بازارها، ممکن است RTM کارایی کمتری داشته باشد.

- خطر اشتباه به نقاط بازگشتی: شناسایی دقیق نقاط بازگشتی همیشه ساده نیست و ممکن است معاملهگران دچار اشتباه شوند.

همچنین در سبکهای معاملاتی پیشرفته، مفاهیمی مانند القای نقدینگی اهمیت زیادی دارند. به همین دلیل به شما توصیه میکنیم مقاله مربوط به این موضوع را مطالعه نمایید.

نتیجهگیری

در بازارهای مالی، سبکهای تحلیلی متعددی وجود دارد که هر یک هدف مشترکی دارند: رسیدن به سود. با این حال، هیچ سبکی به تنهایی نمیتواند تضمینکننده موفقیت 100 درصدی باشد. ICT و RTM دو سبک محبوب در میان معاملهگران هستند که هر یک با ویژگیها و مزایای خاص خود، میتوانند به شما در تحلیل بازار کمک کنند. انتخاب بین این دو سبک، به شناخت شما از خودتان و شخصیت معاملاتیتان بستگی دارد. مدیریت سرمایه و ریسک نیز در این مسیر نقش کلیدی دارد و میتواند شما را به موفقیت نزدیکتر کند.

برای مطالعه بیشتر: fvg در پرایس اکشن