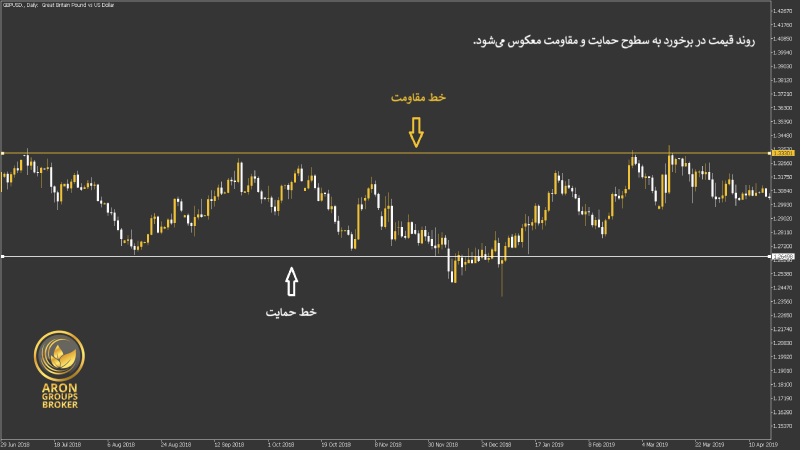

استراتژی معاملاتی با استفاده از خطوط حمایت و مقاومت، به یافتن نقاط ورود و خروج مناسب به معاملات با استفاده از خطوط حمایت و مقاومت میپردازد؛ خطوطی که در برخورد قیمت به آنها، روند حرکت قیمت به احتمال زیاد عوض خواهد شد. در این مقاله قصد داریم به تعریف خطوط حمایت و مقاومت و نحوه شناسایی آنها بپردازیم، مزایا و معایب و مدیریت ریسک در این استراتژی را بررسی کنیم و ببینیم که چطور روانشناسی معاملهگران، بر این خطوط تاثیر میگذارد.

اگر به این موضوع علاقه مندید و به دنبال نکات کلیدی برای استفاده هر چه بهتر از خطوط حمایت و مقاومت هستید، این مقاله را از دست ندهید.

فهرست مطالب 2

تعریف خطوط حمایت و مقاومت در تحلیل تکنیکال

همانطور که در مقاله ای درباره خطوط حمایت و مقاومت در strike.money آمده است، خطوط حمایت و مقاومت مفاهیم کلیدی در تحلیل تکنیکال هستند که در هر استراتژی و اغلب اندیکاتورها به آنها برخورد میکنیم. دلیل اینکه این خطوط مهم هستند این است که اساس برهم کنش نیروهای بازار یعنی نیروهای عرضه و تقاضا را نشان میدهند.

میدانیم که هر گاه عرضه بر تقاضا برتری پیدا کند، قیمتها افت میکنند و هر گاه تقاضا بیشتر از عرضه شود، قیمتها افزایش خواهند یافت. واضح است که نه افزایش و نه کاهش قیمتها تا ابد ادامهدار نیستند و نیروهای بازار بالاخره متعادل میشوند. در بازار و چارتهای نمودار قیمت، سطوح و یا نواحی قیمتی وجود دارد که نشاندهنده برتری خریداران بر فروشندگان و برعکس است. این نواحی قیمت، سطوح حمایت و مقاومت نام دارند که در ادامه به تفصیل آنها را تعریف میکنیم.

سطوح حمایت (Support Levels)

در یک روند نزولی، فروشندگان بر خریداران برتری دارند. این برتری باعث میشود که قیمت به صورت مداوم کاهش پیدا کند. با این حال، از یک سطح قیمتی به بعد، به دلایل مختلفی – از جمله اینکه برخی فکر میکنند قیمت کمتر از حد واقعی است- خریداران شروع به خرید میکنند. تعداد این خریداران بیشتر و بیشتر میشود تا جایی که در یک سطح یا ناحیه قیمتی مشخص، قدرت آنها بر فروشندگان برتری پیدا کند. این سطح قیمت، که در آن جهت حرکت قیمت برگشتی شده و شروع به افزایش میکند، همان سطح حمایت است.

سطح مقاومت (Resistance levels)

در انتهای یک روند صعودی، به خط مقاومت برمیخوریم. روند صعودی در اثر برتری خریداران بر فروشندگان ایجاد میشود. اما در جایی از این روند، عدهای به این نتیجه میرسند که قیمت بیش از حد رشد کرده و به زودی شروع به کاهش خواهد کرد. در نتیجه، این افراد داراییهای خود را فروخته و از بازار خارج میشوند. این فروشها ادامه پیدا میکند تا بالاخره، در یک سطح قیمتی مشخص قدرت فروشندگان بر خریداران برتری پیدا کند. این سطح که قیمت پس از رسیدن به آن برگشتی شده و شروع به کاهش میکند، سطح مقاومت نام دارد.

شناسایی سطوح حمایت و مقاومت در بازار فارکس

روشهای مختلفی برای تشخیص سطوح حمایت و مقاومت وجود دارد. از آن جمله میتوان به موارد زیر اشاره کرد:

- خطوط روند (Trendlines)؛

- اعداد رند (Round Numbers)؛

- اندیکاتورهای تکنیکال (Technical Indicators).

خطوط روند

در بازار بیشتر شاهد روندهای صعودی یا نزولی قیمتها هستیم تا نوسان در یک محدوده مشخص. در یک روند صعودی یا نزولی، خط روند در واقع میتواند به یک خط حمایت یا مقاومت پویا تعبیر شود که با تغییر قیمت، سطح آن نیز تغییر میکند.

به عنوان مثال، در روند صعودی زیر میتوانید ببینید که خط روند، در نقش یک خط حمایت عمل کرده و به قیمت کمک میکند که بالا و بالاتر رود.

در مقابل، یک خط روند نزولی نیز میتواند به عنوان یک خط مقاومت عمل کند که به قیمت اجازهی افزایش نمیدهد.

اعداد رند

یکی دیگر از راههای تشخیص خطوط حمایت و مقاومت، اعداد رند هستند. سطوح حمایت و مقاومت به این دلیل در اعداد رند ایجاد میشوند که بسیاری از معاملهگران – و به ویژه تازه کارها- تمایل دارند که روی اعداد رند از معامله خارج شوند یا به آن ورود کنند. یکی دیگر از دلایل این است که بسیاری از دستورهای استاپ لاس و حد سود (take profit) در اعداد رند تنظیم میشود.

تعداد زیاد اردها -به هر دلیلی که ایجاد شده باشد- باعث میشود که بازار در این اعداد، یک واکنش شدید داشته باشد. به عنوان مثال، فرض کنید که در انتهای یک روند صعودی برای یک سهم هستیم؛ در حالی که قیمت روی 59.2 دلار است و بسیاری از معاملهگران، فکر میکنند به اندازه کافی سود کردهاند، در چنین شرایطی احتمال اینکه اکثر اهداف سود روی 60 دلار تنظیم شود وجود دارد. با رسیدن قیمت به 60، تعداد زیادی اردر فروش اجرا میشود یعنی تعداد فروشندگان آنقدر زیاد میشود که منجر به توقف افزایش قیمت خواهد شد. در واقع، تعداد زیاد اردرهای فروش روی عدد رند 60، باعث میشود که خط مقاومت بازار در همین قیمت شکل بگیرد.

اندیکاتورهای تکنیکال

اندیکاتورها بهترین ابزارها برای تعیین حمایت و مقاومتهای بازار و تعیین زمانبندی ورود و خروج با استفاده از حمایت و مقاومت هستند. ترکیب خطوط حمایت و مقاومت با سایر اندیکاتورها به ویژه برای افرادی که در تشخیص حمایت و مقاومتها تبحر ندارند، بسیار مفید است.

برخی از اندیکاتورهای پرکاربرد در این زمینه عبارتند از:

- مووینگ اوریج؛

- فیبوناچی؛

- پیوت پوینت؛

- باندهای بولینگر.

مووینگ اوریج

در تصویر زیر میتوانید ببینید که چطور اندیکاتور مووینگ اوریج در روندهای صعودی و نزولی به عنوان خطوط حمایت و مقاومت پویا برای قیمت عمل میکند.

وقتی نمودار قیمت بالای خط مووینگ باشد، مووینگ اوریج به عنوان حمایت عمل میکند. در این شرایط، هر پولبک قیمت به خط مووینگ اوریج صعودی، میتواند به عنوان یک فرصت خرید در نظر گرفته شود.

در مقابل، اگر نمودار قیمت زیر خط مووینگ اوریج باشد، مووینگ اوریج در نقش خط مقاومت ظاهر میشود و هر پولبک به این خط، میتواند یک سیگنال خروج باشد.

فیبوناچی

بنا به مقاله ای در investopedia، فیبوناچی ابزاری است که سطوح حمایت و مقاومت احتمالی را در نمودار قیمت نمایش میدهد.

ابزارهای فیبوناچی برگشتی (Fibonacci Retracement) و فیبوناچی اکستنشن (Expansion Fibonacci)، از بهترین و کاربردی ترین ابزارها برای تعیین سطوح حمایت و مقاومت هستند. در ادامه، دو مثال از کاربرد فیبوناچی در روندهای صعودی و نزولی برای تعیین خطوط حمایت و مقاومت را ببینید.

فیبوی اکستنشن در روند صعودی

در یک روند صعودی، خطوط فیبوناچی اکستنشن سطوح مقاومت را مشخص میکنند. برای مثال، در تصویر زیر به سطوح فیبوناچی (Fibonacci levels) در روند صعودی نگاه کنید که در آن، خط 168.1 فیبوناچی به عنوان یک خط مقاومت قوی عمل کرده و اجازه افزایش بیشتر قیمت را نداده است. برخورد قیمت به سطح مقاومت، میتواند به عنوان سیگنال فروش در نظر گرفته شود.

دقت کنید که هر سطح مقاومتی که شکسته شود، در آینده به عنوان یک خط حمایت جدید عمل خواهد کرد.

فیبوی بازگشتی در روند نزولی

در یک روند نزولی، خطوط فیبوناچی بازگشتی به عنوان سطوح مقاومت در نظر گرفته میشوند. بنابراین، در برخورد به این سطوح، قیمت تغییر مسیر داده و مجددا افت میکند. رسیدن قیمت به سطوح فیبوی بازگشتی در این شرایط، به عنوان سیگنال فروش در نظر گرفته میشود.

خط مقاومتی که یک بار شکسته شده باشد، در دفعات بعدی که قیمت به آن میرسد میتواند به عنوان یک سطح حمایتی جدید در نظر گرفته شود.

پیوت پوینت

اندیکاتور پیوت پوینت سطوح حمایت و مقاومت را با توجه به سطوح کلیدی روز قبل مشخص میکند، بنابراین:

- اگر قیمت بالاتر از خط پیوت حرکت کند، با یک روند صعودی مواجه هستیم و قیمت با سطوح مقاومت پیوت (که با R1، R2 و الی آخر مشخص میشوند) برخورد خواهد کرد؛

- اگر قیمت پایینتر از خط پیوت حرکت کند، با یک روند نزولی مواجه هستیم و قیمت در برخورد به سطوح حمایت (که با S1، S2 و … مشخص میشوند)، عکس العمل نشان میدهد.

به عنوان مثال در تصویر زیر، میتوانید ببینید که برخورد قیمت در یک روند نزولی با سطوح حمایت پیوت، از ریزش بیشتر آن جلوگیری میکند، اما هر گاه یک سطح حمایت شکسته شود، خود تبدیل به یک مقاومت جدید میشود.

برای پیدا کردن نقاط ورود و خروج در پیوت، بایستی به دنبال نقاطی باشید که در آنها، قیمت از یک سطح حمایت جهش میکند و یا از یک سطح مقاومت بر میگردد.

باندهای بولینگر

اندیکاتور باندهای بولینگر از سه خط تشکیل شده است؛ یک خط میانی و دو خط بالا و پایین. باندهای بولینگر بر مبنای این ایده استوار است که قیمت، بالاخره به خط میانی که قیمت میانگین را نشان میدهد برخواهد گشت.

خط میانی یک مووینگ اوریج ساده است و بسته به روند حرکت قیمت، به خط حمایت یا مقاومت تبدیل میشود، بنابراین:

- هر گاه نمودار قیمت بین خط میانی و باند بالایی حرکت کند، روند حرکت قیمت صعودی است و خط میانی، به عنوان یک خط حمایت عمل میکند که پولبک قیمت به آن، سیگنال خرید است؛

- هر گاه قیمت بین خط میانی و باند پایینی حرکت کند، روند حرکت قیمت نزولی است و خط میانی، به عنوان خط مقاومت عمل میکند که پولبک قیمت به آن، سیگنال فروش است.

نقش حجم معاملات در شناسایی حمایت و مقاومت

اگرچه با کمک ابزارها و اندیکاتورهایی که به برخی از آنها اشاره شد، میتوان خطوط حمایت و مقاومت را مشخص کرد، اما برخی از این خطوط اعتبار بیشتری نسبت به بقیه دارند. از جمله مواردی که اعتبار خطوط حمایت و مقاومت را بیشتر میکنند میتوان به موارد زیر اشاره کرد:

- هر چه تعداد برخوردهای قیمت به خطوط بیشتر باشد؛

- هر چه تایم فریمی که استفاده میکنیم بلندتر باشد (مثلا اعتبار خطوط حمایت و مقاومت در تایم یک روزه از تایم یک ساعته بیشتر است)؛

- هر چه شیب روند قبلی تندتر باشد (مثلا اگر قیمت پس از یک روند صعودی قوی به یک خط مقاومت برخورد کرده و برگردد، اعتبار خط مقاومت نسبت به حالتی که شیب روند صعودی کم است، بیشتر میشود)؛

- هر چه حجم معاملات انجام شده در خطوط حمایت و مقاومت بیشتر باشد.

برای توضیح بیشتر در رابطه با نقش حجم معاملات در شناسایی حمایت و مقاومتها میتوان گفت که حجم معاملات بیشتر روی این خطوط، به این معناست که این خطوط در گذشته به قدری قوی بودهاند که معاملهگران هنوز آنها را به خاطر دارند و باز هم به آنها واکنش نشان میدهند. هر چند ممکن است که تحلیلهای تکنیکال و فاندامنتال وقوع این خطوط حمایت و مقاومت را پیشبینی نکنند، اما حجم بالای معاملهگران در اینجا باعث میشود که قیمت در این خطوط واقعا واکنش داشته باشد و تغییر مسیر بدهد.

نکات کلیدی در معاملات با خطوط حمایت و مقاومت

- از تایم فریمهای بالا برای ترسیم خطوط استفاده کنید (روزانه، هفتگی و …)؛

- در خطوط حمایت و مقاومت با اعتبار بالا وارد معامله شوید؛

- تلاش کنید که برای سیگنالهای ورود و خروج، با استفاده از دیگر ابزارها و استراتژیها مثل پرایس اکشن و تحلیل فاندامنتال تایید بگیرید و سپس وارد معامله شوید؛

- در سطح حمایت، وارد پوزیشن لانگ شوید و در سطح مقاومت از پوزیشن خارج شوید؛

- در سطح مقاومت، وارد پوزیشن شورت شوید و در سطح حمایت خارج شوید؛

- اصول مدیریت ریسک را در طول معاملات خود رعایت کنید؛

- شکست خطوط حمایت و مقاومت، میتواند به عنوان نشانهای برای شروع یک روند قوی در نظر گرفته شود، بنابراین نسبت به شکست خطوط حمایت و مقاومت هوشیار و برای ورود به معامله در جهت شکست آماده باشید.

مدیریت ریسک در استراتژی حمایت و مقاومت

مدیریت ریسک در استراتژی حمایت و مقاومت به تنظیم دستورهای حد ضرر و حد سود مربوط میشود. به طور کلی، دو نوع معامله در استراتژی حمایت و مقاومت قابل اجراست:

- معامله خرید (پوزیشن لانگ)؛

- معامله فروش (پوزیشن شورت).

معامله لانگ

برای انجام معامله خرید (پوزیشن لانگ)، مراحل زیر را دنبال کنید:

- ابتدا خطوط حمایت و مقاومت را مشخص کنید؛

- در نزدیکی نقطه جهش قیمت از خط حمایت وارد معامله شوید؛

- حد ضرر (Stop Loss) را در نزدیکی خط حمایت و هدف سود را در نزدیکی خط مقاومت قرار دهید.

معامله شورت

برای انجام معامله شورت و اجرای اصول مدیریت ریسک، مراحل زیر را دنبال کنید:

- ابتدا خطوط حمایت و مقاومت را مشخص کنید؛

- در بازگشت قیمت از خط مقاومت وارد معامله شوید؛

- حد ضرر خود را در نزدیکی خط مقاومت تنظیم کنید تا در صورت افزایش قیمت احتمالی، ضرر زیادی را متحمل نشوید؛

- هدف سود خود را در نزدیکی خط حمایت قرار دهید.

روانشناسی معاملهگر در استفاده از سطوح حمایت و مقاومت

اگر قرار بود که همه معاملهگران منطقی تصمیم بگیرند، شاید نمیتوانستیم روی هیچ خط حمایت و مقاومتی حساب باز کنیم، اما معاملهگران اغلب نه منطقی که بر اساس احساسات تصمیم میگیرند.

به عنوان مثال اگر در گذشته، رشد قیمت در برخورد با سطح قیمتی X متوقف شده باشد، این برای معاملهگران معنای خاصی پیدا میکند و فکر میکنند که شاید یکبار دیگر، رشد قیمت در برخورد به سطح ایکس متوقف شود. به همین دلیل، در این سطح -که غالبا یک عدد رند هم هست- دستورهای خروج را تنظیم میکنند. حجم زیاد دستورهای خروج، منجر به برتری فروشندگان به خریداران شده و باعث میشود که سطح ایکس واقعا تبدیل به یک سطح مقاومت شود!

این بدین معنا نیست که ایکس، لزوما سطح مقاومتی است که اصول تکنیکال و فاندامنتال آن را پیشبینی میکنند بلکه، بیشتر تحت تاثیر احساسات معاملهگران تبدیل به یک سطح مقاومت واقعی در بازار میشود.

مزایا و معایب استراتژی معاملاتی با استفاده از خطوط حمایت و مقاومت

- دید خوبی نسبت به نقاط بازگشت احتمالی بازار در اختیار معاملهگران قرار میدهد؛

- برای تعیین نقاط ورود و خروج و تنظیم دستورهای مدیریت ریسک بسیار کمک کننده است؛

- اندیکاتورهای بسیاری برای ترسیم خطوط حمایت و مقاومت در دسترس معاملهگران قرار دارد.

- امکان رخ دادن شکستهای کاذب (fake Breakouts) وجود دارد که منجر به ورود یا خروج زودتر از موعد میشود؛

- در بازارهای نوسانی گمراه کننده است چون اعتبار خطوط حمایت و مقاومت قبلی کم میشود؛

- تکیهی صرف بر خطوط حمایت و مقاومت برای پیدا کردن فرصتهای معاملاتی، میتواند منجر به انجام معاملات بیش از حد و بالا رفتن ریسک معاملهگران شود.

مقایسه استراتژی حمایت و مقاومت با سایر استراتژیها

شاید به راحتی بتوان گفت که در مقایسه با سایر استراتژیها، استراتژی خطوط حمایت و مقاومت، پرکاربردترین استراتژی در انجام معاملات است، اما آیا میتوان گفت که بهترین آنها نیز هست؟

در جواب باید گفت که اگرچه خطوط حمایت و مقاومت بسیار کارآمدند و دید بسیار وسیع و تا حد زیادی درست را نسبت به نقاط بازگشت بازار ارائه میدهند، اما تکیه بیش از حد به این خطوط برای معامله میتواند بسیار گمراه کننده بوده و تریدرها را دچار مشکل کند؛ به ویژه اینکه در پیشبینی هیچ کدام از اندیکاتورها و ابزارهای معاملاتی قطعیت وجود ندارد و این عدم قطعیت، شامل خطوط حمایت و مقاومت نیز میشود. در نتیجه، میتوان گفت که بهترین روش برای استفاده از این خطوط، استفاده از آنها در کنار دیگر استراتژیهای معاملاتی از جمله استراتژی روند، پرایس اکشن، تحلیل فاندامنتال و … است.

پس از رسیدن قیمت به سطح حمایتی، اغلب شاهد “جهش (Bounce)” در بازار هستیم.

نتیجهگیری

استراتژی معاملاتی با استفاده از خطوط حمایت و مقاومت به معاملهگران کمک میکند که با شناسایی نقاطی که در آنها نیروهای عرضه و تقاضا تغییر میکنند، نقاط ورود و خروج مناسب در بازار را پیدا کنند.

خطوط حمایت، نقاطی از نمودار قیمت را نشان میدهد که در آنها قدرت خریداران بر فروشندگان پیشی میگیرد به نحوی که، از افت بیشتر قیمت جلوگیری میکنند. در مقابل، خطوط مقاومت نقاطی را مشخص میکنند که در آنها، نیروی فروشندگان بر خریداران برتری پیدا میکند.

این خطوط که میتوانند به کمک اندیکاتورهایی چون مووینگ اوریج و ابزارهایی چون فیبوناچی شناسایی شوند، خطوطی هستند که قیمت در برخورد با آنها به احتمال زیاد تغییر روند خواهد داد.

از آنجا که تغییر روند قیمت در برخورد با خطوط حمایت و مقاومت قطعی نیست، استفاده از اصول مدیریت ریسک مثل تعیین دستورهای حد ضرر و گرفتن تاییدیه انجام معامله با دیگر ابزارهای تحلیل تکنیکال، یک ضرورت در انجام معامله با خطوط حمایت و مقاومت محسوب میشود.