فیبوناچی ریتریسمنت (Retracement) که با نام های فیبوناچی بازگشتی یا فیبوناچی اصلاحی نیز شناخته میشود؛ یکی از ابزارهای مهم و پرکاربرد در تحلیل تکنیکال است که به معاملهگران و سرمایهگذاران کمک میکند تا نقاط بالقوه بازگشت قیمت را تشخیص دهند و تصمیمگیریهای بهتری در زمینه خرید و فروش داشته باشند. در این مقاله به بررسی مبانی فیبوناچی، مفهوم فیبوناچی بازگشتی، و نحوه استفاده از این ابزار در معاملات خواهیم پرداخت.

فیبوناچی (Fibonacci) چیست؟

فیبوناچی (Fibonacci) به مجموعهای از اعداد گفته میشود که از جمع دو عدد قبلی خود بهدست میآیند. این سری که با اعداد 0، 1، 1، 2، 3، 5، 8، 13 و… آغاز میشود، به دلیل روابط ریاضی خاصی که میان اعداد آن وجود دارد، در طبیعت و همچنین تحلیلهای تکنیکال بهکار میرود. یکی از ویژگیهای کلیدی این سری، نسبتهای فیبوناچی است. وقتی یک عدد از این سری بر عدد قبلی خود تقسیم شود، به نسبتهایی مانند 61.8%، 38.2% و 23.6% میرسیم. این نسبتها به عنوان سطوح فیبوناچی در تحلیل تکنیکال بهکار میروند و نقاط حمایتی و مقاومتی احتمالی در بازار را نشان میدهند.

در ابزارهای فیبوناچی مختلف، معاملهگران معمولاً از سطوح 23.6%، 38.2%، 50% و 61.8% برای پیشبینی نقاط بازگشت قیمت استفاده میکنند. مهمترین محدوده در این بین، “گلدن زون” یا “منطقه طلایی” است که به بازهی 38.2% تا 61.8% اشاره دارد. این محدوده بهعنوان یکی از نقاط مهم بازگشت قیمت در بازارهای مالی شناخته میشود و بسیاری از تحلیلگران به آن توجه ویژهای دارند.

از جمله ابزارهای فیبوناچی میتوان به فیبوناچی اصلاحی (Retracement)، فیبوناچی گسترشی (Extension)، فیبوناچی پروجکشن (Projection)، و فیبوناچی بادبزن (Fan) اشاره کرد. هر یک از این ابزارها کاربردهای خاص خود را در شناسایی روندها و پیشبینی نقاط بازگشت یا ادامه حرکت قیمت دارند. اما در این مقاله قصد داریم بهصورت دقیقتر با ابزار فیبوناچی اصلاحی (Retracement) آشنا شویم که در ادامه به توضیحات آن خواهیم پرداخت.

گلدن زون (Golden Zone) فیبوناچی چیست و چرا اهمیت دارد؟

گلدن زون یا منطقه طلایی فیبوناچی به ناحیهای بین دو سطح اصلاحی مهم یعنی 38.2% و 61.8% گفته میشود. این محدوده، یکی از حساسترین نواحی قیمتی در تحلیل تکنیکال است که معاملهگران بهطور ویژه آن را برای شناسایی نقاط بازگشت بالقوه قیمت بررسی میکنند. دلیل نامگذاری آن به «منطقه طلایی» این است که در بسیاری از مواقع، قیمت پس از اصلاح در همین محدوده متوقف شده و مجدداً به روند اصلی خود بازمیگردد.

اهمیت گلدن زون در این است که تلفیقی از رفتار روانی بازار و روابط ریاضی فیبوناچی را منعکس میکند. بسیاری از معاملهگران بزرگ، سفارشهای خرید یا فروش خود را در همین ناحیه قرار میدهند. برای مثال، در یک روند صعودی، اگر قیمت پس از رشد، وارد گلدن زون شود و سپس نشانههایی از حمایت و برگشت ظاهر شود (مثل الگوهای کندلی یا شکست خط روند نزولی)، این منطقه میتواند بهترین نقطه برای ورود به معامله خرید باشد.

بهطور خلاصه، گلدن زون همان محدودهای است که نه اصلاح بیشازحد قیمت رخ داده، نه اصلاح آنقدر کم بوده که بیاعتبار باشد؛ بههمین دلیل در استراتژیهای فیبوناچی، این ناحیه بسیار حیاتی تلقی میشود و تحلیلگران معمولاً به آن توجه ویژهای دارند.

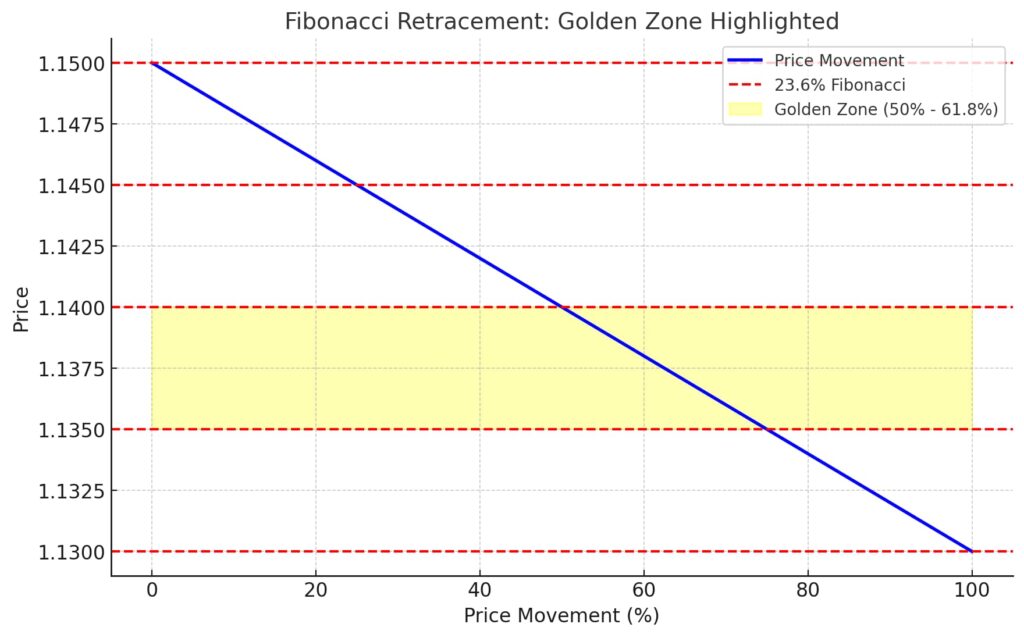

ناحیه طلایی فیبوناچی به محدودهای بین سطوح ۵۰٪ و ۶۱.۸٪ اصلاح فیبوناچی اطلاق میشود که یکی از مهمترین و قویترین نواحی برای بازگشت قیمت در تحلیل تکنیکال محسوب میشود. این ناحیه به دلیل ترکیب دو سطح اصلاحی مهم از سری فیبوناچی و بهویژه تأثیر روانی که بر بازار دارد، از اهمیت ویژهای برخوردار است.

زمانی که قیمت یک دارایی در یک روند قوی صعودی یا نزولی حرکت میکند، پس از یک اصلاح قیمتی معمولاً به ناحیه طلایی فیبوناچی میرسد. در این محدوده، قیمت میتواند مجدداً به روند اصلی خود بازگردد. این ویژگی باعث میشود که معاملهگران این ناحیه را برای شناسایی نقاط ورود به معامله انتخاب کنند. در بسیاری از مواقع، پس از رسیدن به ناحیه طلایی، سیگنالهایی مانند الگوهای کندلی بازگشتی (مانند پینبار یا اینگالفینگ) ظاهر میشوند که نشاندهندهی تغییر جهت قیمت و بازگشت به روند اصلی است.

این ناحیه بهعنوان یکی از بهترین و پرکاربردترین نقاط برای ورود به معاملات شناخته میشود، زیرا در بسیاری از مواقع، قیمت پس از ورود به این منطقه شروع به برگشت میکند و معاملهگران میتوانند از این فرصت استفاده کنند.

فیبوناچی ریتریسمنت چیست؟

فیبوناچی ریتریسمنت (Retracement) یا فیبوناچی اصلاحی یکی از ابزارهای مهم و پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند سطوح احتمالی اصلاح قیمت را شناسایی کنند. این ابزار بر پایه نسبتهای فیبوناچی طراحی شده و برای تعیین نقاط احتمالی بازگشت قیمت یا پیدا کردن حد اصلاح قیمت در روند بازار به کار میرود. هنگامی که قیمت در یک روند صعودی یا نزولی قوی قرار دارد، ممکن است دچار یک اصلاح یا بازگشت موقتی شود و سپس به روند اصلی خود ادامه دهد. فیبوناچی ریتریسمنت به معاملهگران این امکان را میدهد تا این نقاط بازگشتی را شناسایی کرده و تصمیمگیریهای بهتری در ورود و خروج از معاملات اتخاذ کنند.

سطوح فیبوناچی Retracement

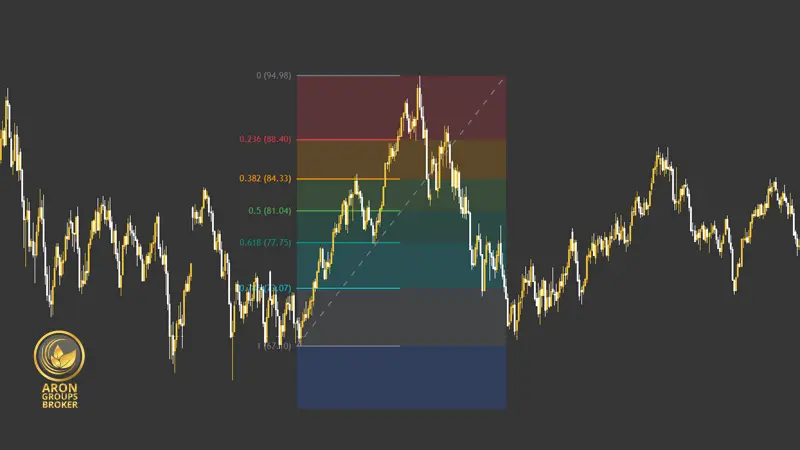

سطوح فیبوناچی ریتریسمنت شامل 23.6%، 38.2%، 50%، 61.8% و 100% است که هر کدام نمایانگر درصدی از اصلاح قیمت در طول یک روند هستند. این سطوح نشاندهنده نقاط احتمالی هستند که در آنها قیمت ممکن است متوقف شود یا بازگشت کند. سطح 23.6% به عنوان یک سطح اصلاحی کمعمق شناخته میشود، در حالی که سطح 61.8% اغلب به عنوان یکی از مهمترین سطوح بازگشتی مورد توجه قرار میگیرد. همچنین سطح 50% نیز به دلیل اهمیت روانشناختی و توجه عمومی، در بسیاری از تحلیلها به کار میرود.

در برخی منابع، علاوه بر سطوح اصلی فیبوناچی، سطوح فرعی 13%، 78% و 88% نیز به عنوان سطوح احتمالی بازگشت در نظر گرفته میشوند. این سطوح کمتر شناخته شدهاند اما گاهی در بازارهای خاص و برای تحلیل دقیقتر روندهای قیمتی مورد استفاده قرار میگیرند.

نحوه ترسیم فیبوناچی اصلاحی

ترسیم فیبوناچی ریتریسمنت نیازمند درک اصول کلی این ابزار و شناخت موجهای بازار است. برای این کار لازم است که ابتدا یک موج جنبشی (Impulsive) قبلی را پیدا کنیم. موج جنبشی به معنای حرکتی قوی و جهتدار است که قیمت در آن بدون اصلاحات عمده، به سمت یک هدف مشخص حرکت کرده است. در مقابل، موج اصلاحی (Corrective) حرکتی خلاف جهت روند اصلی است که به نوعی به عنوان استراحت یا اصلاح قیمت در نظر گرفته میشود.

برای شناسایی موجهای جنبشی و تشخیص آنها از امواج اصلاحی، میتوانید از سبک تحلیل امواج الیوت استفاده کنید. این روش بر اساس اصول مشخصی به تفکیک موجهای جنبشی و اصلاحی در بازار میپردازد. اگر آشنایی کاملی با امواج الیوت ندارید، توصیه میکنیم به کمک مقالات آموزش امواج الیوت و امواج اصلاحی در الیوت با این سبک تحلیلی بیشتر آشنا شوید.

در کنار تحلیل امواج الیوت، استفاده از اندیکاتور زیگزاگ (Zigzag) نیز میتواند بسیار کمککننده باشد. این اندیکاتور بهصورت خودکار نقاط حداکثر و حداقل قیمت را مشخص کرده و موجهای اصلی بازار را به شما نشان میدهد که به یافتن نقاط مناسب برای ترسیم فیبوناچی کمک میکند. البته لازم به ذکر است که این ابزار صد درصدی نبوده و دارای اشتباهات و نواقصی است.

همانطور که گفته شد، برای ترسیم فیبوناچی ریتریسمنت، نیاز است که موج جنبشی قبلی در نمودار شناسایی شود. بهطور کلی، دو کلیک برای ترسیم این ابزار لازم است. کلیک اول در ابتدای موج جنبشی و کلیک دوم در انتهای آن قرار میگیرد. در روند صعودی، کلیک اول در پایینترین نقطه موج و کلیک دوم در بالاترین نقطه موج جنبشی قبلی انجام میشود، در حالی که در روند نزولی، کلیک اول در بالاترین نقطه و کلیک دوم در پایینترین نقطه موج جنبشی قرار دارد.

پس از آشنایی و درک اصول کلی، حال به نحوه ترسیم فیبوناچی ریتریسمنت در دو پلتفرم متاتریدر و تریدینگ ویو میپردازیم:

ابزار فیبوناچی ریتریسمنت در متاتریدر

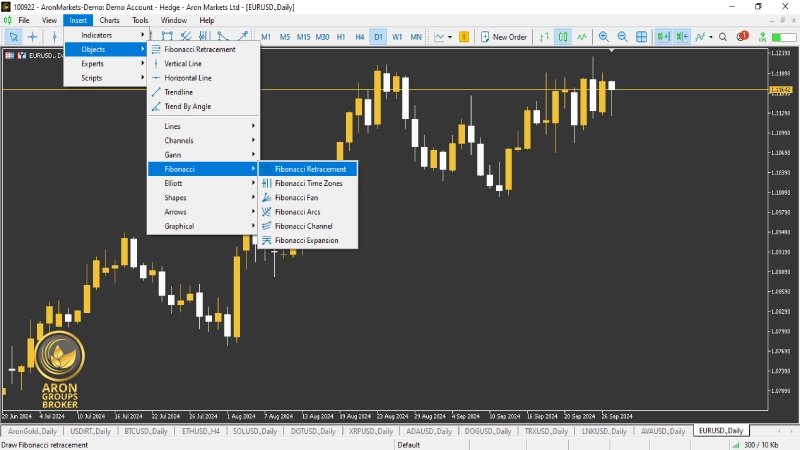

- باز کردن نمودار دارایی: ابتدا باید نمودار مربوط به دارایی مورد نظر خود را باز کنید.

- انتخاب ابزار فیبوناچی: از نوار ابزار بالای صفحه، روی گزینه Insert کلیک کرده و از منوی باز شده، گزینهی Objects را انتخاب کنید؛ سپس در بخش Fibonacci بر روی گزینه Retracement کلیک کنید.

- ترسیم فیبوناچی ریتریسمنت: حال باید موج جنبشی قبلی را در نمودار پیدا کرده و کلیک اول را در ابتدای موج جنبشی (پایینترین نقطه در روند صعودی یا بالاترین نقطه در روند نزولی) و کلیک دوم را در انتهای موج (بالاترین نقطه در روند صعودی یا پایینترین نقطه در روند نزولی) قرار دهید.

- مشاهده سطوح فیبوناچی: پس از ترسیم، سطوح فیبوناچی به صورت خطوط افقی روی نمودار ظاهر میشوند و شما میتوانید سطوح 23.6%، 38.2%، 50%، 61.8% و 100% را مشاهده کنید.

ابزار فیبوناچی ریتریسمنت در تریدینگ ویو

- باز کردن نمودار دارایی: ابتدا در سایت یا اپلیکیشن تریدینگ ویو نمودار مربوط به دارایی مورد نظر خود را باز کنید. مثلا نمودار بیت کوین(BTCUSD) یا نمودار یورو به دلار (EURUSD).

- انتخاب ابزار فیبوناچی: از نوار ابزار سمت چپ صفحه، روی گزینه Gann and Fibonacci Tools کلیک کرده و از منوی باز شده، در بخش Fibonacci گزینه Fib Retracement را انتخاب کنید.

- ترسیم فیبوناچی ریتریسمنت: حال باید موج جنبشی قبلی را در نمودار پیدا کرده و کلیک اول را در ابتدای موج جنبشی (پایینترین نقطه در روند صعودی یا بالاترین نقطه در روند نزولی) و کلیک دوم را در انتهای موج (بالاترین نقطه در روند صعودی یا پایینترین نقطه در روند نزولی) قرار دهید.

- تنظیمات اضافی: در تریدینگ ویو میتوانید از طریق تنظیمات این ابزار، سطوح سفارشی مانند 13% یا 88% را به صورت دستی اضافه کنید. این گزینه برای معاملهگرانی که از سطوح فرعی استفاده میکنند، بسیار مفید است.

- مشاهده سطوح فیبوناچی: پس از ترسیم، سطوح فیبوناچی به صورت خطوط افقی روی نمودار ظاهر میشوند و شما میتوانید سطوح 13%، 23.6%، 38.2%، 50%، 61.8%، 78%، 88% و 100% را مشاهده کنید. به عنوان مثال در تصویر زیر مشاهده می فرمایید که اصلاح قیمت پس از رسیدن به گلدنزون فیبوناچی ترسیم شده، پایان یافته و با حمایت مواجه شده است.

با استفاده از این دستورالعملهای گامبهگام، میتوانید بهراحتی فیبوناچی ریتریسمنت را در هر دو پلتفرم ترسیم کرده و از آن برای تحلیل بازار و پیشبینی نقاط احتمالی بازگشت قیمت استفاده کنید. در ادامه، معامله با ابزار فیبوناچی ریتریسمنت را در هر دو روند صعودی و نزولی آموزش میدهیم.

معامله با فیبوناچی اصلاحی در روند صعودی

در روندهای صعودی، فیبوناچی ریتریسمنت به ما کمک میکند تا سطوح اصلاحی احتمالی را شناسایی کنیم. پس از یک حرکت صعودی قوی (موج جنبشی)، معمولاً بازار وارد یک فاز اصلاحی میشود. برای شناسایی نقاط ورود مناسب، باید فیبوناچی ریتریسمنت را روی این موج جنبشی رسم کنیم و سطوح اصلاحی را در نظر بگیریم.

- یافتن موج جنبشی: در تصویر زیر که نمودار GBP/USD را در تایم فریم M5 نشان میدهد، یک موج صعودی قوی از پایینترین نقطه تا بالاترین نقطه شناسایی شده است. فیبوناچی روی این موج رسم شده و سطوح فیبوناچی مانند: 23.6%، 38.2%، 50%، و 61.8% به عنوان سطوح احتمالی پایان اصلاح قیمت به نمایش درآمدهاند.

- نقطه ورود: در این مثال، پس از رسیدن قیمت به گلدن زون فیبوناچی (در حدود 1.3277) که مصادف شده است یا محدوده ی کف کانال نزولی کوتاه مدت، یک سیگنال بازگشت به سمت بالا ظاهر شده است. این سطح میتواند نقطه ورود باشد، چرا که معمولاً قیمت پس از رسیدن به این سطح، دوباره به سمت روند صعودی ادامه میدهد.

- حد ضرر: در معاملات صعودی، حد ضرر معمولاً کمی پایینتر از گلدن زون فیبوناچی ریتریسمنت یا به عبارتی زیر سطح فیبوناچی 61.8% قرار میگیرد. در اینجا، حد ضرر را میتوان در حدود 1.3260 قرار داد.

- حد سود: برای حد سود، سطوح مقاومت قبلی یا فیبوناچی اکستنشن میتواند استفاده شود. در این مثال، میتوان سطح قیمتی 1.3315 که نزدیک به سقف کانال نزولی و سطح مقاومتی قبلی است را به عنوان حد سود در نظر گرفت.

معامله با فیبوناچی ریتریسمنت در روند نزولی

در روندهای نزولی، فیبوناچی ریتریسمنت به ما کمک میکند تا سطوح اصلاحی را شناسایی کنیم که در آن قیمت ممکن است دوباره به سمت پایین حرکت کند.

- یافتن موج جنبشی: در تصویر زیر که نمودار USD/CHF در تایم فریم H4 را نشان میدهد، یک موج نزولی قوی از بالاترین نقطه تا پایینترین نقطه شناسایی شده است. فیبوناچی روی این موج جنبشی رسم شده و سطوح فیبوناچی مانند: 23.6%، 38.2%، 50%، و 61.8% به عنوان سطوح احتمالی اصلاح قیمت به نمایش درآمدهاند.

- نقطه ورود: قیمت پس از برخورد به گلدن زون فیبوناچی (در حدود 0.8730) نشانه هایی از بازگشتی نزولی را نشان میدهد. این سطح میتواند نقطه مناسبی برای ورود به معامله فروش (Sell) باشد، چرا که قیمت از این سطح به سمت پایین حرکت کرده است.

- حد ضرر: در معاملات نزولی، حد ضرر معمولاً کمی بالاتر از گلدن زون فیبوناچی ریتریسمنت یا به عبارتی بالای سطح فیبوناچی 61.8% قرار میگیرد. در اینجا، حد ضرر را میتوان در حدود 0.8830 تعیین کرد.

- حد سود: برای حد سود، میتوان سطوح حمایت قبلی را هدف قرار داد. در این مثال، سطح 0.8460 به عنوان حد سود انتخاب شده است، که نزدیک به پایینترین نقطه موج جنبشی قبلی است.

نکات تکمیلی استفاده از فیبوناچی بازگشتی

استفاده از ابزار فیبوناچی اصلاحی در تحلیل تکنیکال یکی از پرکاربردترین و محبوبترین روشها برای شناسایی سطوح بازگشتی بازار است. با این حال، برای بهرهگیری صحیح از این ابزار و کاهش خطاهای احتمالی، نیاز به درک برخی نکات تکمیلی داریم.

سطوح فیبوناچی اصلاحی به تنهایی کافی نیستند: اولین نکتهای که باید به آن توجه داشت، عدم دقت مطلق سطوح فیبوناچی است. این ابزار صرفاً بر اساس توالی عددی فیبوناچی محاسبه میشود و به خودی خود تضمینی برای بازگشت دقیق قیمتها از این سطوح ندارد. سطوح اصلاحی مانند 23.6%، 38.2%، 50% و 61.8% اغلب به عنوان نقاط بازگشتی مطرح میشوند، اما باید در نظر داشت که عوامل دیگری مانند حمایت و مقاومتهای تاریخی، حجم معاملات، و روانشناسی بازار نیز بر روند تاثیرگذار هستند. بنابراین، استفاده از فیبوناچی به تنهایی بدون در نظر گرفتن سایر عوامل میتواند منجر به تصمیمگیریهای اشتباه شود.

از فیبوناچی اصلاحی برای تعیین نقطه ورود و خروج استفاده کنید: مزیت مهم فیبوناچی ریتریسمنت این است که به معاملهگران کمک میکند تا نقاط ورود و خروج منطقی را در یک روند پیدا کنند و سطوح اصلاحی را شناسایی کنند. این ابزار میتواند در تشخیص قدرت و پتانسیل یک اصلاح مؤثر باشد، به شرط آنکه با تحلیلهای مکملی مانند الگوهای قیمتی و اندیکاتورهای تکنیکال ترکیب شود. اما همانطور که گفته شد، این ابزار ضد خطا نیست و در بازارهای نوسانی یا بسیار بیثبات ممکن است عملکرد ضعیفی داشته باشد.

از امواج الیوت به عنوان ابزار مکمل فیبوناچی اصلاحی استفاده کنید: نکته کلیدی بعدی در استفاده از فیبوناچی ریتریسمنت، تسلط بر اصول امواج الیوت است. امواج الیوت به عنوان یک سیستم تحلیلی مکمل، میتوانند به معاملهگران کمک کنند تا موجهای جنبشی و اصلاحی را بهتر تشخیص دهند و به درستی فیبوناچی را در موج جنبشی قبلی ترسیم کنند. درک امواج الیوت و همزمان استفاده از فیبوناچی میتواند دقت تحلیلها را بهطرز قابل توجهی افزایش دهد. البته همانطور که گفته شد، برای معاملهگرانی که هنوز به تحلیلهای پیچیده امواج الیوت مسلط نیستند، استفاده از اندیکاتور ZigZag برای شناسایی امواج جنبشی و اصلاحی میتواند گزینه مناسبی باشد. اندیکاتور ZigZag نقاط کلیدی بالا و پایین را به خوبی نشان میدهد و به رسم بهتر فیبوناچی کمک میکند.

مدیریت ریسک را فراموش نکنید: شاید بتوان گفت که با اهمیت ترین نکته در این میان، مدیریت ریسک است. معاملهگر باید حد ضرر و حد سود خود را بر اساس تحلیلهای فیبوناچی تنظیم کند و همیشه به خاطر داشته باشد که بازارهای مالی پیشبینیناپذیر هستند. از این رو، استفاده از حد ضرر در معاملات مبتنی بر فیبوناچی یک ضرورت است.

سطوح اصلاحی فرعی نیز میتوانند مفید باشند: در نهایت، باید به این نکته توجه کرد که سطوح فیبوناچی فرعی مانند 13% و 88% در برخی منابع به عنوان سطوح اصلاحی کمتر شناختهشده معرفی میشوند که میتوانند در برخی شرایط خاص بازار مفید باشند. استفاده از این سطوح ممکن است برای برخی معاملهگران حرفهای جذاب باشد، اما نباید بدون آزمون و تمرین کافی به عنوان مرجع اصلی استفاده شوند.

پیشنهاد میکنم مطالعه کنید: ترکیب فیبوناچی ریتریسمنت و الگوهای کندل استیک

تکنیک تلاقی فیبوناچی (Fibonacci Confluence) برای سیگنالهای قویتر

تکنیک تلاقی فیبوناچی زمانی به کار میرود که چند ابزار یا روش فیبوناچی (مانند فیبوناچی بازگشتی، اکستنشن، و پروجکشن) به طور همزمان روی یک محدوده قیمتی، سطوح مهمی را نشان دهند. این همپوشانی سطوح فیبوناچی، به دلیل تأیید چند باره یک نقطه، قدرت سیگنال برگشتی یا ادامه روند را افزایش میدهد.

چرا تلاقی مهم است؟

وقتی چند سطح فیبوناچی از حرکات قیمتی مختلف در یک ناحیه جمع میشوند، آن محدوده به یک ناحیه حمایت یا مقاومت بسیار قدرتمند تبدیل میشود. این نواحی معمولا با واکنش سریع و قابلتوجه قیمت همراهاند و برای معاملهگران فرصتهای باکیفیتی ایجاد میکنند.

مراحل اجرای تکنیک تلاقی فیبوناچی:

- شناسایی موجهای اصلی و فرعی بازار (با چشم یا ابزارهایی مانند Zigzag).

- ترسیم فیبوناچی بازگشتی (Retracement) روی موج بزرگتر برای یافتن سطوح اصلاحی کلیدی.

- ترسیم فیبوناچی اکستنشن یا پروجکشن روی موج کوچکتر در همان جهت یا خلاف جهت برای پیشبینی اهداف قیمت.

- یافتن محدودههای همپوشانی بین سطوح مختلف (مثلا 61.8% بازگشتی با 161.8% اکستنشن).

- تأیید سیگنال با ابزارهای مکمل مثل پرایساکشن، الگوهای کندلاستیک، یا اندیکاتور مومنتوم.

مثال:

فرض کنید در نمودار EUR/USD یک روند صعودی داریم:

- فیبوناچی بازگشتی از کف تا سقف موج اصلی، سطح 61.8% را در قیمت 1.0850 نشان میدهد.

- فیبوناچی اکستنشن از موج اصلاحی آخر، سطح 161.8% را نیز در محدوده 1.0852 قرار داده است.

این همپوشانی نشان میدهد که ناحیه 1.0850–1.0852 یک حمایت بسیار قوی است و با تأیید پرایس اکشن (مثلا تشکیل پینبار صعودی)، میتوان وارد معامله خرید شد.

نکات کلیدی:

- هرچه تعداد سطوح فیبوناچی که در یک ناحیه جمع میشوند بیشتر باشد، اعتبار آن ناحیه بالاتر است.

- بهتر است از تایمفریمهای بالاتر برای شناسایی تلاقی استفاده کنید و ورود را در تایمفریمهای پایینتر انجام دهید.

مدیریت ریسک فراموش نشود؛ حتی نواحی تلاقی نیز 100٪ بدون خطا نیستند.

استراتژیهای معاملاتی گامبهگام با فیبوناچی ریتریسمنت

ابزار فیبوناچی ریتریسمنت تنها یک ابزار تحلیلی نیست؛ بلکه پایهای برای طراحی مجموعهای از استراتژیهای معاملاتی قدرتمند به شمار میرود. در این بخش، به مرور زمان انواع روشهای ورود و خروج به کمک سطوح اصلاحی فیبوناچی معرفی و آموزش داده خواهند شد.

استراتژی ورود در پولبک به گلدن زون

این استراتژی برای بازارهای رونددار بسیار مناسب است؛ مخصوصا زمانی که میخواهید در یک اصلاح موقت، سوار بر موج اصلی بازار شوید. مراحل اجرای این روش:

گام ۱: تشخیص روند صعودی واضح

به دنبال نموداری بگردید که قیمت در آن در حال ساختن سقفها و کفهای بالاتر باشد.

گام ۲: رسم ابزار فیبوناچی از کف به سقف

در ابزار فیبوناچی ریتریسمنت، نقطه شروع را روی کف موج صعودی و نقطه پایان را روی سقف آن قرار دهید.

گام ۳: صبر برای اصلاح قیمت تا ناحیه طلایی

محدوده بین ۵۰٪ تا ۶۱.۸٪ را روی نمودار مشخص کنید. این همان «گلدن زون» است که انتظار داریم قیمت در آن حمایت شود و برگشت بزند.

گام ۴: تأیید ورود با کندل بازگشتی

در این ناحیه، منتظر تشکیل الگوی کندلی تاییدی باشید. الگوهایی مانند:

- پین بار صعودی؛

- کندل انگالف صعودی؛

- چکش.

گام ۵: ورود به معامله خرید (Buy)

پس از تأیید، با باز شدن کندل بعدی وارد پوزیشن شوید.

گام ۶: تعیین حد ضرر (Stop Loss)

حد ضرر خود را چند پیپ پایینتر از سطح ۶۱.۸٪ قرار دهید تا از نوسانات معمول در امان بمانید.

گام ۷: تعیین حد سود (Take Profit)

برای حد سود میتوانید از:

- سقف قبلی قیمت،

- یا سطوح فیبوناچی اکستنشن (مثل ۱.۲۷٪ یا ۱.۶۱٪)

استفاده کنید.

در این تصویر، یک موج صعودی با ابزار فیبوناچی ریتریسمنت تحلیل شده است. قیمت پس از رشد، تا سطح ۶۱.۸٪ اصلاح کرده و در ناحیه گلدن زون، یک الگوی کندلی پینبار صعودی شکل گرفته است. این ناحیه که با عنوان “ناحیه تقاضا” مشخص شده، نشاندهنده ورود خریداران و آغاز مجدد حرکت صعودی است.

استراتژی استفاده از سطوح فیبوناچی به عنوان حد سود

در معاملات فارکس، یکی از روشهای مؤثر برای تعیین نقاط سیو سود، استفاده از سطوح فیبوناچی اصلاحی (Fibonacci Retracement) است. این سطوح به معاملهگر کمک میکنند تا با توجه به نوسانات طبیعی قیمت، تارگتهای منطقی برای خروج از معامله تعیین کند.

مراحل اجرای استراتژی:

- شناسایی موج اصلی (روند حرکتی)

- مثلا یک حرکت صعودی مشخص از کف به سقف قیمت

- ترسیم ابزار Fibonacci Retracement

- ابزار را از نقطه شروع روند (Low) به انتهای آن (High) بکشید.

- شناسایی سطوح مهم فیبوناچی

- سطوح ۳۸.۲٪، ۲۳.۶٪ و ۰٪ معمولا بهعنوان تارگتهای مرحلهای برای برداشت سود استفاده میشوند.

- تنظیم سفارشات حد سود (Take Profit)

- به تناسب ریسکپذیری، بخشی از پوزیشن را در هر یک از این سطوح ببندید.

این تصویر یک نمودار قیمت کندلی را نشان میدهد که در آن از ابزار فیبوناچی اصلاحی (Fibonacci Retracement) برای تعیین سطوح برداشت سود استفاده شده است.

- نقطه A: آغاز حرکت صعودی (کف قیمتی). این نقطه مبنای رسم فیبوناچی است.

- نقطه B: پایان حرکت صعودی (سقف قیمتی). ابزار فیبوناچی از نقطه A به B ترسیم شده است.

- حرکت اصلاحی قیمت پس از B: قیمت پس از رسیدن به سقف، وارد اصلاح (پولبک) شده است.

- سطوح فیبوناچی:

- 38.2٪: اولین تارگت برداشت سود (Take Profit 1)

- 23.6٪: تارگت دوم برداشت سود (Take Profit 2)

- 0٪: معادل با سقف قیمتی (نقطه B) که در صورت ادامه روند، تارگت نهایی محسوب میشود.

بخش سایهدار آبی:

منطقهای را نشان میدهد که معاملهگر میتواند سیو سود مرحلهای انجام دهد. این محدوده بین نقطه B تا سطح 0٪ (سقف قبلی) قرار دارد.

همچنین از ابزارهای پیشرفتهای مانند اندیکاتور Auto Fibonacci نیز برای تحلیل دقیقتر استفاده میشود.

همپوشانی فیبوناچی با ابزارهای دیگر برای تشکیل ناحیه بازگشتی (PRZ)

یکی از قویترین روشها در استفاده از فیبوناچی، ترکیب آن با ابزارهای تکنیکال دیگر است. وقتی یک سطح فیبوناچی کلیدی (مثل ۳۸.۲٪ یا ۶۱.۸٪) دقیقا با سطوح حمایتی/مقاومتی کلاسیک، میانگینهای متحرک یا خطوط روند معتبر همپوشانی داشته باشد، ناحیهای به نام Potential Reversal Zone (PRZ) شکل میگیرد. این محدوده احتمال بالایی برای برگشت قیمت دارد.

۱. همپوشانی فیبوناچی با حمایت/مقاومت کلاسیک

مثال:

- در نمودار طلا (XAU/USD)، قیمت از ۱۹۰۰ دلار تا ۲۰۰۰ دلار رشد کرده است.

- سطح ۶۱.۸٪ فیبوناچی اصلاحی روی محدوده ۱۹۳۸ دلار قرار گرفته.

- درست در همین محدوده، یک حمایت روزانه مهم هم وجود دارد.

نتیجه: این همپوشانی باعث شکلگیری PRZ قدرتمند میشود. معاملهگران میتوانند با تأیید پرایس اکشن (مانند کندل بازگشتی)، وارد خرید شوند.

در تصویر فوق، نموداری از قیمت طلا (XAU/USD) با ابزار فیبوناچی اصلاحی نمایش داده شده است که سطح بازگشتی ۶۱.۸٪ را روی نمودار نشان میدهد. واضح است که در آن سطح، قیمت به طور مؤثر حمایت شده و واکنش صعودی داشته است.

۲. همپوشانی فیبوناچی با میانگین متحرک (50 EMA)

مثال:

- در نمودار S&P500، یک موج صعودی از ۴۲۰۰ تا ۴۴۰۰ واحد شکل گرفته است؛

- سطح ۵۰٪ فیبوناچی در محدوده ۴۳۰۰ قرار دارد؛

- همزمان، خط EMA50 نیز دقیقا از همین سطح عبور میکند.

نتیجه: ترکیب فیبوناچی با EMA نشان میدهد که سطح ۴۳۰۰ میتواند حمایت بسیار محکمی باشد و احتمال بازگشت از آن زیاد است.

در این تصویر نمونهای از نمودار با ابزار فیبوناچی بازگشتی (Fibonacci Retracement) نشان داده شده است. هرچند مثال دقیقی از ترکیب نسبت ۵۰٪ فیبوناچی با میانگین متحرک EMA50 نیست، اما به خوبی نحوه مشخصسازی سطوح بازگشتی با کمک ابزارهای تکنیکال را نمایش میدهد.

۳. همپوشانی فیبوناچی با خط روند معتبر

مثال:

- در نمودار EUR/USD یک روند صعودی وجود دارد؛

- سطح ۳۸.۲٪ فیبوناچی در ۱.۱۰۵۰ قرار گرفته؛

- در همین سطح، خط روند صعودی مورب (که چند بار قبلا لمس شده) نیز وجود دارد.

نتیجه: برخورد همزمان قیمت به فیبوناچی + خط روند، ناحیه PRZ ایجاد میکند. معاملهگران میتوانند با دیدن یک کندل صعودی تأییدی، وارد معامله خرید شوند.

عکس بالا نموداری را نشان میدهد که ابزار فیبوناچی اصلاحی را بههمراه خط روند مورب معتبر ترکیب کرده است. این تصویر نمونهای عالی برای نمایش همپوشانی سطح فیبوناچی با خط روند و ایجاد یک ناحیه بازگشتی قدرتمند (PRZ) است.

نکته مهم:

هرچه تعداد این همپوشانیها بیشتر باشد (مثلا فیبوناچی + مقاومت + EMA + خط روند)، قدرت ناحیه PRZ بالاتر میرود و سیگنال برگشتی قویتر خواهد بود.

اشتباهات رایج در ترسیم و استفاده از فیبوناچی ریتریسمنت

ابزار فیبوناچی ریتریسمنت یکی از پرکاربردترین روشها در تحلیل تکنیکال است؛ اما استفاده نادرست از آن میتواند معاملهگر را به تصمیمهای اشتباه بکشاند. در ادامه سه خطای رایج را بررسی میکنیم.

۱. ترسیم فیبوناچی بر روی موجهای اشتباه

بسیاری از معاملهگران تازهکار فیبوناچی را روی یک موج اصلاحی رسم میکنند، در حالی که این ابزار باید روی موج جنبشی اصلی اعمال شود.

- اشتباه: رسم فیبوناچی روی حرکت کوچک اصلاحی و انتظار واکنش قیمت.

- روش صحیح: انتخاب موج اصلی (از کف تا سقف یا بالعکس) و بررسی سطوح اصلاحی آن برای نقاط ورود یا خروج.

تصویر بالا ساختار امواج جنبشی (Impulsive Move) و اصلاحی (Corrective Move) را نشان میدهد. خطوط فیبوناچی باید روی موج اصلی جنبشی (مانند حرکت ۱ تا ۵ یا حرکت A تا C) رسم شود، نه بر روی موجهای کوچک اصلاحی.

۲. استفاده در بازارهای رنج و بدون روند

فیبوناچی برای سنجش اصلاح در روند طراحی شده است، نه بازارهای خنثی.

- اشتباه: ترسیم سطوح فیبوناچی در بازاری که قیمت بین یک محدوده ثابت نوسان میکند.

- روش صحیح: استفاده از این ابزار فقط زمانی که روند صعودی یا نزولی مشخص وجود داشته باشد.

این تصویر نمودار EUR/USD را نشان میدهد که در آن سطوح فیبوناچی روی یک روند نزولی و سپس بازگشت صعودی رسم شده است. همانطور که میبینید، وقتی بازار وارد منطقه رنج (consolidation zone) میشود، فیبوناچی کارایی چندانی ندارد. اما در ادامه، با شروع یک روند صعودی مشخص، واکنش قیمت به سطوح فیبوناچی (مانند ۳۸.۲% و ۶۱.۸%) معنا پیدا میکند. این تصویر دقیقا نشان میدهد که فیبوناچی برای بازارهای رونددار مناسب است، نه وقتی که قیمت در محدوده ثابت نوسان دارد.

۳. ورود بلافاصله پس از برخورد قیمت به سطح فیبوناچی

سطوح فیبوناچی همیشه نقاط معجزهآسا نیستند و نیاز به تایید دارند.

- اشتباه: ورود فوری به معامله تنها با برخورد قیمت به سطح ۳۸.۲ یا ۶۱.۸ درصد.

- روش صحیح: صبر برای مشاهده سیگنالهای تکمیلی (مانند الگوهای کندلی، حجم معاملات یا شکست ساختار) پیش از ورود به معامله.

در این نمودار، سطوح فیبوناچی روی یک روند صعودی رسم شدهاند. قیمت پس از اصلاح تا سطح ۵۰٪، یک کندل اینگالف صعودی تشکیل داده است. این الگو به عنوان سیگنال تأیید عمل کرده و نشان میدهد که ورود به معامله تنها با برخورد قیمت به سطح فیبوناچی کافی نیست؛ بلکه باید منتظر سیگنالهای تکمیلی بود. تصویر بهخوبی تأکید میکند که ترکیب فیبوناچی با الگوهای کندلی میتواند اعتبار ورود به معامله را افزایش دهد.

نتیجهگیری

فیبوناچی بازگشتی ابزاری قدرتمند برای شناسایی سطوح حمایت و مقاومت در بازار است که میتواند در هر دو روند صعودی و نزولی مورد استفاده قرار گیرد. با این حال، همانند هر ابزار تحلیلی دیگری، فیبوناچی بازگشتی نیز محدودیتهایی دارد و برای موفقیت بیشتر در معاملات، بهتر است آن را همراه با سایر ابزارهای تکنیکال و اصول مدیریت ریسک بهکار بگیرید.

منبع: Investopedia, babypips