در طی مسیری که بشر تا به امروز برای تکامل پیموده، سوگیری یا همان خطای شناختی در وجودش ریشه دوانده و تبدیل به بخشی از طبیعتش شده است. تمایل به ساده سازی بیش از حد مسائل سخت، با یقین و بدون شک تصمیم گرفتن و … همه سوگیری هایی هستند که برای بقای ما ضروری بوده اند. سوگیری ها علاوه بر زندگی روزمره، بر بخش های دیگر زندگی ما نیز تاثیر می گذارند از جمله در حوزه سرمایه گذاری. اما هر چقدر که سوگیری های شناختی برای بقای ما ضرورت داشته و دارند، در سرمایه گذاری های ما می توانند گمراه کننده باشند.

در این مقاله ابتدا با سوگیری شناختی آشنا می شویم و سپس، بر سوگیری اطلاعاتی (information Bias) تمرکز می کنیم و بررسی خواهیم کرد که سوگیری اطلاعاتی چگونه می تواند منجر به سرمایه گذاری نامناسب شود و چگونه می توانیم از آنها اجتناب کنیم.

اگر به این موضوع علاقمندید، تا پایان مقاله با ما همراه باشید.

آنچه در این مقاله می خوانید ...

سوگیری شناختی (Cognitive Bias)

سوگیری شناختی به الگوهای سیستماتیک و قابل پیش بینی اما معیوبی اشاره دارد که بر قضاوت ها و تصمیم گیری های ما -به عنوان نوع بشر- تاثیرگذارند؛ فرض ها یا باورهای غیر منطقی که حقایق و شواهد را تحت تاثیر خود قرار می دهند. این سوگیری ها در واقع راه حل بشر برای ساختن میانبرهایی است که زندگی روزمره اش را ساده تر کند و در طی هزاران سال تکامل، به بخشی از سیم کشی مغز ما تبدیل شده است.

بر خلاف آنکه ما خیلی دوست داریم فکر کنیم که موجوداتی منطقی هستیم اما، بسیاری از تصمیمات، داوری ها و عملکردهای ما صرفا بر پایه ی الگوهای سوگیری شناختی اتفاق می افتد؛ هر چند که این الگوها غیر منطقی و نادرست به نظر برسند. در واقع، وجود سوگیری شناختی و ساده سازی ناشی از آن، توانسته است که ادامه ی حیات بشر را تداوم ببخشد. برای درک این مطلب تصور کنید که قبل از انجام هر کاری، لازم بود که فرایند جمع آوری و پردازش اطلاعات را انجام داده و سپس اقدام کنیم! در چنین شرایطی، احتمالا تصمیم گیری برای نوشیدن آب و یا تهیه غذا خود تبدیل به یک پروژه ی علمی میشد که زمان و انرژی بسیار زیادی را از ما می گرفت. اما مغز ما به باورها و تجربیات گذشته اش برای هدایت بار اطلاعات و تصمیم گیری اتکا می کند تا بتواند کارآمدی اش را در حد معقول نگه دارد و در نتیجه، می بینیم که سوگیری های شناختی به بقای انسان بر روی سیاره سبز کمک شایانی کرده اند.

آنچه در مورد سوگیری شناختی باید بدانیم آنست که اولا، همه ی افراد در معرض آن قرار دارند هر چند که ممکن است درجه ی آن متفاوت باشد.

دوم اینکه، از انجا که سوگیری شناختی به صورت ناخودآگاه اتفاق می افتد، غالبا افراد حتی متوجه نمی شوند که در حال تصمیم گیری بر اساس تعصبات و باورهای قدیمی خود هستند.

سوگیری در دنیای معامله گری

با وجود نقشی که سوگیری ها در حیات انسان دارند، در جنبه های بسیاری از زندگی مدرن و به ویژه در حوزه بازارهای مالی و سرمایه گذاری، می توانند منجر به ضرر و زیان های سنگین شوند.

اغلب نظریه های سنتی اقتصاد، رفتار منطقی سرمایه گذاران و کارآمدی بازار را به عنوان اصول موضوعه پذیرفته اند. این در حالی است که نه بازارها واقعا کارآمدند و نه سرمایه گذاران از سوگیری های شناختی مصون اند.

مطالعات جدید اقتصاد رفتاری نشان می دهد که اتفاقا، افراد در مواجهه با موقعیت های پیچیده که تصمیم گیری منطقی و عقلانی را طلب می کند، دچار مشکل می شوند. در چنین شرایطی که اطلاعاتی که بایستی پردازش شوند زیادند و عدم قطعیت بالاست، افراد غالبا نمی توانند چالش خود را ارزیابی کنند، اطلاعات کافی و درست از نظرشان دور می ماند و یا اطلاعات نامناسبی را به فرآیند تصمیم گیری خود وارد می کنند. اغلب افراد در شرایط پیچیده و با عدم قطعیت بالا، ترجیح می دهند که برمبنای مسیرهای ذهنی قبلی خود، با حذف و کم کردن گزینه های موجود و استفاده از بخشی از اطلاعات (به جای در نظر گرفتن همه ی جوانب)، تصمیم گیری را برای خود ساده تر کنند. بدین ترتیب، افراد خود را در معرض تصمیم گیری بر مبنای سوگیری قرار می دهند که می تواند غلط و خطرناک باشد.

بهترین راه برای نیافتادن در دام سوگیری ها، شناختن آنهاست. سوگیری تایید، سوگیری لنگر انداختن، سوگیری ذهنیت گله ای، سوگیری اکتشافات موجود، سوگیری اخیر، سوگیری واپس نگری، سوگیری اطلاعات و بسیاری از سوگیری های دیگر هستند که می توانند بر تصمیمات سرمایه گذاران تاثیرگذار باشند.

در این مقاله قصد داریم به طور ویژه به سوگیری اطلاعات بپردازیم، ببینیم که چگونه می تواند منجر به سرمایه گذاری نامناسب شود و چگونه می توان از آن اجتناب کرد.

سوگیری اطلاعات (Information Bias)

سوگیری اطلاعات به معنای تمایل به استفاده از اطلاعات نادرست یا بی ربط برای تصمیم گیری است و زمانی اتفاق می افتد که ذهن ما، یا به دلیل اشتباه در نحوه ی جمع آوری اطلاعات و یا به دلیل تمایل ناخودآگاه به فیلتر کردن داده ها از مسیر درست تصمیم گیری منحرف می شود.

این مساله به ویژه در عصر اینترنت که افراد را در معرض اطلاعات بی شمار قرار می دهد اهمیت ویژه ای پیدا می کند؛ در دنیایی که در آن نه کمبود اطلاعات، که یافتن اطلاعات درست و مرتبط به موضوع است که تبدیل به چالش شده است. اینکه آیا می توانیم اطلاعات مورد نیاز – و دقیقا مورد نیاز!- خود را تشخیص داده و فیلتر کنیم و همه ی اطلاعات دیگر را به کناری بگذاریم یا گرفتار عطش ذاتی خود برای جذب اطلاعات بیشتر و بیشتر خواهیم شد؟ اطلاعاتی که به احتمال قوی در نهایت ما را به اشتباه خواهند انداخت چرا که، آنچه باعث موفقیت در تصمیم گیری می شود زیاد بودن اطلاعات نیست بلکه درست و به موقع بودن آن است.

سوگیری اطلاعات و سرمایه گذاری

سوگیری اطلاعات نه تنها در دنیای سرمایه گذاری نیز وجود دارد بلکه، خطر گسترده ایست که می تواند هزینه های فراوانی نیز داشته باشد؛ آنجا که سرمایه گذاران در دام اطلاعات اشتباه می افتند و یا به دنبال اطلاعات ناقص یا بیش از حد می روند. مانند دیگر حوزه های زندگی دیجیتال امروز، تاثیر شبکه های اجتماعی و اینترنت بر گسترش و در دسترس بودن اطلاعات درست و غلط قابل انکار نیست. به همین دلیل، خطر سوگیری اطلاعات بر سرمایه گذاران و فعالین بازارهای مالی روزبروز بیشتر می شود.

اطلاعاتی از قبیل تغییرات قیمت روزانه یک سهم خاص – که بیشتر می تواند نشانه ای باشد بر سنتیمنت حال حاضر بازار تا عملکرد واقعی شرکت در بلند مدت-، یا پیگیری مداوم و بی وقفه ی گزارش های اقتصادی و اخبار شرکت ها و جمع آوری اطلاعات بیش از حد می توانند مثال هایی از سوگیری اطلاعات در سرمایه گذاران باشند.

مورد دیگری از سوگیری اطلاعات می تواند تحلیل یا پیام یک شخص باشد که در فضای مجازی منتشر شده است و سرمایه گذار را در تصمیم گیری خود به اشتباه بیاندازد؛ به نحویکه تنها بر اساس این تحلیل عمل کرده و عملکرد کلی شرکت و صورت های مالی آن را به کلی نادیده بگیرد.

یا اگر سرمایه گذار تنها به عملکرد گذشته ی یک شرکت نگاه کند، احتمالا برآورد درست یا کاملی درباره عملکرد آینده شرکت نخواهد داشت چرا که، کسب و کارها به صورت مستمر در حال تغییرند و عملکرد گذشته، تنها یکی از فاکتورهایی است که برای ارزیابی شرکت قابل بررسی هستند.

به عنوان مثالی دیگر از سوگیری اطلاعات می توان به واکنش بیش از حد نشان دادن به اخبار اشاره کرد. وقتی یک خبر منفی درباره ی یک شرکت یا صنعت پخش می شود (و به لطف فضای مجازی و شبکه های اجتماعی، با سرعت و شدت بیشتری هم پخش می شود مانند وحشت بانکی سیلیکون ولی!)، احتمال دارد که بسیاری را دچار سوگیری اطلاعات کند که در اثر این خبر منفی، شروع به فروختن سهام خود می کنند؛ بدون اینکه حتی بدانند که این اخبار صحت دارد یا نه. چه بدانید و چه نه، اگر حتی یک توییت منفی درباره ی یک موضوع خوانده اید و بدون اینکه منابع دیگر را چک کنید تحت تاثیر آن قرار گرفته اید، شما یک قربانی سوگیری اطلاعات هستید!

از همین مثال ها می توان متوجه شد که تشخیص اطلاعات درست و کارآمد و بدون سوگیری برای موفقیت یک سرمایه گذار ضروری است. همچنانکه مطالعات نیز این مورد را تایید می کنند. در واقع مطالعات می گویند سرمایه گذارانی که کمتر خود را در معرض اخبار بازار سرمایه قرار می دهند، عموما و در مجموع بازدهی بالاتری نسبت به دیگران دارند.

معروفترین سوگیری های اطلاعات

همانطور که گفته شد، سوگیری اطلاعات یعنی فیلتر کردن داده ها، تفسیر داده های فیلتر شده و تصمیم گیری بر اساس آنها. اما این فیلتر کردن داده ها بر چه اساسی اتفاق می افتد؟ فیلتر کردن اطلاعات وقتی اتفاق می افتد که برخی سوگیری های دیگر در ذهن انسان رخ دهند. از مهمترین این سوگیری ها می توان به سوگیری تایید، سوگیری اخیر و سوگیری لنگرانداختن اشاره کرد.

سوگیری تایید (Confirmation Bias)

سوگیری تایید تمایل ذاتی ما انسان ها به جستجو، جمع آوری و تفسیر اطلاعاتی است که باورهای قبلی مان را تایید می کنند. در عین حال، اطلاعاتی که باورهای قبلی ما را نقض می کنند به صورت ناخودآگاه کم اهمیت جلوه داده می شوند و یا به طور کلی کنار گذاشته می شوند.

حال تصور کنید که اگر سوگیری اطلاعات بر اساس سوگیری تایید رخ بدهد، می تواند به چه فاجعه ای در سرمایه گذاری ها منجر شود. سرمایه گذارانی را در نظر بگیرید که قربانی ترکیب این دو سوگیری می شوند و اطلاعات موجود را به نحوی فیلتر می کنند که باورهای گذشته شان تایید شود و در نتیجه، فرصت های طلایی امروز بازار را به راحتی از دست می دهند. به عنوان مثال، اگر در گذشته از سهام بانکی سود خوبی گرفته باشید، به صورت ناخودآگاه تمایل به مطالعه ی تحلیل های مثبت در این حوزه دارید. بنابراین اطلاعاتی را به ذهن خود وارد می کنید که به فرضیه ی شما مبنی بر سودآور بودن سهام بانکی وزن بیشتری بدهند؛ در حالیکه ممکن است واقعیت بازار در حال حاضر این نباشد.

سوگیری اخیر (Recency Bias)

سوگیری اخیر به یک خطای شناخی در اقتصاد رفتاری اشاره دارد که می گوید، افراد دوست دارند تصور کنند که رویدادهایی که اخیرا رخ داده باز هم رخ خواهند داد. افرادی که دچار این سوگیری شده اند، به اتفاقات اخیر وزن بیشتری می دهند در حالیکه، تصور می کنند اتفاقات قدیمی تر بعید است که دوباره رخ بدهند.

سوگیری لنگر انداختن (Anchoring Bias)

سوگیری لنگر انداختن زمانی اتفاق می افتد که سرمایه گذار به اولین اطلاعاتی که در رابطه با موضوع دریافت می کند وزن بیشتری می دهد. این سوگیری همچنین می تواند با سوگیری تایید ترکیب شود. این همان سوگیری است که می تواند باعث شود سرمایه گذاران به سرمایه گذاری های زیان ده خود دست نزنند و همچنان آنها را نگاه دارند چرا که، روزی از این سرمایه گذاری سود گرفته اند.

چگونه از سوگیری اطلاعات اجتناب کنیم؟

برای اینکه از خطرات سوگیری اطلاعات در سرمایه گذاری های خود در امان بمانید همواره نکات زیر را در نظر داشته باشید:

- برنامه ی مالی داشته باشید.

برنامه ای که اهداف سرمایه گذاری، برنامه ای برای رسیدن به آن اهداف و میزان تحمل ریسک به طور واضح در آن بیان شده است. ضمنا به یاد داشته باشید که تعهد به پلن مالی به اندازه داشتن پلن مهم است و به شما کمک می کند که در دام سوگیری اطلاعات نیفتید.

- با اصول سرمایه گذاری آشنا باشید.

بدانید که چه اطلاعاتی در سرمایه گذاری مهم هستند و کدامیک غیر مهم یا گمراه کننده هستند. به عنوان مثال، اگر شما در یک صندوق سرمایه گذاری مشترک سرمایه گذاری کرده اید، احتمالا دانستن اینکه مدیر صندوق در هر لحظه در حال خرید و فروش چه سهم هایی است به کار شما نخواهد آمد و تنها ممکن است شما را درگیر سوگیری اطلاعات کند. یا اگر روی یک سهم سرمایه گذاری بلند مدت کرده اید، بررسی لحظه به لحظه نوسانات قیمت سهم همان کاری است که باید از آن اجتناب کنید.

- هر روز پورتفوی خود را چک نکنید.

البته که چک کردن وضعیت پورتفوی سرمایه گذاری یک ضرورت است اما نه هر روز! اگر روزانه به پروتفوی خود سر بزنید و به دنبال یافتن اخباری حول سرمایه گذای های خود باشید، به احتمال زیاد قربانی بعدی سوگیری اطلاعات شما خواهید بود. در نظر داشته باشید که چک کردن پورتفوی سرمایه گذاری در دوره های زمانی کوتاه مدت، منجر به کاهش بازدهی آن در درازمدت خواهد شد.

- مستمرا در معرض اخبار نباشید.

هر چند که مطلع بودن از اخبار روز مهم است اما، بیش از حد در معرض اخبار قرار گرفتن نیز می تواند شما را دچار سوگیری اطلاعات کند. بنابراین، اخبار را تنها در زمان های خاصی از روز چک کنید.

- در انتخاب منابع خبری دقت کنید.

در انتخاب منابع خبری خود وسواس داشته باشید. خود را تنها به منابعی که تصمیمات و افکار شما را تایید می کنند محدود نکنید و اخبار درستی که دوست ندارید بشنوید را هم دنبال کنید. تلاش کنید که با این کار خود را به چالش بکشید و از دیدگاه مخالف هم به قضیه نگاه کنید.

همچنین برای ورود به یک سرمایه گذاری جدید تنها به یک طیف خبری (که ورود به سرمایه گذاری را تشویق می کنند) اکتفا نکنید و تلاش کنید که با بررسی نظرات مخالف، احتمال سوگیری های شناختی را به حداقل برسانید.

اخبار را تنها از منابع معتبر و رسمی چک کنید. همچنین، فراموش نکنید که شبکه های اجتماعی نمی توانند منابع خوبی برای دریافت اخبار باشند.

6. اهمیت اطلاعات و صحت اخبار را با یک مشاور سرمایه گذاری چک کنید.

اگر فردی هستید که به صورت روازنه پیگیر اخبار و اطلاعات هستید، نسبت به واکنش بلادرنگ به اخبار محتاط باشید. بدانید که اخبار و نوسانات روزانه به احتمال زیاد تاثیری بر بازدهی طولانی مدت پورتفوی شما نخواهند داشت. با اینحال، اگر خبری شما را نگران کرد، قبل از هر اقدام عملی با یک مشاور سرمایه گذاری در مورد آن مشورت کنید و از بررسی فاکتورهای تاثیرگذار دیگر غافل نشوید.

7. تاریخی برای پایان تحقیقات مشخص کنید.

اگر قرار باشد که اطلاعات روی اطلاعات اضافه کنید، ممکن است دچار وسواس فکری شده و در نهایت به سوگیری اطلاعات دچار شوید. قبل از سرمایه گذاری، زمانی را به تحقیق اختصاص دهید اما، اینکار را در زمان مقرر به پایان برسانید و بر اساس اطلاعات جمع آوری شده تصمیم بگیرید. در مورد سوگیری اطلاعات این را بدانید که اطلاعات بیشتر لزوما به معنای عمل درست تر نیست و غالبا شما را گمراه خواهد کرد.

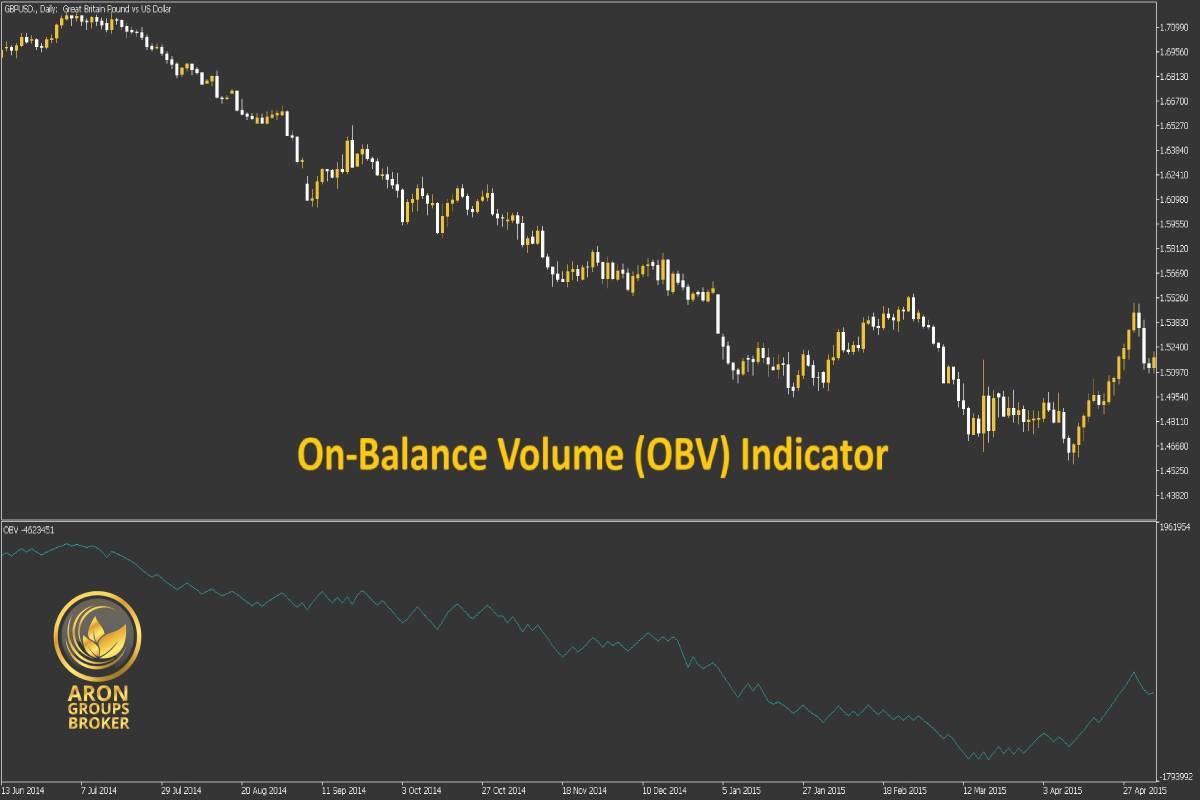

- از داده های کمی استفاده کنید.

بدانید که اعداد بی طرف هستند و هیچگونه سوگیری ندارند. بنابراین، در نهایت تنها بر اساس تحلیل های عینی و داده های عددی تصمیم گیری کنید. وضعیت کلی و چشم انداز بلندمدت شرکت را چک کنید و تلاش کنید که در هنگام تصمیم گیری تحت تاثیر احساساتی مانند ترس و طمع نباشید.

- منطق سرمایه گذاری خود را مرتبا ارزیابی کنید.

به صورت دوره ای اینکار را انجام دهید و مطمئن شوید که اصول تصمیم گیری شما درست و عاری از سوگیری هستند و همچنان از منطق پیروی می کنند.

تاثیر رسانه های اجتماعی بر تشکیل سوگیری اطلاعات

رسانه های اجتماعی با توجه به جایگاه گسترده و رو به رشدشان در همه ی جنبه های زندگی امروزه تاثیرگذارند. بازارهای مالی و سرمایه گذاران نیز از این موضوع مستثنی نیستند. این تاثیر به حدی است که هر لایک یا به اشتراک گذاری شما، می تواند کل مسیر معاملاتی شما را تغییر دهد. با اینحال، علیرغم همه ی تاثیرات مثبت اینترنت و رسانه های اجتماعی و امکان دسترسی آزادانه و بسیار بیشتر به اطلاعات برای عموم مردم، معضل اطلاعات غلط یا تحرف شده نه تنها حل نشده که بدتر هم شده است. به علاوه، وجود این سیل عظیم و متنوع از اطلاعات، می تواند افراد را تحت تاثیر قرار داده و آنها را وادار به گرفتن تصمیمات عجولانه و از روی ترس یا طمع بکند.

بنابراین، برای اینکه کمتر تحت تاثیر اطلاعات دریافتی از رسانه های اجتماعی قرار بگیرید بهتر است نسبت به میزان و نحوه تاثیرگذاری آن شناخت کافی داشته باشید. در وهله اول بدانید که اطلاعات رد و بدل شده در پیج ها و فوروم های مالی می تواند به جنون بازار منجر شده و سرمایه گذاران را در برگیرد. به علاوه، اظهارات نادرست، بیش از حد قوی و یا حتی اظهارنظرهای انتخابی در مورد یک سهام یا دارایی خاص، می تواند به شدت در رسانه های اجتماعی مورد توجه قرار گرفته و به سرعت به گوش همه برسد؛ به نحوی که بسیاری را از سر ترس یا طمع ترغیب به خرید یا فروش کند. تاثیر دیگر رسانه های اجتماعی بر سرمایه گذاران ایجاد FOMO یا ترس از دست دادن است که افراد را به انجام اقدامات سریع و احساسی ترغیب می کند.

در اغلب این موارد انواع سوگیری ها دست به دست هم می دهند تا سرمایه گذار اشتباه کند. مثلا سرمایه گذار خبری در مورد موفقیت اخیر یک سهام می شنود و پس از آن، متاثر از سوگیری تایید، تنها به دنبال اخبار و صحبت هایی می رود که خبر مورد نظر را بازگو یا تایید می کنند.

برای کاهش اثرات منفی رسانه های اجتماعی بر سرمایه گذاری های خود نکات زیر را به خاطر داشته باشید:

پلن سرمایه گذاری بچینید و به آن متعهد باشید، پورتفوی خود را متنوع کنید تا ترندهای سرمایه گذاری در شبکه های اجتماعی کمترین تاثیر را روی شما داشته باشند، گشت و گذار در شبکه های اجتماعی را محدود کنید و خود را در معرض هر اطلاعاتی و از هر منبعی قرار ندهید، نسبت به سوگیری های شناختی آگاه باشید و به صورت مداوم وجود آنها را در خود چک کنید و در نهایت، تحت تاثیر شبکه های اجتماعی هیچ اقدام فوری و سریع السیری را انجام ندهید. ابتدا به خود زمان بدهید تا در مورد موضوع مطالعه کرده و از منابع خبری دیگر – و به ویژه از دیدگاه مخالف- نیز تاییدیه بگیرید، نسبت به اعداد و ارقام منتشر شده از سمت ناشران سهام حساس باشید و گرفتن مشاوره تخصصی را فراموش نکنید.

نتیجه گیری

سوگیری اطلاعات به تمایل انسان به جستجو و جمع آوری اطلاعاتی اشاره می کند که کم، زیاده از حد و یا اساسا بی ربط به موضوع هستند. اطلاعاتی که در نهایت، نه تنها کمکی به موضوع مورد بحث نمی کنند بلکه، احتمالا منجر به تصمیم گیری های غلط و ضررهای هنگفت نیز می شوند.

همانطور که می دانیم، ارزشمندی اطلاعات نه به زیاد بودن آن بلکه، به مفید و به موقع بودن آن است. بنابراین، اگر می خواهید که در سرمایه گذاری های خود موفق باشید و تحت تاثیر سوگیری های شناختی و به ویژه سوگیری اطلاعات قرار نگیرید، کافیست که موارد زیر را مد نظر داشته باشید:

از دریافت هر اطلاعات اضافه ای که بر ارزش بنیادی سرمایه گذاری شما بی اثر است اجتناب کنید. یاد بگیرید که اطلاعات اضافی، نگران کننده، زیادی امیدوار کننده و هیجانی را از دایره آگاهی خود حذف کنید. اطلاعات را تنها از یک منبع و یا منابع موافق با خود نگیرید و با شنیدن دیدگاه های مخالف، منطق سرمایه گذاری خود را به چالش بکشید.

نسبت به سوگیری های شناختی آگاه باشید و به صورت مستمر منطق سرمایه گذاری خود را مجددا ارزیابی کنید تا مطمئن شوید که هنوز هم منطقی است.