در دنیای پویای بازارهای مالی، روشهای مختلفی برای معاملهگران وجود دارد که بسته به استراتژیهای خود، از آنها استفاده میکنند تا سودآوری خود را افزایش دهند. یکی از این استراتژیها که بهویژه در میان معاملهگران میانمدت محبوب است، سوئینگ تریدینگ نام دارد. این روش مبتنی بر بهرهبرداری از نوسانات قیمتی در بازههای زمانی چند روزه یا چند هفتهای است که به تریدرها اجازه میدهد تا از حرکات بزرگتر بازار به نفع خود استفاده کنند.

در این مقاله، به بررسی جامع مفهوم سوئینگ تریدینگ یا نوسان گیری خواهیم پرداخت و نقش ابزارهای تحلیلی مانند تحلیل تکنیکال و فاندامنتال را در این سبک معاملاتی بررسی میکنیم. همچنین، نکات کلیدی برای انتخاب تایم فریم مناسب، مدیریت ریسک و معرفی بهترین استراتژی نوسان گیری را بهطور کامل پوشش خواهیم داد. اگر شما نیز به دنبال بهرهبرداری از فرصتهای سودآور میانمدت هستید، مطالعه این مقاله میتواند اولین گام شما به سوی موفقیت در دنیای مالی باشد.

سوئینگ تریدینگ یا معاملات نوسانی چیست؟

ترید سوئینگ به عنوان یکی از استراتژیهای معاملاتی میانمدت، به معنای بهرهبرداری از نوسانات قیمتی است که طی چند روز تا چند هفته در بازار رخ میدهند. برخلاف ترید روزانه که بر نوسانات کوتاهمدت و لحظهای تمرکز دارد، سوئینگ تریدینگ به معاملهگران اجازه میدهد تا با تحلیل دقیقتر روندهای قیمتی و شناسایی نقاط ورود و خروج بهینه، از فرصتهای سودآور استفاده کنند. این استراتژی بیشتر بر تحلیل تکنیکال استوار است؛ جایی که تریدرها با استفاده از نمودارها، اندیکاتورها و الگوهای قیمتی، بهدنبال شناسایی حرکات بزرگتر بازار هستند.

بهطور کلی، سوئینگ تریدرها معمولا موقعیتهای خود را برای چند روز یا چند هفته باز نگه میدارند و به دنبال حرکات بزرگتر بازار هستند. برخلاف تریدرهای روزانه که نیاز به تحلیل لحظهای و تصمیمگیری سریع دارند، این گروه از معاملهگران زمان بیشتری برای بررسی و تحلیل بازار دارند. این امر نهتنها فشار روانی کمتری بر معاملهگر تحمیل میکند، بلکه به آنها امکان میدهد تا از استراتژیهای دقیقتری استفاده کنند.

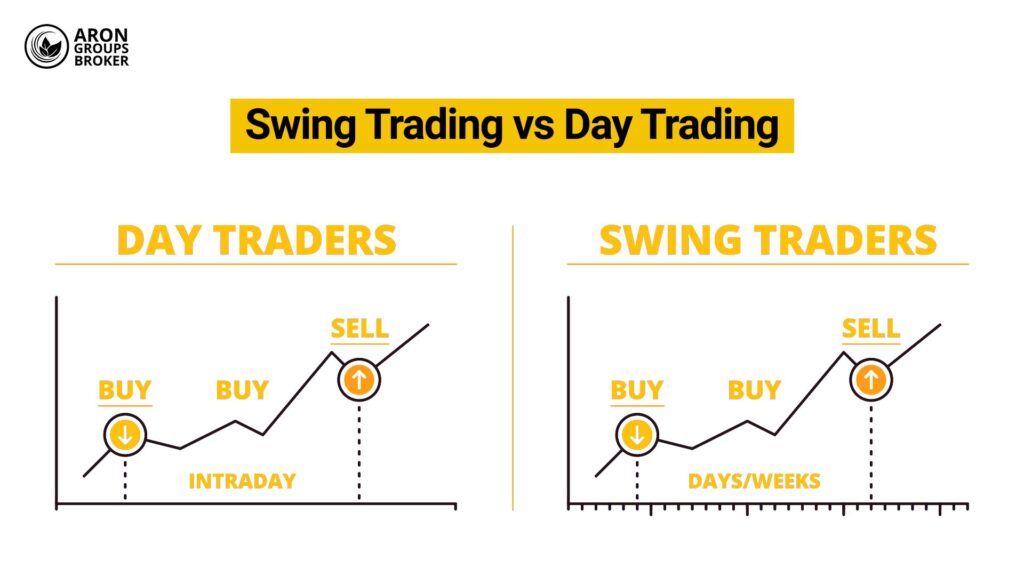

تفاوت سوئینگ تریدینگ با ترید روزانه

ترید روزانه و سوئینگ تریدینگ دو استراتژی محبوب در دنیای معاملات مالی هستند که هر یک مزایا و معایب خود را دارند. تفاوت اصلی بین این دو در بازه زمانی معاملات و مدیریت آنها نهفته است.

- ترید روزانه: در این سبک، تمام معاملات در یک روز کاری به پایان میرسند و معاملهگر هیچ موقعیت بازی را تا روز بعد نگه نمیدارد. این نوع ترید نیاز به تمرکز بالا و تحلیل سریع دارد. معاملهگران روزانه از نوسانات قیمتی کوتاهمدت بهره میبرند و تصمیمات آنها معمولاً بر اساس دادههای لحظهای گرفته میشود.

- نوسان گیری: در مقابل، سوئینگ تریدرها برای بهرهبرداری از نوسانات قیمتی میانمدت، معاملات خود را برای چند روز یا چند هفته نگه میدارند. این سبک معاملاتی نیاز به تحلیل دقیقتری دارد و معاملهگران باید صبور باشند تا فرصتهای سودآور را شناسایی کنند.

بهعبارت دیگر، سوئینگ تریدینگ یک رویکرد کمتر پرتنش است که به تریدرها این امکان را میدهد تا بدون نیاز به تصمیمگیریهای لحظهای، در بازه زمانی طولانیتری به سود برسند.

مزایا و معایب ترید سوئینگ

قبل از انتخاب این استراتژی معاملاتی، مهم است که با مزایا و معایب سوئینگ تریدینگ آشنا شوید تا بتوانید تصمیمگیری بهتری داشته باشید.

مزایا:

- نیاز کمتر به نظارت مداوم: در نوسان گیری، نیازی به نظارت روزانه و مداوم بر روی معاملات نیست.

- پتانسیل سودآوری بالا: از آنجا که معاملهگران از نوسانات میانمدت استفاده میکنند، امکان دستیابی به سودهای بزرگتر وجود دارد.

- کاهش استرس: برخلاف ترید روزانه، این روش به تصمیمات لحظهای و فشار روانی بالایی نیاز ندارد.

- تحلیل دقیقتر: زمان بیشتر برای تحلیل و تصمیمگیریهای دقیقتر وجود دارد.

معایب:

- ریسک نوسانات میانمدت: نوسانات قیمت در این بازهها ممکن است به زیانهای سنگین منجر شود.

- نیاز به صبر: این روش برای کسانی که به دنبال نتایج سریع هستند، مناسب نیست.

- هزینههای اضافی: نگهداری طولانیمدت موقعیتها ممکن است هزینههای اضافی مانند بهره شبانه (سواپ) در معاملات فارکس را به دنبال داشته باشد.

بهترین بازارها و ابزارها برای معاملات نوسانی

برای موفقیت درمعاملات نوسانی، انتخاب بازار مناسب و ابزارهای تحلیلی کارآمد ضروری است. این استراتژی در بسیاری از بازارها قابل اجرا است، اما بازارهایی که دارای نوسانات مناسب و روندهای قیمتی قابل پیشبینی هستند، بهترین گزینهها برای این نوع معاملات بهشمار میروند.

- بازار سهام: یکی از بهترین بازارها برای سوئینگ تریدینگ، بازار سهام است. شرکتهای بزرگی مانند اپل، مایکروسافت و تسلا، به دلیل داشتن نوسانات قیمتی مناسب، گزینههای خوبی برای این نوع معاملات هستند.

- بازار فارکس: بازار ارزهای خارجی یا فارکس به دلیل نقدینگی بالا و نوسانات زیاد، بهخصوص در جفت ارزهایی مانند EUR/USD و GBP/JPY، از بازارهای محبوب برای نوسان گیری است.

- بازار کالا: کالاهایی مانند طلا و نفت نیز به دلیل نوسانات قیمتی ناشی از عوامل اقتصادی و سیاسی، برای سوئینگ تریدرها جذاب هستند.

ابزارهای تحلیل نیز برای موفقیت در این نوع معاملات حیاتی هستند. نرمافزارهای تحلیل تکنیکال مانند متاتریدر و تریدینگ ویو به همراه اندیکاتورهای کلاسیک نظیر میانگین متحرک (MA)، RSI و MACD میتوانند به معاملهگران در شناسایی روندها و نقاط ورود و خروج کمک کنند.

استراتژیهای موفق سوئینگ تریدینگ

برای موفقیت در سوئینگ تریدینگ، نیاز به استراتژیهای دقیق و مبتنی بر تحلیل تکنیکال دارید. در این بخش، به بررسی برخی از استراتژیهای محبوب و موثر خواهیم پرداخت.

- استفاده از الگوهای قیمتی و خطوط روند: تریدرها میتوانند با شناسایی الگوهای قیمتی نظیر الگوی سر و شانه یا دو قله و دو دره، نقاط ورود و خروج مناسب را شناسایی کنند. همچنین، خطوط روند میتوانند به تأیید جهت حرکت بازار کمک کنند.

- استفاده از اندیکاتورهای تکنیکال: اندیکاتورهایی مانند RSI و MACD میتوانند به تشخیص نقاط اشباع خرید و فروش کمک کنند و تریدرها را در ورود به معاملات مناسب راهنمایی کنند.

- مدیریت ریسک: یکی از ارکان حیاتی در ترید سوئینگ، مدیریت ریسک است. استفاده از حد ضرر و تعیین حد سود برای هر معامله، تریدرها را از ضررهای غیرقابل کنترل محافظت میکند.

حال که با مفهوم کلی سوئینگ تریدینگ آشنا شدید، زمان آن رسیده که با برترین اندیکاتورهای نوسانگیری آشنا شوید تا بتوانید معاملات موفقی داشته باشید.

همچنین برای داشتن تجربه راحتتر در کار با این استراتژی باید با مفهوم بای لیمیت هم آشنا باشید.

نقش تحلیل تکنیکال در سوئینگ تریدینگ

تحلیل تکنیکال بهعنوان یک ابزار حیاتی درنوسان گیری، به تریدرها کمک میکند تا با استفاده از نمودارهای قیمتی، روندها و الگوهای بازار را شناسایی کنند. این روش تحلیلی مبتنی بر بررسی رفتارهای گذشته بازار است و فرض میکند که تاریخ تکرار میشود.

اندیکاتورهای تکنیکال مانند میانگین متحرک، RSI و MACD به معاملهگران این امکان را میدهند که بهدنبال سیگنالهای خرید و فروش مناسب باشند. همچنین، بررسی حجم معاملات و الگوهای کندلی میتواند به تریدرها در تعیین زمان مناسب ورود و خروج از معاملات کمک کند.

مدیریت ریسک در ترید سوئینگ

مدیریت ریسک، یکی از مهمترین جنبههای سوئینگ تریدینگ است که میتواند معاملهگران را از زیانهای احتمالی محافظت کند. در این نوع ترید، نوسانات قیمتی میانمدت میتواند به سودهای بزرگ یا زیانهای قابلتوجه منجر شود.

یکی از موثرترین ابزارها در مدیریت ریسک، استفاده از حد ضرر است. تریدرها با تعیین حد ضرر، میتوانند در صورت حرکت بازار برخلاف پیشبینیها، زیان خود را محدود کنند. همچنین، تنوعبخشی به سبد معاملاتی و توزیع سرمایه بین داراییهای مختلف، میتواند به کاهش ریسک کمک کند.

برای مطالعه بیشتر: حد سود و ضرر

ترکیب سوئینگ تریدینگ با تحلیل فاندامنتال

در حالی که سوئینگ تریدینگ بیشتر بر تحلیل تکنیکال تمرکز دارد، ترکیب آن با تحلیل فاندامنتال میتواند به تصمیمگیریهای بهتری منجر شود. تحلیل فاندامنتال بر ارزیابی عوامل اقتصادی و گزارشهای مالی تأکید دارد که میتوانند تأثیرات مهمی بر قیمت داراییها بگذارند.

بهعنوان مثال، اگر تحلیل فاندامنتال نشاندهنده رشد اقتصادی قوی یا کاهش نرخ بهره در یک کشور باشد، این اطلاعات میتواند بر ارزش ارز آن کشور تأثیر بگذارد و فرصتهای معاملاتی مناسبی را برای سوئینگ تریدرها فراهم کند.

برای مطالعه بیشتر: استراتژی جوداس سویینگ

انتخاب تایم فریم مناسب برای سوئینگ تریدینگ

یکی از مهمترین جنبههای موفقیت در نوسان گیری، انتخاب تایم فریم مناسب است. تایم فریمهای ۴ ساعته و روزانه معمولاً بهترین گزینهها برای این نوع معاملات هستند، زیرا به معاملهگران اجازه میدهند که روندهای میانمدت را شناسایی کرده و از نوسانات بزرگتر بازار استفاده کنند.

تایم فریمهای کوتاهتر، نظیر تایم فریمهای ۱۵ دقیقهای یا ۱ ساعته، ممکن است نوسانات لحظهای زیادی داشته باشند که میتواند بهطور قابل توجهی ریسک معاملات را افزایش دهد. از طرف دیگر، تایم فریمهای بلندتر به تریدرها فرصت بیشتری برای تحلیل دقیق و اتخاذ تصمیمات مناسب میدهند.

برای درک بهتر سوئینگ تریدینگ، مثالهای واقعی میتوانند به شما کمک کنند تا روشهای مختلف این استراتژی را بهتر بشناسید.

بهعنوان مثال، یک تریدر با تحلیل نمودار سهام یک شرکت معتبر، مشاهده میکند که قیمت سهام پس از انتشار گزارشهای مالی در حال رشد است. تریدر در قیمت ۵۰ دلار وارد معامله خرید میشود و با تعیین حد ضرر در ۴۸ دلار و هدف سود در ۶۰ دلار، منتظر رسیدن قیمت به هدف سود خود میماند. پس از چند روز، قیمت به ۶۵ دلار میرسد و تریدر با سود از معامله خارج میشود.

همچنین در استراتژی سوئینگ، معاملهگران میتوانند از سفارشاتی مانند بای لیمیت برای ورود در نقاط مناسب استفاده کنند.

نتیجهگیری

در پایان، سوئینگ تریدینگ بهعنوان یکی از استراتژیهای موثر در بازارهای مالی، به تریدرها این امکان را میدهد که از نوسانات قیمتی میانمدت بهرهبرداری کنند. این نوع ترید، با ترکیب تحلیل تکنیکال و فاندامنتال و استفاده از ابزارهای مناسب مدیریت ریسک، میتواند به تریدرها کمک کند تا به سودهای پایدار دست یابند.

برای یادگیری و استفاده از استراتژیهای نوسان گیری، وبسایتهای معتبری نظیر آرون گروپس میتوانند منابع مفیدی را در اختیار شما قرار دهند و شما را در این مسیر همراهی کنند.

سوالات متداول

آیا سوئینگ تریدینگ نیاز به نظارت مداوم دارد؟

خیر، یکی از مزایای نوسان گیری نیاز کمتر به نظارت مداوم است. تریدرها پس از ورود به یک موقعیت، آن را برای چند روز یا هفته نگه میدارند و نیازی به تصمیمگیری لحظهای ندارند.

چه ابزارهای تحلیلی برای نوسان گیری مناسب هستند؟

ابزارهایی مانند نمودارهای تکنیکال، اندیکاتورهایی نظیر میانگین متحرک (MA)، RSI، MACD و همچنین خطوط حمایت و مقاومت از ابزارهای اصلی مورد استفاده در ترید سوئینگ هستند.

بهترین بازارها برای سوئینگ تریدینگ کدامها هستند؟

بازارهای سهام، فارکس و کالاها مانند طلا و نفت از بهترین بازارها برای سوئینگ تریدینگ هستند. این بازارها دارای نوسانات میانمدت مناسبی هستند که فرصتهای سودآوری را برای معاملهگران فراهم میکنند.

مدیریت ریسک در نوسان گیری چگونه است؟

مدیریت ریسک در سوئینگ تریدینگ شامل استفاده از حد ضرر، تعیین اهداف سود و تنوعبخشی به سبد سرمایهگذاری است. این ابزارها به تریدر کمک میکنند تا از زیانهای بزرگ جلوگیری کند و سرمایه خود را محافظت نماید.

آیا میتوان تحلیل فاندامنتال را با نوسان گیری ترکیب کرد؟

بله، ترکیب تحلیل فاندامنتال با سوئینگ تریدینگ میتواند تصمیمات معاملاتی دقیقتری را ارائه دهد. عواملی مانند گزارشهای مالی شرکتها، نرخ بهره و تحولات اقتصادی میتوانند بر روندهای قیمتی میانمدت تاثیر بگذارند.

چه تایم فریمهایی برای سوئینگ تریدینگ مناسب هستند؟

تایم فریمهای ۴ ساعته و روزانه معمولاً بهترین گزینهها براینوسان گیری هستند، زیرا به تریدرها امکان شناسایی روندهای قیمتی بزرگتر را میدهند و از نوسانات کوتاهمدت دوری میکنند.

منبع: Investopedia1, Investopedia2