در دنیای معاملات، روشهای مختلفی برای تحلیل بازار و پیشبینی حرکات قیمت وجود دارد. دو رویکرد محبوب که مورد توجه بسیاری از معاملهگران قرار گرفتهاند، پرایس اکشن و وایکوف هستند. هر دوی این روشها بر مطالعه رفتار قیمت در نمودارها تمرکز دارند، اما در جزئیات و فلسفه کلی با یکدیگر تفاوتهایی دارند.

در این مقاله، به بررسی پرایس اکشن و وایکوف میپردازیم و آنها را به طور جامع با یکدیگر مقایسه میکنیم. همچنین، به مزایا و معایب هر روش اشاره میکنیم تا به شما در انتخاب رویکرد مناسب برای معاملاتتان کمک کنیم.

در این مقاله می آموزیم

پرایس اکشن چیست؟

پرایس اکشن به مطالعه حرکات و الگوهای قیمت در نمودارها میپردازد. معاملهگران با استفاده از این روش، به دنبال شناسایی الگوهایی در رفتار قیمت هستند که میتوانند نشاندهنده روند آتی بازار باشند.

برخی از الگوهای رایج پرایس اکشن عبارتند از:

- الگوهای ادامهدهنده: این الگوها نشان میدهند که روند فعلی قیمت احتمالاً ادامه خواهد داشت.

- الگوهای برگشتی: این الگوها نشان میدهند که روند فعلی قیمت احتمالاً معکوس خواهد شد.

- الگوهای اجمالی: این الگوها اطلاعاتی در مورد قدرت یا ضعف روند فعلی قیمت ارائه میدهند.

معاملهگران پرایس اکشن از این الگوها برای تعیین نقاط ورود و خروج به معاملات استفاده میکنند. به طور کلی، پرایس اکشن به تجزیه و تحلیل خالص اطلاعات ارائه شده توسط دادههای قیمت در نمودارهای میلهای یا شمعی میپردازد. این روش اغلب به دو صورت انجام میشود: تحلیل حرکات بازار به صورت عمومی و تجزیه و تحلیل الگوهای شمعی به صورت خاص.

- تحلیل حرکات بازار: در این روش، آناتومی حرکت فعلی با توجه به حرکت قبلی، مورد تحلیل قرار میگیرد. این نوع تجزیه و تحلیل، دیدگاهی وسیعتر از وضعیت کلی بازار را ارائه میدهد.

- تجزیه و تحلیل الگوهای شمعی: در این روش، تمرکز بر مقایسه شکل شمع فعلی با شمعهای قبلی است. این کار توانایی ارائه اطلاعات دقیقتر و مفیدتری را برای کوتاهمدت فراهم میکند.

با توجه به این دو روش، معاملهگران پرایس اکشن توانایی بالقوهای در تحلیل بازار و تصمیمگیری در مورد ورود یا خروج از معاملات را دارند. پرایس اکشن یک رویکرد ذهنی است و تفسیر الگوهای قیمتی میتواند از معاملهگری به معاملهگر دیگر متفاوت باشد. بنابراین به تنهایی برای معاملات کافی نیست و باید در کنار سایر ابزارهای تحلیل تکنیکال مانند اندیکاتورها استفاده شود.

هدف کلی پرایس اکشن، ارزیابی عملکرد قیمت به طور کلی و خاص، تعیین احساسات بازار و پیشبینی مسیر احتمالی آینده و تشخیص روندهای بازار و شناسایی فرصتهای معاملاتی است. ارزش این روش در این است که هیچ اندیکاتوری یا شاخص خاصی در آن استفاده نمیشود. در نتیجه، اقدام و رفتار قیمت در نهایت نشاندهنده همه استدلالها، انتظارات و تصمیمگیریهایی است که توسط نمایندگان معاملاتی انجام شده است. این به معنای آن است که تمام اطلاعات مربوطه که نیاز به ارزیابی دارند، قبلاً در قیمت گنجانده شدهاند.

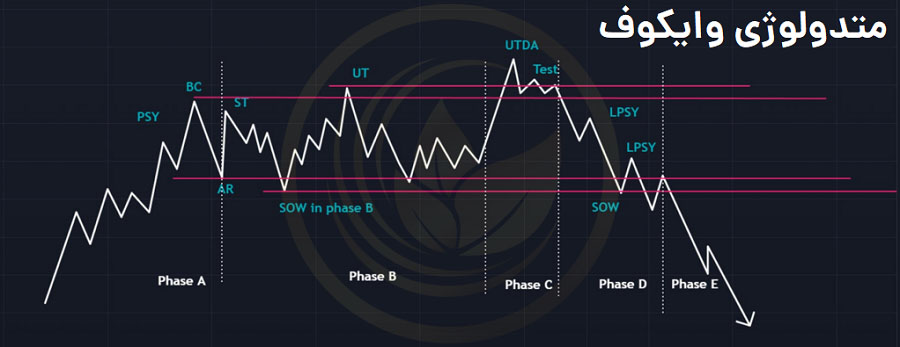

روش وایکوف چیست؟

روش وایکوف یک رویکرد جامع برای معاملات است که بر مبنای مطالعه رفتار عرضه و تقاضا در بازار بنا شده است. ریچارد وایکوف، معاملهگر و تحلیلگر برجسته بازار، در اوایل قرن بیستم روشی نوین برای تحلیل تکنیکال به نام روش وایکوف معرفی کرد. این روش که بر پایه مطالعه رفتار عرضه و تقاضا در بازار بنا شده است، تا به امروز مورد توجه بسیاری از معاملهگران و سرمایهگذاران قرار گرفته است.

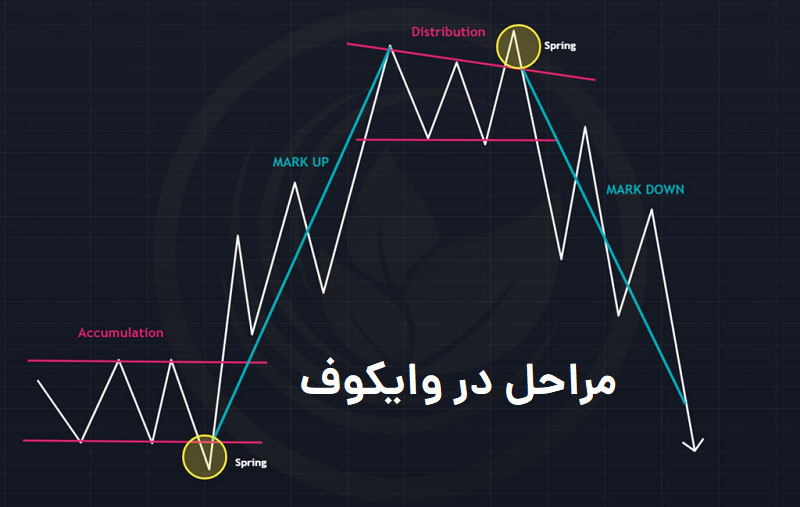

نظریه چرخه بازار وایکوف، که توسط ریچارد وایکوف، معاملهگر افسانهای وال استریت، توسعه یافته است، به عنوان یکی از پایههای اصلی تحلیل تکنیکال مدرن شناخته میشود. این نظریه، رفتار بازار را به چهار مرحله مجزا تقسیم میکند که هر کدام با مجموعهای از ویژگیها و الگوهای قیمتی مشخص میشوند. درک این چرخه میتواند به معاملهگران در شناسایی فرصتهای معاملاتی با احتمال بالا و افزایش سودآوری در بازارهای مالی کمک کند.

- انباشت (Accumulation): در این مرحله، که به عنوان “پایهگذاری” نیز شناخته میشود، بازیگران بزرگ بازار (معروف به “پول هوشمند”) به طور مخفیانه و با احتیاط شروع به خرید سهام میکنند. در این مرحله، حجم معاملات در سطوح پایینی قرار دارد و قیمتها در یک محدوده رنج نسبتاً ثابت نوسان میکنند. با این حال، در زیر سطح، تقاضای پنهانی در حال شکلگیری است که نشاندهنده تمایل پول هوشمند به ورود به بازار است.

- نشانهگذاری (Mark-up): با افزایش اعتماد و تمایل معاملهگران خرد به ورود به بازار، تقاضا به طور قابل توجهی افزایش مییابد. در این مرحله، که به عنوان “رالی” نیز شناخته میشود، قیمتها به طور پیوسته و با حجم معاملات بالا افزایش مییابند. پول هوشمند به خرید خود ادامه میدهد و از این افزایش قیمت برای جمعآوری سهام بیشتر استفاده میکند.

- توزیع (Distribution): در این مرحله، که به عنوان “توزیع” یا “تخلیه” نیز شناخته میشود، پول هوشمند شروع به فروش سهام انباشته شده خود به معاملهگران خرد میکند. در این مرحله، شاهد نوسانات قیمتی در یک محدوده رنج دیگر هستیم، اما با افزایش عرضه و کاهش تقاضا، قیمتها به تدریج رو به کاهش میگذارند. حجم معاملات در این مرحله میتواند ناپایدار و نامنظم باشد.

- نشانهگذاری (Mark-down): با افزایش عرضه و کاهش شدید تقاضا، قیمتها به طور قابل توجهی سقوط میکنند. در این مرحله، که به عنوان “فروپاشی” یا “کاهش” نیز شناخته میشود، وحشت در بین معاملهگران خرد حاکم میشود و بسیاری از آنها اقدام به فروش سهام خود میکنند. پول هوشمند از این فرصت برای تکمیل فروش سهام خود با قیمتهای پایینتر استفاده میکند.

وایکوف برای هر مرحله از چرخه بازار، قوانینی را تعریف کرد که به معاملهگران در شناسایی نقاط ورود و خروج به معاملات با احتمال بالا کمک میکند. این قوانین بر مبنای مطالعه دقیق حرکات قیمت و الگوهای رفتاری بازار در طول هر مرحله از چرخه بنا شدهاند. آشنایی با این قوانین میتواند به معاملهگران در درک بهتر روند بازار و تصمیمگیری آگاهانهتر کمک کند.

مزایای روش وایکوف

این روش با ترکیب تحلیل قیمت، حجم و زمان، دیدگاه عمیقی از روانشناسی بازار ارائه میدهد و به معاملهگران در اتخاذ تصمیمات آگاهانهتر کمک میکند.

- رویکردی جامع: روش وایکوف نهتنها به تحلیل حرکات قیمت میپردازد، بلکه رفتار عرضه و تقاضا و روانشناسی بازار را نیز در نظر میگیرد. این امر به معاملهگران کمک میکند تا درک عمیقتری از نیروهای محرک بازار به دست آورند و با اطمینان بیشتری معامله کنند.

- شناسایی فرصتهای معاملاتی: این روش به معاملهگران در شناسایی نقاط ورود و خروج به معاملات با احتمال بالا کمک میکند. الگوهای وایکوف، که بر اساس تعاملات عرضه و تقاضا شکل میگیرند، میتوانند نشاندهنده نقاط عطف بازار باشند و به معاملهگران در ورود به معاملات در جهت روند و خروج قبل از وقوع التهابات کمک کنند.

- مدیریت ریسک: روش وایکوف بر مدیریت ریسک تأکید دارد و به معاملهگران در به حداقل رساندن ضرر و افزایش سود کمک میکند. این روش با استفاده از ابزارهایی مانند سطوح حد ضرر و حد سود، به معاملهگران کمک میکند تا ریسک هر معامله را به طور موثر مدیریت کنند.

معایب روش وایکوف

- پیچیدگی: روش وایکوف در مقایسه با سایر روشهای تحلیل تکنیکال پیچیدهتر است و نیاز به مطالعه و تمرین بیشتری دارد. الگوها و مفاهیم متعددی در این روش وجود دارد که معاملهگران باید برای استفاده موثر از آن، آنها را درک کنند.

- تفسیر ذهنی: برخی از الگوها و قوانین وایکوف میتوانند به طور ذهنی تفسیر شوند که این امر میتواند منجر به تصمیمگیریهای اشتباه شود. این موضوع به خصوص برای معاملهگران جدیدی که در حال یادگیری این روش هستند، چالشبرانگیز است.

- محدودیت در بازارهای رنج: روش وایکوف در بازارهای رنج که نوسانات قیمت کمی دارند، به طور کامل کارآمد نیست. این روش برای شناسایی فرصتهای معاملاتی در بازارهای پرنوسان مناسبتر است.

روش وایکوف را میتوان در انواع مختلف بازارها، از جمله سهام، فارکس و کالاها به کار برد. با این حال، به خاطر داشته باشید که هیچ روشی صددرصد قابل اعتماد نیست و همیشه باید در معاملات خود ریسک را مدیریت کنید. روش وایکوف یک ابزار قدرتمند برای تحلیل تکنیکال است که میتواند به معاملهگران در شناسایی فرصتهای معاملاتی با احتمال بالا و مدیریت ریسک کمک کند. با این حال، به خاطر داشته باشید که این روش پیچیده است و نیاز به مطالعه و تمرین دارد.

وایکوف معتقد بود که قیمتها توسط عرضه و تقاضا در بازار تعیین میشوند و با شناسایی عدم تعادلهای بین عرضه و تقاضا میتوان فرصتهای معاملاتی سودآوری را پیدا کرد. روش وایکوف شامل مجموعهای از تکنیکها و ابزارها برای تحلیل بازار و شناسایی این عدم تعادلها است. برخی از این تکنیکها عبارتند از:

- تجزیه و تحلیل سطوح عرضه و تقاضا: وایکوف معتقد بود که قیمتها توسط عرضه و تقاضا در بازار تعیین میشوند. او سطوح کلیدی در نمودار را که در آن عرضه و تقاضا به طور قابل توجهی با یکدیگر تعادل برقرار میکنند، شناسایی میکرد. این سطوح، که به عنوان “سطوح عرضه و تقاضا” شناخته میشوند، میتوانند نقاط عطف مهمی در روند قیمت باشند.

- شناسایی الگوهای معاملاتی: وایکوف از الگوهای معاملاتی خاصی برای شناسایی فرصتهای ورود و خروج به معاملات استفاده میکرد. این الگوها بر اساس رفتار قیمت و حجم معاملات در طول زمان شکل میگیرند و میتوانند به معاملهگران در پیشبینی حرکات آتی قیمت کمک کنند.

- مدیریت ریسک: وایکوف بر مدیریت ریسک به عنوان بخش اساسی معاملات موفق تأکید میکرد. او ابزارها و تکنیکهایی را برای تعیین سطوح حد ضرر و حد سود ارائه میداد تا معاملهگران بتوانند ضرر خود را به حداقل برسانند و سود خود را افزایش دهند.

مقایسه پرایس اکشن و وایکوف

پرایس اکشن به مطالعه حرکات گذشته قیمت و حجم معاملات برای پیشبینی حرکات آتی قیمت میپردازد. این روش بر اساس این ایده است که قیمتها تمایل دارند در الگوهای خاصی حرکت کنند و معاملهگران میتوانند با شناسایی این الگوها از فرصتهای معاملاتی استفاده کنند. پرایس اکشن روشی نسبتاً ساده و قابل فهم است که میتواند در طیف وسیعی از بازارها، از جمله سهام، فارکس، کالاها و ارزهای دیجیتال، مؤثر باشد. با این حال، این روش میتواند ذهنی باشد و نیاز به تمرین دارد تا بتوان الگوها را به طور دقیق شناسایی کرد.

روش وایکوف رویکردی جامعتر برای تحلیل تکنیکال است که بر درک عرضه و تقاضا در بازار تمرکز دارد. این روش شامل مجموعهای از تکنیکها و ابزارها برای شناسایی مراحل مختلف چرخه بازار و نقاط عطف قیمتی است. روش وایکوف میتواند فرصتهای معاملاتی با احتمال بالا را شناسایی کند، اما پیچیده و زمانبر است. معاملهگران برای استفاده از این روش به طور مؤثر، نیاز به مطالعه و درک عمیق بازار دارند.

معیار | پرایس اکشن | روش وایکوف |

تمرکز | الگوهای قیمت | عرضه و تقاضا |

پیچیدگی | نسبتاً ساده | پیچیدهتر |

منحنی یادگیری | نسبتاً کوتاه | طولانیتر |

مؤثر در | تمام بازارها | تمام بازارها |

مزایا | ساده و قابل فهم، مؤثر در طیف وسیعی از بازارها | جامع و مبتنی بر اصول، فرصتهای معاملاتی با احتمال بالا را شناسایی میکند |

معایب | میتواند ذهنی باشد، نیاز به تمرین دارد | پیچیده و زمانبر، مستلزم مطالعه و درک عمیق بازار است |

کدام روش بهتر است؟

هیچ پاسخ قطعی برای این سوال وجود ندارد که پرایس اکشن بهتر است یا روش وایکوف. هر دوی این روشها مزایا و معایب خاص خود را دارند و میتوانند در شرایط مختلف مؤثر باشند.

بهترین روش برای شما به عوامل مختلفی بستگی دارد، از جمله:

- سبک معاملاتی شما: اگر به دنبال رویکردی ساده و مستقیم هستید، پرایس اکشن ممکن است انتخاب مناسبتری برای شما باشد.

- تجربه معاملاتی شما: اگر یک معاملهگر باتجربه هستید که به دنبال رویکردی جامع و مبتنی بر اصول هستید، روش وایکوف میتواند مفیدتر باشد.

- بازاری که در آن معامله میکنید: برخی بازارها مثل فارکس امکان بهره مندی از حجم نیست، پس این یک نقص در استفاده از روش های می باشد که از این مولفه استفاده می کنند.

برای تحلیل قیمت و الگوهای قیمتی، پرایس اکشن مناسب است، به خصوص برای تریدرهایی که به دنبال تحلیل ساده و کاربردی هستند.اگر تمایل به تحلیل ترکیبی از حرکت قیمت و حجم معاملات دارید، وایکوف میتواند گزینه مناسبی باشد، اما نیاز به دقت و تحلیل عمیق دارد. پس در انتخاب روش مناسب برای تحلیل بازارهای مالی، باید نیازها و ترجیحات شخصی خود را در نظر گرفته و بر اساس آن، از پرایس اکشن یا وایکوف استفاده کرد. همچنین، تسلط بر مهارتها و دانش لازم برای هر روش، از اهمیت بالایی برخوردار است.

شباهتهای پرایس اکشن و وایکوف

درست است که پرایس اکشن و وایکوف در برخی جنبهها تفاوتهایی با یکدیگر دارند، اما در عین حال، شباهتهای مهمی نیز بین این دو رویکرد محبوب تحلیل تکنیکال وجود دارد که آنها را به ابزارهای ارزشمندی برای معاملهگران تبدیل میکند.

در اینجا به برخی از شباهتهای کلیدی بین پرایس اکشن و وایکوف میپردازیم:

- تأکید بر رفتار قیمت: در هر دو روش، قیمت به عنوان مهمترین اطلاعات برای تحلیل بازار در نظر گرفته میشود. معاملهگران با مطالعه حرکات گذشته قیمت و الگوهای قیمتی، میتوانند درک عمیقتری از روند بازار و احتمال حرکات آتی قیمت به دست آورند.

- استفاده از نمودارها: نمودارها ابزار اصلی هر دو روش پرایس اکشن و وایکوف برای تجزیه و تحلیل حرکات قیمت هستند. معاملهگران از انواع مختلف نمودارها، مانند نمودار شمعی، خطی و میلهای، برای شناسایی الگوهای قیمتی، سطوح حمایت و مقاومت و روندهای کلی بازار استفاده میکنند.

- توجه به روانشناسی بازار: هر دوی این روشها به این نکته توجه دارند که احساسات و رفتار معاملهگران میتوانند بر قیمتها تأثیر بگذارند. معاملهگران با درک روانشناسی بازار، میتوانند درک بهتری از انگیزهها و تصمیمات سایر معاملهگران به دست آورند و از این دانش برای پیشبینی حرکات آتی قیمت استفاده کنند.

- تمرکز بر نقاط عطف قیمتی: هر دو روش پرایس اکشن و وایکوف بر شناسایی نقاط عطف قیمتی، مانند سطوح حمایت و مقاومت، نقاط اوج و قعر و نقاط بازگشت روند، تمرکز دارند. این نقاط عطف میتوانند به معاملهگران در تعیین زمان ورود و خروج به معاملات و همچنین مدیریت ریسک کمک کنند.

- تاکید بر مدیریت ریسک: مدیریت ریسک بخش اساسی هر دو روش پرایس اکشن و وایکوف است. معاملهگران در هر دو روش از ابزارها و تکنیکهایی برای محدود کردن ضرر و افزایش سود خود استفاده میکنند.

شباهتهای بین پرایس اکشن و وایکوف نشان میدهد که این دو رویکرد صرفاً رقیب یکدیگر نیستند، بلکه میتوانند به عنوان ابزارهای مکمل برای یکدیگر عمل کنند. معاملهگران با درک عمیق هر دو روش و استفاده از آنها به طور همزمان، میتوانند تحلیلهای جامعتر و دقیقتری از بازار انجام دهند و در نهایت، شانس خود را برای موفقیت در معاملات افزایش دهند.

پس پرایس اکشن و وایکوف دو رویکرد قدرتمند برای تحلیل بازار و پیشبینی حرکات قیمت هستند. هر کدام از این روشها مزایا و معایب خاص خود را دارند و میتوانند در شرایط مختلف مؤثر باشند. بهترین روش برای شما به عوامل مختلفی بستگی دارد، از جمله سبک معاملاتی، تجربه و بازار مورد معامله شما.