ایجاد سبد سرمایه گذاری فعال – قسمت سوم

March 21, 2024

ترید محض سخت ترین روش برای بدست آوردن پول آسان است و سرمایه گذاری، اشتباه ترین روش برای انجام کار درست می باشد. سرمایه گذاری به زبان ساده یعنی بخر و در گوشه ای بگذار! دقیقاً روش پدران ما در خرید خانه و مادران ما در خرید طلا در گذشته است. تنها راه موفق ایجاد سبد سرمایه گذاری فعال است. در واقع با شکل گیری سبد سرمایه گذاری فعال شما توام در حال خرید و فروش دارایی ها در سبد (پرتفو) خود هستید. در قسمت اول و دوم شما را با ایجاد سبد سرمایه گذاری فعال آشنا کردیم. برای بررسی بیشتر این موضوع با ما در قسمت سوم همراه باشید

در این مقاله می آموزیم

مقدمه بر سبد سرمایه گذاری فعال

اگر از فعالین اقتصادی و بازارهای مالی سوال کنید که تفاوت معامله گری و سرمایه گذاری چیست؟ قریب به اتفاق پاسخ خواهند داد که افق زمانی آنها متفاوت و معامله گر کوتاه مدت و سرمایه گذار به صورت بلندمدت اقدام به خرید و فروش می کنند.

در واقع هر دو آنها یکی هستند. عده ای هر دو طیف را معامله گر خطاب و عده دیگر هر دو سرمایه گذار می نامند. این صحیح اما کافی در مفهوم نیست. معامله گری خرد در واقع با استفاده از اهرم معاملاتی اقدام به خرید و فروش می کند که می توان گفت سرمایه آن محدود می باشد، به همین علت باید از اعتبار استفاده نماید (مبحث حجم های استاندارد … در این مجال نمیگنجد منتهی به طور کلی در نظر داشته باشید که برای معامله هر دارایی و اقلام معاملاتی یک سایز استاندارد موجود است)

افزایش در اعتبار (اهرم) خود باعث افزایش ریسک خواهد شد. چرا که سرمایه اندک او به عنوان وثیقه اولیه برای این اعتبار اخذ و صرفاً تا میزان این وثیقه قادر به بازگشایی معامله است. پس طبیعتاً با کوچکترین نوسان به دلیل بزرگنمایی در سرمایه و استفاده از اعتبار قدرت مانور پایینی در نوسانات خواهد داشت. پس به اجبار در نوسانات کوتاه تری مشارکت و زمان محدودی دارند.

سرمایه گذار به دلیل سرمایه کافی و عدم وابستگی به اعتبار، منطقی تر عمل و به دنبال قیمت های مناسب برای سودهای مناسب با دامنه قیمتی و زمانی بزرگتر هستند. در واقع مثل معامله گر محدودیت زمانی به علت دارا بودن اعتبار را نخواهد داشت و افق و دامنه حرکتی بزرگتری در قیمت ها را مدنظر قرار می دهند. هر دو آنها در واقع در جستجوی ارزش برای منتفع شدن هستند، پس هر دو سوداگری اند که در قدرت عملکردی، سرعت و شتاب خرید و فروش (زمان) و نوسانات (محدودیت های دامنه حرکتی) توام با هم متفاوت هستند.

شما در هر بازاری و همه اقتصادی دو دیدگاه در سمت عرضه (فروشنده) و تقاضا (خریدار) همیشه مدنظر قرار دهید:

- دیدگاه خرده پا

- دیدگاه عمده کار (ذی نعفان)

بازارهای مالی در حقیقت درون حالت تعادل (سکون) قرار دارند و ما با بزرگ نمایی اعداد آنها را به حالت سیال مشاهده می کنیم. مثل تمام جامدات که اگر با تلسکوپ به آنها بنگریم ملکول ها و اتم ها در حال جابه جایی هستند، در صورتی که در دید حقیقی (بزرگ) روی حالت پایداری قرار دارند.

اجازه دهید یک مثال ساده بر روی بازار فارکس داشته باشیم، شما سه واحد حرکتی در بازار فارکس می شناسید:

- پوینت

- پیپ

- پیپت یا تیک

اغلب در بازار های تبادلات ارزی فارکس با چندین رقم از اعداد اعشار سرکار داشته، که معمولا 4 الی 5 عدد می باشد. آخرین عدد (در پنج رقم اعشار) را پیپت یا تیک می نامند. که هر 10 پیپت یا تیک، یک پیپ می سازد و هر عدد قبل از اعشار را پوینت تلقی می کنند.

به طور کلی در دنیا واقعی شما وقتی یک یورو را به دلار تبدیل می کنید تا واحد پولی سنت اینکار را شکل می دهید. به طور مثال شما 100 یورو را دارا و قصد تبدیل به دلار را دارید. نرخ یورو به دلار در زمان کنونی 1.23 باشد. پس به ازای هر یک یورو به شما یک دلار و 23 سنت پرداخت می شود. اما حال اگر بخواهید این را در بازارهای مالی مبادله کنید، این رقم را به 5 عدد بعد از اعشار به شما نمایش می دهند.

به طور مثال همین یورو به دلار نرخ کنونی را 1.23500 نشان می دهند. خوب پس شما در واقع اعداد و نوسانات را ریزتر مشاهده می کنید. در نتیجه وقتی اعتبار به شما می دهند، در حقیقت شما در این ارقام ریزتر که در دنیای واقعی ممکنه خیلی ناچیز و اندک هم باشد، به معامله گری می پردازید.

از دیدگاه شما تغییر نرخ یورو به دلار از 1.23 به 1.33 آیا منطقی و معقول هست؟ الان که به نرخ یورو به دلار به 1.00 رسید، در واقع نسبت به نرخ قبلی نزدیک به 2 هزار و 300 پیپ حرکت می باشد. در دنیا واقعی رقم چندانی به چشم نمی خورد اما در بازارهای مالی به شدت این رقم بالای است.

اگر از اعتبار بالای استفاده کنیم، تا کوچکترین نوسان یعنی “تیک” نیز برای ما قابل ملاحظه و لمس خواهد شد و بازار با هر تیک نوسان، شما تغییرات قابل ملاحظه ای را در حساب از نظر دلاری مشاهده خواهید کرد. به عبارت ساده تر تغییرات اندک و ناچیز در بازار برای شما قابل اهمیت می گردد و این اعتبار (اهرم) همانند یک ذره بین بر روی سرمایه شما و نوسانات بازار عمل خواهد کرد.

به همین علت هرچه از اعتبار بیشتری استفاده کنید، ریسک شما افزایش پیدا می کند. چرا که در برابر ریزترین حرکات نیز ما حساس می شویم. در صورتی که جابه جایی این حرکات کوچک در طول یک روز خیلی محتمل و چیزی پیش پا افتاده است. هر چند این اعتبار مثل یک چاقو دو لبه عمل می کند و می تواند به سود ما نیز منجر گردد. سازکار بازارهای مالی به شکلی است،که روانشناسی فردی در آن بسیار دخیل و بی نهایت پارامتر تاثیر گذار در قیمت و عرضه تقاضا نشات می گیرد. بنابراین احتمال خطا بسیار بالاست و از این رو احتمال شکست ما نیز افزایش نه، بلکه خیلی حتمی است.

از این رو 80% افرادی که در بازارهای اهرم دار به اصطلاح حساب های دارای مارجین استفاده می کنند، شکست می خورند. این موضوع مثل این هست که یک زمین پر از مین در آن کاشته و از شما بخواهند بعد از قدم زدن در این زمین مین صحیح و سالم به طرف دیگر، بهشت با تمام امکانات در اختیار شماست. که واقعاً بهشت بزرگی در انتظار همه هست اما عبور از این میدان مین جز یکی از محالات سخت و نشدنی است.

راهکار سوددهی در بازارهای مالی چیست؟

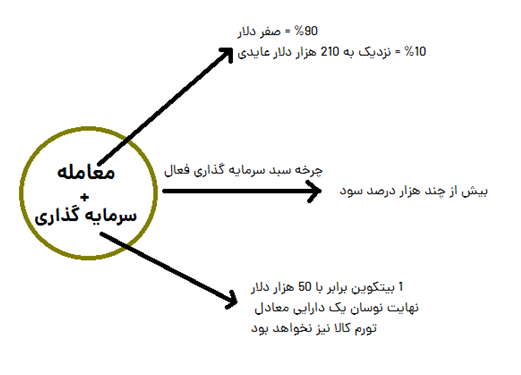

تصور کنید که ما این دو مفهوم معامله گری و سرمایه گذاری را با یکدیگر ترکیب کنیم. یعنی اقدام به تغییر دادن دارایی و معامله گری انواع اقلام در مدتی که ارزش در سرمایه گذاری محقق می شود و نیازمند به اهرم نباشیم. در واقع ایجاد سبد سرمایه گذاری فعال از دو مقوله سرمایه گذاری + معامله گری تشکیل و از خاصیت بهینه هر دو مفهوم بهره مند است.

نه سرمایه را رها (استراتژی خرید و نگهداری) به نیت افزایش در قیمت و ارزش آن در زمان آینده که مورد نیاز باشد. نه اینکه از اعتبار بالا (جهت معامله گری از نوسانات) استفاده و افزایش ریسک را داشته باشد. در چنین شرایطی به صورت خودکار خطاهای شناختی مختلفی در سطح فردی و سطح کلان بازاری و اقتصادی بر ما اثر شدید خواهد گذاشت و ممکنه در کوتاه مدت پیروزمندانه از میدان خارج شویم. اما بدون شک در بلندمدت علاوه بر ضررهای مالی، ضرر های فراوان دیگری به ما تحمیل و هزینه فرصت را بالا خواهد برد.

نکته کلیدی: هر یک دلار در امروز ضرر کنید، به پولی که از طریق این یک دلار در 5 سال آتی قادر به دارا بودن آن هستید، فکر کنید. این هزینه فرصت به زبان ساده است.

اگر شما در گذشته یک بیتکوین خرید کرده بودید، به احتمال بالا در نوسانات مختلف تحت تاثیر جو بازار و اخبار قرار و تاکنون آن را نداشتید. اگر شما به معامله گری می پرداختید، به احتمال بالای 90 درصد تا الان آن را از دست داده بودید. اگر هم در دسته 10 درصد معامله گران موفق باشید، پول شما نهایتاً به 210 هزار دلار رسیده بود. اما اگر این پول و دارایی را در سیستم ایجاد سبد سرمایه گذاری فعال پیاده سازی کرده بودید،چه اتفاقی رخ می داد؟ خیلی ساده شما الان یک عدد بیتکوین به چند بیتکوین تبدیل و از نظر دلاری ارزشی بالغ بر 6 میلیون دلار می شد.

پس ایجاد سبد سرمایه گذاری فعال در زمان و استرس کمتر، روشی بهینه و منطبق با استاندارد بازار و بزرگان اقتصاد هست. پس ترکیب دو مفهوم معامله گری و سرمایه گذاری شما را موفق خواهد کرد. که پیوسته یک دارایی را دنبال و خطاها وضررها را جز استثناها و موارد کمیاب دسته بندی و خود را اقناع نمی کنیم.

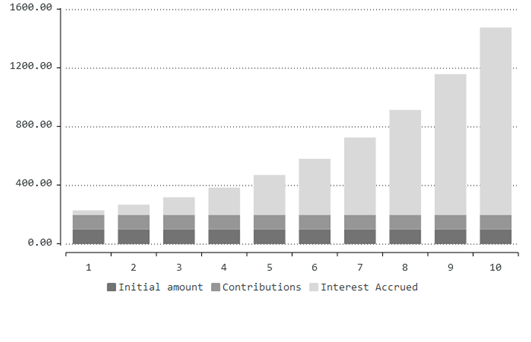

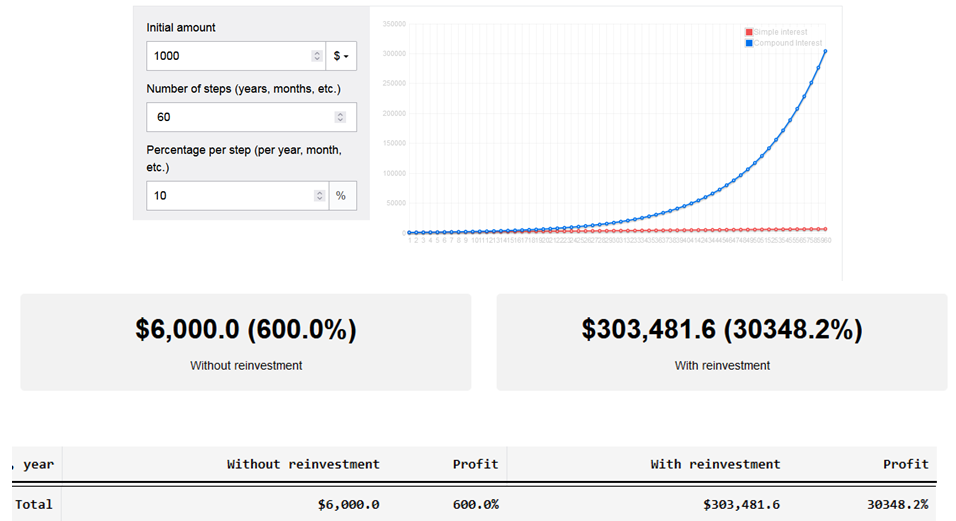

یکی از اصول بنیادین این شیوه “اصل ترکیب” است. اکثر شماها به نام “سود مرکب” ممکنه کتاب های مطالعه کرده باشید.دو مدل برای سود تعریف که عبارتند از:

- سود ساده Simple: زمانی که یک سرمایه گذاری نتیجه می دهد و شما سودی کسب می کنید.

- سود مرکب Compound: زمانی که نتایج یک سرمایه گذاری به سرمایه اولیه شما افزوده و مجدد با هم (سود+سرمایه اولیه) سود جدیدی را برمیگرداند.

سود ساده در واقع سرمایه و سود به سرمایه اولیه افزوده نمی شود و تغییری ایجاد نمی کند برای همین “سود ثابت” گفته می شود. سود مرکب یا “ترکیب” که از سرمایه اولیه به علاوه سودها حاصل می شود، در واقع یک مبحث و اصل در بازارهای مالی را شکل می دهد. معتقدیم که این کار باعث رشد تصاعدی شدید منجر می گردد. بنابراین پایه فکری شیوه کار ما را می سازد. برای این منظور می توانید کتاب “اثر مرکب، نویسنده دارن هاردی” در گوگل جستجو و مطالعه ای داشته باشید.

به صورت تصویری خیلی ساده تفاوت سود ساده و ترکیبی را در یک بازه 5 ساله به شما در زیر به نشان گذاشته ام. دقیقا در همین بازه ما چنین سودهای را تجربه می کنیم. آرون گروپس به عنوان اولین مجموعه حساب های نقدی را به این منظور برای ایرانیان به ارمغان آورده است. با آرون گروپس به شما تضمین سود صدرصدی می دهیم. بدون استرس بدون بی خوابی، بدون اینکه پول و سرمایه اتان ریسکی متحمل گردد.

شما از طریق کپی تریدرینگ و کپی معاملات افراد می توانید از استعداد و علوم تعداد زیادی معامله گر بهره ببرید.شما از طریق صندوق ها و حساب های سرمایه گذاری می توانید از علوم یک استاد خبره بهره ببرید.اما شما از طریق ایجاد سبد سرمایه گذاری فعال قادر به انجام تمام این موارد بدون دانش بالا بدون ریسک بدون صرف زمان زیاد با مدیریت خود هستید.

پس با آرون گروپس برای سودهای بیش از سه هزار درصدی در 5 سال آینده همراه باشید.

از محدودیت های در انجام معاملات برای یک معامله گر و سرمایه گذار وجود دارد به زبان ساده تشریح کردیم که به لحاظ علمی به آنها “نقاط اجباری” گفته می شود (Forcing Points)

نقطه اجباری در واقع نقطه ای از زمان که شرکت کننده را مجبور به تصمیم گیری معاملاتی می کند. شما با توجه به چارچوب که اقدام به باز گشایی معاملات می کنید و استفاده از اعتبار، نقطه اجباری کوچکتر و یا بزرگتری را اتخاذ می کنید.

این نقاط اجباری ممکن است خود خواسته یا تحمیلی توسط بازار باشد. رویدادی مثل پایان بازار آنها را مجبور به تصمیم گیری می کنند، خواه آن را دوست داشته باشند یا نه. به این ترتیب بازار یک نقطه تصمیم گیری را بر آنها تحمیل می کند. در صورتی که ما اگر این محدودیت را دور بزنیم و معایب هر روش با به کارگیری اصول روش دیگر مورد پوشش قرار دهیم. قادر به ایجاد بهینه ترین حالت فی مابین الگوها و رفتار معاملاتی هستیم.

یعنی محدودیت ها و اشکالاتی که در معامله گری (تریدری) وجود دارند که با استفاده از اصول سرمایه گذاری پوشش می دهیم. همینطور اشکالات موجود در سرمایه گذاری را با استفاده از معامله گری آن را بهینه خواهیم کرد.

معامله گران با دید کوتاه مدت به دنبال قیمت های منصفانه و عادلالنه هستند و این قیمت های است که مورد پذیرش تعداد زیادی از خریداران و فروشندگان قرار گرفته است. اما معامله گران بلندمدت به دنبال قیمت های مناسب هستند. یعنی ارزش در یک بالا یا پایین ناعادلانه (اکسترمم ها) باشد. (قیمت بالاتر یا پایین تر از ارزش بازار)

نکته تکمیلی: در بازارهای مالی زمانی که صحبت از فعالیت روزانه فعالان “سمت فروش” در بازار می شود، چشم انداز زمانی کوتاهی دارند. فعالان “سمت خرید” معمولاً چشم انداز زمانی طولانی تری برای فعالیت های خود دارند. به همین علت Short و Long برای آنها به کار گرفته می شود (به معاملات فروش Short Position و به معاملات خرید Long Position می گویند)

برای حفظ برتری ذی نعفان باید دانش و علم صحیح از دید عوام پنهان باشد. در همه کسب کارها فن کوزه گری در دست یک عده معدودی برتر از بقیه می باشند و خواهان نفهمیدن عوام هستند. در کسب و کار خودت بنگر!؟ تامین کننده از جاهای محصول خرید می کند که ارزان تر پای آن تمام می شود. به نظر شما آیا این شخص دوست دارد که منبع خود را برای بقیه و شما فاش کند؟! پس برگ برنده و آس همیشه در دست افرادی قرار دارد که مشخصه اصلی آنها برتری آنهاست.

قفلی زدن فقط روی یک بازار و معامله گری یک دارایی (فرضاً طلا، یورو به دلار، سهام خاص …) در اصل ازدواج عاطفی با آن حساب می شود. این یکی از خطاهای شناختی در مالی رفتاری است.

بازارها به صورت سینوسی و به اصطلاح مثل رولت کستر هستند. بالا و پایین می شوند و در یک زمان، در یک بازار فرصت و در بازار دیگر فرصتی نیست. پس ما می بایست این موارد را درک و در زمان های که سرمایه در جریان می افتد و از بازاری به بازار دیگر حرکت می کند، ما نیز به دنبال او برویم (افزایش فراریت و نوسانات در بازارهای مختلف یکی از راه های شناسایی جریان سرمایه است که می توانید مشاهده کنید)

ما نیز در بازارهای مختلف، سرمایه خود را باید به جریان بیاندازیم. هر زمانی که فرصتی وجود نداشت، به شکل نقد در جای که سود تضمینی و ثابت به ما می دهند مثل اوراق فرضه و صندوق های سود ثابت، سرمایه را منتقل می کنیم.

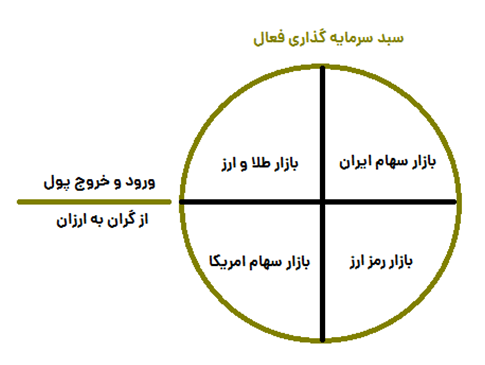

مراحل ایجاد سبد سرمایه گذاری فعال به صورت خلاصه

- مرحله نخست: در این مرحله، انتخاب چرخ دنده ها در جریان سرمایه می باشد (انتخاب بازارها). ما 4 بازار را با توجه به دلایل مختلف منجمله کاهش ریسک، برگزیدیم:

- بورس آمریکا و دیگر کشورهای صنعتی (سهام شرکت ها و صندوق های بزرگ و مطرح دنیا).

- بازار رمزارزها (کریپتوکارنسی) به عنوان یک بازار پر فراریت و نوپا.

- بازار کالا، شامل ارز و طلا فیزیکی و به صورت صندوق های سرمایه گذاری و به صورت خرید اینترنتی.

- بورس ایران شامل تمام بخش ها و صندوق ها و اوراق.

بازار املاک و مستغلات و دیگر بازارها موازی در کشور ایران در صورت دارا بودن سرمایه کافی قادر به افزودن به سبد سرمایه گذاری فعال خود هستید. به طور مثال اوراق منتشره برای املاک و مستغلات در حال شکل گیری… خوب همگان با توجه به ریسک سنجی آن، سرعت در نقد شدن، عدم کلاهبرداری و … می توانید به هر شکلی شما خریداری کنید. مهم این هست که حرکات موجود در یک بازار را بتوانید شکار کنید. حال این می تواند به شکل قراردادهای خرید و فروش تفاوت قیمت CFD یا اینکه به شکل فیزیکی خریداری کنید.

سود به تومان یا دلاری اهمیت چندانی برای ما ندارد. افزایش ستون دارایی الاخصوص دارایی مولد و افزایش در درآمد غیرفعال و جریان نقدینگی مهم است. یک بیتکوین شما به دو عدد بیتکوین تبدیل شود حائز اهمیت می باشد. یک خانه شما به دو خانه تبدیل گردد، شما ثروتمند واقعی هستید. پس ثروت واقعی باید هم افزایش در ارزش (+ قیمت یک دارایی) و افزایش در تعداد دارایی صورت بپذیرد.

- مرحله دوم: تخصیص سرمایه و خروج و ورود پول به هر بازار گام دوم برنامه ریزی ماست. این جریان نقدینگی بستگی به وضعیت هر بازار که دو حالت پیش روی ما قرار می دهد:

- ورود پول و تزریق نقدینگی به بازار

- خروج پول و نقد کردن معاملات

در ابتدا بیان گردید که ما سرمایه خود را به 5 قسمت تقسیم بندی می کنیم. به طور مثال اگر 100 میلیون پول دارا هستید، به 5 قسمت 25 میلیونی تقسیم می کنید. به هر بازار 25 میلیون (4 بازار در مرحله نخست) اختصاص می دهید و 25 میلیون نیز به صورت نقد حفظ می کنید (جهت شکار فرصت های غیر قابل پیش بینی و برنامه ریزی نشده)

اگر بازار در وضعیت مناسبی قرار داشته باشد، به آن پول واریز می کنیم. اگر وضعیت بد باشد از آن خارج می کنیم. حال با توجه به شدت وضعیت هر بازار که چه میزان خوب یا بد، می توان ارقام ورود و خروج متفاوت باشد.

مثال: ما به هر یک از 4 بازار در مرحله نخست 25 میلیون اختصاص داده ایم و با توجه به وضعیت هر یک رقمی را در آن وارد یا خارج می کنیم!

- بورس ایران وضعیت رکودی داراست. 60 درصد از 25 میلیون خارج و صرفاً 40 درصد پول را در آن نگه می داریم. یعنی 15 میلیون از این بازار خارج و صرفا 10 میلیون در آن نگه میداریم

- بازار رمز ارز وضعیت رکودی شدیدی داراست. 80 درصد از 25 میلیون خارج و 20 درصد پول را در آن نگه می داریم. یعنی 20 میلیون خارج از بازار کریپتو و فقط 5 میلیون در آن قرار می دهیم.

- بورس آمریکا وضعیت مناسبی داراست و 70 درصد از 25 میلیون را درون بازار و 30 درصد را بیرون قرار می دهیم. یعنی 17 میلیون و 500 تومان را در بازار حفظ میک نیم و تنها 7 و نیم میلیون تومان را در خارج از بازار قرار می دهیم.

- بورس ارز و طلا در وضعیت بسیار عالی قرار دارد. 85 درصد از 25 میلیون را در بازار و 15 درصد را خارج از بازار نگه می داریم. یعنی 21 میلیون و 250 تومان را در بازار میگذاریم و تنها 3 میلیون و 750 تومان را در خارج از بازار حفظ می کنیم.

پس با توجه به شرایط بازار ما باید سرمایه معقولی را در آن حفظ و خارج از آن قرار دهیم. چرا که با بهبود شرایط ما قادر به تزریق سرمایه به بازارها باشیم و حداکثر سود را ببریم. در این مدل استراژی در زمان های که بازارها در رکود به سر می برند، کمترین ضرر را متحمل شویم.

نکته کلیدی: ما در بازارهای رکودی بیشترین میزان سرمایه را وارد بازارها می کنیم. بازارهای که در رونق قرار دارند، هر لحظه ممکنه از رونق بیافتند و اینکه دارایی ها در قیمت های منصفانه ای جهت خرید قرار ندارد. پس ما در زمانی که بازارها در رکود و نا امیدی به سر می برند بذر خود را می کاریم و منتظر می نشینیم که بازار وارد دوره شکوفایی خود شود.

مرحله سوم: بعد از مرحله دوم که چه میزان سرمایه بایست به هر بازار اختصاص دهیم، به مرحله تبدیل می رسیم. تبدیل از گران به ارزان!

در هر بازار ما یک سری اقلام و دارایی را معامله می کنیم. بدون شک پس از مدتی این دارایی ها دچار افزایش در قیمت می شوند و ما باید آنها را نقد کنیم (آفست و خروج پول از معامله) و مجدد به سراغ دارایی های دیگری در آن بازار برویم که هنوز چندان افزایش قیمت را تجربه نکرده اند. به این کار پروسه تبدیل گران به ارزان گفته می شود.

در واقع ما خود تبدیل به پول هوشمند می شویم (اسمارت مانی Smart Money) و نیازی نیست که ابتدا افزایش در قیمت ها را مشاهده و سپس دنباله رو پول هوشمند باشیم. در واقع ما بذر خود را می کاریم و به انتظار رشد آن می نشینیم.

پس به طور خلاصه سه مرحله عبارتند از:

- مرحله نخست: ایجاد چرخ دنده ها (انتخاب بازارها)

- مرحله دوم: میزان تخصیص سرمایه به بازارها با توجه به وضعیت کلی آنها

- مرحله سوم: تبدیل معاملات و دارایی ها از گران به ارزان

برای تکمیل هرچه بیشتر این مبحث در قسمت چهارم ایجاد سبد سرمایهگذاری با ما همراه باشید.