الگو هارمونیک

January 12, 2024

به دلیل ارزشمندی تکنیک های ارایه ای توسط جناب درک هابز در زمینه الگو هارمونیک ما در این مقاله به بررسی آنها می پردازیم. درک هابز تکنیک های فیبوناچی و الگوهای هارمونیک را به صورت استراتژی های متعددی در آورده است.

درک هابز در کتاب خود ده استراتژی داراست که سه تای آنها به دلیل مشابهت با سایر تکنیک ها در این مقاله بحث نخواهد شد و هفت استراتژی باقیمانده به صورت کامل مورد بررسی قرار می گیرد. آقای هابز به صورت کاملا سیستماتیک روش ها را توضیح داده اند، که مزیت مناسب سبک معاملاتی الگو هارمونیک ایشان محسوب می گردد.

آنچه در این مقاله میخوانید:

استراتژی اول الگو هارمونیک هابز: ترند تریگر

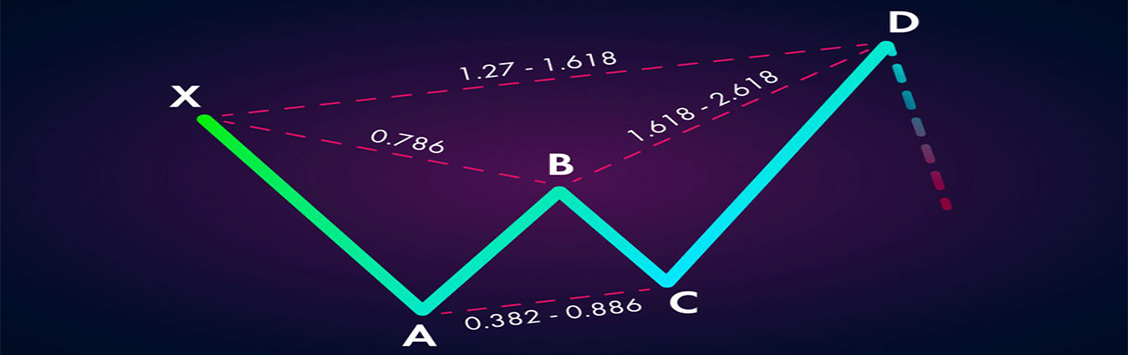

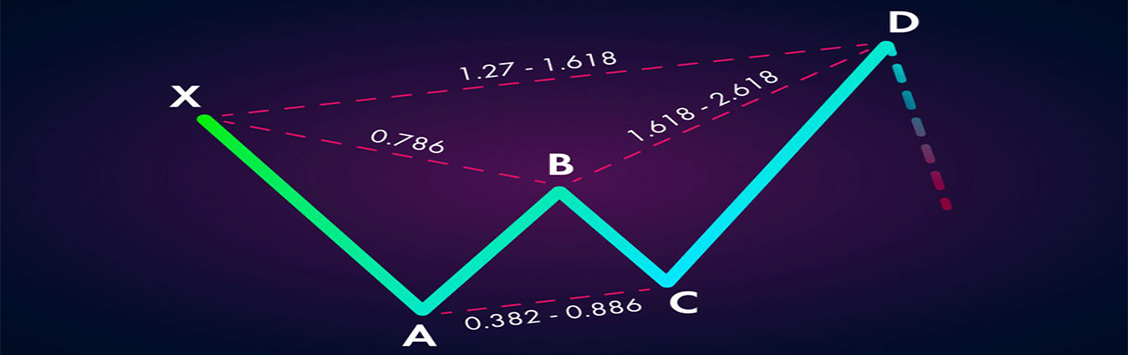

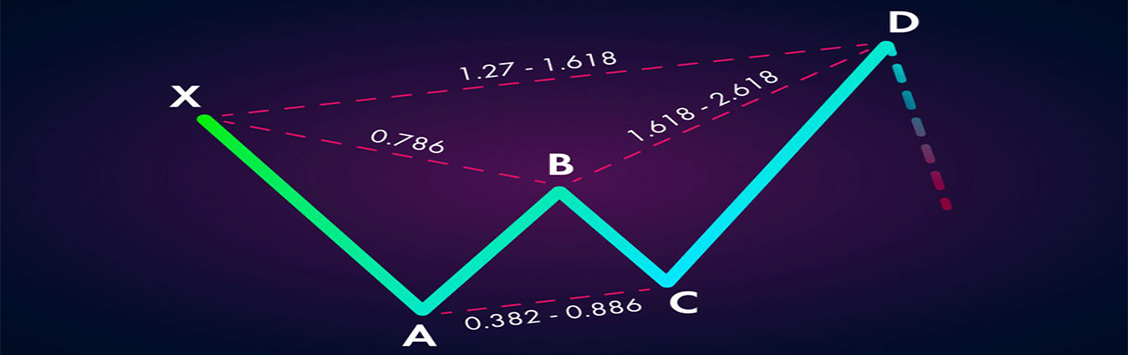

نام دیگر این استراتژی، استراتژی ورود به روند ها یا همان پترن های TTS مخفف Trend Trigger System می باشد. این استراتژی اصطلاحا یک استراتژی دنباله رو روند یا Trend Follower می باشد. به طور کلی در این استراتژی پس از تثبیت یک روند، هم جهت با جهت روند و در انتهای کارکشن ها اقدام به گرفتن پوزیشن می نماییم.

روش کار و مراحل مختلف استراتژی ترند تریگر:

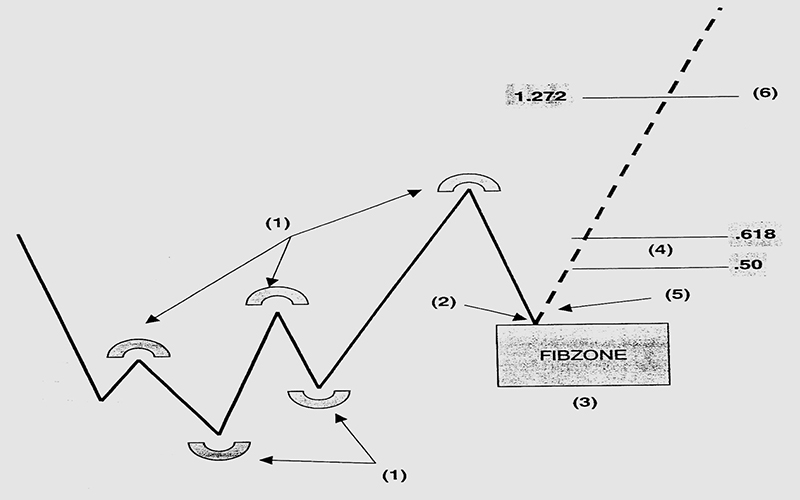

استراتژی ترند تریگر بر مبنای شناسایی یک روند و سپس ورود هم جهت به آن در انتهای یک کارکشن می باشد. مراحل کلی آن برای یک مثال از بازار صعودی به شرح زیر می باشد:

1- در اولین گام برای یک روند صعودی حداقل نیاز به دو HH یا Higher High و یک HL یا Higher Low داریم.

2- زمانی که ساختار بخش اول شکل گرفت، تکنیک های فیبوناچی را بر روی این سویینگ های واضح پیاده می کنیم تا بدین وسیله کلاستر اصلی یا همان فیبو زون بدست آید.

در این روش تکنیک های فیبوناچی برای کسب فیبو زون باید بر روی همان هایر های ها (سقف های بالاتر) و هایر لو ها (کف های بالاتر) پیاده شوند نه سایر سویینگ های موجود در چارت.

3- سپس در این ناحیه و زون دنبال تریگر ورود به بازار می گردیم و یک پندینگ اردر از جنس بای استاپ می گذاریم.

4- استاپ اولیه پوزیشن چند پیپ پایینتر از ناحیه کلاستر یا فیبو زون می باشد.

رعایت ریسک منیجمنت با توجه به میزان استاپ لاس بسیار اهمیت دارد. و در صورتی که زون به دست آمده استاپ بزرگی را به شما تحمیل می کند، باید با لات کمتری وارد شوید و یا اینکه صبر نمایید تا کارکشن قیمتی بیشتر در این کلاستر نفوذ نماید.

5- تارگت اولیه برابر با فیبوناچی ریتریسمنت 50 تا 62 درصد بازوی آخر می باشد.

6- تارگت نهایی برابر با فیبوناچی اکستنشن 127 بازوی آخر می باشد.

بهتر که پس از رسیدن به تارگت اولیه و نهایی به جای بستن پوزیشن از تریلینگ استاپ کندلی استفاده نماییم تا در صورت قوی بودن آن ترند سود بیشتری بدست آوریم.

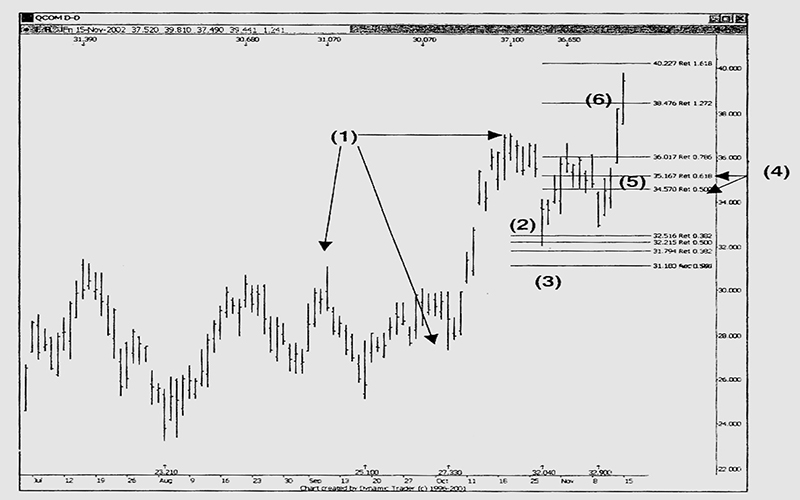

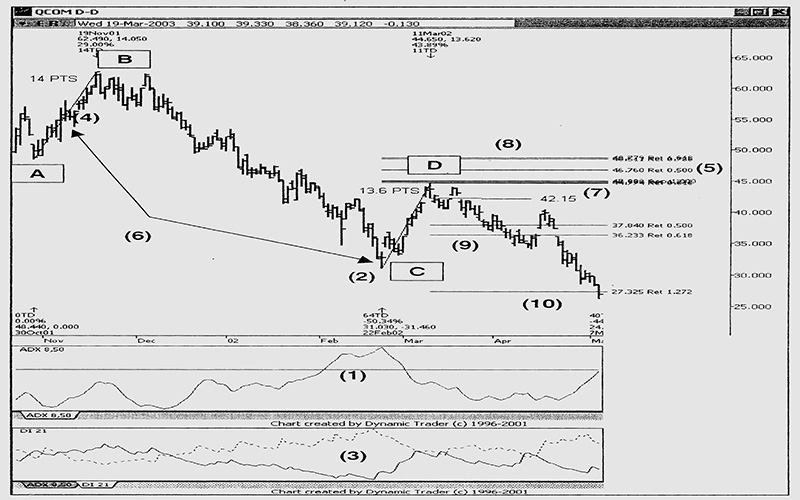

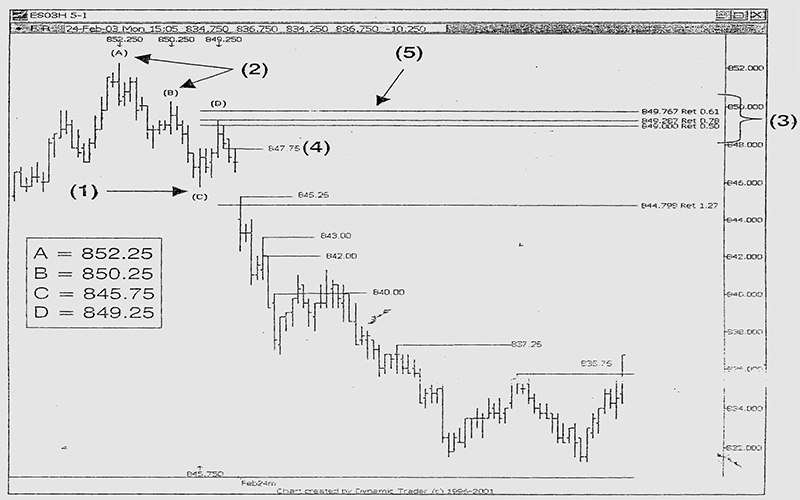

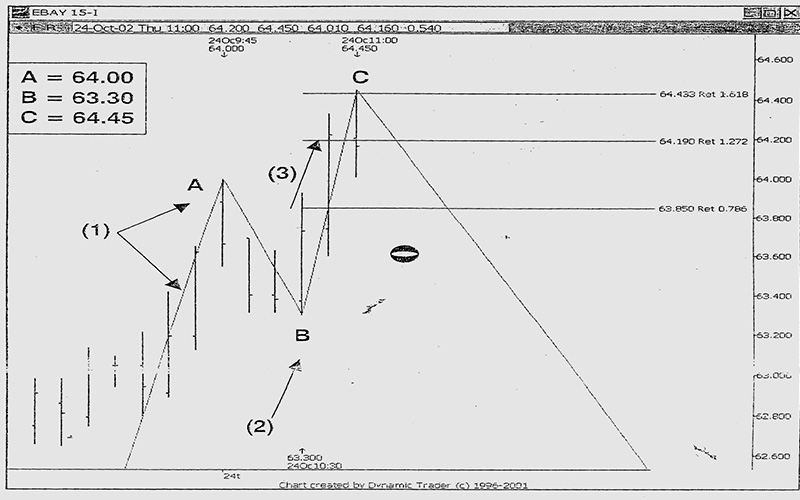

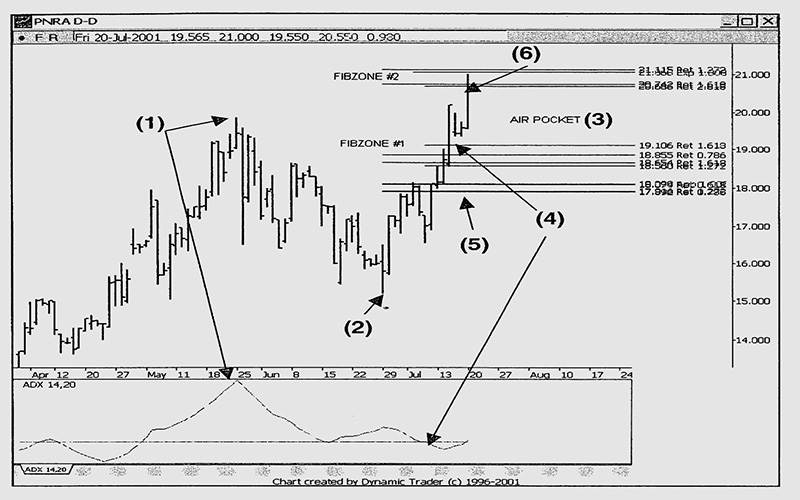

تصویر زیر نمونه ای از روش ترند تریگر در یک بازار صعودی می باشد.

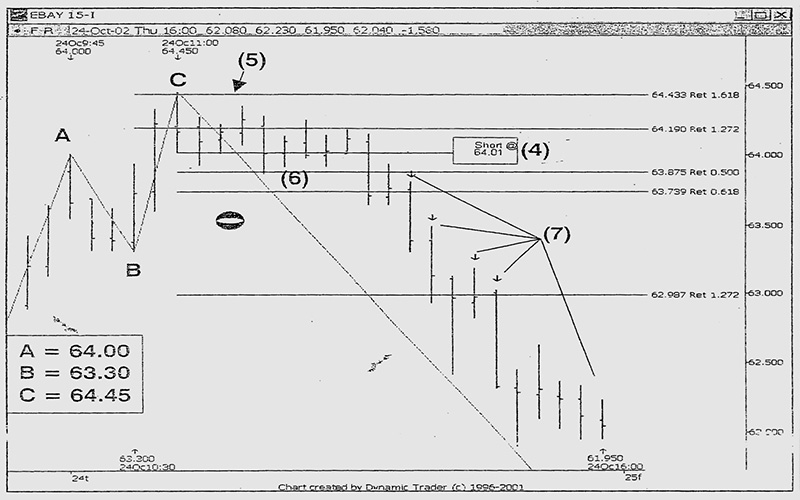

تصویر زیر نمونه ای دیگر از روش ترند تریگر در یک بازار صعودی می باشد.

همانطور که در تصویر دیده می شود بر مبنای نقاط هایر های و هایر لو شناسایی شده اقدام به ترسیم تکنیک های ریتریسمنت و پروجکشن نموده ایم. پروجکشن 100 در اینجا اهمیت کلیدی دارد.

در ادامه مقالات تحلیل تکنیکال نحوه شناسایی سویینگ ها و پیوت های ماژور و مینور در سایت آرون گروپس قادر به دنبال کردن هستید.

تصویر فوق نمونه ای دیگر از روش ترند تریگر و این بار در یک بازار نزولی می باشد.

نکات مهم پیرامون روش ترند تریگر

1. اگر کلاستر فیبو زون بسیار بزرگ و استاپ لاس زیادی را به تریدر تحمیل نمود، راه حل اینکه در آن لحظه حتی در صورت شکل گیری تریگر ترید نکنیم. و اجازه تداخل قیمت به اندازه کافی در فیبو زون دهیم. راه حل دیگر کاهش حجم معامله برای آن ترید می باشد. و یا اینکه در چنین شرایطی اصلا ترید انجام ندهیم.

2. وقتی که قیمت به تارگت اولیه ما رسید، نیمه اول پوزیشن را بسته و نیمه دوم را ریسک فری می نماییم. به این حرکت اصطلاحا Break Even نیز گفته می شود. البته باید در نظر داشت که برک ایون کردن پوزیشن گاها ممکنه باعث گردد تا استاپ ما بر روی نقطه ورود با یک شادو خبری بخورد و سپس مجددا روند خود را طی نماید. تصمیم در اینگونه مواقع به روحیه و سبک کار تریدر وابسته می باشد. (استاپ نزدیک به قیمت نیز، مشکلات خاص خود را دارد.)

3. می توان پس از رسیدن به تارگت اولیه به جای بستن نیمی از پوزیشن اقدام به تریلینگ استاپ به سبک کندل به کندل نمود.

4. اگر پس از گذشت چندین کندل (هفت یا هشت عدد) بازار همچنان ساید باقی ماند و تارگت ها زده نشد بهتر است ولو با ضرری اندک از بازار خارج شوید. چرا که اصولا وقتی بازار به این کلاسترهای قوی برسد باید از خود واکنش سریع نشان دهد و حرکت رنج آن نشان دهنده وجود عاملی غیر تکنیکال در پشت پرده می باشد.

5. با توجه به اینکه این استراتژی یک استراتژی دنباله رو روند می باشد و در نتیجه در ترند های پرقدرت شانس موفقیت بیشتری دارد می توان از اندیکاتور کمکی ADX با پریود 14 و خط 20 یا بیشتر، برای شناسایی قدرت روند استفاده نمود. در روش رفلکشن هابز بیشتر در مورد این اندیکاتور توضیح داده خواهد شد.

6. از دیدگاه الیوتی به کارگیری این استراتژی در صورتی که در انتهای موج دو و یا دو از سه، شانس موفقیت بسیار بالاتری دارد.

بیشتر بخوانید: الگوهای هارمونیک در فارکس

استراتژی دوم الگو هارمونیک هابز: سیمتری پیشرفته یا رفلکشن

روش سیمتری در الگو هارمونیک هابز یا Reflection مشابه روش خانم برودن می باشد با این تفاوت که این روش قابل استفاده در تایم فریم های بالا است.

جهت یاد آوری، مراحل چهار گانه استفاده از روش سیمتری در سبک خانم برودن به طور اختصار عبارت بودند از:

1- تشخیص جهت روند و اینکه بدانیم که آیا روند صعودی است یا نزولی. تشخیص جهت روند از طریق شناسایی هایرهای و هایر لو ها ( HH و HL) برای یک روند صعودی و لور لو و لور های ها ( LH و LL) برای یک روند نزولی میسر می باشد.

2- حال باید نسبت به شناسایی کارکشن های واضح روند اقدام نماییم.

3- بر روی حرکات مقطعی خلاف جهت روند (کارکشن ها) تکنیک فیبوناچی پروجکشن با نسبت 100 را پیاده می کنیم.

4- کلاستر حاصله از اعمال این پروجکشن ها شانس بسیار بالایی برای موفقیت تحلیل دارد.

نکته کلیدی: خانم برودن در تایم فریم های پایین از اندیکاتور CCI استفاده می کنند. اما برای تایم فریم های بالا فیلتری ارایه نکرده اند. آقای هابز در تایم فریم های بالا از اندیکاتور ADX استفاده می کنند که نشان دهنده قدرت روند است.ADX مخفف Average Directional Index می باشد.

اصولاً به دلیل خواص ذاتی تقارن، استراتژی هایی که بر اساس سیمتری و پروجکشن های 100 شکل می گیرند، استراتژی های بسیار قدرتمندی هستند. در این راستا به زودی دوره الیوت هارمونیک نیز در سایت آرون گروپس منتشر خواهد شد.

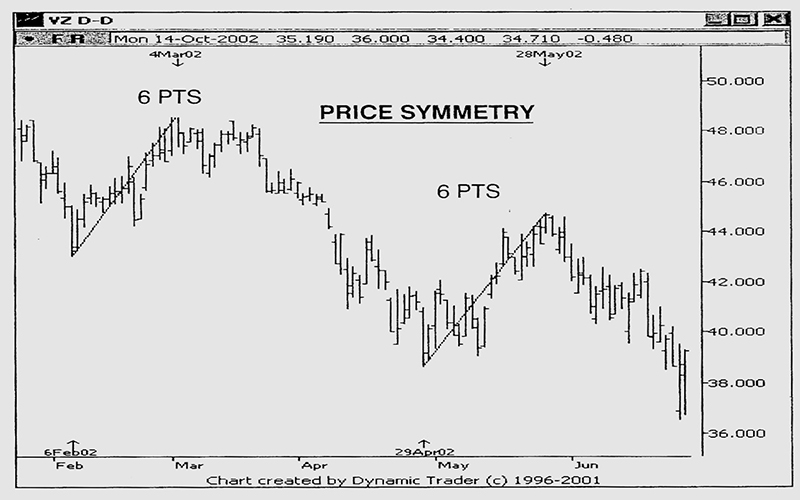

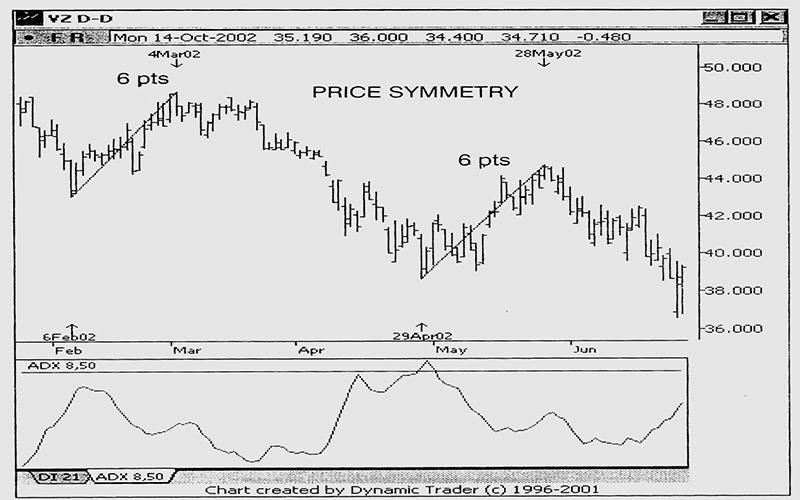

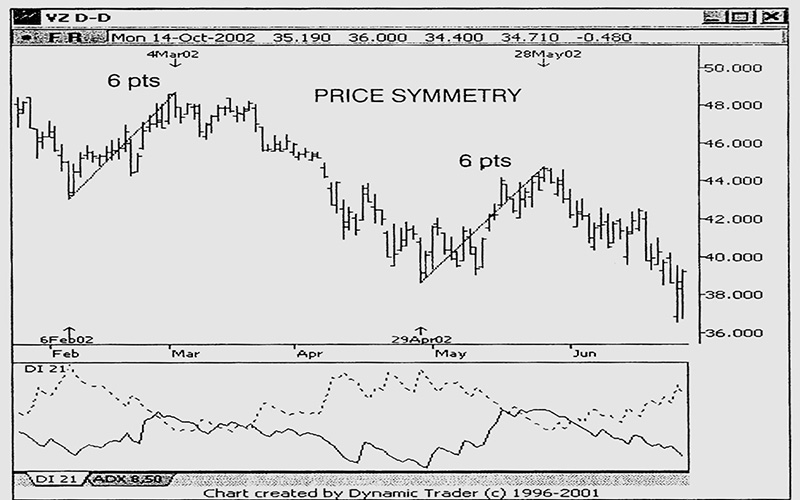

تصویر فوق نشان دهنده سیمتری قیمتی است. در سیمتری قیمتی میزان حرکت از لحاظ قیمتی یکسان می باشد.

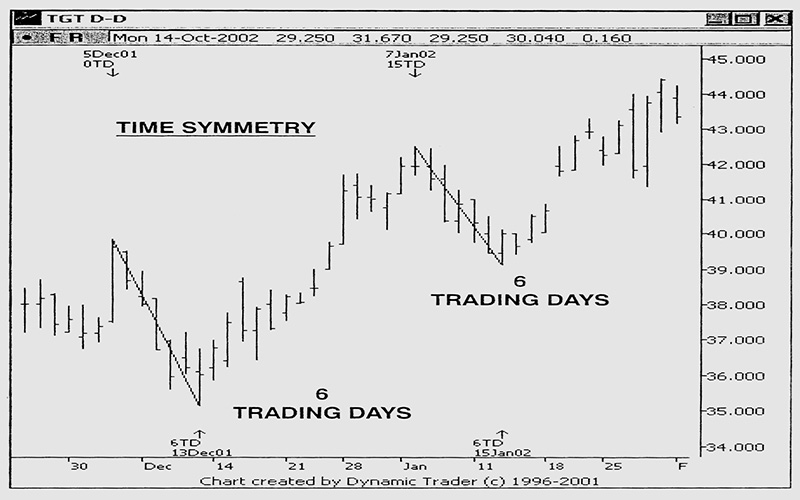

تصویر فوق نشان دهنده سیمتری زمانی است. در سیمتری زمانی میزان حرکت از لحاظ زمانی یکسان می باشد.

همانگونه که گفته شد سیمتری ها دو دسته هستند: سیمتری قیمتی و سیمتری زمانی. سیمتری های قیمتی کاربرد بسیار دارند. سیمتری های زمانی هر چند بسیار ارزشمند می باشد و بروز همزمان آن با سیمتری قیمتی بر اعتبار آن الگو می افزاید اما در بازار فارکس کمتر شاهد شکل گیری آن هستیم. در نتیجه یک تحلیل قدرتمند حتما و الزاما نیازی به تایید سیمتری زمانی ندارد.

در این تصویر شکل کلاسیک اندیکاتور ADX را ملاحظه می کنید. مشکل مهم این اندیکاتور اینکه جهت روند را به ما نشان نمی دهد و تنها نشان دهنده قدرت روند است. در حالت کلی هر چه عدد ADX بیشتر باشد به این معنی است که آن روند قدرت بیشتری دارد.

نکته کلیدی: اندیکاتور های حجمی یا Volume Indicators نشان دهنده حجم معاملات درگیر در بازار می باشند، منتها در فارکس به دلیل بزرگ بودن بیش از حد بازار نمی توان به آمار داده شده توسط این اندیکاتور ها که صرفا آمار مشتری های آن بروکر خاص است تکیه نمود. خوشبختانه، ترکیب اندیکاتور ADX با DI به عنوان جایگزینی مناسب، این نقیصه مهم در بازار فارکس را تا حد زیادی برطرف نموده است.

در تصویر فوق اندیکاتور DI را ملاحظه می کنید که جهت روند را مشخص می سازد و ترکیب آن با اندیکاتور ADX باعث می گردد تا همزمان قدرت و جهت روند را بتوانیم در اختیار داشته باشیم. در روش آقای هابز از پارامتر 21 این اندیکاتور استفاده می کنیم.

در اندیکاتور ADX پارامتر بین عدد صفر تا صد متغیر است. در حالت کلی هر چه این عدد بیشتر باشد نشان دهنده قدرت بیشتر روند است. به طور مثال اگر پارامتر آن زیر عدد 20 باشد عملا به این معنی است که با یک حرکت بسیار ضعیف روبرو هستیم و زمانی که این پارامتر بالای 35 باشد یعنی با یک ترند قدرتمند روبرو هستیم. اگر این پارامتر بالای 60 باشد نشان دهنده آن است که در انتهای آن روند قرار گرفته ایم و به زودی روند به پایان می رسد و در نتیجه می توان منتظر بازگشت روند بود. به طور کلی این پارامتر اگر بالای عدد 25 باشد یعنی ترند داریم و این بدان معنی است که به طور مثال اگر پارامتر 38 را داشته باشیم باید فعلا در بازار باقی بمانیم و پوزیشن خود را زود و با شودی پایین نبندیم.

نکته کلیدی: اندیکاتور ADX نقش مکمل دارد و استفاده از آن به تنهایی به عنوان سیگنال ورود اشتباه می باشد.

اندیکاتور ADX در تایم فریم های بالا و تایم فریم های معتبر تر بسیار عالی جواب می دهد. (حداقل فریم یکساعته). در روش تحلیلی آقای هابز از پارامتر 8 اندیکاتور ADX و گاهی از پارامتر 14 آن استفاده می گردد. معمولا از پارامتر 8 برای تایم فریم های بزرگ تر و از پارامتر 14 برای تایم فریم های کوچک تر استفاده می گردد. همچنین در این روش از سطوح 20 و 50 این اندیکاتور استفاده می گردد.

اگر میزان اندیکاتور ADX از خط 50 بالاتر برود به معنی انتهای روند فعلی می باشد. در این حالت معمولا با یک کارکشن مقطعی طرف هستیم که می توان از انتهای آن، برای گرفتن ادامه روند قبلی استفاده نمود.

بیشتر بخوانید: الگو های هارمونیک مهم که هر تریدری باید بشناسد

نحوه کار با اندیکاتور DI

این اندیکاتور جهت ترند را به ما نشان می دهد. که ترکیب آن با اندیکاتور ADX ابزاری قدرتمند را در اختیار تریدر قرار می دهد. دو خط و پارامتر در این اندیکاتور وجود دارد که خط نقطه چین نشان دهنده –DI و خط پیوسته نشان دهنده +DI می باشد. هر کدام از این دو خط که به طور قاطع بالای دیگری قرار داشته باشد تعیین کننده جهت روند است. اگر خط نقطه چین یا –DI به طور قاطع بالا تر باشد با یک روند نزولی طرف هستیم و اگر خط پیوسته یا +DI به طور قاطع بالاتر باشد با یک روند صعودی طرف هستیم.

در جاهایی که دو خط با یکدیگر در گیر و نزدیک به یکدیگر هستند و دایما تلاقی دارند، عملا جهت بازار دقیقا مشخص نیست. در این حالت ممکن است در انتهای یک کارکشن باشیم و به همین دلیل بازار برای مدتی ساید گشته است.

نکته کلیدی: در روش تحلیلی این سیستم از قاعده کراس خطوط –DI و +DI جهت ورود به پوزیشن استفاده نمی گردد.

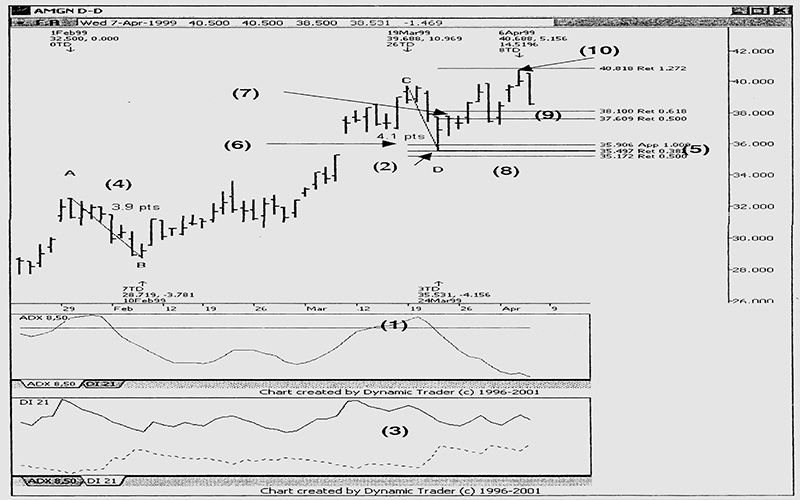

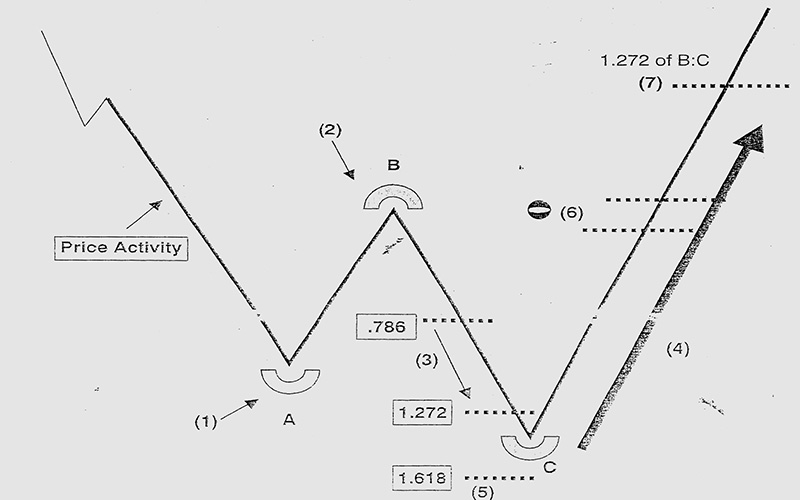

روش کار و مراحل مختلف استراتژی رفلکشن

مراحل مختلف این استراتژی برای یک بازار صعودی به شرح زیر می باشد:

1- میزان اندیکاتور ADX با پارامتر 8 می بایستی بالای خط 50 این اندیکاتور قرار گرفته باشد.

2- بعد از اینکه شرایط مرحله قبلی ایجاد گردید، حال منتظر می مانیم تا یک سقف جدید یا یک Higher High تثبیت گردد. در روش الگو هارمونیک هابز کافیست این کندل نسبت به دو کندل طرفین خود سقف جدید زده باشد.

3- پس از تثبیت نقطه C یا همان سقف جدید، حال به شرایط اندیکاتور DI نگاه می اندازیم. +DI می بایستی بالاتر از –DI قرار گرفته باشد.

4- حال شروع به بررسی سیمتری قیمتی و زمانی بر اساس نقاط A، B و C می نماییم.

5- کلیه تکنیک های فیبوناچی را بر روی این سه نقطه (سویینگ های اصلی) پیاده می کنیم تا بدین ترتیب کلاستر محتمل برای انتهای کارکشن بدست آید.

6- در این کلاستر به دنبال تریگری مناسب می گردیم تا در بالای آن اقدام به گرفتن یک پندینگ اردر یا بای استاپ نماییم.

7- استاپ لس اولیه پوزیشن چند پیپ پایینتر از کلاستر حاصله می باشد.

8- تارگت اولیه و ثانویه برابر ریتریسمنت های 50 تا 62 و 127 موج کارکشن CD می باشد.

9- پس از رسیدن به تارگت اولیه می توان نیمه اول پوزیشن را بست و نیمه دوم را ریسک فری نمود.

نکته کلیدی: بارها اتفاق می افتد که پس از بازگشایی اردر، روند قیمت به تارگت اولیه می رسد اما در رسیدن به تارگت ثانویه ناتوان می ماند و در نتیجه برمیگردد و استاپ ما را می زند. به همین دلیل آقای هابز ترجیح می دهد به صورت دو پوزیشنه ترید نماید و همزمان با بستن نیمه اول در تارگت اولیه، نیمه دوم را ریسک فری کند. هرچند گاهی اوقات این کار باعث می گردد تا با یک شادو به سادگی از بازار خارج شویم و سپس روند به مسیر اصلی خود ادامه می دهد و تارگت نهایی را می زند. به هر حال این ذات بازار است که هیچ چیز آن به طور صد در صد قابل پیش بینی نمی باشد. اما همیشه ضرر کمتر کردن در این بازار اصلی مهمتر از سود بیشتر کردن است.

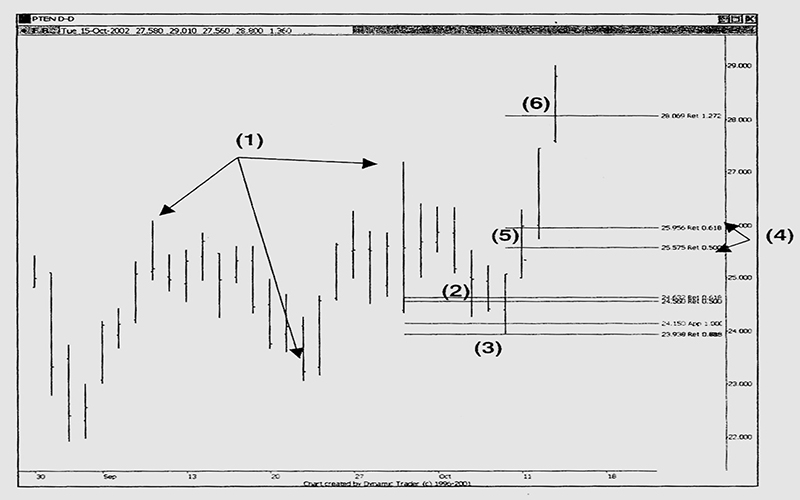

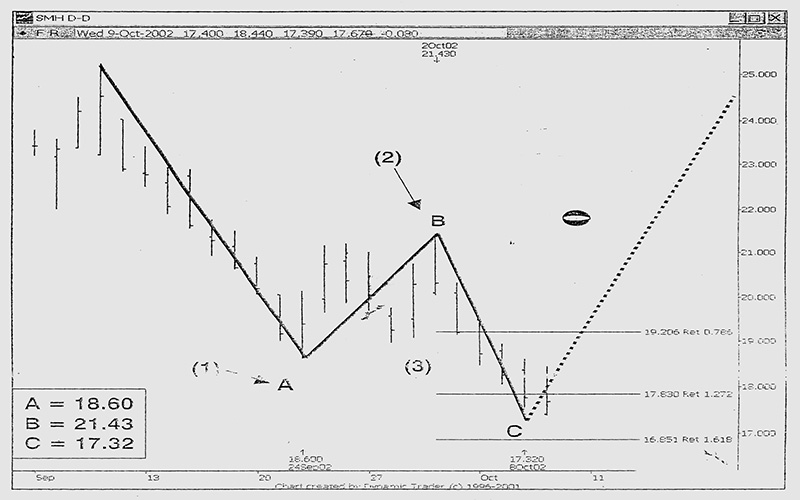

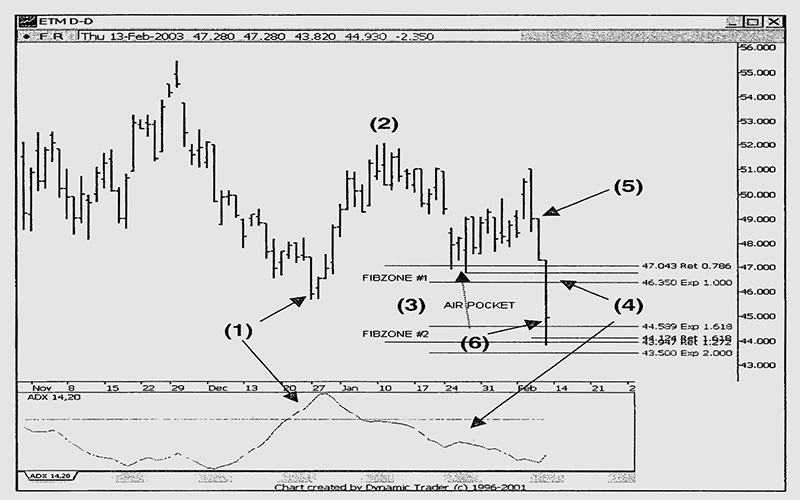

در تصویر زیر مثالی از روش رفلکشن در یک بازار نزولی را شاهد هستید.

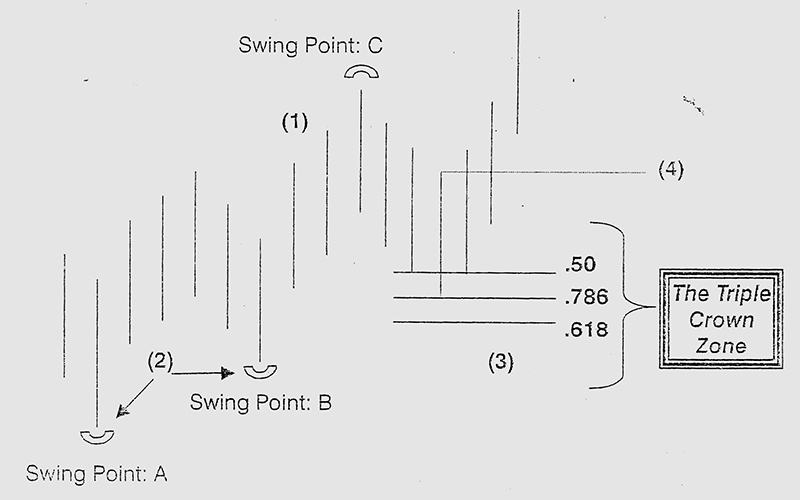

استراتژی سوم الگو هارمونیک هابز: (تاج پادشاهی) یا Triple Crown

این روش بدون تردید بهترین روش الگو هارمونیک هابز و گل سرسبد استراتژی های ارایه شده توسط اوست. کلاستری که توسط این روش بدست می آید، بسیار بسیار قدرتمند می باشد.

روش کار: استراتژی تریپل کراون در عین سادگی بسیار قدرتمند می باشد. برای تحلیل بر اساس این روش به سه نقطه کلیدی نیاز داریم. به طور مثال در یک روند صعودی به یک سقف نزدیک به روند جاری قیمت و دو کف اصلی ما قبل آن نیاز داریم. روش کار به این صورت است که ریتریسمنت های AB و BC را ترسیم می کنیم. در صورتی که نسبت ریتریسمنت 79 از BC بین دو نسبت 50 و 62 ریتریسمنت AB قرار بگیرد، کلاستر قدرتمند این روش شکل گرفته است و با مشاهده تریگر کندلی در این ناحیه اقدام به خرید مجدد می نماییم. سایر موارد این استراتژی مشابه استراتژی های گذشته هابز می باشد.

بیشتر بخوانید: آشنایی با الگوهای هارمونیک – الگو پروانه

روش کار و مراحل مختلف استراتژی تریپل کراون

مراحل مختلف این استراتژی برای یک بازار صعودی به شرح زیر می باشد:

1- ابتدا باید در انتظار شکل گیری و تثبیت یک سقف جدید شویم. (در روش آقای هابز زمانی سقف تثبیت می گردد که دو کندل طرفین کندل سقف از آن کوتاه تر باشند)

2- شناسایی دو کف اصلی قبلی

3- حال ریتریسمنت های 50 و 62 کف اول را ترسیم می کنیم و ریتریسمنت 79 کف دوم را نیز رسم می کنیم. نسبت 79 حتما می بایستی فیمابین دو نسبت 50 و 62 قرار گیرد، وگرنه این روش Triple Crown نیست.

4- در محدوده کلاستر شکل گرفته شده در انتظار تریگر می مانیم.

5- استاپ اولیه چند پیپ پایینتر از کلاستر می باشد.

6- تارگت اولیه مورد نظر اکستنشن 127 آخریم موج یا همان CD می باشد. ترجیحا با رسیدن قیمت به این منطقه شروع به تریلینگ استاپ کندلی می نماییم.

7- در این سبک نیز پس از رسیدن به تارگت اولیه، نیمی از پوزیشن را می بندیم و نیمه دیگر آنرا Break Even می کنیم.

8- در تریلینگ استاپ به سبک کندلی به یاد داشته باشید که بعد از رسیدن به تارگت تعیین شده، با تشکیل و تثبیت هر کندل جدید تنها در صورتی استاپ را به زیر آن منتقل می نماییم که آن کندل سقف جدیدی را ثبت کرده باشد، در غیر این صورت باید منتظر کندل های بعدی بمانیم تا سقف جدیدی ثبت نماید و یا اینکه روند برگردد و آخرین استاپ ما را می زند.

نکته کلیدی: یک روش مناسب دیگر برای تریلینگ استاپ استفاده از مویینگ قرمز رنگ الیگیتور می باشد. بدین ترتیب که با پایان قیمت هر کندل استاپ به یک پیپ پایینتر (مثال صعودی) از مویینگ قرمز رنگ جابجا می گردد.

نکته کلیدی: در الیوت با وضعیت هایی روبرو هستیم که هرچند ترند قدرتمندی شکل می گیرد، اما ساختار های واضحی ندارد. این گونه وضعیت ها خصوصا در ارز ین یا USDJPY زیاد پیش می آید بدین نحو که ریتریسمنت ها بسیار کوچکی بر روی نسبت های 23 و 38 می سازد و مجددا روند خود را طی می کند. مشکلی که پیش می آید این است که به دلیل عدم وضوح ساختارهای داخلی مشخص نیست که چه زمانی این موج به پایان می رسد. در اینگونه موارد به طور کلی استفاده از تکنیک های فیبوناچی و استراتژی های آن مکمل بسیار خوبی برای آن الیوت مبهم به شمار می روند، البته مشروط به اینکه سویینگ های واضحی داشته باشیم.

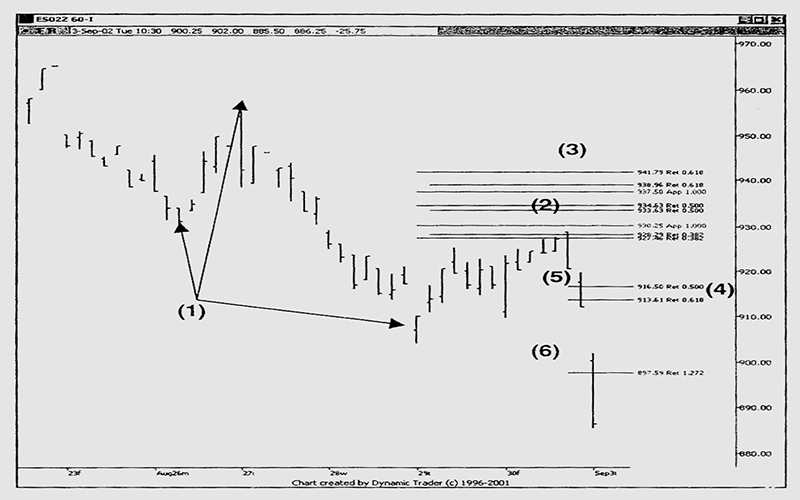

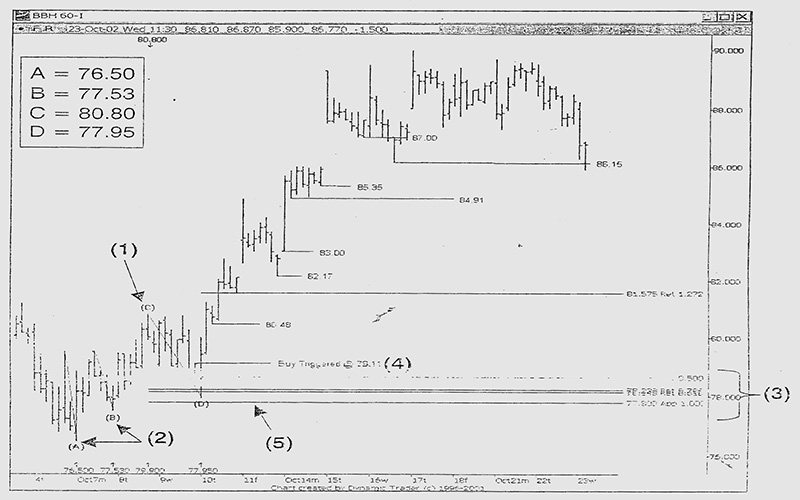

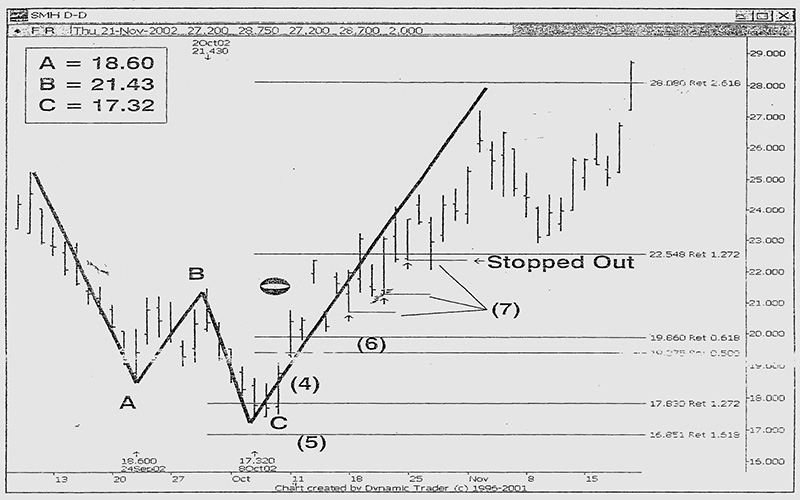

تصویر فوق مثالی از روش قدرتمند Triple Crown می باشد.

علیرغم اینکه کلاستر این استراتژی به خودی خود بسیار قدرتمند است، در شکل فوق یک پروجکشن 100 نیز به این کلاستر اضافه شده است که قدرت آنرا دو چندان می سازد. (تایید روش سیمتری)

کلاستر این استراتژی بسیار قدرتمند است و روند قیمت باید بلافاصله به آن واکنش نشان دهد. اگر قیمت به این کلاستر رسید و مدت زمان زیادی در محدوده این کلاستر به حالت رنج در آمد، باید به آن مشکوک شد.

اگر این کلاستر قدرتمند با یک کندل قاطع شکسته شود عملا نشان دهنده یک ترند قوی در همان جهت شکسته شدن کلاستر می باشد که درک آن بسیار اهمیت دارد.

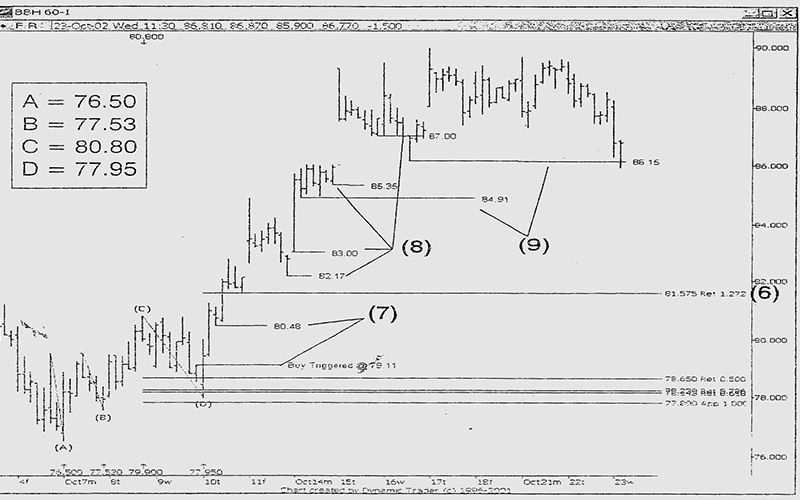

تصویر فوق ادامه مثال قبلی از روش Triple Crown می باشد.

مثال دیگر از همان روش را و این بار در یک بازار نزولی، شاهد هستیم.

دلایل علاقه زیاد هابز به این استراتژی

1- ریسک پوزیشن همواره مشخص و معمولا استاپ لس اولیه کوچکی دارد.

2- وقتی این استراتژی شکل می گیرد بسیار قدرتمند است. به خصوص اگر به جای بستن پوزیشن در تارگت استراتژی تریلینگ استاپ را پیاده سازیم.

3- روش کار با آن بسیار راحت است. صرفا نیاز به شناسایی سویینگ ها و ترسیم دو تکنینک ریتریسمنت دارید.

4- این روش با بسیاری از پترن های کلاسیک همخوانی دارد. (پترن های کلاسیک مورد بحث مقاله نمی باشند)

استراتژی چهارم الگو هارمونیک هابز: حمله کوسه، Shark Attack

این استراتژی نیز یک استراتژی ساده بر مبنای تکنیک فیبوناچی اکستنشن می باشد.

نکته در آن است که تفاوت آن با یک اکستنشن ساده تمرکز بر روی نسبت 79 درصد فیبوناچی است. برای آنکه با احتمال بالا با یک پترن حمله کوسه برخورد نماییم، می بایستی نسبت 79 درصد ریتریسمنت با یک کندل قاطع شکسته شود. معمولا شکست قاطعانه نسبت 79 درصد باعث می گردد در غالب موارد روند قیمت تا اکستنشن 127 و 162 پیش می رود و در این ناحیه می بایستی به دنبال تریگر باشیم.

تصویر زیر مثالی از یک بازار صعودی برای استراتژی Shark Attack می باشد.

نکته کلیدی: در اکثر روش های هابز ایشان تارگت اولیه را نسبت های 50-62 درصد ریتریسمنت آخرین بازو در نظر می گیرند. در بازار فارکس می توان این فاصله را با استفاده از نسبت های 62-79 ریتریسمنت آخرین بازو بهینه نمود.

روش کار و مراحل مختلف استراتژی شارک اتک

مراحل مختلف این استراتژی برای یک بازار صعودی به شرح زیر می باشد:

1- ابتدا آخرین کف و سقف اصلی بازار یا همان نقاط A و B شناسایی می گردند.

2- حال ریتریسمنت 79 این بازو را ترسیم می کنیم. در صورتی که روند قیمت به صورن قاطعانه این نسبت را بشکند، نشانه هایی از بوجود آمدن پترن حمله کوسه در آینده ای نزدیک است.

3- حال اکستنشن های 127 و 162 این بازو را ترسیم نموده و منتظر می مانیم تا قیمت وارد این محدوده گردد. در این محدوده به دنبال تریگر برای ورود به بازار بر اساس پترن Shark Attack هستیم.

4- استاپ لاس اولیه چند پیپ زیر اکستنشن 162 می باشد.

5- تارگت اولیه برای نیمه اول پوزیشن، در محدوده نسبت های ریتریسمنت 50 تا 62 موج BC خواهد بود.

6- تارگت نهایی برای نیمه دوم پوزیشن نسبت فیبوناچی اکستنشن 127 موج BC می باشد. در این نقطه می توان ترجیحا پس از رسیدن به تارگت از تریلینگ استاپ به سبک کندلی استفاده نمود و بلافاصله از پوزیشن خارج نشد.

نکته کلیدی: اگر تارگت اولیه بسیار نزدیک به نقطه ورود ما باشد و خروج و یا ریسک فری کردن پوزیشن در آن نقطه کار معقولانه ای نباشد، فقط از تارگت نهایی استفاده می کنیم. البته می توان از عدد ثابت 50 پیپ سود نیز به عنوان تارگت اولیه و نقطه ریسک فری کردن نیمه دوم پوزیشن استفاده نمود.

تصویر زیر ادامه مثال قبلی از یک بازار صعودی برای استراتژی Shark Attack می باشد.

نکته کلیدی: نسبت های فیبوناچی ریتریسمنت 62 و 79 و همچنین فیبوناچی اکستنشن 162 را باید بسیار زیاد در بازار فارکس زیر نظر داشت. حتی اگر ساختار الیوتی واضح نباشد در بسیاری از موارد شاهد واکنش قیمت به این سه نسبت بسیار مهم و کلیدی هستیم.

پترن شارک اتک در هر ناحیه ای از یک ترند امکان شکل گیری دارد اما از جنبه الیوتی در انتهای موج سه و پنج شانس وقوع بسیار بالاتری دارد.

اصولا برای یک الیوت کار روش بهینه این است که حتی در کار کردن با سایر سبک ها و پترن های گوناگون ،تارگت های خود را بر مبنای اهداف الیوتی تعیین نماید.

تصاویر زیر مثالی از یک بازار نزولی برای استراتژی Shark Attack می باشد.

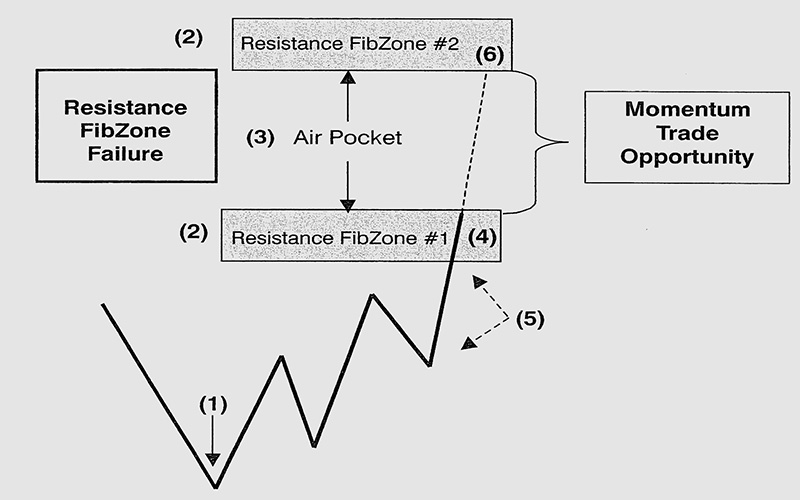

استراتژی پنجم الگو هارمونیک هابز: بسته های هوایی یا Air Pockets

این استراتژی هابز، بر خلاف استراتژی های دیگر بر اساس ترید در فاصله بین کلاسترها می باشد. بدین معنی که در سایر روش ها، روش ترید به این صورت است که به کلاستر که می رسیم منتظر مشاهده تریگر می شویم و سپس با فرض به اتمام رسیدن روند، خلاف جهت روند بازار پوزیشن می گیریم. اما در این روش, به انتظار شکستن کلاستر اول هستیم. سپس در صورتی که بین دو کلاستر اصلی فضای قابل تریدی موجود باشد اقدام به ترید هم جهت با روند مارکت می کنیم.

پس در حالت کلی این استراتژی:

1- برای فاصله بین دو کلاستر اصلی است و استراتژی بر مبنای ترید بین کلاستر هاست.

2- برای حالاتی است که فاصله کلاستر ها از هم نسبتا مناسب و معقول باشد.

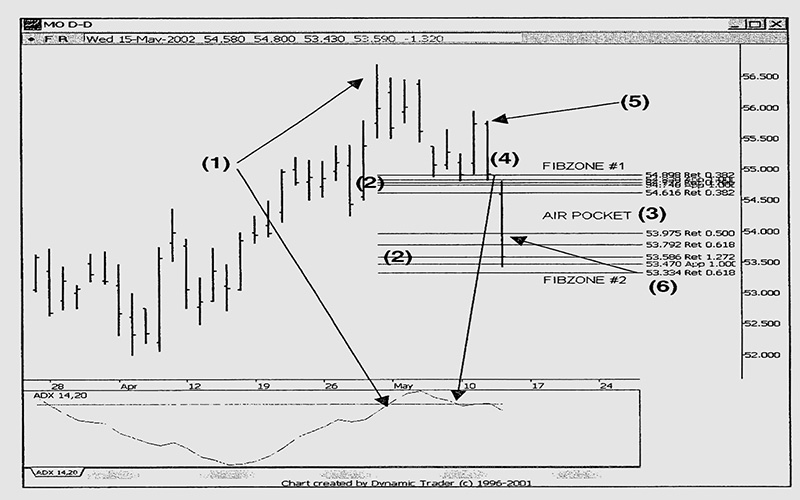

این استراتژی هابز مخصوص تایم فریم های بزرگ و مخصوصا تایم فریم دیلی می باشد و در تایم فریم های کوچک کارآیی ندارد. دلیل آن این است که در فریم های کوچک فاصله بین دو کلاستر اصلی کم بوده و ارزش ترید کردن ندارد.

هرچه تایم فریمی بزرگ تر باشد آن تایم فریم اعتبار بالاتری دارد و کندل های آن از تثبیت بیشتری برخوردار هستند. همواره به یاد داشته باشید که کار کردن با تایم فریم دیلی به شرط موجود بودن سرمایه کافی، بسیار مناسب است.

اگر سرمایه برای کار با تایم فریم دیلی به این روش مناسب نبود راه حل بهینه این است که زمانی که در فریم دیلی کلاستر اول به صورت قاطع شکسته می شود و همچنان فاصله مناسبی تا رسیدن به کلاستر دوم داریم در تایم فریم های کوچکتر هم جهت با ترند اقدام به گرفتن پوزیشن نماییم.

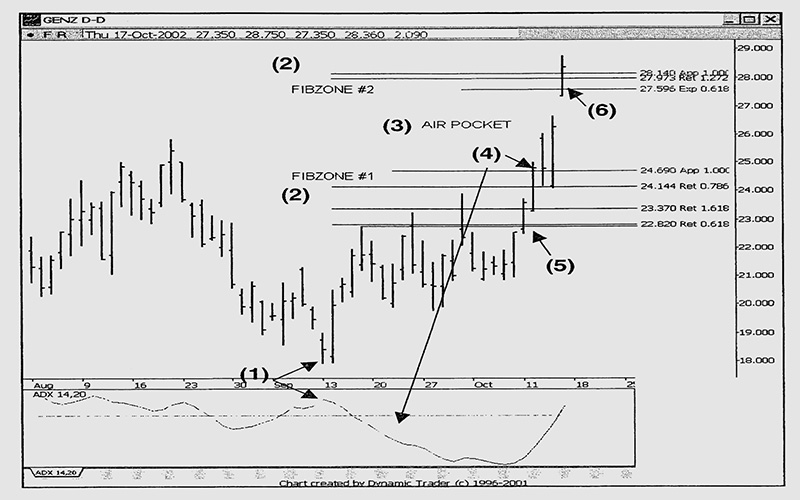

روش کار و مراحل مختلف استراتژی Air Pocket

1- اندیکاتور ADX با پارامتر 14 را کنترل می کنیم تا اطمینان حاصل کنیم که پارامتر آن بالای عدد 20 باشد. این بدین مفهوم است که ترند همچنان قدرت کافی دارد. حال شروع به ترسیم و اعمال تکنیک های مختلف فیبوناچی بر روی چارت می کنیم و بر اساس تکنیک های اعمال شده ، دو کلاستر اصلی را شناسایی می کنیم.

2- می بایستی یک فضای قابل ملاحظه جهت انجام ترید، بین دو کلاستر اصلی شکل گرفته باشد که ترجیحا نسبت مهمی از تکنیک های فیبوناچی در این میان قرار نگرفته باشد.

3- در صورتی که کلاستر اول به صورت قاطع با یک کندل شکسته شود و کلوز کندل بالای آن تثبیت گردد، در این حالت یک پیپ بالای این کندل قاطع پندینگ اردر خود را قرار می دهیم. روش دوم تریگر گرفتن به این صورت است که می توان پس از شکست قاطع کلاستر صبر نماییم تا یک کارکشن یا Pull Back کوچک ساخته شود و در انتهای آن کارکشن با تریگر کندلی وارد پوزیشن شویم.

انتهای این کارکشن بهتر که بالای کلاستر اول قرار گیرد(مثال صعودی) و در لحظه اتمام کارکشن پارامتر ADX نزدیک به 20 (کمی مانده تا 20) باشد به این معنی که به زودی روند قوی شروع می شود.

4- استاپ لس اولیه یک پیپ پایین تر از کلاستر پایینی می باشد. اما اگر با روش ورود دوم وارد شده اید استاپ لاس می تواند یک پیپ زیر انتهای کارکشن مورد نظر باشد. تارگت نهایی ما در این روش کلاستر دوم می باشد.

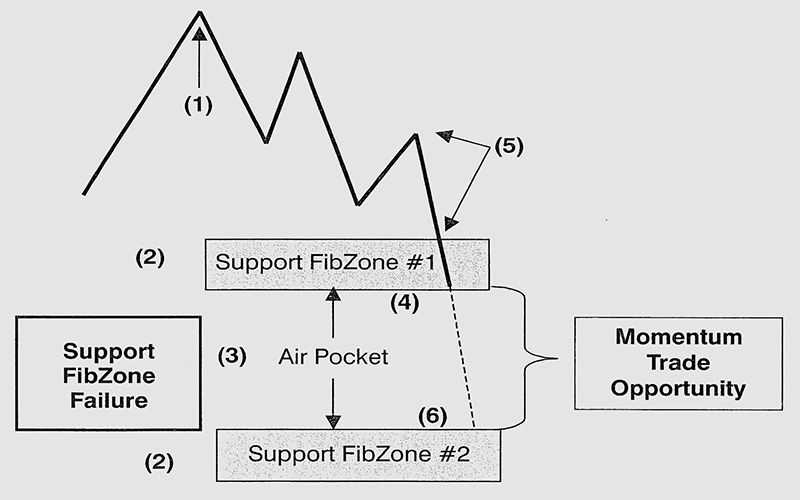

تصویر فوق مثالی از این روش با حالت Reversal Air Pockets (RAPS) در یک بازار صعودی می باشد.

Air Pocket ها به طور کلی به دو دسته تقسیم می شوند:

1- Reversal Air Pockets (RAPS) که در اینجا خلاف جهت ترند اولیه و قبلی وارد پوزیشن می شویم. این حالت بیشتر در کلاستر های موج های کارکشن اتفاق می افتد.

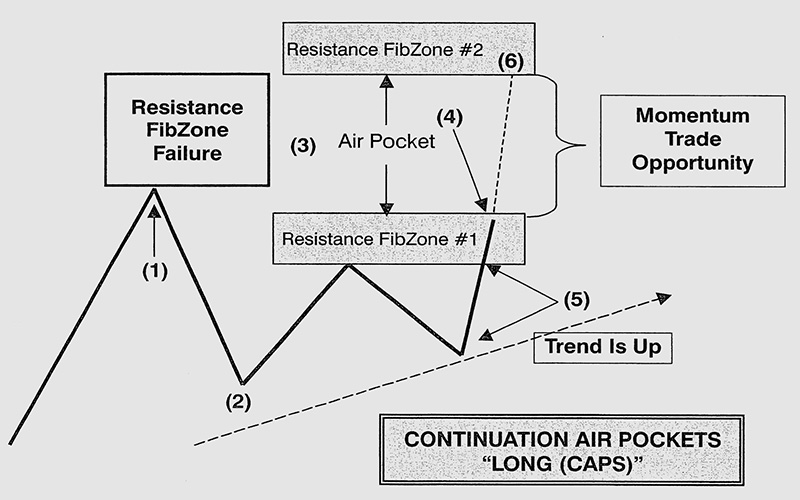

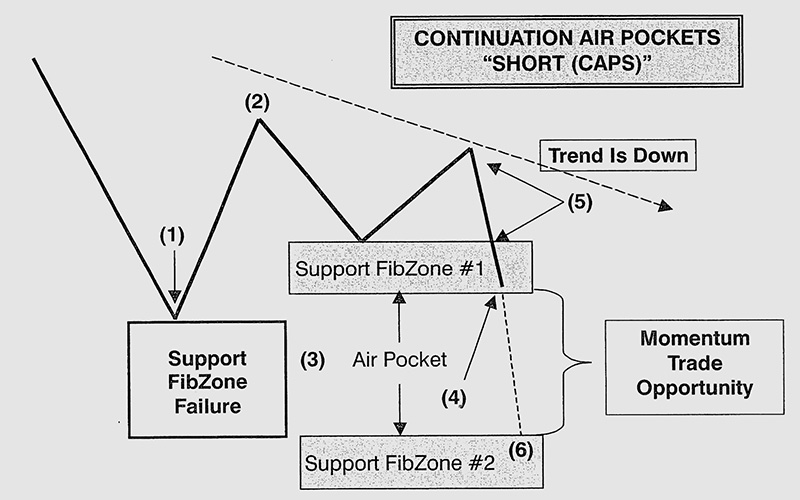

2- Continuation Air Pockets (CAPS) که دراینجا در جهت ترند اولیه و قبلی وارد پوزیشن می شویم. این حالت بیشتر در کلاستر های موج های ایمپالس اتفاق می افتد.

نکته کلیدی: اندیکاتور ADX برای شناسایی قدرت ترند ها بسیار بسیار اهمیت دارد. به عنوان مثال اگر این اندیکاتور پارامتر بالای 25 را نشان می دهد، حتی اگر بازار رنج باشد بیانگر آن است که هنوز پتانسیل حرکت دارد. اما اگر پارامتر آن به زیر 20 بیاید دیگر عملا قدرتی ندارد و رنج شدن بازار در این حالت علامت خوبی نیست. نتیجه اینکه در بازار های رنج برای اینکه ببینیم پتانسیلی هنوز کارآمد هست یا نه از اندیکاتور ADX کمک می گیریم.

نکته کلیدی: روش پیچفورک یا چنگال اندرو را حتما مطالعه کنید.

تصویر فوق دیاگرام روش Reversal Air Pockets (RAPS) در یک بازار نزولی می باشد.

نکته کلیدی: این روش در تایم دیلی بسیار بسیار کارآمد می باشد. نحوه کار بدین صورت است که بعد از شکست قاطعانه کلاستر اول با کندل دیلی و تثبیت کندل، به تایم فریم چهار ساعته می رویم و منتظر یک کارکشن کوچک می شویم تا در انتهای آن وارد پوزیشن شویم. یا حتی می توان در تایم های کوچک تر بر مبنای استراتژی دلخواه هم جهت با سیگنال Air Pocket وارد پوزیشن شد.

نکته کلیدی: در این روش عملا شکسته شدن کلاستر اول جهت آتی بازار را برای چند کندل آینده بازار به ما نشان می دهد. با این حال و با تمامی این اوصاف، کارآمدی این روش در بازار فارکس باید آزمایش گردد چرا که در حالت کلی چندان مناسب ترید در بازار فارکس به نظر نمی رسد.

تصویر فوق مثالی از این روش با حالت Reversal Air Pockets (RAPS) در یک بازار نزولی می باشد.

در این مثال می بینید که کلاستر اول با یک کندل قاطع شکسته شده است، اما همین کندل قاطع بخش قابل ملاحظه ای از فاصله بین دو کلاستر را طی نموده است و عملا امکان ترید به این روش را از تریدر گرفته است. به این یکی از مهمترین دلایل عدم کاربردی بودن این روش به خصوص در تایم های پایین می باشد.

تصاویر فوق دیاگرام روش Continuation Air Pockets (CAPS) در بازار صعودی و نزولی می باشد. توجه داشته باشید که مراحل کار با این روش عینا همانند کار با RAPS ها می باشد.

تصویر فوق مثالی از این روش با حالت Continuation Air Pockets (CAPS) در یک بازار صعودی می باشد. همانطور که می بینید کار با Continuation Air Pockets (CAPS) برای الیوت کاران مانوس تر می باشد. از دیدگاه الیوتی معمولا CAPS ها در موج سه اتفاق می افتد، همانند کلاستر های اولیه و ثانویه موج سه (ایمپالس).

عمده ترین مشکلات سیستم های Air Pockets عبارتند از:

1- فاصله کم دو کلاستر اصلی با یکدیگر

2- طی شدن مقدار زیادی از فاصله دو کلاستر با همان کندل تریگر (کندل قاطع)

3- عدم وجود نسبت ریسک به ریوارد مناسب در این روش در غالب اوقات

تصویر فوق مثالی از این روش با حالت Continuation Air Pockets (CAPS) در یک بازار نزولی می باشد.

نکته کلیدی: پارامتر های زیر را برای اندیکاتور ADX به یاد داشته باشید.

1- 0 تا 15 به معنی ساید بودن کامل بازار می باشد.

2- 15 تا 20 یعنی اینکه یک ترند جدید در حال قدرت گرفتن است.

3- 20 تا 40 یعنی با ترندی قدرتمند روبرور هستیم.

4- بزرگتر از 40 یا 50 یعنی به حداکثر قدرت ترند نزدیک هستیم و به زودی قدرت به پایان رسیده و روند باز می گردد.

به طور کلی عدد 20 را می توان مبنای اندیکاتور ADX قرار داد. در صورتی که بین دو کلاستر نسبت هایی از فیبوناچی قرار گرفته باشند و یک کلاستر سه تایی تشکیل نداده باشند می توان آنها را حذف نمود. در الیوت به خاطر دارید که حداقل سه نسبت در یک منطقه برای تشکیل کلاستر لازم بود.

پایین ترین تایم فریم برای این استراتژی تایم فریم یکساعته و بالاترین تایم فریم، تایم فریم هفتگی پیشنهاد می گردد. اما تایم فریم محبوب برای این روش فریم روزانه می باشد.

اگر به تارگت یا همان کلاستر دوم رسیدید یک روش بهینه این است که نیمی از پوزیشن را بسته و با برک ایون کردن نیمه دوم پوزیشن شروع به استاپ تریلینگ آن به سبک کندلی نمایید. به خصوص در CAPS ها به دلیل هم جهت بودن ترند، گاها اتفاق می افتد که با ترندی قدرتمند روبرو هستیم که کلاستر دوم هم به راحتی می شکند.

چون این استراتژی بر مبنای قدرت روند می باشد و نیاز به حرکتی قوی و قاطع برای شکستن کلاستر اول دارد، نقش اندیکاتور ADX در آن بسیار زیاد می باشد و حرکت کردن پارامتر آن به بالای 20 نشان دهنده شروع یک ترند قوی و شکست احتمالی کلاستر اول است.