معاملات فیوچرز (Futures) یکی از ابزارهای مالی مشتقه هستند که به سرمایه گذاران این فرصت را میدهند تا قیمت یک دارایی خاص را در آینده پیش بینی و آن را معامله کنند. در بازارهای فیوچرز دو پدیده ی مهم به نام های کنتانگو (Contango) و بک واردیشن (Backwardation) وجود دارند که تأثیر زیادی بر استراتژی های معاملاتی و تصمیم گیری های سرمایه گذاران دارند. چه برای سفته بازان و چه معامله گرانی که از کامودیتی ها برای هج کردن استفاده می کنند، پیش بینی آینده ی بازار فیوچرز ضروری است و لازم است بدانند که آیا با بازار کنتانگو روبرو هستند و یا بک واردیشین. در این مقاله، قصد داریم به بررسی این دو مفهوم و تاثیر آنها بر نحوه تصمیم گیری معامله گران بپردازیم و تفاوت های این دو را با هم ببینیم.

اگر به این موضوع علاقمندید، تا پایان مقاله با ما همراه باشید.

پیشنهاد برای مطالعه بیشتر: قرارداد مشتقه چیست؟

قراردادهای فیوچرز

قبل از هر چیز، بهتر است نگاهی به قراردادهای فیوچرز، نحوه عملکرد آنها و مفاهیم وابسته بپردازیم.

قرارداد فیوچرز (Futures Contract) یا معامله آتی نوعی قرارداد مالی است که در آن دو طرف توافق می کنند که دارایی مشخصی را در یک تاریخ معین در آینده، با قیمت تعیین شده ( فارغ از قیمت فعلی بازار) و در موقعیت جغرافیایی مشخص معامله کنند. قراردادهای آتی در بازارهای بورس معامله می شوند و مشخصات استاندارد شده ای دارند.

این نوع از قراردادها به منظور مدیریت ریسک و پوشش دهی نوسانات قیمت در بازارهای مختلف مورد استفاده قرار میگیرند و در آنها، برای خرید یا فروش دارایی تعهدی الزام آور وجود دارد که تا تاریخ سررسید باقی می ماند. اگرچه قراردادهای فیوچرز معمولاً جاری نشده و اغلب پیش از رسیدن به سررسید، بسته یا تسویه میشوند. این امر دلایل متعددی دارد از جمله اینکه بسیاری از معامله گران و سرمایه گذاران از قراردادهای فیوچرز برای سفته بازی یا هجینگ استفاده میکنند و نه برای خرید واقعی کالا. به این معنی که این افراد قصد ندارند دارایی را به شکل فیزیکی تحویل دهند یا تحویل بگیرند بلکه، به دنبال کسب سود به واسطه ی اختلاف قیمت حال و آینده ی دارایی و یا جلوگیری از ضرر ناشی از نوسانات قیمت هستند. به عنوان مثال اگر یک شرکت نگران افزایش قیمت در آینده باشد، یک قرارداد آتی خریداری میکند و اگر نگرانی اش این باشد که قیمت ها در آینده کاهش خواهند یافت، یک قرارداد آتی میفروشد. در نتیجه، اغلب دارندگان قراردادهای آتی پیش از تاریخ سررسید، موقعیتهای خود را می بندند و یا آنها را به شکل نقدی تسویه می کنند. طرفین قرارداد فیوچرز مبلغی را به منظور تضمین انجام تعهد نزد کارگزار بورس نگه می دارند و در صورت لغو قرارداد، موظف به پرداخت مبلغ تضمین هستند.

مدیریت ریسک، مکانیزم تسویه حساب قراردادهای آتی و هزینه های بالای نگهداری کالا – به ویژه برای کالاهایی مثل نفت و فلزات- از دلایل بستن قرردادها قبل از فرارسیدن زمان تحویل کالا هستند.

سابقا قراردهای فیوچرز تنها برای کامودیتی ها بسته می شدند اما، امروزه برای همه ی کلاس های دارایی از جمله ارزها، کریپتوکارنسی، سهام، شاخص های سهام و اوراق قرضه هم وجود دارند.

پیشنهاد میکنم مطالعه کنید: شاخص S&P 500 چیست؟

قیمت فیوچرز و قیمت نقدی بازار

اگر به بازار بروید و برای خرید یک کالا اقدام کنید، در ازای آن بایستی قیمت نقدی بازار(Spot Price) را بپردازید. اما قراردادهای آتی برای تحویل یک کالای مشخص در یک زمان مشخص در آینده بسته می شوند و قیمت نقدی بازار کالا در آینده به طور قطعی مشخص نیست. در چنین شرایطی، طرفین قرارداد فیوچرز بایستی حدس بزنند که قیمت کالا در زمان سررسید قرارداد چقدر خواهد بود. قراردادهای آتی بر مبنای این قیمت حدس زده شده که قیمت فیوچرز نام دارد بسته می شوند.

از همین جا می توان فهمید که قراردادهای فیوچرز تا حد زیادی بر مبنای سفته بازی بسته می شوند و هر چه از تاریخ انقضای قرارداد دورتر باشیم، مقدار این سفته بازی بیشتر هم هست. با اینحال، اجماع خریداران و فروشندگان با گذر زمان در مورد قیمت احتمالی کالا در سررسید تغییر می کند و آنها به صورت مداوم، برآورد قیمت خود را به روز می کنند. به این دلیل است که هر چه به تاریخ انقضای قرارداد آتی نزدیک می شویم، قیمت های فیوچرز و نقدی به سمت هم همگرا می شوند. دلیل این امر هم واضح است چرا که با نزدیک شدن به تاریخ سررسید، ارزش واقعی کالا بیشتر قابل ارزیابی می شود. از سوی دیگر، عدم همگرایی و مطابقت قیمت های آتی و نقدی در موعد سررسید قرارداد می تواند منجر به این شود که افراد به راحتی از آربیتراژ قیمت کسب سود کنند که البته برای بازار مطلوب نیست.

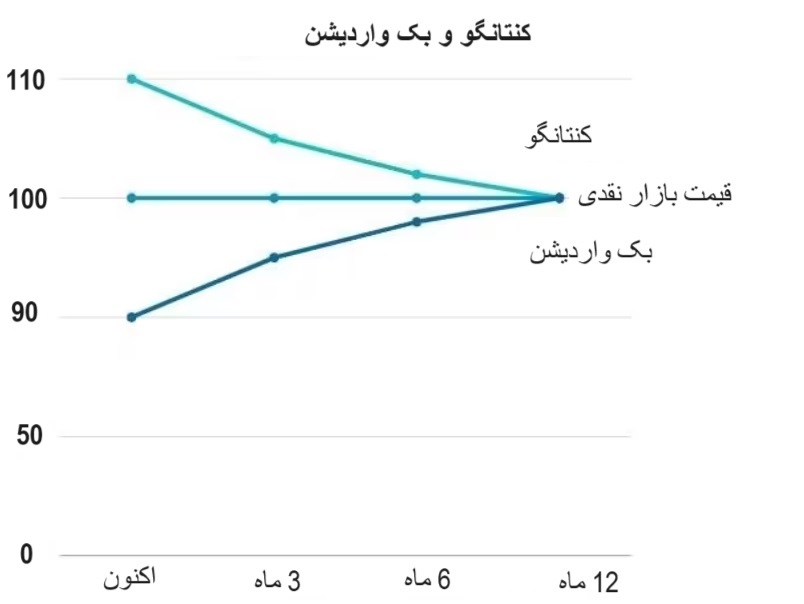

بسته به اینکه قیمت فیوچرز نسبت به قیمت نقدی افزایش یا کاهش پیدا کند و یا بدون تغییر باقی بماند منحنی هایی قابل ترسیم است که وضعیت قیمت بر مبنای زمان را نشان می دهد و منحنی فیوچرز نام دارد.

پیشنهاد برای مطالعه بیشتر: تاثیر ژئوپلیتیک بر فارکس

منحنیهای فیوچرز (Futures Curves)

منحنی های فیوچرز نمودارهایی هستند که قیمت های قراردادهای فیوچرز برای تاریخ های سررسید مختلف را نشان می دهند. این منحنی ها می توانند به شکل های مختلفی وجود داشته باشند که عبارتند از:

- منحنی نرمال (Normal Curve): در این حالت، قیمت های فیوچرز بالاتر از قیمت نقدی بازار هستند و با افزایش تاریخ سررسید افزایش می یابند. (به عنوان مثال، اگر قیمت نقدی بازار روی یک دارایی 10 دلار باشد، قیمت در قرارداد آتی با سررسید سه ماهه 15 دلار و در قرارداد آتی با سررسید شش ماهه 20 دلار در نظر گرفته می شود.) این نوع منحنی معمولاً زمانی دیده می شود که بازار انتظار دارد قیمت دارایی در آینده افزایش یابد. ( دقت کنید که انتظار بازار افزایش قیمت است ولی این، لزوما به معنی افزایش قیمت در سررسید نیست. در واقعیت، قیمت کالا در سررسید قرارداد آتی می تواند بالا برود، تغییر نکند و یا حتی کاهش یابد)

- منحنی معکوس (Inverted Curve): در این حالت، قیمت های فیوچرز با افزایش تاریخ سررسید کاهش می یابند. این نوع منحنی معمولاً زمانی دیده می شود که بازار انتظار دارد قیمت دارایی در آینده کاهش یابد.

- منحنی تخت (Flat Curve): در این حالت، قیمت های فیوچرز برای تاریخ های سررسید مختلف تقریباً برابر است. این نوع منحنی زمانی دیده می شود که بازار انتظار تغییرات بزرگی در قیمت دارایی نداشته باشد.

منحنی های فیوچرز به تحلیل گران و سرمایه گذاران کمک می کنند تا انتظارات بازار را در مورد قیمت های آینده دارایی ها بهتر درک کنند و تصمیمات بهتری برای مدیریت ریسک و سرمایه گذاری بگیرند. اما دلیل صعودی یا نزولی بودن این نمودارها چیست؟ در بازار فیوچرز دو اصطلاح برای شرح وضعیت منحنی نرمال و منحنی معکوس وجود دارد که به ترتیب عبارتند از وضعیت کنتانگو و بک واردیشن. در ادامه به بررسی این مفاهیم می پردازیم و خواهیم دید که این پیش بینی های قیمتی از کجا می آید و تا چه حدی صحیح است.

اما قبل از آن با ذکر یک مثال عددی، بیان می کنیم که چگونه قراردادهای آتی می توانند به هج کردن کمک کنند.

هجینگ با کمک قراردادهای آتی و درک آن با ذکر مثال

هجینگ با استفاده از قراردادهای آتی یک استراتژی برای کاهش ریسک نوسانات قیمت در آینده است. این استراتژی توسط شرکت ها، سرمایه گذاران و تولیدکنندگان برای قفل کردن قیمت ها و جلوگیری از تأثیرات منفی نوسانات قیمت استفاده می شود. برای انجام این کار، شرکت ها یا افراد ابتدا باید تعیین کنند که در برابر کدام نوسانات قیمت نیاز به هج کردن دارند. سپس قرارداد آتی که مربوط به دارایی مورد نظر باشد را انتخاب کرده و روی آن – بسته به نوع ریسکی که باید در برابر آن هج کنند- یک پوزیشن شورت یا لانگ باز می کنند.

به عنوان مثالی برای شرح کامل قراردادهای آتی و آشنایی بهتر با نحوه عملکرد آنها، فرض کنید یک تولید کننده نفت داریم که نگران کاهش قیمت ها در آینده است. در حال حاضر، قیمت نفت 80 دلار در هر بشکه است و تولید کننده تصمیم می گیرد از قراردادهای آتی برای هجینگ استفاده کند.

تولیدکننده برای جلوگیری از ضرر کاهش قیمت احتمالی در آینده، یک قرارداد فروش آتی برای 1000 بشکه نفت با قیمت آتی 80 دلار و تحویل سه ماهه باز می کند و منتظر سررسید قرارداد می ماند. ( دقت کنید که در این مثال، طرفین قرارداد موافقت کرده اند که قیمت نفت در آینده تغییری نخواهد کرد و منحنی به شکل فلت خواهد بود اما، در اغلب اوقات قیمت های آتی بالاتر از قیمت نقدی فعلی و در برخی موارد پایین تر از قیمت نقدی فعلی است.)

حال دو حالت ممکن است رخ بدهد: در سررسید قرارداد آتی، قیمت نفت در بازار کاهش پیدا کند و یا اینکه از 80 دلار هم بیشتر بشود.

- اگر قیمت نفت کمتر از 80 دلار شود:

اگر بعد از سه ماه، قیمت نقدی نفت به 70 دلار در هر بشکه کاهش پیدا کند، تولیدکننده 1000 بشکه نفت را در بازار نقدی به قیمت 70 دلار در هر بشکه فروخته و در ازای آن 70,000 دلار دریافت می کند. از سوی دیگر، قرارداد آتی فروش 1000 بشکه نفت با قیمت 80 دلار را به صورت نقدی تسویه کرده و 10,000 دلار سود از قرارداد آتی به دست می آورد. (80 دلار – 70 دلار = 10 دلار سود در فروش هر بشکه)

در مجموع، فروشنده نفت 70 هزار دلار از فروش نقدی کالای فیزیکی و 10 هزار دلار از قرارداد آتی دریافت می کند که مجموعا 80 هزار دلار می شود و فروشنده به هدف خود در رابطه با هج کردن در برابر کاهش قیمت نفت در بازار می رسد.

- اگر قیمت نفت بیشتر از 80 دلار بشود:

حال فرض کنید که بعد از سه ماه و در تاریخ سررسید قرارداد، قیمت نقدی نفت در بازار به 90 دلار در هر بشکه افزایش یابد. بنابراین، تولیدکننده نفت را در بازار نقدی به قیمت 90 دلار در هر بشکه فروخته و 90 هزار دلار در ازای آن دریافت میکند. از طرفی، قرارداد آتی فروش 1000 بشکه نفت با قیمت 80 دلار را بسته و 10 هزار دلار از این قرارداد متضرر می شود (90 دلار – 80 دلار = 10 دلار ضرر در فروش هر بشکه).

در مجموع، تولیدکننده 90 هزار دلار از فروش نفت دریافت کرده و 10 هزار دلار ضرر از قرارداد آتی دارد که مجموع خالص دریافتی اش را به 80 هزار دلار می رساند.

همانطور که دیدیم در هر دو حالت، تولیدکننده ازهجینگ با استفاده از قراردادهای آتی برای قفل کردن قیمت نفت در 80 دلار به ازای هر بشکه استفاده کرده و خود را در برابر نوسانات قیمت محافظت کرده است.

کنتانگو (Contango)

کنتانگو وضعیتی است که در آن قیمت فیوچرز قرارداد آتی برای تحویل در آینده بالاتر از قیمت فعلی بازار نقدی (Spot Price) است. این اختلاف قیمت بین قیمت نقدی و قیمت های آتی حق بیمه نامیده می شود و معمولا هزینه های حمل (cost of carry) را در بر میگیرد.

به عنوان مثال، فرض کنید قیمت هر بشکه نفت خام وست تگزاس امروز 100 دلار است. قیمت قرارداد فیوچرز برای WTI و تحویل در 3 ماه آینده 105 دلار، در شش ماه 107 دلار و در دوازده ماه بعد 110 دلار است. در این حالت اصطلاحا می گوییم که بازار کنتانگو است یعنی، قیمت های فیوچرز از قیمت های فعلی بازار نقدی بالاتر است و هر چه زمان تحویل قرارداد بیشتر شود، قیمت آن افزایش می یابد. پدیده بازار کنتانگو معمولاً در بازارهایی رخ میدهد که هزینه حمل ( شامل هزینه های ذخیره سازی، نگهداری و یا خطر استهلاک ناشی از پوسیدگی) دارایی پایه بالا باشد. به عنوان مثال نفت، گاز یا محصولات کشاورزی در این دسته از دارایی های پایه قرار می گیرند.

اما هرچه به تاریخ تحویل کالا و انقضای قرارداد فیوچرز نزدیک تر می شویم، قیمت آتی بایستی کاهش یابد تا به قیمت نقدی نزدیک شود. اصطلاحا گفته می شود که بازار کنتانگو شاهد کاهش قیمت ها خواهد بود تا وقتی که به قیمت بازار برسد.

بک واردیشن (Backwardation)

بک واردیشن یا وارونگی وضعیتی است که در آن قیمت فیوچرز قرارداد آتی برای تحویل در آینده، کمتر از قیمت فعلی بازار نقدی است. در این وضعیت هرچه به تاریخ تحویل نزدیک تر می شویم، قیمت قرارداد آتی افزایش می یابد تا به قیمت نقدی نزدیک شود. این وضعیت معمولاً زمانی رخ می دهد که بازار انتظار دارد قیمت دارایی در آینده کاهش یابد و معمولاً در بازارهایی رخ می دهد که تقاضا برای دارایی پایه بالا و عرضه آن محدود باشد. بک واردیشن یک وضعیت نادر در بازار است چرا که معمول این است که قیمت کالا در آینده بیشتر از اکنون باشد.

به عنوان مثال، فرض کنید قیمت نقدی نفت خام 100 دلار است. در حالت بک واردیشن، قیمت قرارداد آتی در حال حاضر 90 دلار، سه ماه بعد 95 دلار و در شش ماه بعد 97 دلار است. در این حالت، بازار بک واردیشن است چون قیمت های آتی پایین تر از قیمت نقدی حال حاضر هستند. با گذشت زمان و نزدیک تر شدن به تاریخ انقضای قرارداد، قیمت های آتی افزایش می یابند تا به قیمت نقدی بازار نزدیک شوند.

دلایل وقوع کنتانگو

اما چه دلیلی باعث می شود که معامله گران، خریداران و فروشندگان بازار کنتانگو را پیش بینی کنند؟ واقعیت این است که هر چیزی که به احتمال افزایش قیمت منجر شود می تواند دلیلی بر وقوع بازار کنتانگو باشد از جمله:

- هزینه های حمل (costs of carry): منظور از هزینه های حمل همه ی هزینه هایی است که برای انبارداری، بارگیری و حمل کالا بایستی پرداخت شود. به ویژه وقتی هزینه های حمل دارایی پایه بالا باشد (به عنوان مثال برای محصولات کشاورزی یا نفت خام). در نتیجه، سرمایه گذاران برای جبران این هزینه ها قیمت بیشتری برای قراردادهای فیوچرز پیش بینی می کنند.

- انتظارات تورمی: اگر سرمایه گذاران انتظار تورم و افزایش قیمت ها در آینده را داشته باشند، قیمت قراردادهای فیوچرز را نیز بالاتر از قیمت فعلی بازار پیش بینی خواهند کرد.

- نرخ بهره: در شرایطی که نرخ بهره بالاست، سرمایه گذاران ترجیح می دهند پول خود را در قراردادهای فیوچرز سرمایه گذاری کنند تا از افزایش قیمت بهره مند شوند. در شرایطی که نرخ بهره بالاست، دلار تقویت شده و در نتیجه بر قیمت کامودیتی ها و سایر دارایی های پایه تاثیر خواهد گذاشت.

- ثبات سیاسی: اگر ثبات سیاسی دچار اختلال شود، امنیت راه ها و سیستم تامین کالاها نیز دچار اختلال خواهد شد. در نتیجه عرضه ی کالا کم و تقاضا به نسبت آن افزایش می یابد که خود منجر به کنتانگو می شود.

- آب و هوا: مساله ی آب و هوا به ویژه برای کالاهای کشاورزی می تواند تعیین کننده باشد. گاهی ممکن است آب و هوا منجر به خرابی محصول شود و یا باعث شود که زمان برداشت آن به تاخیر بیفتد که در هر دو حالت، عرضه کم می شود و این عدم بالانس بین عرضه و تقاضا، منجر به افزایش قیمت ها در آینده خواهد شد.

- سنتیمنت بازار: گاهی تنها سنتیمنت بازار است که منجر به کنتانگو می شود یعنی، سرمایه گذاران فکر می کنند که قیمت دارایی مورد نظر می تواند یا باید که بالاتر رود و بنابراین، حاضر به ریسک کردن و بستن قرارداد آتی با قیمتی بالاتر از قیمت نقدی بازار هستند.

دلایل وقوع بک واردیشن

اگرچه بک واردیشین وضعیت نرمال بازار نیست اما، گاهی پیش می آید و دلایلی برای وقوع آن وجود دارد. از جمله این دلایل عبارتند از:

- تقاضای بالا در حال حاضر: وقتی به هر دلیلی تقاضا برای دارایی پایه بالا و عرضه محدود است، قیمت فعلی بازار نقدی افزایش می یابد اما، سرمایه گذاران انتظار دارند با افزایش عرضه، قیمت در آینده کاهش یابد. به عنوان مثال، تولید کننده ای را در نظر بگیرید که ترجیح می دهد مواد اولیه مورد نیاز خود را هم اکنون خریداری و بارگیری کند تا با مشکلات عرضه ای که احتمال آن را می دهد برخورد نکند. این افزایش تقاضا در حال حاضر، منجر به افزایش قیمت نقدی برای کالا می شود. پیش بینی می شود که پس از پایان این موج خرید، وضعیت عرضه و تقاضا به تعادل معمول خود برگشته و قیمت کاهش یابد. بنابراین قراردادهای آتی روی قیمتی کمتر از قیمت حال حاضر بسته خواهند شد.

- خطرات ژئوپلیتیکی: در شرایطی که خطرات ژئوپلیتیکی بالا باشد ( به نحوی که بر عرضه دارایی پایه تأثیر منفی بگذارد)، قیمت های فعلی بازار نقدی افزایش خواهد یافت. در نتیجه سرمایه گذاران برای دوره های آینده که خطرات ژئوپلیتیکی رفع شده باشد، قیمت های پایین تری را پیش بینی می کنند.

- هزینه های حمل و نقل: وقتی هزینه های حمل و نقل دارایی پایه در حال حاضر بالا باشد، سرمایه گذاران ترجیح می دهند قراردادهای فیوچرز را با قیمت های پایین تری بخرند.

کدام یک از کالاها غالبا بازار کنتانگو دارند؟

همانطور که گفته شد، به دلایل متعددی بازار کنتانگو حالت متداول بازار فیوچرز است (تا حدی که بازار کنتانگو را با منحنی نرمال فیوچرز نمایش می دهند). در این بین، برخی کامودیتی ها هستند که تقریبا همیشه بازار کنتانگو را تجربه می کنند که در ادامه به آنها می پردازیم.

کنتانگو نقره

یکی از بازارهایی که تقریبا همیشه بازار کنتانگو را تجربه می کند، فلز نقره است. نمودار زیر کندل های ساعتی فلز نقره را نشان می دهد. در همین نمودار، خط ممتد قیمت های فیوچرز با سررسید تحویل در دو ماه آینده را نشان می دهد. به وضوح می توان مشاهده کرد که قیمت های آتی بالاتر از قیمت های فعلی و نقدی بازار قرار دارند و به اصطلاح، بازار کنتانگو است.

کنتانگو نفت خام

یکی دیگر از بازارهای بزرگی که غالبا در کنتانگو است، بازار نفت خام است و این برای هر دو نماد محبوب نفت خام ( برنت و WTI) برقرار است. مهمترین دلیل وقوع کنتانگو در بازار نفت خام، هزینه های حمل است.

بازارهای گاز طبیعی و طلا نیز غالبا در کنتانگو هستند؛ به ویژه طلا که پناهگاه امن است و در تمامی بی ثباتی های سیاسی و شرایط نابسامان اقتصادی (که خود از دلایل وقوع کنتانگو هستند)، سرمایه گذاران دارایی های خود را صرف خرید طلا و ابزارهای مشتقه ی آن می کنند.

بازار بک واردیشن روی نمودار قیمت

همانطور که گفتیم در اغلب اوقات بازار معاملات آتی کنتانگو است اما گاهی بک واردیشن را نیز تجربه می کند. به عنوان مثال به نمودار زیر نگاه کنید که در آن کندل های روزانه قیمت گازوئیل نمایش داده شده است. خط ممتد خاکستری روی نمودار نشان دهنده قیمت قرارداد آتی است. در طول شش ماه (از ماه می تا ماه اکتبر) قیمت های آتی به وضوح پایین تر از قیمت های نقدی لحظه ای قرار دارند (بک واردیشن). با اینحال، قیمت های آتی و نقدی در منتها الیه سمت راست نمودار همگرا شده اند.

مزایا و معایب وضعیت کنتانگو

هنگامی که قیمت آتی در قراردادهای فیوچرز بالاتر از قیمت نقدی قرار می گیرد (وضعیت بازار کنتانگو)، می تواند این باور را در بازار ایجاد کند که قیمت ها در آینده افزایش خواهند یافت. در نتیجه تقاضا برای کالای مورد نظر بالا می رود که خود منجر به افزایش قیمت کالا خواهد شد!

بنابراین، وضعیت کنتانگو می تواند مزایا و معایبی برای سرمایه گذاران و معامله گران فعال در بازار ایجاد کند که بایستی به آنها توجه ویژه شود و در ادامه به آنها می پردازیم.

مزایای کنتانگو

1 . فرصت آربیتراژ: یکی از مهمترین مزایایی که بازار کنتانگو می تواند داشته باشد، ارائه فرصت های آربیتراژ و کسب سود است. به ویژه، معامله گرانی که امکان نگهداری فیزیکی دارایی را دارند، می توانند از تفاوت بین قیمت نقدی و قیمت آتی بهره مند شوند. آنها می توانند دارایی را در بازار نقدی خریداری کرده و به قیمت بالاتر در بازار آتی بفروشند و از این طریق سود ببرند.

2. پوشش ریسک (Hedging): برای تولیدکنندگان و مصرف کنندگان کالاها، کنتانگو به معنای تضمین قیمت بالاتر فروش یا خرید در آینده است. این وضعیت به آنها کمک می کند تا از نوسانات قیمت در آینده تاثیر کمتری گرفته و برنامه ریزی بهتری داشته باشند.

3. سیگنال دهی به بازار: وجود کنتانگو ممکن است نشانه ای از انتظار بازار برای افزایش قیمت در آینده باشد. این اطلاعات می تواند به معامله گران کمک کند تا تصمیمات بهتری در مورد خرید و فروش بگیرند.

معایب کنتانگو

1 . هزینه بالای نگهداری موقعیتهای بلندمدت: در شرایط کنتانگو، معاملهگران باید هزینه بیشتری برای حفظ موقعیتهای بلندمدت خود پرداخت کنند، زیرا هر بار که قرارداد سررسید می شود و باید به قرارداد جدیدی تبدیل شود، ممکن است مجبور شوند که قیمت بالاتری برای آن بپردازند.

- کاهش بازدهی سرمایه گذاری: سرمایه گذاران بلندمدت که قصد دارند در قراردادهای آتی سرمایه گذاری کنند، ممکن است با کاهش بازدهی مواجه شوند، زیرا تفاوت قیمت نقدی و آتی میتواند سود آنها را کاهش دهد.

- ریسک بک واردیشن: بازارهای کنتانگو ممکن است به سرعت به وضعیت بک واردیشن یا همان وارونگی تغییر کنند، که در آن قیمت نقدی بیشتر از قیمت آتی است. این تغییرات میتواند ریسکهای ناخواسته ای برای معامله گران به همراه داشته باشد.

مزایا و معایب بک واردیشن

این وضعیت نیز مزایا و معایب مختلفی برای معامله گران دارد که در زیر به آنها اشاره می کنیم:

مزایای بک واردیشن

1. کاهش هزینه نگهداری موقعیتهای بلندمدت: در شرایط بک واردیشن، معاملهگران میتوانند با خرید قراردادهای آتی با قیمت پایین تر و نگهداری آنها تا سررسید، از تفاوت قیمت نقدی و آتی بهرهمند شوند. این وضعیت باعث میشود که هزینه های نگهداری موقعیتهای بلندمدت کاهش یابد.

- فرصت آربیتراژ: به دلیل فرصت های آربیتراژی که ایجاد می کند، بک واردیشن می تواند برای معامله گران کوتاه مدت و سفته بازان مفید باشد.

- پوشش ریسک (Hedging): برای مصرف کنندگان کالاها، بک واردیشن به معنای تضمین قیمت خرید در آینده است. خریداران با بستن یک قرارداد آتی در بازار بک واردیشن قیمت خرید خود را در قیمتی کمتر از قیمت نقدی بازار در حال حاضر قفل می کنند.

- سیگنال کاهش قیمت احتمالی در آینده: در بازاری با قیمت های نقدی بالا، وجود بک واردیشن می تواند یک سیگنال کاهش قیمت در آینده باشد.

معایب وضعیت بک واردیشن

- کاهش سود تولیدکنندگان: تولیدکنندگانی که قصد فروش دارایی در بازار آتی را دارند، با قیمتهای پایینتری مواجه شوند که میتواند منجر به کاهش سود آنها شود.

- 2. افزایش ریسک برای سرمایه گذاران بلند مدت: اگر قیمت ها در آینده همچنان به کاهش ادامه دهد، منجر به این خواهد شد که دارندگان قراردادهای آتی متضرر شوند.

- مشکلات نقدینگی: در برخی موارد، وضعیت بک واردیشن ممکن است به دلیل کمبود نقدینگی در بازار نقدی ایجاد شود که می تواند منجر به نوسانات قیمتی شدیدتر و افزایش ریسک برای معامله گران شود.

تاثیرات کنتانگو بر صندوق های قابل معامله در بورس (ETF ها)

وضعیت کنتانگو بر صندوق های قابل معامله در بورس تاثیر مستقیم دارد به ویژه اگر، ETF بر روی قراردادهای آتی کامودیتی سرمایه گذاری بلند مدت کرده باشد. در چنین شرایطی، ETF قصد ندارد که کالا را به صورت فیزیکی تحویل بگیرد در نتیجه، با نزدیک شدن به تاریخ انقضای قرارداد بایستی آن را تسویه کرده و با قرارداد آتی جدید جایگزین کند. در حالت کنتانگو، قراردادهای آتی جدید گرانتر هستند و در نتیجه، هزینه بیشتری را برای نگهداری پوزیشن ها به صندوق تحمیل می کنند. به دلیل هزینه های این فرایند که Roll Over نام دارد، بازدهی صندوق کاهش یافته و در نتیجه، کنتانگو بر عملکرد کلی آن تاثیر نامطلوب خواهد گذاشت.

پیشنهاد میکنم مطالعه کنید: کسب سود با ETF معکوس

نتیجه گیری

قرارداد آتی نوعی قرارداد مالی است که در آن دو طرف توافق می کنند که دارایی مشخصی را در یک تاریخ معین در آینده، با قیمت تعیین شده و در یک موقعیت جغرافیایی مشخص معامله کنند. وضعیت های کنتانگو و بک واردیشن دو وضعیت قیمت در قراردادهای آتی هستند. در وضعیت کنتانگو، قیمت آتی از قیمت نقدی بازار بالاتر است و هر چه تاریخ سررسید افزایش یابد، اختلاف قیمت بیشتر هم خواهد شد. در بازار بک واردیشن، قیمت های آتی از قیمت های نقدی بازار کمتر هستند و هر چه که از تاریخ سررسید فاصله بیشتر داشته باشیم این اختلاف قیمت بیشتر است. در هر دو وضعیت، با نزدیک شدن به سررسید قرارداد آتی، قیمت ها شروع به همگرایی با قیمت نقدی بازار می کنند و در روز سررسید، قیمت قرارداد آتی با قیمت نقدی بازار یکسان خواهد بود.

با توجه به تعهدات الزام آوری که در قراردادهای آتی وجود دارد، چه در وضعیت کنتانگو و چه در بک واردیشن آنچه مهم است شناخت فاندامنتال از دارایی پایه و پیش بینی درست حرکت قیمت بازار در آینده است. رمز گشایی و پیش بینی درست حرکت قیمت در آینده کمک می کند که تصمیمات معاملاتی و سرمایه گذاری به نحوی گرفته شوند که در نهایت سرمایه گذار به اهداف خود از بستن قرارداد آتی دست یابد.

پیشنهاد میکنم مطالعه کنید: پوزیشن تریدینگ چیست؟